2013年二季度,可谓债市多事之秋。从一季度经济增速低于预期、流动性充裕、通胀回落等基本面支持债市向好,到H7N9禽流感爆发和朝韩关系紧张等突发事件,令避险情绪增强,助推债市收益率不断下行。《关于规范商业银行理财业务投资运作有关问题的通知》(8号文)出台,令标准产品的债券需求预期增大,刺激利率债收益率下跌。但债券代持事件爆发,导致“去杠杆”抛券一夜间在债市蔓延,利率债收益率下行趋势戛然而止。

尽管人民币升值带来外部流动性向好、央行温和净回笼、经济“旺季不旺”及通胀可控等支持二季度债市基本面,但债券代持风波仍将冲击市场,令4月债市风向急转直下,不确定性明显增加。⊙记者 王媛

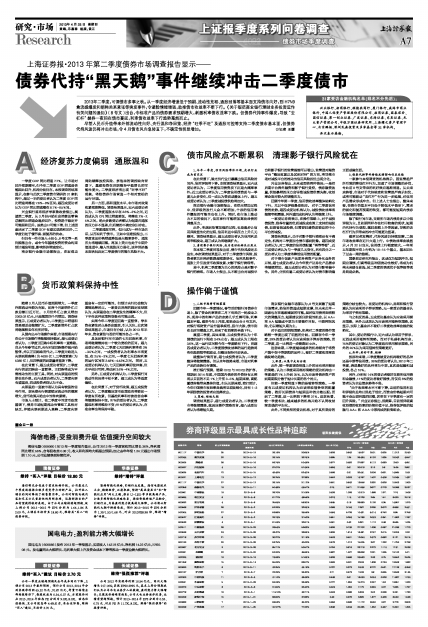

31家受访金融机构名单(排名不分先后):

兴业银行、招商银行、顺德农商行、厦门银行、威海市商业银行、中国人保资产管理股份有限公司、招商证券、国泰君安、国信证券、第一创业证券、广发证券、东海证券、东吴证券、光大资产管理公司、申银万国证券研究所、上海耀之资产管理中心、北京鹏扬、深圳民森投资及多家基金等31家机构。

再次表示感谢。

经济复苏力度偏弱 通胀温和

一季度GDP同比增速7.7%,让市场对回升预期落空,但今年二季度GDP增速是否能因此回升,机构分歧仍存。本报调查的结果显示,在参与此次二季度债市调研的31家机构中,超过一半的受访者认为二季度GDP同比增速将落在7.6%-8%区间;超四成受访者认为GDP同比增速落在8.1%-8.5%间。

兴业银行首席经济学家鲁政委指出,展望第二季度,从3月份开始社会消费品零售总额同比增速会逐步回升,投资趋于稳定并可能温和回升。虽然出口可能下滑,但上述因素决定了二季度GDP有望实现温和回升,二季度仍处于慢节奏、弱复苏的状态。

但仍有一些市场人士担心,8号文等一系列措施出台,或令今年基建投资的资金约束预计越发明显,影响经济增速变化。

南京银行金融市场部指出,在宏观当局陆续释放控风险、挤泡沫的调控取向背景下,基建投资在后期维持平稳增长的可能性更大。二季度经济将出现“旺季不旺”现象,将给债券市场营造一个相对宽松的运行环境。

另一方面,温和通胀水平,令市场对政策收紧预期降低。调查结果显示,近六成受访者认为,二季度通胀水平在2.6%-3%之间,近四成认为CPI同比增速更低,将落在2%-2.5%之间。绝大多数受访者都认为短期内通胀的压力并不显著,但后续的不确定依旧存在。

二季度通胀可控,似已成为一种市场共识,从而有利于债市。正如中信建投指出,二季度食品价格增速降低是大概率事件,通胀压力将继续回落。再加上美元也处于中期升值通道中,输入性通胀压力弱化,这种经济基本面状况决定二季度债市的熊市风险不大。

货币政策料保持中性

随着3月人民币升值预期增大,一季度外部流动性较为充裕,前两个月新增外汇占款总额已近万亿, 3月份外汇占款又增加2363.02亿元,已连续第四个月增加。调查结果显示,五成受访者认为,二季度出口增速和贸易顺差会继续扩大,二季度新增外汇占款将继续较去年有所好转。

从国内公开市场操作来看,市场预期央行在公开市场操作将继续保持稳定,超七成受访者认为,二季度正回购中标利率将一直维稳。自从今年春节过后,央行对逆回购操作就开始暂停,并以正回购取而代之,二季度开始进入央票到期高峰(为4630亿),三季度更高(为5380亿),但四季度的到期量将显著下降。

在此背景下,超五成受访者预计,二季度央行的逆回购会一直暂停,正回购将成为平滑流动性的主要工具。同时,对央票重启的预期也在升温。近六成受访者认为,二季度央票有望重启,四成投资者则认为不会。

央票重启一直被市场认为具有较强的信号作用,意味着央行深度锁定流动性的概率增大,货币政策开始由中性转向紧缩。

市场人士预计,在二季度中性货币政策基调下,债券市场短期流动性管理工具相对缺乏,伴随央票到期进入高峰,二季度央票重启有一定的可能性,但预计央行仍会较为谨慎选择时点。一家受访券商的固定收益部认为,央票重启在二季度发生的概率不大,但下半年这种政策转变极有可能出现。

如果今年二季度逆回购一直暂停,季末资金紧张时点是否会重现,引人关注。此次调查结果显示,市场仍存分歧,认为2013年半年末,资金紧张与否的可能性各占一半。

具体到银行间市场的七天回购利率,市场将继续维持在一个较为宽松的区间。超九成受访者认为,二季度七天回购利率将在3%-3.5%之间,一成投资者认为利率水平将更低,在2.5%-3%之间,一季度七天回购利率的运行区间在2.48%-4.43%之间。 同时,五成受访机构认为,七天回购利率即使冲高,但水平依旧可控,将达到3.6%-4%之间。

另外,五成受访机构认为,二季度银行间流动性状况将不松不紧,超三成认为将适度偏松。

在此背景下,对于货币政策,超五成投资者认为,二季度整体货币政策取向将较前一季度有所收紧,但基准利率和存款准备金率将继续保持不变。97%的受访者认为,二季度基准利率将维持不变;91%的受访者认为,存准金率也将保持平稳。

债市风险点不断累积 清理影子银行风险犹在

1、今年一季度,信用风险事件不断,光伏行业成为重灾区

在此背景下,除光伏行业已暴露出信用风险时间外,信用评级将下移。本报调查结果显示,近六成受访者认为,二季度信用债资质下沉是大概率事件;近三成受访者认为,二季度信用债资质与一季度无太多变化,仅一成认为资质或整体上行。超五成受访者认为,二季度城投债供给将加大。

南京银行金融市场部指出,在供应增加过程中,低评级的发行人会不断增加,个券的信用事件爆发的可能性也在上升。同时,在市场上涨动力不足的情况下,信用事件可能增加高收益债的调整压力。

此外,考虑到监管加强的过程,也是逐步让信用风险显性化的过程,信用利差中期压力上升几无疑问。调查结果显示,超五成受访者认为信用利差将窄幅波动,超三成认为将继续扩大。

2、清理影子银行风险,成为受访机构关注焦点

在本报二季度问卷发出前,债市代持风波还未发生,本次调查结果显示,对于二季度债市风险,投资者更关注经济数据超预期恶化、信用风险事件、通胀上升引发货币政策收紧、对影子银行清理等。

其中,机构二季度最为关心的风险点是对影子银行的清理。市场人士指出,从不断出台对城投平台和影子银行的监管措施可以看出,监管层对融资平台“整体收紧以及区别对待”的方向,将导致市场对城投平台的流动性信用风险担忧出现分化。

兴业证券指出,未来或面临两种情况:一是若后期平台表外融资和影子银行受控,债券融资放量,供给暴增的压力会导致城投债供需失衡,收益率会面对较大的调整压力。

回顾今年第一季度,信用债收益率整体陡峭化下行,尤以中低评级最受欢迎。 对于二季度信用债的走势,超四成受访机构认为,城投债收益率将继续窄幅震荡,另外逾四成机构认为将继续上行。

一家受访券商表示,在操作策略上,对于城投债投资,推荐存量的优质城投或政策上支持的城投债,如副省级城投债,但需要回避资质较差的中小平台的城投。

调查结果显示,由于对影子银行清理还有不确定性,机构对二季度加仓债市感到犹豫。超四成受访者认为,对二季度的信用债配置“再等等看”,近三成受访者认为与一季度几无变化,另有四分之一受访者认为二季度将降低信用债的配置。

对于债市创新产品即券商资产证券化业务的开闸,超七成受访者认为今年资产证券化产品需求将继续增加,超五成受访者认为对债市影响偏中性。另外,分别有逾二成受访者认为对债市影响偏正面或偏负面。

3、债券代持事件持续发酵影响仍在延续

一家参与本报调查的机构表示,因监管趋严所引致的降低杠杆行为,加速了市场调整的步伐,令此前8号文带来的利好效应逐渐消退。从未来走势看,市场对于代持核查和监管趋严表示担忧,或将可能被动“去杠杆”行为进一步延续,对信用产品需求形成冲击。但上述人士也指出,整体来看,在债市估值水平仍处于较低水平情形下,需求的弱化和复苏预期的转变,都可能使短期内债券市场继续调整。

除了银行间市场,交易所市场内债券多以中低评级为主,且前期同样存在杠杆较高的现状,短期内代持行为受限、赎回规模上升等因素,导致的去杠杆行为所带来的冲击可能更为显著。

截至记者发稿时,代持风波仍持续发酵,二级市场收益率在近日火速上行。中债收益率曲线显示,4月22日当天,信用债上行幅度较大,一年至五年期限平均上行约为10-15个基点,基本回吐了过去一周的涨幅。

国泰君安研究所指出,这或仅为短期冲击,短期宜谨慎,但高等级品种因流动性较好,将成为机构未来建仓首选,其二季度的表现优于低等级等现券则是必然。

操作偏于谨慎

1、二级市场将窄幅震荡

回顾今年一季度情况,春节后的银行间债券市场上,除了资金利率曾在二月下旬经历一轮波动之外,现券中的利率产品的走势几乎乏善可陈,利率基本平稳。截至今年3月底,银监会出台8号文后,对银行理财资产运作重拳规范,股市大跌,债市则在长时间横盘之后,迎来了收益率的全线下行。

展望二季度,具体来看,五成投资者认为十年国债的运行下限在3.4%左右;超五成认为上限在3.6%,这一运行区间较今年一季度略有下行。而超四成受访者认为,二季度国债收益率的运行趋势将各年段期限窄幅波动,但整体保持目前状态。

就整体行情而言,超七成投资者认为,二季度整体将继续震荡。但从全年趋势来看,市场对利率产品的走势仍存谨慎。

渣打银行预测,随着QFII与RQFII的扩容,预期到2014年底,中国国内债券的外资持有比例将从目前的不足1%上升至3-5%,短期来看,高配置债券能带来最佳价值。但从长期来看,渣打预计,今年中国债市收益率曲线将呈现陡峭化,持有1-3年期国债的投资者应选择卖出。

2、策略:缩短久期

调查结果显示,超七成受访者认为,二季度债市将继续震荡,就具体操作策略而言,超八成受访者认为将缩短久期。

南京银行金融市场部认为,8号文刺激了短期市场需求,给信用债造成短期支撑,但未来此单一因素也存在逐渐减弱的可能,届时信用债将面临较大的调整压力,短期建议抓住阶段性机会,以AA+至AA 短融或中票为主要操作目标,中期控制风险,仍以缩短久期为主。

对于适宜的期限策略,机构对二季度的操作策略较一季度出现了明显的分歧。回顾在今年一季度,39%的受访者认为应该采取子弹形的策略,而二季度,这一比例进一步提高到44%。

这意味着,二季度越来越多的机构倾向于将资产集中在中等期限的品种上,看好二季度收益率曲线陡峭化趋势。

3、配置:从集中走向分散

此外,较一季度调查明显上升的还有采用梯形的策略。认为二季度采用梯形策略的受访机构由一季度是的7%上升到25%,认为应该将债券资产的到期期限分散于短中长期的各个时点。

但较一季度明显下降的是哑铃型策略。一季度有五成受访机构认为应该采取哑铃型的配置策略,做好长期债券与短期品种的分散匹配;而到了二季度,这一比例则下降至31%。这意味着,较一季度相比,越来越多的机构开始不认同收益率曲线的平坦化。

此外,不同类型的受访机构,对于其所坚持的策略分歧也较大。在受访的机构中,券商和银行普遍认为应该采用子弹形策略,无一家受访的基金认为采用子弹形策略。

与之相反的是,五成受访基金认为应该采用梯形策略,另外五成则认为应该采用哑铃型策略,这显示,实际上基金并不看好二季度收益率曲线的陡峭化。

其中,受访的银行中,近六成认为采用子弹形,近四成采用哑铃型策略。而对于私募机构而言,75%的受访对象认为二季度适宜采用梯形策略,另外的25%认为采用哑铃型策略更好。

4、品种:看好中票、短融

按券种来看,二季度最被受访机构看好的品种还是中票等信用债。26%的受访者认为,2013年二季度,表现最好的品种将为中票,其次是短融和城投债,各占15%。

另外,分别有14%的受访者看好交易所信用债和金融债,11%的受访者看好国债,而仅有6%的投资者认为企业债走势将不俗。

“由于收益率水平不断下降,当前的信用利差和评级利差均已经处于低位,而资金价格短期内可能不会出现明显的回落,甚至在下半季度有一定的回升风险。”兴业证券指出,经测算,目前低评级高收益债的收益率的防御价值不足,推荐低评级的短融与AA+和 AAA中票构成的防御组合。