|

⊙本报记者 丁宁

针对长期存在屡禁不止的违规代持养券行为,监管层近期重拳出击,数位业内人士遭到调查,债券市场风声鹤唳。

与业内人士“人人自危”相对应,债基机构投资者反应较大,多家基金公司旗下固定收益产品遭遇保险等机构的大面积赎回,基金公司甚至派出专门人员对接解释以解燃眉之急。

那么,面对人心惶惶的债市变局,去留之间,普通投资者会抱以何种态度?

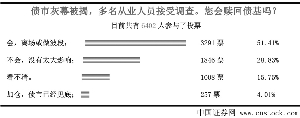

上周,中国证券网进行了题为“债市灰幕被揭,多名从业人员接受调查,您会赎回债基吗”的网络互动调查。结果显示,债市监管风暴的升级使得多数参与调查的基民无法“淡定”,半数受访者表示将至少是暂时离场规避风险。

数据统计显示,有3291名网友投票选择了“会,离场或做波段”,选择该选项的网友人数占所有参与投票总人数的51.41%。超过半数受访者选择暂时离场,暗示当下债基投资市场观望避险情绪升温。

此外,有1846名网友选择了“不会,没有太大影响”,占比28.83%;选择“看不清”的网友人数为1008人,占所有投票总人数的15.75%;还有257名网友选择“加仓,债市已经见底”,占比4.01%。

业内人士表示,短期债市波动在所难免,建议投资者谨慎观望;而从长期看,监管升级将促进市场健康规范发展,对债市发展长期利好,因此具备投资价值。

上海证券基金评价研究中心分析师刘亦千认为,目前债市存在较大的抛压,收益率水平处于历史中位水平,吸引力不足,建议中性看待债券市场的投资机会,立足债券型基金的配置价值适当配置,结构上短期内侧重配置利率债基金,警惕信用债的短期下调风险。

不过,从长周期以及资产配置的角度看,好买基金分析师卢杨认为债市还是有值得投资的价值。“尤其在经历此次整顿后,一些风险点会被更为有效的监管、排除。”

卢杨同样表示,虽然债券市场的风险在一定程度上已经开始释放,但无论从收益率还是信用利差方面,吸引力并不是太大,机构去杠杆仍需一个过程。稳健的投资者,可以选择暂时观望一下。

“无需过度解读当前的债券市场整理工作。”谈及债基后市投资策略,刘亦千建议一方面关注该基金管理人的选券能力、券种配置能力还是杠杆水平,另一方面根据基金的历史管理绩效和自身风险承受能力来选择合适产品。

卢杨则表示,债券型基金分为纯债和偏债两种,从配置的角度出发,投资者选择债基时更应该关注债基的纯债投资能力。根据自身的风险偏好对纯债和偏债基金进行区分。因为大幅超出债券市场合理收益的部分很可能是来源于股票部分的投资。一些历史业绩稳健,且基金经理管理时间较长的产品值得关注。

“基金仍然是目前市场中最为合规的产品,即使出现了一些违规的行为,其行为的程度也是同类基金中较低的。”刘亦千最后表示,代持行为一直存在,近期由于监管升级受到市场关注,因此信息披露较多。他认为,目前债市风险与既往一致,建议不要对该现象进行过度解读。

基金专家与读者互动

每周四14:00-15:30

你有什么话题,欢迎来信告诉我们

E-mail:xiewg@ssnews.com.cn