2012年公司债券受托管理事务报告(2012年度)

| ||

|

重要声明

广州证券有限责任公司编制本报告谨对本期债券受托管理事务进行专项说明,不表明对其价值或投资者的收益作出实质性判断或保证。因市场行为及其他情形引致的投资风险,由投资者自行负责。

第一章 本期债券概要

一、核准文件和核准规模

2012年2月3日,经中国证券监督管理委员会“证监许可〔2012〕155号”文核准,袁隆平农业高科技股份有限公司(以下简称“隆平高科”、“公司”或“发行人”),获准发行规模不超过4.5亿元的公司债券(以下简称“本期债券”)。

二、债券名称

袁隆平农业高科技股份有限公司2012年公司债券。

三、债券简称及代码

债券简称“12 隆平债”,债券代码为112064。

四、发行主体

袁隆平农业高科技股份有限公司。

五、债券期限

5年期,附第3年末发行人上调票面利率选择权和投资者回售选择权。

六、发行规模

人民币4.5亿元。

七、债券利率

本期债券票面利率为7.18%,在债券存续期限前3年固定不变。发行人有权决定在本期债券存续期的第3年末上调本期债券后2年的票面利率,调整幅度为1至100个基点(含本数),其中1个基点为 0.01%。若发行人未行使上调票面利率选择权,则本期债券后续期限票面利率仍维持原有票面利率不变。

八、发行人上调票面利率选择权

发行人有权决定是否在本期债券存续期的第3年末上调本期债券后2年的票面利率,调整幅度为0至100个基点(含本数),其中1个基点为0.01%。发行人将于第3个付息日前的第20个交易日,在中国证监会指定的上市公司信息披露媒体上发布关于是否上调本期债券票面利率以及上调幅度的公告。若发行人未行使票面利率上调选择权,则本期债券后续期限票面利率仍维持原有票面利率不变。

九、投资者回售选择权

发行人发出关于是否上调本期债券票面利率及上调幅度的公告后,投资者有权选择在第3个计息年度的付息日将其持有的全部或部分债券按面值回售给发行人。第3个计息年度的付息日即为回售支付日,发行人将按照深交所和证券登记机构相关业务规则完成回售支付工作。

十、票面金额

人民币100元。

十一、发行价格

按面值发行。

十二、债券形式

实名制记账式公司债券。投资者认购的本期债券在证券登记机构开立的托管账户托管记载。本期债券发行结束后,债券持有人可按照有关主管机构的规定进行债券的转让、质押等操作。

十三、起息日

2012年3月14日。

十四、还本付息的期限及方式

本期债券采取单利按年计息,不计复利。每年付息一次,到期一次还本,最后一期利息随本金一起支付。本期债券于每年的付息日向投资者支付的利息金额为投资者截至付息债权登记日收市时所持有的本期债券票面总额与对应的票面年利率的乘积;于兑付日向投资者支付的本息金额为投资者截至兑付债权登记日收市时所持有的本期债券最后一期利息及所持有的债券票面总额的本金。

十五、担保情况

无担保。

十六、发行时信用级别

根据鹏元资信评估有限公司出具的《袁隆平农业高科技股份有限公司2012年不超过4.5亿元公司债券信用评级报告》,发行人的主体长期信用等级为AA,本期债券信用等级为AA。在本期债券的存续期内,资信评级机构每年将对公司主体长期信用和本期债券信用进行一次跟踪评级。

十七、跟踪评级结果

鹏元资信评估有限公司将在近期出具本期债券跟踪评级报告,详细情况敬请投资者关注跟踪评级报告。在本期债券的存续期内,鹏元资信评估每年将至少出具一次正式的定期跟踪评级报告。

十八、债券受托管理人

广州证券有限责任公司。

十九、募集资金用途

本期债券募集资金在扣除发行费用后,拟用2亿元偿还“袁隆平农业高科技股份有限公司2011年度第一期短期融资券”,1.5亿元偿还银行贷款,调整债务结构;剩余资金用于补充公司流动资金。

第二章 发行人2012年度经营和财务状况

一、发行人基本情况

中文名称:袁隆平农业高科技股份有限公司

英文名称:Yuan Longping High-tech Agriculture Co., Ltd

法定代表人:伍跃时

股票上市交易所:深圳证券交易所

股票简称:隆平高科

股票代码:000998

注册资本:41,580万元

住所:长沙市芙蓉区远大二路马坡岭农业高科技园内

办公地址:湖南省长沙市车站北路459号证券大厦9楼

邮政编码:410001

联系电话:0731-82183880

传真:0731-82183880

互联网网址:www.lpht.com.cn

电子邮箱:lpht@lpgt.com.cn

经营范围:以杂交水稻、蔬菜为主的高科技农作物种子、种苗的培育、繁殖、推广和销售,新型农药、化肥的研制、生产、销售,政策允许的农副产品优质深加工及销售,提供农业高新技术开发及成果转让、农业技术咨询、培训服务;经营商品和技术的进出口业务(国家法律法规禁止和限制的除外)。

公司沿革:公司系经湖南省人民政府《关于同意袁隆平(自然人)与湖南省农业科学院等单位发起设立袁隆平农业高科技股份有限公司的批复》(湘政函〔1999〕39号文)批准,由湖南省农业科学院作为主要发起人,联合湖南杂交水稻研究中心、湖南东方农业产业有限公司、中国科学院长沙农业现代化研究所(现更名为中国科学院亚热带农业生态研究所)、湖南省郴州市种子公司(现更名为郴州种业发展有限公司)和袁隆平以发起方式设立。公司于1999年6月30日注册成立,注册资本为5,000.00万元。

2000年5月31日,经中国证券监督管理委员会证监发行字〔2000〕61号文件批准,公司以12.98元/股的发行价格向社会公众公开发行人民币普通股5,500.00万股,每股面值1元;于2000年6月14日在湖南省工商行政管理局办理变更登记,变更后注册资本为10,500.00万元;2000年12月11日,公司5,500.00万社会公众股在深圳证券交易所挂牌交易。

截至2012年12月31日,公司总股本为41,580.00万股,均为无限售条件的流通股份。湖南新大新股份有限公司是本公司的控股股东,直接持有公司17.24%的股权;湖南杂交水稻研究中心是本公司的第二大股东,直接持有公司8.04%的股权。伍跃时先生控制湖南新大新股份有限公司59.57%的股权,是隆平高科的实际控制人。

二、发行人2012年度经营情况

2012年度,发行人实现营业收入170,530.98万元,同比增长9.86%;发行人实现利润总额28,737.20万元,归属于母公司所有者的净利润17,106.00万元,分别同比增加25.69%和28.25%,加权平均净资产收益率14.94%,基本每股收益0.41元。

2012年度,发行人主要产品经营情况如下:

公司杂交水稻种子实现营业收入87,089.57万元,同比增长18.82%,杂交水稻“Y两优1号”、“深两优5814”、“C两优608”等产品均进入全国杂交水稻品种年推广面积前十大之列;玉米实现营业收入36,925.45万元,同比增长38.24%,其中杂交玉米品种“隆平206”的年推广面积继续保持30%的高速增长;辣椒及辣椒制品实现营业收入22,512.87万元,同比有所下降,下降约30.21%。

公司主要子公司隆平种业、安徽隆平和亚华种子继续保持较快的发展。2012年度,三家子公司共实现销售收入120,212.49万元,同比增长34.79%;实现净利润29,048.73万元,同比增长27.90%。

三、发行人2012年度财务情况

发行人2012年度主要财务数据如下:

1、合并资产负债表主要数据

单位:万元

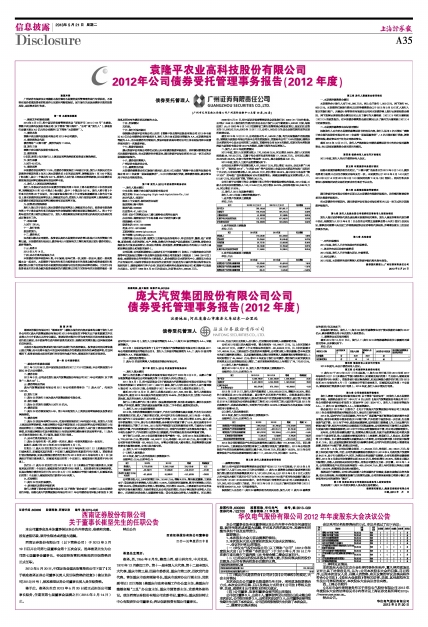

| 项目 | 2012年12月31日 | 2011年12月31日 | 同比增幅 |

| 资产总计 | 359,165.45 | 297,861.17 | 20.58% |

| 负债合计 | 195,075.53 | 159,271.54 | 22.48% |

| 少数股东权益 | 41,982.69 | 31,248.85 | 34.35% |

| 归属于母公司股东的权益 | 122,107.22 | 107,340.79 | 13.76% |

| 所有者权益合计 | 164,089.92 | 138,589.64 | 18.40% |

2、合并利润表主要数据

单位:万元

| 项目 | 2012年度 | 2011年度 | 同比增幅 |

| 营业收入 | 170,530.98 | 155,226.92 | 9.86% |

| 营业利润 | 22,624.52 | 20,526.40 | 10.22% |

| 利润总额 | 28,737.20 | 22,863.38 | 25.69% |

| 净利润 | 28,218.98 | 22,763.43 | 23.97% |

| 归属于母公司股东的净利润 | 17,106.00 | 13,338.01 | 28.25% |

3、合并现金流量表主要数据

单位:万元

| 项目 | 2012年度 | 2011年度 | 同比增幅 |

| 经营活动产生的现金流量净额 | 20,933.69 | 19,481.59 | 7.45% |

| 投资活动产生的现金流量净额 | -27,836.70 | -25,902.67 | -7.47% |

| 筹资活动产生的现金流量净额 | 655.23 | 2,525.96 | -74.06% |

第三章 发行人募集资金使用情况

一、本期债券募集资金情况

本期债券合计发行人民币45,000万元,网上公开发行1,000万元,网下发行44,000万元。本期债券扣除发行费用之后的净募集资金已于2012年3月23日汇入发行人制定的银行账户。天健会计师事务所有限责任公司对本期债券网上发行认购冻结资金情况、网下配售认购冻结资金情况分别出具了编号为天健湘验〔2012〕3号和天健湘验〔2012〕5的验资报告,对本期债券募集资金到位情况出具了编号为天健湘验〔2012〕4号的验资报告。

二、本期债券募集资金实际使用情况

根据发行人公告的本期债券募集说明书的相关内容,发行人拟用2亿元偿还“袁隆平农业高科技股份有限公司2011 年度第一期短期融资券”,1.5亿元偿还银行贷款,调整债务结构;剩余资金用于补充公司流动资金。

截至2012年12月31日,发行人严格按照公司债券募集说明书中的约定使用募集资金,未出现变更募集资金使用项目的情况。

第四章 债券持有人会议召开的情况

2012 年度,发行人未召开债券持有人会议。

第五章 本期债券本息偿付情况

根据本期债券募集说明书的约定,“12隆平债”的起息日为2012年3月14日,债券利息将于起息日之后在存续期内每年支付一次。本期债券已于2013年3月14日支付2012年3月14日至2013年3月13日期间的利息7.18元/张(含税)。相关付息具体事宜已按照深圳证券交易所的要求在付息前予以公告。

第六章 本期债券跟踪评级情况

鹏元资信评估有限公司将在近期出具本期债券的跟踪评级报告,详细情况敬请投资者关注跟踪评级报告。

在本期债券的存续期内,鹏元资信评估有限公司每年将至少出具一次正式的定期跟踪评级报告。

第七章 发行人负责处理公司债券相关事务专人的变动情况

发行人指定证券事务代表负责处理本期债券相关事务。发行人原证券事务代表为傅千先生,根据发行人2012年8月1日公告的公司第五届董事会第十六次(临时)会议决议,董事会同意傅千先生因工作调整原因辞去证券事务代表职务,并聘请张倩女士担任证券事务代表。

第八章 其他事项

一、对外担保情况

2012年度,发行人不存在违规对外担保事项。

二、涉及的未决诉讼或仲裁事项

2012年度,发行人不存在重大诉讼、仲裁事项。

三、相关当事人

2012年度,本期债券的受托管理人和资信评级机构未发生变动。

债券受托管理人:广州证券有限责任公司

2013年5月21日

债券受托管理人

(广州市天河区珠江西路5号广州国际金融中心主塔19层、20层)