| ||

|

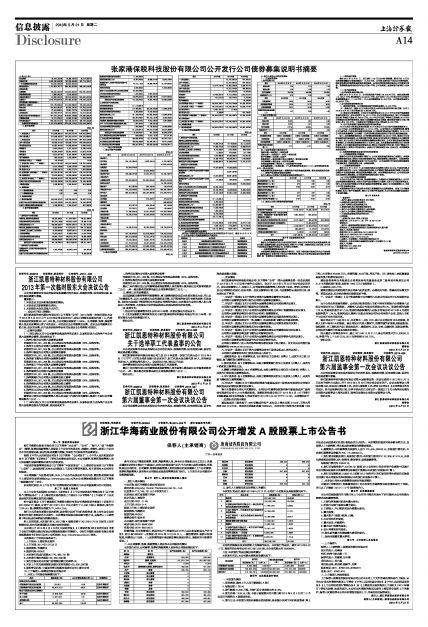

证券简称:华海药业 证券代码:600521 公告编号:临2013-038号 (浙江省临海市汛桥)

第一节 重要声明与提示

浙江华海药业股份有限公司(以下简称“本公司”、“公司”、“发行人”或“华海药业”)董事、监事和高级管理人员保证上市公告书的真实性、准确性、完整性,承诺上市公告书不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

根据《中华人民共和国公司法》(以下简称“《公司法》”)、《中华人民共和国证券法》(以下简称“《证券法》”)等有关法律法规的规定,本公司董事、监事和高级管理人员已依法履行诚信和勤勉尽责的义务和责任。

中国证券监督管理委员会(以下简称“中国证监会”)、上海证券交易所(以下简称“上交所”)、其他政府机关对本公司股票上市及有关事项的意见,均不表明对本公司的任何保证。

本公司提醒广大投资者注意,凡本上市公告书未涉及的有关内容,请投资者查阅刊载于上海证券交易所网站(http://www.sse.com.cn)的本公司增发招股意向书(以下简称“招股意向书”)全文。

如无特别说明,本上市公告书中的简称或名词的释义与本公司招股意向书中的相同。

第二节 股票上市情况

本上市公告书是根据《公司法》、《证券法》、《上市公司证券发行管理办法》(以下简称“《管理办法》”)、《上海证券交易所股票上市规则》(以下简称“《上市规则》”)以及其他相关的法律法规的规定编制。

经中国证监会《关于核准浙江华海药业股份有限公司增发股票的批复》(证监许可[2013]358号)核准,公司于2013年5月6日公开发行了6,330万股A股股票,发行价12.25元/股,募集资金总额为77,542.5万元。

发行方式采取向原股东优先配售,其余部分以网下向机构投资者、网上向社会公众投资者定价发行相结合的方式发行。本次增发的股票采取余额包销方式,由保荐人(主承销商)牵头组成的承销团包销剩余股票。

经上交所同意,本次发行的6,330万股A股股票将于2013年5月23日起在上交所挂牌交易,均为无流通限制及无锁定安排的股份。

本公司已于2013年5月2日在《中国证券报》、《上海证券报》和《证券时报》刊登了《浙江华海药业股份有限公司增发招股意向书摘要》。《浙江华海药业股份有限公司增发招股意向书》全文可以在上交所网站(http://www.sse.com.cn)查询。

本次股票上市的相关信息如下:

1、上市地点:上海证券交易所

2、上市时间:2013年5月23日

3、股票简称:华海药业

4、股票代码:600521

5、本次发行完成后总股本:775,485,731股

6、本次发行增加的股份:63,300,000股

7、发行前股东对本次发行新增股份锁定的承诺:无

8、本次上市的无流通限制及锁定安排的股份:63,300,000股

9、股份登记机构:中国证券登记结算有限责任公司上海分公司

10、上市保荐人:浙商证券股份有限公司

11、本次上市的股份限售情况如下:

| 类别 | 获配股数(股) | 占本次增发股数比例(%) | 限售情况 |

| 原股东优先认购部分 | |||

| 有限售条件股东优先配售 | 178,857 | 0.28 | 无持有期限制 |

| 无限售条件股东优先配售 | 43,874,513 | 69.31 | 无持有期限制 |

| 除公司原股东优先认购部分 | |||

| 网下申购 | 14,809,630 | 23.40 | 无持有期限制 |

| 网上申购 | 4,437,000 | 7.01 | 无持有期限制 |

| 承销商包销 | 0 | 0 | 无持有期限制 |

| 合计 | 63,300,000 | 100.00 | |

参与本次公开增发的董事、监事、高级管理人员、持有本公司股份百分之五以上的股东遵照《证券法》第四十七条规定,如在本次股票发行后六个月内卖出其所持股票,所得收益归公司所有。公司董事、监事和高级管理人员所持股份的变动遵照《上市公司董事、监事和高级管理人员所持本公司股份及其变动管理规则》执行。上市首日本公司股票不设涨跌幅限制。

第三节 发行人、股东和实际控制人情况

一、发行人基本情况

中文名称:浙江华海药业股份有限公司

英文名称:Zhejiang Huahai Pharmaceutical Co., Ltd.

注册资本:712,185,731元(本次发行前)

注册地址:浙江省临海市汛桥

法定代表人:陈保华

成立日期:2001-2-28

上市日期:2003-3-4

股票上市地:上海证券交易所

股票简称:华海药业

股票代码:600521

董事会秘书:祝永华

办公场所:浙江省临海市汛桥

电话号码:0576-85991096

传真号码:0576-85016010

经营范围:许可经营项目:药品的生产(范围详见《中华人民共和国药品生产许可证》,证号:浙20000311;有效期:至2015年12月22日)。一般经营项目:医药中间体制造,经营进出口业务。(上述经营范围不含国家法律法规规定禁止、限制和许可经营的项目。)

二、本公司董事、监事、高级管理人员持有本公司股票的情况

本次发行前后,公司董事、监事和高级管理人员持有公司股份情况如下:

| 姓 名 | 职 务 | 发行前持股数(股) | 发行后持股数(股) |

| 童建新 | 董事长 | 0 | 0 |

| 杜军 | 副董事长 | 378,000 | 378,000 |

| 陈保华 | 董事、总经理 | 191,610,184 | 207,897,050 |

| 单伟光 | 董事 | 9,204 | 9,204 |

| 祝永华 | 董事兼副总经理、董事会秘书 | 409,500 | 421,500 |

| 苏严 | 董事 | 245,700 | 250,100 |

| 于明德 | 独立董事 | 0 | 0 |

| 赵博文 | 独立董事 | 0 | 0 |

| 费忠新 | 独立董事 | 0 | 0 |

| 甘智和 | 监事 | 0 | 0 |

| 王虎根 | 监事 | 0 | 0 |

| 蒋蔚 | 监事 | 0 | 0 |

| 李博 | 副总经理 | 409,500 | 444,308 |

| 蔡民达 | 副总经理 | 395,200 | 395,200 |

| 胡功允 | 副总经理 | 409,500 | 444,307 |

| 徐春敏 | 副总经理 | 327,600 | 327,600 |

| 陈其茂 | 副总经理 | 368,550 | 368,550 |

| 张席妮 | 副总经理 | 0 | 0 |

| 叶存孝 | 副总经理 | 0 | 0 |

| 王飙 | 副总经理 | 327,600 | 327,600 |

| 雒家良 | 副总经理 | 0 | 0 |

| 王杰 | 副总经理 | 0 | 0 |

| 张红 | 副总经理 | 0 | 0 |

| 张美 | 财务总监 | 204,750 | 222,154 |

三、发行人主要股东和实际控制人的情况

本次发行完成后,截至2013年5月17日,公司前10名股东及其持股情况如下:

| 序号 | 股东名称 | 持股数量(股) | 持股比例(%) |

| 1 | 陈保华 | 207,897,050 | 26.8086 |

| 2 | 周明华 | 156,378,299 | 20.1652 |

| 3 | 中国建设银行股份有限公司-泰达宏利市值优选股票型证券投资基金 | 17,902,002 | 2.3085 |

| 4 | 中国工商银行-汇添富成长焦点股票型证券投资基金 | 16,406,949 | 2.1157 |

| 5 | 中国工商银行-易方达价值成长混合型证券投资基金 | 16,220,688 | 2.0917 |

| 6 | 融通新蓝筹证券投资基金 | 12,000,881 | 1.5475 |

| 7 | 翁震宇 | 10,887,595 | 1.4040 |

| 8 | 中国银行股份有限公司-易方达医疗保健行业股票型证券投资基金 | 10,081,416 | 1.3000 |

| 9 | 全国社保基金一一四组合 | 9,833,095 | 1.2680 |

| 10 | 中国工商银行股份有限公司-汇添富医药保健股票型证券投资基金 | 8,928,051 | 1.1513 |

| 总计 | 466,536,026 | 60.1605 |

公司的控股股东及实际控制人为陈保华先生。本次发行完成后,截至2013年5月17日,陈保华先生持有公司207,897,050股,占公司总股本的26.8086%。

(四)本次发行完成后股份变动情况

本次发行前后,本公司股本结构变动情况如下:

| 股本类型 | 发行前 | 增加的股份数额(股) | 发行后 | ||

| 股份数额(股) | 比例(%) | 股份数额(股) | 比例(%) | ||

| 有限售条件流通股 | 2,330,688 | 0.3273 | 0 | 2,330,688 | 0.3005 |

| 无限售条件流通股 | 709,855,043 | 99.6727 | 63,300,000 | 773,155,043 | 99.6995 |

| 股份合计 | 712,185,731 | 100.0000 | 63,300,000 | 775,485,731 | 100.0000 |

第四节 本次股票发行情况

一、本次发行情况

1、证券类型:境内上市人民币普通股(A股)

2、每股面值:1.00元

3、发行数量:6,330万股,占发行后公司总股本的8.16%。

4、发行价格:12.25元/股,不低于招股意向书刊登日即2013年5月2日前二十个交易日华海药业A股股票均价。

5、发行方式:本次发行采取向原股东优先配售,其余部分以网下向机构投资者、网上向社会公众投资者定价发行相结合的方式进行。本次增发的股票采取余额包销方式,由保荐人(主承销商)牵头组成的承销团包销剩余股票。

6、募集资金:本次募集资金总额为人民币775,425,000.00元,扣除发行费用后,本次发行募集资金净额为753,115,086.82元。

7、发行费用总额及项目、每股发行费用:本次发行费用共计22,309,913.18元,具体包括承销及保荐费、会计师费用、律师费用、信息披露费等。

每股发行费用为0.3524元。

8、发行后每股净资产:3.4739元(按照2012年经审计的合并资产负债表中归属于母公司股东权益和本次募集资金净额合计数除以本次发行后总股本计算)。

9、发行后每股收益:0.3830元(按照2012年经审计的扣除非经常性损益前后孰低的归属于母公司股东的净利润除以本次发行后总股本计算)。

二、注册会计师对本次募集资金到位的验证情况

天健会计师事务所(特殊普通合伙)对本次发行的募集资金到位情况进行了审验,并出具了天健验〔2013〕113号《验资报告》。

第五节 其他重要事项

本公司自招股意向书刊登日至上市公告书刊登前未发生下列可能对本公司有较大影响的其他重要事项:

1、主要业务发展目标发生重大变化;

2、所处行业或市场发生重大变化;

3、主要投入、产出物供求及价格重大变化;

4、重大投资;

5、重大资产(股权)收购、出售;

6、本公司住所的变更;

7、重大诉讼、仲裁案件;

8、重大会计政策的变动;

9、会计师事务所的变动;

10、发生新的重大负债或重大债项的变化;

11、其他应披露的重大事项。

第六节 上市保荐人及其意见

一、上市保荐人

保荐人(主承销商):浙商证券股份有限公司

法定代表人:吴承根

住所:杭州市杭大路1号

保荐代表人:刘凌雷、苗本增

项目协办人:孙小丽

项目组成员:赵克斌、施嶔宇、许寅

联系电话:0571-87901925、87902571

传真:0571-87901974

二、上市保荐人的推荐意见

上市保荐人浙商证券股份有限公司已对本公司上市文件所载的资料进行了核实,认为本公司本次增发的股票上市符合《中华人民共和国公司法》、《中华人民共和国证券法》、《上市公司证券发行管理办法》及《上海证券交易所股票上市规则》(2012年修订)等有关法律、法规的规定,本公司本次增发的股票具备在上海证券交易所上市的条件,保荐人同意推荐本公司本次增发的股票上市,并承担相关保荐责任。

发行人:浙江华海药业股份有限公司

保荐人(主承销商):浙商证券股份有限公司

2013年5月21日

保荐人(主承销商)

二〇一三年五月