第二届董事会第二十三次会议决议

证券代码:002614 股票简称:蒙发利 公告编号:2013-45号

厦门蒙发利科技(集团)股份有限公司

第二届董事会第二十三次会议决议

本公司及董事会全体成员保证信息披露内容的真实、准确和完整,没有虚假记载、误导性陈述或重大遗漏。

厦门蒙发利科技(集团)股份有限公司(以下简称“公司”)第二届董事会第二十三次会议通知以电话、传真及电子邮件等方式于2013年9月4日发出。会议于2013年9月9日上午10:00在前埔路168号公司五楼会议室以现场方式召开、表决。本次会议应到董事9名,实际出席董事9名。本次会议由公司董事长邹剑寒先生主持,会议符合《中华人民共和国公司法》和公司章程的有关规定。

经全体董事认真审议,以现场表决的方式通过了如下决议:

一、会议以9票同意,0票反对,0票弃权,审议通过了《关于自愿及有条件要约收购OGAWA WORLD BERHAD之股份的议案》

同意公司通过在香港注册的全资子公司蒙发利(香港)有限公司(以下简称“蒙发利香港”)向马来西亚证券交易所主板上市公司OGAWA WORLD BERHAD(证券代码5128,以下简称“OGAWA”)的全体股东发出自愿及有条件的收购要约(以下简称“收购要约”),以每股RM1.05(按照中国人民银行2013年9月4日公布的人民币买卖林吉特的汇率中间价1:0.53674(下同)折合人民币约1.96元,RM指马来西亚货币Ringgit Malaysia/林吉特)的现金对价,收购:(1) 尚未由蒙发利香港拥有的、每股面值RM0.50(折合人民币约0.93元)的所有OGAWA普通股(库存股除外);(2)在收购要约结束之前,行使雇员认股期权计划项下所授予之未行使的认股权而发行的所有OGAWA新股。

同意蒙发利香港拟向OGAWA董事会提交载明本次收购要约主要条件和条款的收购要约通知(“NOTICE OF TAKE-OVER OFFER”)。

同意授权公司董事长兼总经理邹剑寒先生及/或公司财务总监苏卫标先生,全权代表本公司(作为最终要约方)处理与本次要约收购OGAWA相关的一切事宜,包括但不限于授权、签署、认可、确认、批准或作出与本次要约收购OGAWA相关的文件、契约、行为或事项。

同意授权蒙发利香港(作为要约方)全权处理与本次要约收购OGAWA相关的一切事宜,包括但不限于聘请相关中介机构(包括但不限于马来西亚投资银行/顾问、马来西亚法律顾问、中国法律顾问、审计咨询机构、登记代理机构),授权、签署、认可、确认、批准或作出与本次要约收购OGAWA相关的文件、契约、行为或事项。

《关于自愿及有条件要约收购OGAWA WORLD BERHAD之股份的公告》具体内容,详见公司指定的信息披露媒体巨潮资讯网(http://www.cninfo.com.cn)。

本交易的审批属于董事会权限,无需股东大会审议。

二、会议以9票同意,0票反对,0票弃权,审议通过了《关于为全资子公司蒙发利(香港)有限公司提供融资担保的议案》

同意公司以人民币1.50亿元存单质押的方式,为全资子公司蒙发利(香港)有限公司向中国工商银行股份有限公司金边分行申请4,600.00万美元贷款提供担保。担保期限不超过2014年1月4日。

《关于为全资子公司蒙发利(香港)有限公司提供融资担保的公告》具体内容,详见公司指定的信息披露媒体以及巨潮资讯网(http://www.cninfo.com.cn)。

本担保的审批属于董事会权限,无需股东大会审议。

三、备查文件

1、厦门蒙发利科技(集团)股份有限公司第二届董事会第二十三次会议决议

2、拟由蒙发利香港向OGAWA董事会提交的NOTICE OF TAKE-OVER OFFER(收购要约通知)及其中文译本。

3、德勤马来西亚对OGAWA2012年度(截止2012年6月30日)财务报表出具的审计报告。

4、OGAWA已公开披露的2012年7月1日至2013年6月30日期间各季度的财务报告。

5、立信会计师事务所出具的信会师报字[2013]第113847号《对OGAWA WORLD BERHAD财务信息执行商定程序的报告》。

6、立信会计师事务所出具的信会师报字[2013]第113848号《对OGAWA WORLD BERHAD财务信息执行商定程序的报告》。

特此公告。

厦门蒙发利科技(集团)股份有限公司

董 事 会

2013年9月9日

证券代码:002614 股票简称:蒙发利 公告编号:2013-46号

厦门蒙发利科技(集团)股份有限公司

第二届监事会第十三次会议决议公告

本公司及监事会全体成员保证信息披露内容的真实、准确和完整,没有虚假记载、误导性陈述或重大遗漏。

厦门蒙发利科技(集团)股份有限公司(以下简称“公司”)第二届监事会第十三次会议于2013年9月4日以电话、传真及电子邮件等相结合方式发出。会议于2013年9月9日上午11:00在前埔路168号公司五楼会议室以现场方式召开、表决,并获得全体监事确认。出席本次会议监事应到3名,实到3名。本次会议由公司监事会主席高兰洲先生主持,会议符合《中华人民共和国公司法》和公司章程的有关规定。

经全体监事认真审议,以现场表决方式通过如下决议:

一、会议以3票同意,0票反对,0票弃权,审议通过了《关于自愿及有条件要约收购OGAWA WORLD BERHAD之股份的议案》。

《关于自愿及有条件要约收购OGAWA WORLD BERHAD之股份的公告》的具体内容,详见公司指定的信息披露媒体巨潮资讯网(http://www.cninfo.com.cn);

二、会议3票同意,0票反对,0票弃权,审议通过了《关于为全资子公司蒙发利(香港)有限公司提供融资担保的议案》

《关于为全资子公司蒙发利(香港)有限公司提供融资担保的公告》的具体内容详见公司指定的信息披露媒体巨潮资讯网(http://www.cninfo.com.cn)

三、备查文件

1、厦门蒙发利科技(集团)股份有限公司第二届董事会第二十三次会议决议

2、拟由蒙发利香港向OGAWA董事会提交的NOTICE OF TAKE-OVER OFFER(收购要约通知)及其中文译本。

3、德勤马来西亚对OGAWA2012年度(截止2012年6月30日)财务报表出具的审计报告。

4、OGAWA已公开披露的2012年7月1日至2013年6月30日期间各季度的财务报告。

5、立信会计师事务所出具的信会师报字[2013]第113847号《对OGAWA WORLD BERHAD财务信息执行商定程序的报告》。

6、立信会计师事务所出具的信会师报字[2013]第113848号《对OGAWA WORLD BERHAD财务信息执行商定程序的报告》。

特此公告。

厦门蒙发利科技(集团)股份有限公司

监 事 会

2013年9月9日

证券代码:002614 股票简称:蒙发利 公告编号:2013-47号

厦门蒙发利科技(集团)股份有限公司

关于自愿及有条件要约收购

OGAWA WORLD BERHAD之股份的公告

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

特别提示:本次要约收购涉及的收购要约文件尚须马来西亚证券委员会审核同意方可向OGAWA股东发出,并需OGAWA股东接受收购要约。因此,本次要约收购能否成功存在较大不确定性。请投资者注意风险。

一、本次要约收购概述

1.1 厦门蒙发利科技(集团)股份有限公司(以下简称“公司”或“蒙发利集团”)拟通过在香港注册的全资子公司蒙发利(香港)有限公司(以下简称“蒙发利香港”)向马来西亚证券交易所主板上市公司OGAWA WORLD BERHAD(证券代码5128,以下简称“OGAWA”)的全体股东发出自愿及有条件的收购要约(以下简称“收购要约”),以每股RM1.05((按照中国人民银行于2013年9月4日公布的人民币买卖林吉特的中间价1:0.53674(下同)折合人民币约1.96元。RM指马来西亚货币Ringgit Malaysia/林吉特)的现金对价,收购:(1) 尚未由蒙发利香港拥有的、每股面值RM0.50(折合人民币约0.93元)的所有OGAWA普通股(库存股除外);(2)在收购要约结束之前,行使雇员认股期权计划(以下简称“雇员认股期权计划”)项下所授予之未行使的雇员认股权而发行的所有OGAWA新股。

收购要约附带条件如下:截至收购要约结束日蒙发利香港收到的有效接受通知,加上蒙发利香港已收购、持有或有权收购或持有的OGAWA股票,将使其合计持有超过50%的OGAWA普通股股票(库存股除外)。

OGAWA已发行及实缴的普通股为120,000,000股(已发行及实缴的股本为RM60,000,000,折合人民币约111,785,967元)。另外,根据雇员认股期权计划(有效期自2010年9月1日起至2015年8月31日止),OGAWA可授予员工合计不超过18,000,000份雇员认股权(每份雇员认股权可认购1股面值RM0.50的OGAWA普通股)。

若OGAWA所有普通股股东均全额接受收购要约、OGAWA雇员认股期权全部授出且雇员认股权持有人全部有效行权及全额接受收购要约,蒙发利香港应支付的收购要约总对价为RM144,900,000(折合人民币约269,963,111元),其计算公式为:(120,000,000股+18,000,000股)×RM1.05/股。

2013年9月8日,本公告3.3所列OGAWA控股股东及OGAWA 6名非独立董事共同向公司及蒙发利香港出具不可撤销承诺函,承诺:(1)就其合共持有的OGAWA股票64,620,800股(占OGAWA已发行股份的53.851%)接受收购要约,且接受要约的日期不迟于第一个收购要约结束日前4天;(2)自该承诺函出具之日起至收购要约成为无条件后届满的六个月之日止的期间内,未经蒙发利香港股同意,OGAWA 6名非独立董事不行使其各自持有的OGAWA雇员认股权(合共5,080,000份)。

截至本公告日,除前述不可撤销承诺函外,公司及蒙发利香港与OGAWA股东之间不存在有关要约股票的已签署的或拟议中的协议、安排或谅解。

若本次要约收购成功,OGAWA将成为蒙发利香港的全资子公司或控股子公司。

1.2 OGAWA集团(指OGAWA及其直接或间接拥有的附属公司)系蒙发利集团主要客户之一,蒙发利集团为OGAWA集团的核心供应商。双方于2012年8月6日合资设立了各占50%股权的厦门蒙发利奥佳华贸易有限公司(详见2011年11月8日、2012年8月8日公司董事会公告)。OGAWA及其股东、董事均与公司不存在关联关系,本次要约收购不构成关联交易。

截至本公告之日,公司及蒙发利香港未持有任何OGAWA股票,亦不存在任何一致行动人。

1.3 本次要约收购已经公司第二届董事会第二十三次会议以9票同意,0票反对,0票弃权审议通过。

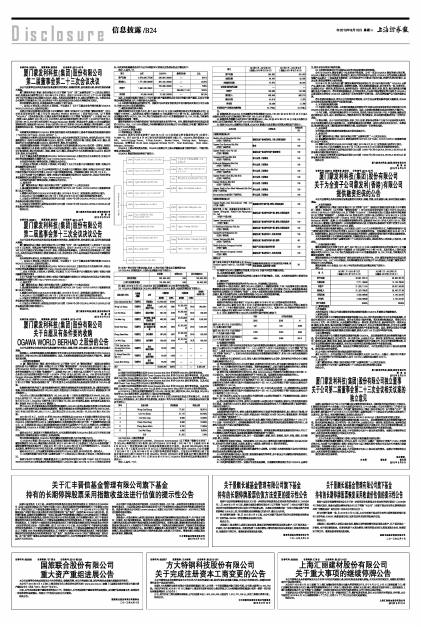

根据立信会计师事务所(特殊普通合伙)出具的信会师报字[2013]第113847号《对OGAWA WORLD BERHAD财务信息执行商定程序的报告》,OGAWA截止2012年12月31日的相关财务指标、本次要约收购最高总对价与公司同期经审计的相关财务指标的占比情况如下:

单位:人民币/元

■

因此,本次要约收购不构成《上市公司重大资产重组管理办法》规定的重大资产重组,且在公司董事会决策权限范围之内,不需经股东大会批准。

1.4 本次要约收购涉及的要约文件,须提交马来西亚证券委员会审查并获得其同意后方可正式发出,并需OGAWA股东接受要约。

二、蒙发利香港的基本情况

蒙发利香港为公司全资子公司,系于2007年9月12日在中国香港注册成立的有限责任公司(公司编号1166769)。其注册地址:香港中环夏殻道12号美国银行中心7楼710室。其法定股本、已发行及实缴股本均为HKD19,124,700,等分为每股面值HKD1.00的普通股股票19,124,700股。邹剑寒先生为蒙发利香港唯一董事。

蒙发利香港系公司为海外贸易客户提供更好服务及支持的平台。另外,蒙发利香港持有在美国注册的COZZIA USA, LLC 100%的股权,持有漳州蒙发利实业有限公司25%的股权,持有厦门蒙发利电子有限公司0.83%的股权。

三、OGAWA的基本情况

3.1 简要情况及主营业务

OGAWA系依马来西亚法律于2005年10月12日注册成立的有限责任公司(注册号:712499-V),并于2007年4月18日在马来西亚证券交易所主板上市。OGAWA的注册地址:Lot 6.05, Level 6,Kpmg Tower, 8 First Avenue, Bandar Utama, Petaling Jaya, Selangor, Malaysia;经营地址:No.22 Jalan Anggerik Mokara 31/47, Kota Kemuning, Shah Alam, Selangor, Malaysia.

OGAWA主要从事投资及控股。OGAWA附属公司主要从事健康及康宁器材的设计、市场行销、零售、经销及服务。

OGAWA集团的股权结构如下图所示:

■

注:标有*的公司处于歇业状态;标有#的公司处于歇业及自愿清算状态

3.2 OGAWA的授权股本、已发行及实缴股本如下表所示:

■

注:截止2013年9月3日,OGAWA合计回购普通股20,000股作为库存股。

3.3 OGAWA控股股东及OGAWA董事持有OGAWA股票、认股权的情况如下表所示:

■

注:

(a) 根据马来西亚法律推定其对 Great Genesis Sdn Bhd 所持有的OGAWA股份享有利益。

(b) 根据马来西亚法律推定其对 Great Genesis Sdn Bhd 所持OGAWA股份享有利益,以及对其弟弟 Lim Wai Heng、妹妹Lim Mee Yen及妹夫Chong Swee Main所持OGAWA股份享有利益。

(c) 根据马来西亚法律推定其对 Great Genesis Sdn Bhd 所持OGAWA股份享有利益,以及对其弟弟Cheah Yew Keng所持OGAWA股份享有利益。

(d) 根据马来西亚法律推定其对 Great Genesis Sdn Bhd 所持OGAWA股份享有利益,以及对其姐姐 Lim Mee Ling, 妹妹Lim Mee Yen 及 妹夫Chong Swee Main所持OGAWA股份享有权益。

(e) OGAWA已发行及实缴的普通股为120,000,000股,除上表所列64,650,800股及OGAWA持有的20,000股库存股外,其余均为中小股东持有的流通股。

Great Genesis Sdn Bhd 是一家于2005年8月5日在马来西亚注册成立的有限公司,目前是OGAWA的控股股东,其主要业务为投资控股,其股东(均为马来西亚籍人士)、持股数量及持股比例如下表所示:

■

3.4 OGAWA主要财务数据

DELOITTE KASSCHAN (AF0080, Chartered Accountants)(以下简称“德勤马来西亚”)为OGAWA聘请的独立审计机构,其已对OGAWA 2012年度 (2011年7月1日起至2012年6月30日止)的财务报表出具了标准无保留意见的审计报告,尚未对OGAWA2013年度(2012年7月1日起至2013年6月30日止)的财务报表出具审计报告;OGAWA已公开披露了2012年7月1日至2013年6月30日期间各季度的财务报告。立信会计师事务所出具了信会师报字(2013)第[113848]号《对OGAWA WORD BERHAD财务信息执行商定程序的报告》,根据该报告,2011年7月1日至2013年6月30日OGAWA的财务状况及经营成果如下表所示:

单位:人民币/千元

■

注:

(a) 该数据系按OGAWA公开披露的财务报表数据RM23,138,647及2013年6月28日中国人民银行公布的人民币兑林吉特汇率中间价100:51.673折算得出。

(b) 该数据系按德勤马来西亚审计报告数据RM11,255,08及2012年6月29日中国人民银行公布的人民币兑林吉特汇率中间价100:50.535折算得出。

3.5 根据OGAWA披露的公开信息,OGAWA附属公司及联营公司的基本情况如下表所示:

■

3.6 根据OGAWA披露的公开信息,OGAWA目前不存在任何重大诉讼。

四、本次要约收购的主要条件

除非是根据马来西亚证券委员会的指示或被允许所做的修改,否则,本次要约收购的主要条件如下:

4.1 要约对价

收购要约下每股要约股票的对价为RM1.05,并须悉数以现金支付。

尽管有第4.4部分的规定,倘若OGAWA在要约人(指蒙发利香港,下同)向其董事会发出要约收购通知当天或过后但在结束日之前(见以下第4.2(a)部分的定义)宣告派发、作出与/或发放股息或其他任何形式的派发(以下统称为“派发”),持有人有权保留这些派发的股息,但每股要约股票的对价将会减少,减少的金额为持有人有权保留的每股OGAWA股票的派息净额。

持有人可就手中所有或部分的要约股票接受此收购要约。

4.1.1要约价格的依据

该要约价格的决定综合考虑了OGAWA截至2013年6月30日财政年度的财务表现。

根据OGAWA截至2013年6月30日财政年度的未审计财务报告,OGAWA的税后盈利为RM1,437万(不含少数股东权益,折合人民币2,928.9万元)。每股RM1.05的要约价格约对应于OGAWA每股未审计盈利RM0.12的约8.75倍市盈率。

4.1.2 同时,该要约价格与OGAWA股票的市场价格的比较如下:

■

4.2 收购要约的期限

(a) 除非要约方获马来西亚证券委员会书面同意撤销此收购要约,此收购要约开放可供接受的时间截止于从要约公告日计起的至少第二十一(21)天的下午5时正(马来西亚时间)(以下简称“首个结束日”),或者AmInvestment Bank Berhad(以下简称“AmInvestment”)代表要约方公告的较迟日期(以下简称“结束日”)。在经马来西亚证券委员会同意撤销要约的情况下,所有人免于承担此收购要约下的任何义务。

(b) 在要约公告日到结束日之间,若有人提出任何收购要约与之竞争,竞争要约文件的公告日被视为原收购要约的公告日。

(c) 若此收购要约在公告日之后有所修改,此要约将自针对持有人的书面修订通知发布日计起的至少十四(14)天内维持对外开放并可供接受。若要约条款被修订,之前已接受收购要约的持有人将享有该等修订之受益。从公告日计起的四十六(46)天过后,此收购要约则不得被修订。

(d) 要约方延长接受要约的日期与时间,将由AmInvestment代表要约方在原定结束日至少两(2)天之前公告。该公告内容应载明收购要约的下个结束日期。延期通知应相应地通知到持有人。

(e) 若此收购要约对于要约的接受在下述时间已变得或被宣布为无条件:

(i) 若是发生在从要约公告日计起的第四十六(46)天当天或之前任何一天,则该要约将从其变得或被宣布为无条件后维持开放并可供接受状态至少十四(14)天,但任何情况下都不应超过从要约公告日起算的第六十(60)天;

(ii) 若是发生在从要约公告日计起的第四十六(46)天当天或之后任何一天,则该要约将从其变得或被宣布为无条件后维持开放并可供接受状态至少十四(14)天,但任何情况下都不应超过从要约公告日计起的第七十四(74)天。

(f) 在不违反第4.2(e)(i)与4.2(e)(ii)部分并须符合第4.2(a)部分的前提下,于收购要约结束前,须至少提前十四(14)天向持有人发出书面通知。

(g) 若另有收购要约与之竞争,要约方无须按第4.2(f)部分给予书面通知,除非与之竞争的要约被宣告不成功,或者持有OGAWA超过50%表决权股票或表决权的持有人不可撤销地拒绝了该竞争要约,并转向支持要约方。

4.3 收购要约的条件

此收购要约附带条件为:要约方截至收购要约结束日收到的有效接受通知,加上要约方已收购、持有或有权收购或持有的OGAWA股票,将使其合计持有超过50%的OGAWA普通股股票(库存股除外)(以下简称“接受条件”)。

上述接受条件须在要约结束日或之前予以实现,最晚不超过自要约公告日起算的第六十(60)天下午5点前(马来西亚时间),否则该收购要约将失效,届时所有接受将退还给接受收购要约的持有人,而要约方此后将不再受之前的接受所约束。

4.4 保证

持有人按照收购要约文件的规定接受此收购要约。该等接受意味着接受收购要约的持有人作出了不可撤销且无条件的保证,保证接受收购要约的要约股票于出售时:

(a) 从有效地接受收购要约日起,免于一切延期履行、索赔、负担、留置权、抵押、担保、期权、优先购买权、第三方权益;

(b) 随附的所有权利与权益,包括在要约人向OGAWA董事会发出要约收购通知日当天或之后宣布、支付或作出的所有股息、认股权、配股与/或派发,须符合第4.1部分所述情况。

五、本次要约收购的资金来源及其他安排

5.1 本次要约收购所需资金将通过银行融资等方式筹集。公司预计本次要约收购不会对公司的现金流状况或业务运营构成重大影响。

5.2 本次要约收购不涉及人员安置、债权债务重组的等事项,亦不涉及公司或蒙发利香港股权转让或者高层人事变动计划等其他安排。

六、本次要约收购的目的和对公司的影响

6.1 本次要约收购的目的为:实施公司业务发展战略,并使蒙发利集团通过优化OGAWA品牌地位,提升其在东南亚市场的份额。

6.2 本次要约收购对公司本期和未来财务状况和经营成果的影响。

公司与OGAWA集团有着近十年友好合作的基础,公司一直是OGAWA集团的核心供应商,OGAWA集团认可公司的研发、制造能力。通过公司的研发和产品支持,OGAWA成为亚洲成长最快的保健产品品牌之一(美国读者文摘评选);公司也在合作中不断地习得对市场、消费行为的分析能力,以及品牌、渠道运营管理方面的经验。

2012年8月,双方合作成立厦门蒙发利奥佳华贸易有限公司,在中国市场共同推广OGAWA品牌产品;截至目前,市场开拓情况良好,业绩增长显著。若本次要约收购成功,双方将互为一体、优势互补,从而使公司从一家研发、制造型企业,逐步转型成为一家拥有品牌、渠道、研发、制造、售后服务能力的健康行业全产业链公司。若本次要约收购成功,公司将在资金、产品和市场运营团队等方面给予OGAWA品牌更强有力的支持,OGAWA品牌将更广泛地布局整个亚洲市场,成为亚洲保健产品市场的强势品牌。

若本次要约收购成功,将优化公司的整体经营结构,公司自有品牌营业额将得到大幅提高,对未来公司财务状况和经营成果将产生积极的贡献。

七、本次要约收购的风险

7.1 交易的不确定性风险。本次要约收购涉及的要约文件尚须马来西亚证券委员会审核同意方可向OGAWA股东发出,并需OGAWA股东接受要约。因此,本次要约收购能否成功存在较大不确定性。

7.2 外汇风险。本次要约收购标的位于马来西亚,交易各方涉及马来西亚、中国、中国香港,融资及交易币种涉及人民币、美元、林吉特(RM)。伴随各项外币汇率不断变化,对本次要约收购将带来一定的外汇风险。

7.3 整合风险。由于马来西亚在政治、经济、文化、法制、意识形态等多个方面与中国具有较大差异,且公司在整合海外企业方面经验不足,在要约收购成功后将需要一段时间适应当地企业文化、法律法规、商业惯例以及员工聘用制度等经营管理环境,因而将面临一定的整合风险。

八、其他事项

公司将就本次要约收购的进展情况及时发布进展公告。

九、备查文件

9.1 厦门蒙发利科技(集团)股份有限公司第二届董事会第二十三次会议决议。

9.2 拟由蒙发利香港向OGAWA董事会提交的NOTICE OF TAKE-OVER OFFER(收购要约通知)及其中文译本。

9.3 德勤马来西亚对OGAWA2012年度(截止2012年6月30日)财务报表出具的审计报告。

9.4 OGAWA已公开披露的2012年7月1日至2013年6月30日期间各季度的财务报告。

9.5 立信会计师事务所出具的信会师报字[2013]第113847号《对OGAWA WORLD BERHAD财务信息执行商定程序的报告》。

9.6 立信会计师事务所出具的信会师报字[2013]第113848号《对OGAWA WORLD BERHAD财务信息执行商定程序的报告》。

特此公告

厦门蒙发利科技(集团)股份有限公司

董 事 会

2013年9月9日

证券代码:002614 股票简称:蒙发利 公告编号:2013-48号

厦门蒙发利科技(集团)股份有限公司

关于为全资子公司蒙发利(香港)有限公司

提供融资担保的公告

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

一、本次担保概述

厦门蒙发利科技(集团)股份有限公司(以下简称“公司”)拟通过在香港注册的全资子公司蒙发利(香港)有限公司(以下简称“蒙发利香港”)向马来西亚证券交易所主板上市公司OGAWA WORLD BERHAD(证券代码5128,以下简称“OGAWA”)的全体股东发出自愿及有条件的收购要约(以下简称“收购要约”),以每股RM1.05的现金对价(按照中国人民银行于2013年9月4日公布的人民币买卖林吉特的中间价1:0.53674(下同)折合人民币约1.96元。RM指马来西亚货币Ringgit Malaysia/林吉特),收购:(1) 尚未由蒙发利香港拥有的、每股面值RM0.50(折合人民币0.93元)的所有OGAWA普通股(库存股除外);(2)在收购要约结束之前,行使雇员认股期权计划项下所授予之未行使的雇员认股权而发行的所有OGAWA新股。

为筹集本次要约收购所需资金,公司同意以人民币1.50亿元存单质押的方式,为蒙发利香港向中国工商银行股份有限公司金边分行申请4,600.00万美元贷款提供担保, 担保期限不超过2014年1月4日。收购所需资金,除以公司存单质押所获得贷款以外的部份,由蒙发利香港向银行申请信用融资解决。

本次担保事项属于公司董事会决策权限,无需提交股东大会审议批准。

本次担保事项经公司第二届董事会第二十三次会议审议通过,表决结果为9票同意,0票反对,0票弃权。

二、担保对象基本情况

蒙发利香港为公司全资子公司,系于2007年9月12日在中国香港注册成立的有限公司(公司编号1166769)。其注册地址:香港中环夏殻道12号美国银行中心7楼710室。其法定股本、已发行及实缴股本均为HKD19,124,700,等分为每股面值HKD1.00的普通股股票19,124,700股。邹剑寒先生为蒙发利香港唯一董事。

蒙发利香港系公司为海外贸易客户提供更好服务及支持的平台。另外,蒙发利香港持有在美国注册的COZZIA USA, LLC 100%的股权,持有漳州蒙发利实业有限公司25%的股权,持有厦门蒙发利电子有限公司0.83%的股权。

蒙发利香港2012年度及2013年上半年的财务状况及经营成果如下表所示:

单位:元

■

三、董事会意见

1、担保原因

本次担保是为了满足公司通过蒙发利香港实施要约收购OGAWA所需资金的融资需求。

2、董事会意见

公司通过全资子公司蒙发利香港实施要约收购OGAWA的目的是实施公司公司业务发展战略,并使公司通过优化OGAWA品牌地位,提升在东南亚市场的份额。若本次要约收购成功,将使公司与OGAWA互为一体、优势互补,从而使蒙发利集团从一家研发、制造型企业,逐步转型成为一家拥有品牌、渠道、研发、制造、售后服务能力的健康行业全产业链公司,优化公司整体经营结构,公司自有品牌营业额将得到大幅提高,对未来公司财务状况和经营成果将产生积极的贡献。因此,董事会同意公司为蒙发利香港实施本次要约收购所需资金的银行融资,提供人民币1.50亿元的存单质押担保。

3、独立董事意见

公司通过全资子公司蒙发利香港实施要约收购OGAWA,是实施战略转型及结构调整的重大举措。若本次要约收购成功,双方将互为一体、优势互补,从而使公司从一家研发、制造型企业,逐步转型成为一家拥有品牌、渠道、研发、制造、售后服务能力的健康行业全产业链公司,优化公司整体经营结构,公司自有品牌营业额将得到大幅提高,对未来公司财务状况和经营成果将产生积极的贡献。

本次担保事项符合相关法律、法规及公司章程的相关规定,不存在损害公司及中小股东利益的情形。我们同意本次担保事项。

四、公司累计对外提供担保金额及逾期担保的金额

截止本公告日,公司及控股子公司对外担保总额为人民币1.50亿元,占最近一期经审计净资产7.52%。公司对控股子公司担保总额为人民币1.50亿元,逾期担保金额为0.00元。

五、备查文件

1、厦门蒙发利科技(集团)股份有限公司第二届董事会第二十三次会议决议。

2、独立董事关于公司第二届董事会第二十三次会议相关事项的独立意见

特此公告。

厦门蒙发利科技(集团)股份有限公司

董 事 会

2013年9月9日

厦门蒙发利科技(集团)股份有限公司独立董事

关于公司第二届董事会第二十三次会议相关议案的

独立意见

根据中国证监会《关于在上市公司建立独立董事的指导意见》、《深圳证券交易所股票上市规则》、《深圳证券交易所中小企业板上市公司规范运作指引》、《中小企业板上市公司内部审计工作指引》及公司章程等有关法律、法规的规定,作为厦门蒙发利科技(集团)股份有限公司(以下简称“公司”)的独立董事,我们就公司于2013年9月9日召开的第二届董事会第二十三次会议审议的相关议案进行了认真审议,基于独立、客观判断的原则,发表独立意见如下:

一、《关于自愿及有条件要约收购OGAWA WORLD BERHAD之股份的议案》的独立意见

公司通过全资子公司蒙发利香港实施要约收购OGAWA,是实施战略转型及结构调整的重大举措。若本次要约收购成功,双方将互为一体、优势互补,从而使公司从一家研发、制造型企业,逐步转型成为一家拥有品牌、渠道、研发、制造、售后服务能力的健康行业全产业链公司,优化公司整体经营结构,公司自有品牌营业额将得到大幅提高,对未来公司财务状况和经营成果将产生积极的贡献。

本次交易事项符合相关法律、法规,不存在损害公司及中小股东利益的情形。根据公司章程等有关规定,本次交易事项无需提交公司股东大会审议。

我们同意本次交易事项。

二、《关于为全资子公司蒙发利(香港)有限公司提供融资担保的议案》

为筹集本次要约收购所需资金,公司以人民币1.50亿元(占最近一期经审计净资产7.52%)存单质押的方式,为全资子公司蒙发利(香港)有限公司向中国工商银行股份有限公司金边分行申请美元贷款提供担保。担保期限不超过2014年1月4日。

本次担保事项符合相关法律、法规,不存在损害公司及中小股东利益的情形。根据公司章程等有关规定,本次担保事项无需提交公司股东大会审议。

我们同意本次担保事项。

独立董事:

白知朋 谢永添 黄印强

2013年9月9日

| 项目 | 公司 | OGAWA | 最高总对价 | 占比 |

| 资产总额 | 2,678,636,770.35 | 238,694,000.00 | -- | 8.91% |

| 营业收入 | 1,771,659,880.55 | 394,232,000.00 | -- | 22.25% |

| 净资产 | 1,996,045,256.91 | 150,696,000.00 | -- | 7.55% |

| -- | 269,963,111.00 | 13.52% | ||

| 净利润 | 26,936,044.89 | 10,262,000.00 | -- | 38.10% |

| 股份数 | 面值(RM) | 股本金额(RM) | |

| 授权普通股 | 200,000,000 | 0.50 | 100,000,000 |

| 已发行及实缴普通股 | 120,000,000 | 0.50 | 60,000,000 |

| 股东名称/姓名 | 注册国 /国籍 | 身份 | 直接持股 | 间接持股 | 持有的 认股权(份) | ||

| 股份数 | 比例% | 股份数 | 比例% | ||||

| Great Genesis Sdn Bhd | 马来西亚 | 控股股东 | 61,200,000 | 51.000 | -- | -- | |

| Wong Lee Keong | 马来西亚 | 董事会 非执行主席 | 1,057,700 | 0.881 | 61,200,000 (a) | 51.00 | 840,000- |

| Lim Poh Khian | 马来西亚 | 非执行董事 | 951,700 | 0.793 | 61,200,000 (a) | 51.00 | 840,000 |

| Lim Mee Ling | 马来西亚 | 执行董事/首席营运总监 | 483,300 | 0.403 | 61,814,800 (b) | 51.51 | 1,000,000 |

| Cheah Yew Kong | 马来西亚 | 董事会执行副主席/首席执行董事 | 363,300 | 0.303 | 61,202,000 (c) | 51.00 | 1,000,000 |

| Chong Swee Main | 马来西亚 | 执行董事 | 367,900 | 0.307 | 61,200,000 (a) | 51.00 | 600,000 |

| Lim Wai Heng | 马来西亚 | 执行董事 | 196,900 | 0.164 | 62,101,200 (d) | 51.75 | 800,000 |

| Y.T.M. Raja Dato Seri Azureen Binti Sultan Azlan Shah | 马来西亚 | 独立 非执行董事 | 10,000 | 0.008 | -- | -- | -- |

| Dr Ahmad Kamal Bin Md Alif | 马来西亚 | 独立 非执行董事 | 10,000 | 0.008 | -- | -- | -- |

| Leong Khai Cheong | 马来西亚 | 独立 非执行董事 | 10,000 | 0.008 | -- | -- | -- |

| 合计 | 64,650,800 | 53.875 | -- | -- | 5,080,000 | ||

| 序号 | 股东名称 | 持股数量 | 持股比例 |

| 1 | Wong Lee Keong | 17,291 | 28.251% |

| 2 | Lim Poh Khian | 15,147 | 24.749% |

| 3 | Lim Mee Ling | 8,568 | 14.000% |

| 4 | Cheah Yew Kong | 8,568 | 14.000% |

| 5 | Chong Swee Main | 6,732 | 11.000% |

| 6 | Lim Wai Heng | 4,896 | 8.000% |

| 合计 | 61,202 | 100% |

| 项目 | 2012年7月-2013年6月 (或截止2013年6月30日) | 2011年7月-2012年6月 (或截止2012年6月30日) |

| 资产总额 | 262,562 | 222,873 |

| 负债总额 | 94,497 | 82,535 |

| 应收款项总额 | 47,574 | 39,344 |

| 或有事项涉及的总额 | -- | -- |

| 净资产 | 168,065 | 140,338 |

| 营业收入 | 456,946 | 366,219 |

| 营业利润 | 40,918 | 2,373 |

| 净利润 | 29,289 | -2,788 |

| 经营活动产生的现金流量净额 | 44,779(a) | 22,272(b) |

| 公司名称 | 主营业务 | 权益比例 (%) |

| 直接拥有的附属公司 | ||

| Healthy World Lifestyle Sdn Bhd (注册于马来西亚) | 健康及康宁器材的涉及、开发、经销及服务 | 100 |

| Ogawa Care Services Sdn Bhd (注册于马来西亚) | 歇业 | 100 |

| Ogawa Health-Care Pte Ltd (注册于新加坡) | 健康及康宁器材的市场行销和零售 | 100 |

| Ogawaworld Evas Sdn Bhd (注册于马来西亚) | 停止运营、目前歇业 | 100 |

| Fujiiryoki (Malaysia) Sdn Bhd (注册于马来西亚) | 停止运营、目前歇业 | 100 |

| Ogawa Health-Care Sdn Bhd (注册于马来西亚) | 停止运营、目前歇业 | 100 |

| Ogawa Health-Care (KL) Sdn Bhd (注册于马来西亚) | 停止运营、目前歇业 | 100 |

| Ogawa Medicare Sdn Bhd (注册于马来西亚) | 停止运营、目前歇业 | 100 |

| Ogawa Health-Care (East Malaysia) Sdn Bhd(注册于马来西亚) | 停止运营、目前歇业 | 100 |

| Morwell Sdn Bhd(注册于马来西亚) | 停止运营、目前歇业 | 100 |

| 间接拥有的附属公司 | ||

| Ogawa Health-Care International (HK) Ltd(注册于香港) | 健康器材的市场行销、零售、经销及服务 | 100 |

| 奥佳华雅(上海) 保健器材商业有限公司/ Ogawa (Shanghai) Health-Care Equipment Co., Ltd (注册于中国上海) | 健康及康宁器材的市场行销、零售、经销及服务 | 100 |

| Ogawa International Ltd (注册于香港) | 健康及康宁器材的市场行销、零售、经销及服务 | 100 |

| O-Healthcare Solution Phil. Inc (注册于菲律宾) | 健康及康宁器材的市场行销、零售、经销及服务 | 100 |

| OgawaWorld Philippines Inc (注册于菲律宾) | 健康及康宁器材的进口、批发及经销 | 100 |

| Ogawa Vietnam Sdn Bhd (注册于马来西亚) | 健康及康宁器材的市场行销、销售 | 95 |

| Health Solution Company Limited (注册于越南) | 健康产品及健身器材的经销 | 100 |

| Ogawa Vietnam Company Limited (注册于越南) | 健康及康宁器材的进口、批发及经销 | 100 |

| 联营公司 | ||

| 厦门蒙发利奥佳华贸易有限公司/Xiamen Comfort Ogawa Trade Co., Ltd (注册于中国厦门) | 按摩器具的批发和进出口及其相关技术咨询、商务信息咨询、品牌经营与管理 | 50 |

| 市价 | 对市价的溢价 | ||

| (RM) | (RM) | % | |

| 截至2013年9月6日 当天的前五(5)交易日加权平均价 | 0.81 | 0.24 | 29.63 |

| 截至2013年9月6日 当天的前一(1)个月交易日加权平均价 | 0.705 | 0.345 | 48.94 |

| 截至2013年9月6日 当天的前三(3)个月交易日加权平均价 | 0.664 | 0.386 | 58.13 |

| 项 目 | 2012年1月-2012年12月 (或截止2012年12月31日) | 2013年1月-2013年6月 (或截止2013年6月30日) |

| 资产总额 | 28,961,572.10 | 39,650,851.79 |

| 负债总额 | 7,711,459.86 | 14,149,786.84 |

| 净资产 | 21,250,112.24 | 25,501,064.95 |

| 营业收入 | 51,287,799.25 | 36,497,571.58 |

| 利润总额 | 4,530,995.08 | 4,194,404.57 |

| 净利润 | 4,530,995.08 | 4,194,404.57 |

| 资产负债率 | 26.63% | 35.69% |