保荐机构(主承销商):渤海证券股份有限公司

特别提示

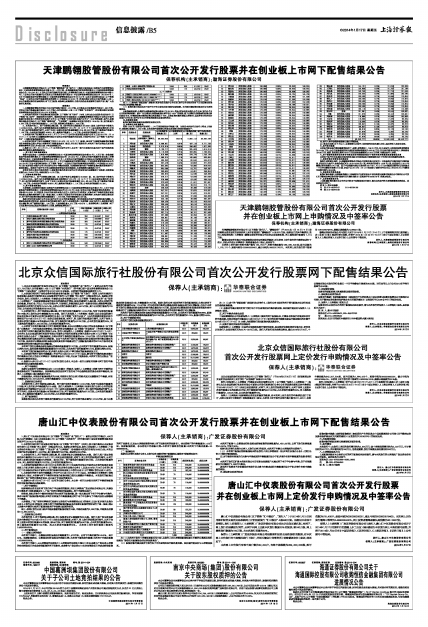

天津鹏翎胶管股份有限公司(以下简称“鹏翎股份”或“发行人”)根据中国证监会《证券发行与承销管理办法》(中国证券监督管理委员会令第95号)、《关于进一步推进新股发行体制改革的意见》(中国证券监督管理委员会公告[2013]42号)、《首次公开发行股票并在创业板上市管理暂行办法》(中国证券监督管理委员会令第61号)、《首次公开发行股票时公司股东公开发售股份暂行规定》(中国证券监督管理委员会公告[2013]44号)、《关于加强新股发行监管的措施》(中国证券监督管理委员会公告[2014]4号)以及中国证券业协会(以下简称“协会”)《首次公开发行股票承销业务规范》(中证协发[2013]231号)的相关规定首次公开发行股票(A 股)。本公告新增回拨机制启动情况、网下自主配售、老股转让实施情况、估值与报价信息披露等方面的内容,请广大投资者认真阅读。

重要提示

1、天津鹏翎胶管股份有限公司公开发行新股不超过1,810万股,公司股东公开发售股份不超过1,360万股,首次公开发行股票总量不超过2,570万股人民币普通股(A股)(以下简称“本次发行”)的申请已获中国证券监督管理委员会证监许可[2014]22号文核准。

2、本次发行采用网下向配售对象询价配售(以下简称“网下发行”)与网上向社会公众投资者定价发行(以下简称“网上发行”)相结合的方式进行。根据初步询价申报结果及《天津鹏翎胶管股份有限公司首次公开发行股票并在创业板上市初步询价及推介公告》(以下简称“《初步询价及推介公告》”)中公告的原则,发行人和渤海证券股份有限公司(以下简称“渤海证券”、“主承销商”)协商确定本次发行价格为19.58元/股,发行数量为2,220万股,其中发行新股数量为1,170万股,老股转让的数量为1,050万股。

3、本次发行网上、网下均获得足额认购,网上发行初步认购倍数为87.92321倍网上发行初步中签率为1.1373561223%。发行人和主承销商根据总体申购情况于2014年1月15日(T 日)决定启动回拨机制,对网下、网上发行的规模进行调节,从网下向网上回拨本次发行股票数量的20%,即444万股,网下最终发行数量为1,106万股,占本次发行数量的49.82%,网上最终发行数量为1,114万股,占本次发行数量的50.18%。

4、本次发行网下配售按照2014年1月7日(T-6日)公布的《初步询价及推介公告》,以及2014年1月14日(T-1日)公布的《天津鹏翎胶管有限公司首次公开发行股票并在创业板上市发行公告》(以下简称“《发行公告》”)中确定的配售原则进行。

5、本次发行的网下发行申购缴款工作已于2014年1月15日(T日)结束。参与网下申购的股票配售对象缴付的申购资金已经大华会计师事务所(特殊普通合伙)验证,并出具了验资报告;本次网下发行过程由北京市海润律师事务所见证,并对此出具了专项法律意见书。

6、根据2014年1月14日(T-1日)公布的《发行公告》,本公告一经刊出即视同向参与网下发行申购的股票配售对象送达最终获配通知。

一、网下发行申购及缴款情况

根据中国证监会《证券发行与承销管理办法》(中国证券监督管理委员会令第95号)、《关于进一步推进新股发行体制改革的意见》(中国证券监督管理委员会公告[2013]42号)、《首次公开发行股票并在创业板上市管理暂行办法》(中国证券监督管理委员会令第61号)、《首次公开发行股票时公司股东公开发售股份暂行规定》(中国证券监督管理委员会公告[2013]44号)、《关于加强新股发行监管的措施》(中国证券监督管理委员会公告[2014]4号)以及中国证券业协会(以下简称“协会”)《首次公开发行股票承销业务规范》(中证协发[2013]231号)及《初步询价与推介公告》与《发行公告》中确定的原则,主承销商对参与网下申购的配售对象的资格进行了核查和确认。依据网下发行电子平台最终收到的资金有效申购结果,主承销商做出最终统计如下:

在初步询价中提交有效报价的15家配售对象均按照《发行公告》的要求及时足额缴纳了申购款,申购资金总额为83,704.50万元,申购总数为4,275万股。

二、回拨机制启动情况

本次发行网上、网下均获得足额认购,网上发行初步认购倍数为87.92321倍,网上发行初步中签率为1.1373561223%。发行人和主承销商根据总体申购情况于2014年1月15日(T日)决定启动回拨机制,对网下、网上发行的规模进行调节,从网下向网上回拨本次发行股票数量的20%,即444万股,网下最终发行数量为1,106万股,占本次发行数量的49.82%,网上最终发行数量为1,114万股,占本次发行数量的50.18%。

三、网下配售结果情况

主承销商、见证律师已根据《证券发行与承销管理办法》(中国证券监督管理委员会令第95号)、《关于加强新股发行监管的措施》(中国证券监督管理委员会公告[2014]4号)以及《首次公开发行股票承销业务规范》(中证协发[2013]231号)的要求,以及《初步询价及推介公告》、《发行公告》的约定,对参与网下申购的投资者是否存在禁止配售的情形进行了逐一核查,确认15家网下投资者均不存在禁止配售的情形:本次发行启动回拨机制后,网下发行向配售对象配售的股票数量为1,106万股,有效申购倍数为3.87倍。

根据《初步询价及推介公告》及《发行公告》中公告的配售原则,同时考虑到本次发行申购情况较为踊跃,为兼顾各类投资者的利益,保证本次发行的顺利进行,发行人和保荐机构(主承销商)决定向所有入围投资者进行同比例配售(网下最终发行量1,106万股/入围申购总量4,275万股=25.87%)。经保荐机构(主承销商)网下自主配售小组决议通过并征得发行人同意,最终获配情况如下:

| 序号 | 配售对象名称/姓名 | 价格 (元/股) | 有效申购数量(万股) | 获配股数(万股) | 获配比例(%) |

| 一、公募基金和社保基金 | |||||

| 1 | 全国社保基金五零二组合 | 19.58 | 350 | 90.5497 | 25.87 |

| 2 | 诺安汇鑫保本混合型证券投资基金 | 19.58 | 475 | 122.8889 | 25.87 |

| 3 | 新华泛资源优势灵活配置混合型证券投资基金 | 19.58 | 350 | 90.5497 | 25.87 |

| 4 | 嘉实回报灵活配置混合型证券投资基金 | 19.58 | 175 | 45.2749 | 25.87 |

| 5 | 嘉实绝对收益策略定期开放混合型发起式证券投资基金 | 19.58 | 175 | 45.2749 | 25.87 |

| 6 | 新华钻石品质企业股票型证券投资基金 | 19.58 | 175 | 45.2749 | 25.87 |

| 7 | 富国天益价值证券投资基金 | 19.58 | 500 | 129.3566 | 25.87 |

| 8 | 全国社保基金五零三组合 | 19.58 | 500 | 129.3566 | 25.87 |

| 二、其他投资者 | |||||

| 9 | 浙江中大集团投资有限公司自有资金投资账户 | 19.58 | 500 | 129.3566 | 25.87 |

| 10 | 易知(北京)投资有限责任公司 | 19.58 | 175 | 45.2749 | 25.87 |

| 11 | 融通-从容2号特定资产管理计划 | 19.58 | 200 | 51.7427 | 25.87 |

| 12 | 天风证券股份有限公司 | 19.58 | 175 | 45.2749 | 25.87 |

| 三、个人投资者 | |||||

| 13 | 张绍日(身份证号码44252719560807****) | 19.58 | 175 | 45.2749 | 25.87 |

| 14 | 武丽娟(身份证号码12011119860126****) | 19.58 | 175 | 45.2749 | 25.87 |

| 15 | 李莉(身份证号码12010619710630****) | 19.58 | 175 | 45.2749 | 25.87 |

注:(1)上表内的“获配股数”是根据《初步询价及推介公告》及《发行公告》约定的网下自主配售方法进行处理后的最终配售数量;

(2)配售对象可通过其网下发行电子平台查询应退申购多余款金额。如有疑问请配售对象及时与主承销商联系。

从配售结果来看:公募和社保基金的配售比例合计为63.16%,符合《初步询价及推介公告》及《发行公告》公告的配售原则第1款中“对公募及社保基金配售比例不低于40%”的原则,鉴于公募和社保基金的配售比例已超过60%,对剩余配售对象的配售比例必然低于40%,且各配售对象的获配比例相同,因此符合《初步询价及推介公告》及《发行公告》公告的配售原则其余款项的约定。

四、持股锁定期限

配售对象的获配股票无流通限制及锁定安排。

五、老股转让的实施情况

按照19.58元/股的发行价格和1,170万股的新股发行数量计算,为保证本次发行后发行人符合上市条件,老股转让数量为1,050万股,本次拟进行老股转让的股东及拟转让的股份数量如下:

| 序号 | 股东姓名 | 股东性质 | 公开发售前持股数量(股) | 公开发售前持股比例 | 公开发售股份数量(股) | 发行完成后持股数量(股) |

| 1 | 张洪起 | 控股股东、 实际控制人、董事长、总经理 | 38,500,842 | 50.01% | 5,855,113 | 32,645,729 |

| 2 | 刘世菊 | 其他自然人股东 | 3,268,851 | 4.25% | 497,118 | 2,771,733 |

| 3 | 李金楼 | 副总经理 | 2,213,916 | 2.88% | 336,687 | 1,877,229 |

| 4 | 张兆辉 | 董事 | 2,139,717 | 2.78% | 325,403 | 1,814,314 |

| 5 | 王泽祥 | 其他自然人股东 | 2,119,208 | 2.75% | 322,284 | 1,796,924 |

| 6 | 张宝海 | 其他自然人股东 | 1,819,969 | 2.36% | 276,776 | 1,543,193 |

| 7 | 李风海 | 董事 | 1,089,315 | 1.41% | 165,660 | 923,655 |

| 8 | 王忠升 | 财务总监 | 595,352 | 0.77% | 90,540 | 504,812 |

| 9 | 王昌风 | 其他自然人股东 | 327,478 | 0.43% | 49,802 | 277,676 |

| 10 | 张学震 | 其他自然人股东 | 304,320 | 0.40% | 46,280 | 258,040 |

| 11 | 刘俊英 | 其他自然人股东 | 294,066 | 0.38% | 44,721 | 249,345 |

| 12 | 张宝慧 | 其他自然人股东 | 293,605 | 0.38% | 44,651 | 248,954 |

| 13 | 刘元会 | 其他自然人股东 | 292,872 | 0.38% | 44,539 | 248,333 |

| 14 | 刘汉华 | 其他自然人股东 | 279,517 | 0.36% | 42,508 | 237,009 |

| 15 | 王风祥 | 其他自然人股东 | 278,968 | 0.36% | 42,425 | 236,543 |

| 16 | 邢春发 | 其他自然人股东 | 272,502 | 0.35% | 41,441 | 231,061 |

| 17 | 张洪利 | 其他自然人股东 | 258,485 | 0.34% | 39,310 | 219,175 |

| 18 | 王培利 | 监事 | 258,349 | 0.34% | 39,289 | 219,060 |

| 19 | 田凤明 | 其他自然人股东 | 247,701 | 0.32% | 37,670 | 210,031 |

| 20 | 杜德平 | 其他自然人股东 | 247,701 | 0.32% | 37,670 | 210,031 |

| 21 | 韩龙兰 | 其他自然人股东 | 243,929 | 0.32% | 37,096 | 206,833 |

| 22 | 刘全华 | 其他自然人股东 | 242,165 | 0.31% | 36,828 | 205,337 |

| 23 | 张兆玲 | 其他自然人股东 | 239,456 | 0.31% | 36,416 | 203,040 |

| 24 | 刘世文 | 其他自然人股东 | 239,456 | 0.31% | 36,416 | 203,040 |

| 25 | 白春妹 | 其他自然人股东 | 239,418 | 0.31% | 36,410 | 203,008 |

| 26 | 刘世鹏 | 其他自然人股东 | 239,418 | 0.31% | 36,410 | 203,008 |

| 27 | 张金武 | 其他自然人股东 | 237,714 | 0.31% | 36,151 | 201,563 |

| 28 | 皇甫少军 | 其他自然人股东 | 237,089 | 0.31% | 36,056 | 201,033 |

| 29 | 吴英斌 | 其他自然人股东 | 230,841 | 0.30% | 35,106 | 195,735 |

| 30 | 徐廷霞 | 其他自然人股东 | 224,503 | 0.29% | 34,142 | 190,361 |

| 31 | 沈春林 | 其他自然人股东 | 219,420 | 0.28% | 33,369 | 186,051 |

| 32 | 柴德香 | 其他自然人股东 | 219,141 | 0.28% | 33,326 | 185,815 |

| 33 | 沈春锁 | 其他自然人股东 | 219,141 | 0.28% | 33,326 | 185,815 |

| 34 | 刘丽 | 其他自然人股东 | 213,439 | 0.28% | 32,459 | 180,980 |

| 35 | 刘汉山 | 其他自然人股东 | 211,097 | 0.27% | 32,103 | 178,994 |

| 36 | 刘汉珍 | 其他自然人股东 | 208,861 | 0.27% | 31,763 | 177,098 |

| 37 | 刘世举 | 其他自然人股东 | 206,335 | 0.27% | 31,379 | 174,956 |

| 38 | 刘全福 | 其他自然人股东 | 205,906 | 0.27% | 31,314 | 174,592 |

| 39 | 薛秀珍 | 其他自然人股东 | 200,374 | 0.26% | 30,472 | 169,902 |

| 40 | 张金来 | 其他自然人股东 | 200,052 | 0.26% | 30,423 | 169,629 |

| 41 | 刘元来 | 其他自然人股东 | 196,886 | 0.26% | 29,942 | 166,944 |

| 42 | 陈长和 | 其他自然人股东 | 196,886 | 0.26% | 29,942 | 166,944 |

| 43 | 张景生 | 其他自然人股东 | 196,863 | 0.26% | 29,938 | 166,925 |

| 44 | 陈长强 | 其他自然人股东 | 195,452 | 0.25% | 29,724 | 165,728 |

| 45 | 王绍国 | 其他自然人股东 | 190,593 | 0.25% | 28,985 | 161,608 |

| 46 | 程俊林 | 其他自然人股东 | 179,530 | 0.23% | 27,302 | 152,228 |

| 47 | 刘世岐 | 其他自然人股东 | 179,530 | 0.23% | 27,302 | 152,228 |

| 48 | 闫少杰 | 其他自然人股东 | 176,020 | 0.23% | 26,769 | 149,251 |

| 49 | 张万奎 | 其他自然人股东 | 173,229 | 0.22% | 26,344 | 146,885 |

| 50 | 王竹营 | 其他自然人股东 | 173,229 | 0.22% | 26,344 | 146,885 |

| 51 | 高会杰 | 其他自然人股东 | 173,229 | 0.22% | 26,344 | 146,885 |

| 52 | 吴英俊 | 其他自然人股东 | 173,229 | 0.22% | 26,344 | 146,885 |

| 53 | 赵国庆 | 其他自然人股东 | 173,229 | 0.22% | 26,344 | 146,885 |

| 54 | 王之虎 | 其他自然人股东 | 173,229 | 0.22% | 26,344 | 146,885 |

| 55 | 程玉林 | 其他自然人股东 | 173,229 | 0.22% | 26,344 | 146,885 |

| 56 | 刘世阁 | 其他自然人股东 | 173,229 | 0.22% | 26,344 | 146,885 |

| 57 | 刘世鸣 | 其他自然人股东 | 173,229 | 0.22% | 26,344 | 146,885 |

| 58 | 刘霞 | 其他自然人股东 | 173,229 | 0.22% | 26,344 | 146,885 |

| 59 | 万树云 | 其他自然人股东 | 173,229 | 0.22% | 26,344 | 146,885 |

| 60 | 刘世友 | 其他自然人股东 | 173,229 | 0.22% | 26,344 | 146,885 |

| 61 | 王月亮 | 其他自然人股东 | 173,229 | 0.22% | 26,344 | 146,885 |

| 62 | 刘世坤 | 其他自然人股东 | 173,229 | 0.22% | 26,344 | 146,885 |

| 63 | 王连生 | 其他自然人股东 | 173,229 | 0.22% | 26,344 | 146,885 |

| 64 | 刘涛 | 其他自然人股东 | 173,207 | 0.22% | 26,341 | 146,866 |

| 65 | 刘世伟 | 其他自然人股东 | 172,822 | 0.22% | 26,282 | 146,540 |

| 66 | 刘全增 | 其他自然人股东 | 168,930 | 0.22% | 25,690 | 143,240 |

| 67 | 王志冬 | 其他自然人股东 | 163,969 | 0.21% | 24,936 | 139,033 |

| 68 | 王泽云 | 其他自然人股东 | 163,803 | 0.21% | 24,911 | 138,892 |

| 69 | 王泽凤 | 其他自然人股东 | 163,803 | 0.21% | 24,911 | 138,892 |

| 70 | 陈长海 | 其他自然人股东 | 163,803 | 0.21% | 24,911 | 138,892 |

| 71 | 夏吉良 | 其他自然人股东 | 163,803 | 0.21% | 24,911 | 138,892 |

| 72 | 刘元珍 | 其他自然人股东 | 163,803 | 0.21% | 24,911 | 138,892 |

| 73 | 程森林 | 其他自然人股东 | 163,606 | 0.21% | 24,881 | 138,725 |

| 74 | 刘芳生 | 其他自然人股东 | 162,066 | 0.21% | 24,647 | 137,419 |

| 75 | 屈凤秀 | 其他自然人股东 | 159,007 | 0.21% | 24,181 | 134,826 |

| 76 | 李如棠 | 其他自然人股东 | 156,285 | 0.20% | 23,767 | 132,518 |

| 77 | 崔桂枝 | 其他自然人股东 | 155,221 | 0.20% | 23,606 | 131,615 |

| 78 | 刘汉珍 | 其他自然人股东 | 152,361 | 0.20% | 23,171 | 129,190 |

| 79 | 王泽龙 | 其他自然人股东 | 149,223 | 0.19% | 22,693 | 126,530 |

| 80 | 薛从勇 | 其他自然人股东 | 149,223 | 0.19% | 22,693 | 126,530 |

| 81 | 姚忠林 | 其他自然人股东 | 149,223 | 0.19% | 22,693 | 126,530 |

| 82 | 刘元广 | 其他自然人股东 | 145,465 | 0.19% | 22,122 | 123,343 |

| 83 | 薛从建 | 其他自然人股东 | 144,121 | 0.19% | 21,918 | 122,203 |

| 84 | 王同柱 | 其他自然人股东 | 142,936 | 0.19% | 21,737 | 121,199 |

| 85 | 韩龙泉 | 其他自然人股东 | 142,753 | 0.19% | 21,710 | 121,043 |

| 86 | 刘元玖 | 其他自然人股东 | 142,454 | 0.19% | 21,664 | 120,790 |

| 87 | 韩义寿 | 其他自然人股东 | 130,500 | 0.17% | 19,846 | 110,654 |

| 88 | 薛从才 | 其他自然人股东 | 130,500 | 0.17% | 19,846 | 110,654 |

| 89 | 韩月江 | 其他自然人股东 | 130,500 | 0.17% | 19,846 | 110,654 |

| 90 | 宋长春 | 其他自然人股东 | 130,500 | 0.17% | 19,846 | 110,654 |

| 91 | 马文明 | 其他自然人股东 | 130,500 | 0.17% | 19,846 | 110,654 |

| 92 | 刘全国 | 其他自然人股东 | 130,116 | 0.17% | 19,788 | 110,328 |

| 93 | 张万坤 | 监事 | 121,281 | 0.16% | 18,444 | 102,837 |

| 94 | 王强 | 其他自然人股东 | 121,073 | 0.16% | 18,412 | 102,661 |

| 95 | 刘永清 | 其他自然人股东 | 118,889 | 0.15% | 18,080 | 100,809 |

| 96 | 王志宝 | 其他自然人股东 | 113,600 | 0.15% | 17,276 | 96,324 |

| 97 | 张兆怀 | 其他自然人股东 | 113,600 | 0.15% | 17,276 | 96,324 |

| 98 | 程汝忠 | 其他自然人股东 | 109,647 | 0.14% | 16,675 | 92,972 |

| 99 | 李培瑞 | 其他自然人股东 | 109,647 | 0.14% | 16,675 | 92,972 |

| 100 | 张秋利 | 其他自然人股东 | 66,916 | 0.09% | 10,176 | 56,740 |

| 101 | 宋长青 | 其他自然人股东 | 27,979 | 0.04% | 4,255 | 23,724 |

| 102 | 王竹财 | 其他自然人股东 | 27,979 | 0.04% | 4,255 | 23,724 |

| 103 | 韩月水 | 其他自然人股东 | 27,979 | 0.04% | 4,255 | 23,724 |

| 合计 | 69,043,777 | 89.68% | 10,500,000 | 58,543,777 |

注:发行人将不会获得老股转让部分所得资金。

以上股东已持股36个月以上,且老股转让后发行人股权结构未发生重大变化,实际控制人未发生变更。

六、发行费用概算

本次发行涉及发行费用概算情况如下:保荐、承销费用1,738.70万元,其中由发行人承担的保荐承销费用为916.34万元,由公开发售老股的股东承担的保荐承销费用为822.36万元;其他发行费用包括审计、律师费用134.36万元、验资、股权登记费用23.03万元及信息披露费用313.50万元等,全部由发行人承担。

七、对于提供有效报价但未参与申购或实际申购数量明显少于报价时拟申购量的投资者情况说明

本次网下发行不存在提供有效报价但未参与申购或实际申购数量明显少于报价时拟申购量的投资者。

八、投资价值分析报告的估值结论

根据主承销商出具的《天津鹏翎胶管股份有限公司投资价值分析报告》中综合绝对估值和相对估值的结果,研究员认为发行人合理价值区间为16.25-20.46元/股。本次发行价格为19.58元/股,对应发行人2012年摊薄后的市盈率为24.17倍,低于中证指数有限公司发布的2014年1月13日C29橡胶和塑料制品业的最近一个月平均静态市盈率27.09倍,亦低于以2014年1月13日收盘价计算的同行业可比上市公司2012年静态市盈率均值为36.53倍。

九、冻结资金利息的处理

配售对象申购款(含获得配售部分)冻结期间产生的利息由中国证券登记结算有限责任公司深圳分公司按《关于缴纳证券投资者保护基金有关问题的通知》(证监发行字[2006]78号)的规定处理。

十、主承销商联系方式

上述股票配售对象对本公告所公布的网下配售结果如有疑问,请与本次发行的主承销商渤海证券联系。具体联系方式如下:

联 系 人:资本市场部

电 话:010-68784167 010-68784168

传 真:010-68784169

发行人:天津鹏翎胶管股份有限公司

保荐机构(主承销商):渤海证券股份有限公司

2014年1月17日