保荐人(主承销商):广发证券股份有限公司

重要提示

1、唐山汇中仪表股份有限公司(以下简称“汇中股份”或“发行人”) 首次公开发行不超过1,400万股人民币普通股(A股)并在创业板上市(以下简称“本次发行”)的申请已获中国证券监督管理委员会证监许可[2014]21号文核准。

2、本次发行采用网下向投资者询价配售(以下简称“网下发行”)和网上按市值申购向公众投资者定价发行(以下简称“网上发行”)相结合的方式。根据初步询价结果,发行人和保荐人(主承销商)广发证券股份有限公司(以下简称“广发证券”或“主承销商”)协商确定本次发行价格为39.89元/股,本次公开发行股份总数量为1,200万股,其中新股发行600万股,老股转让600万股。

3、本次发行网上、网下均获得足额认购,网上投资者初步认购倍数为60.25倍。发行人和广发证券根据总体申购情况于2014年1月15日(T日)决定启动回拨机制,对网下、网上发行的规模进行调节,从网下向网上回拨本次发行数量20%的股票,即240万股,网下最终发行数量为480万股,占本次发行数量的40%,网上最终发行数量为720万股,占本次发行数量的60%。

4、本次发行配售按照2014年1月6日公布的《唐山汇中仪表股份有限公司首次公开发行股票并在创业板上市初步询价及推介公告》(以下简称《初步询价及推介公告》),以及2014年1月14日公布的《唐山汇中仪表股份有限公司首次公开发行股票并在创业板上市发行公告》(以下简称《发行公告》)进行。

5、本次发行的网下发行申购缴款工作已于2014年1月15日(T日)结束。经天健会计师事务所(特殊普通合伙)验证,本次参与网下申购的有效报价配售对象已按时足额缴付申购资金。本次发行的配售过程已经广东广和律师事务所见证,并出具了专项法律意见书。

6、根据2014年1月14日(T-1日)公布的《发行公告》,本公告一经刊出亦视同向网下申购获得配售的所有配售对象送达获配通知。

一、网下申购情况

根据深圳证券交易所网下发行电子平台提供的数据,并经主承销商广发证券股份有限公司、天健会计师事务所(特殊普通合伙)、广东广和律师事务所核查确认,网下申购情况如下:

经核查,在初步询价中提交有效报价的20家网下配售对象,除一家未通过网下电子平台参与申购外,其余19家网下配售对象均按初步询价有效报价申购数量通过网下电子平台参与了申购并及时足额缴纳了申购款。

主承销商、广东广和律师事务所已根据《证券发行与承销管理办法》的要求,以及《初步询价及推介公告》、《发行公告》的规定,对参与网下申购的配售对象是否存在禁止配售的情形进行了逐一核查,确认上述参与申购的19家网下配售对象均不存在禁止配售的情形。

综上:按照《发行公告》要求申购及缴款的配售对象为19家,申购总股数为2,880万股,申购资金总额为114,883.20万元。

二、回拨机制启动情况

本次发行网上、网下均获得足额认购,网上投资者初步认购倍数为60.25倍。发行人和广发证券根据总体申购情况于2014年1月15日(T日)决定启动回拨机制,对网下、网上发行的规模进行调节,从网下向网上回拨本次发行数量20%的股票,即240万股,网下最终发行数量为480万股,占本次发行数量的40%,网上最终发行数量为720万股,约占本次发行数量的60%。 本次网上定价发行最终中签率为2.4896265560%。

三、网下配售结果

(一)获配比例的确定

本次网下申购中,公募基金和社保基金申购数量为1,470万股,占网下申购总量的51.042%,高于40%。根据配售原则,公募基金和社保基金的获配比例=本次网下最终发行数量/本次网下申购总数量=16.66666666%。

本次网下申购中,无主承销商的长期客户(主承销商的长期客户指2011年以来参与广发证券主承销的定向增发项目并成功获得配售的网下投资者,或者参与广发证券2011年定向增发项目并成功获得配售的网下投资者,以及由主承销商推荐并纳入网下投资者库的投资者)。非长期客户的申购数量为1,410万股。根据配售原则,非长期客户的获配比例=本次网下最终发行数量/本次网下申购总数量=16.66666666%。

(二)配售结果

根据《初步询价及推介公告》、《发行公告》确定的网下配售原则,最终网下获配情况如下:

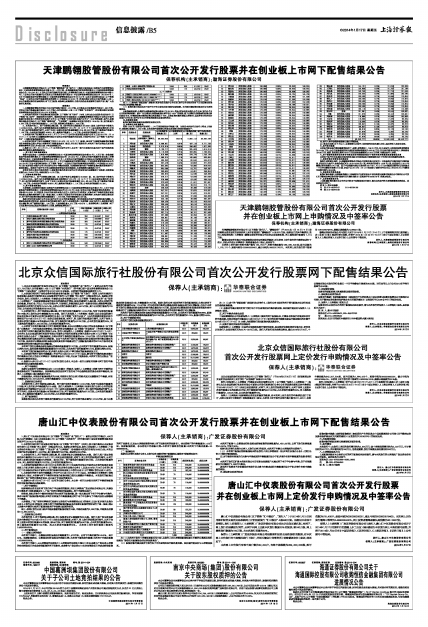

申购及配售情况表

■

注(1)本次网下发行中的零股累积后为16股,由发行人和主承销商配售给最先申购的公募基金和社保基金“建信优化配置混合型证券投资基金”。

(2)配售对象可通过其网下发行电子平台查询应退申购余款金额。如有疑问请及时与主承销商联系。

本次网下配售中,公募基金和社保基金获得配售的股票数量为2,450,007股,占网下发行股票数量的51.042%,不低于40%。

根据《初步询价及推介公告》、《发行公告》的规定,本次网下申购无主承销商的长期客户。

(三)本次网下配售过程和配售结果符合发行人和主承销商在《初步询价及推介公告》、《发行公告》中确定的配售原则。

四、对于提供有效报价但未参与申购或实际申购数量明显少于初步询价有效申购数量的投资者情况说明

本次网下发行五矿资本控股有限公司自有资金投资账户未通过网下电子平台参与申购,但于有效缴款时间内缴纳了3,989万元资金。

其他网下投资者不存在提供有效报价但未参与申购或实际申购数量明显少于初步询价有效申购数量的情形。

五、冻结资金利息的处理

配售对象申购款(含获得配售部分)冻结期间产生的利息由中国结算深圳分公司按《关于缴纳证券投资者保护基金有关问题的通知》(证监发行字[2006]78号)的规定处理。

六、持股锁定期限

配售对象的获配股票无流通限制及锁定安排。

七、发行费用

本次发行中,由发行人承担的发行费用约为2,934万元:其中承销保荐费用约为2,207万元,审计费用约为201万元,律师费用约为200万元,信息披露费、发行手续费及其他费用约326万元。

八、主承销商联系方式

上述配售对象对本公告所公布的网下配售结果如有疑问,请与本次发行的主承销商广发证券股份有限公司联系。具体联系方式如下:

联系电话:020-87555888-8383、8683

传 真:020-87555850

联 系 人:资本市场部

发行人: 唐山汇中仪表股份有限公司

保荐人(主承销商):广发证券股份有限公司

2014年1月17日