| ||

|

“以不熟悉交易规则为由,让券商处置原本应该购回的股票,不就是股东在变相套现吗?”投资者的诘问,揭穿了躲藏在约定购回交易背后的一个套现手法——

⊙记者 王雪青 ○编辑 吴正懿

烯碳新材昨日公告,大股东银基集团于去年7月进行了三笔约定购回交易,回购期1年。今年6月,银基集团发生两笔减持,按相关规定,若回购股票将构成短线交易。因此,银基集团决定不再进行回购,该部分股票由券商处置。数月前,湘鄂情也发生了相似的一幕。

但事情可能没那么简单。市场人士对上证报记者表示,以“不熟悉交易规则”为由的被动减持,其真实动机值得警惕,不排除大股东为套现而故意做局的可能,“反正违规成本是零”。令人添疑的是,这两家公司触发被动减持的时点,恰逢公司股价处于高位,显然,这是套现的好时机。

看上去合情合理

烯碳新材昨日公告,公司控股股东银基集团于2013年7月份分别通过申银万国和德邦证券的约定购回专用账户进行了三笔约定购回交易,交易数量合计为3595万股,回购期限均为1年。具体情况为:2013年7月4日通过德邦证券交易695万股,7月11日再通过德邦证券交易980万股,7月31日通过申银万国交易1920万股。

诡异的是,在购回期限临近前夕,银基集团因资金需求于2014年6月25日和6月26日通过竞价交易卖出公司股份,合计1090万股。

这笔交易后果很严重。据《证券法》第四十七条规定:上市公司董、监、高持有上市公司5%以上股份的股东,将其持有的该公司的股票在买入后六个月内卖出,或者在卖出后六个月内又买入,构成短线交易,由此所得收益归该公司所有,公司董事会应当收回其所得收益。也就是说,银基集团若按照协议购回前述约定购回式交易股份,将构成短线交易。

在此背景下,银基集团表示,为了规避违法风险及考虑到集团资金需求的实际情况,经与相关证券公司进行沟通协商,决定将不再购回上述股票,交由相应证券公司处置。相关证券公司可择机对上述股份进行处置。

看上去合情合理。但值得追问的是:在券商处置相关股票套现后,究竟谁是最大的受益方?

上证报记者从券商人士处了解到,一般来说,约定购回式交易在卖出融资时的折扣比例跟质押融资基本相同,即创业板公司3折、中小板4折、主板5折。正常购回时的价格则按照“融资额+利息”进行支付。其中,利息部分是一对一谈的,目前市场加权平均利率大概是8.5%。如果借款时间为1年,那么购回金额为融资额×1.085。“不能按照约定进行购回改由券商处置的话,处置所得先偿还本金和利息,如果还有剩余的,就还给融资方。”

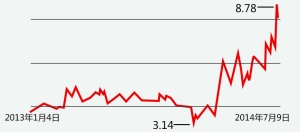

再看烯碳新材的股价,去年7月时仅4元多,如今已逾8元,几乎已经翻了1倍。以购回交易5折的比例推算,在目前的股价下,券商处置完毕股份后,银基集团将获得“大头”,实际套现金额或逾2亿元。

零成本的违规套利

这种被动套现的情形并非首次发生。

湘鄂情今年3月公告,公司第三大股东克州湘鄂情(系控股股东孟凯的一致行动人),曾于2013年3月21日至6月25日分别进行了多次约定购回式证券交易,购回时间在240天至1年不等,累计交易数量为4640万股。但在2013年12月24日,该股东减持了804万股。因此,克州湘鄂情决定不再回购此部分股份,交由相关证券公司通过大宗交易方式对上述股份进行减持。

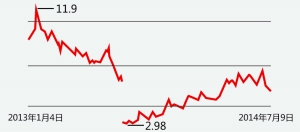

与烯碳新材类似,在近一年时间里,湘鄂情的股价不断攀涨,最高涨幅超过1倍。对于乌龙交易,湘鄂情的公告只是轻描淡写地表示:“克州湘鄂情未充分考虑本次减持股份与约定购回式证券交易回购股份可能产生的问题。”

相比之下,银基集团的减持时点与购回期限更近。但银基集团在公告中的说法如出一辙:“当时,未充分考虑卖出股份与约定购回式证券交易回购股份可能产生的问题。”

可事实果真是如此吗?“作为一项运作了两年的业务,上市公司大股东居然搞不清楚操作的规则?”分析人士对记者说,大股东减持容易被市场解读为利空,若以“不熟悉交易规则”为由掩护减持则委婉得多,运作也十分隐蔽,投资者不易觉察到,从而达到维稳股价的效果。

“从交易时间、股价走势等细节看,这应该都是双方心照不宣的一项安排,”另一券商人士也说,“烯碳新材的情况更加可疑,一是,大股东减持时间跟购回时间太近了,而券商都会事先提醒融资方履行回购;二是,这种情况已不是第一次出现,相关部门应该做过多次培训,以不熟悉规则为理由难以让人信服。”

“这么做的违规成本几乎是零,却能以隐秘的方式达到套现目的,这恐怕是大股东如此运作的真实动机。”前述券商人士表示,对于故意违规的行为,相关部门应当加强监管与处罚。