(上接B20版)

大容量锂电池项目是公司积极响应国家大力发展清洁能源,推动混合动力、电动汽车等新能源汽车战略的政策导向,衔接公司蓄电池业务,通过技术更新和产品换代来保障蓄电池业务板块的竞争力并抢占锂电池市场先机。虽然国家对新能源汽车整体战略未发生重大变化,但产业实际发展速度远低于预期。2010年至2014年,无论是新能源汽车的产量、保有量还是相关配套基础设施的总体基数仍然很小,该市场的需求尚未得到有效的释放。

公司在已经观察到行业整体发展现状低于预期的情况,在充分论证未来支持该行业发展的各种因素,如技术革新、基础配套建设、产业政策支持力度等的基础上,认为短期内电动汽车行业的发展仍受到众多因素的制约,而公司目前已拥有2条生产线,形成了10万Kvah大容量锂电池生产能力,能够满足当前市场需求,为使项目规模更加经济有效,提高募集资金的使用效率,缩减该项目投资金额至4885.67万元。该事项经公司2013年年度股东大会审议通过。

受到上述因素的影响,大容量锂离子电池项目在报告期内尚未能够实现预期收益,公司将在未来继续加大该产品的市场推广力度,力争不断提高该项目收益率。

四、 前次募集资金投资项目的资产运行情况

本公司2010年度公开发行募集资金不涉及以资产认购股份的相关资产运行情况。

五、 前次募集资金实际使用情况的信息披露对照情况

前次募集资金实际使用情况与公司定期报告和其他信息披露文件中披露的情况不存在差异。

六、 上网公告附件

会计师事务所出具的鉴证报告。

特此公告。

卧龙电气集团股份有限公司

董 事 会

2015年1月14日

证券代码:600580 证券简称:卧龙电气 编号:临2015-008

卧龙电气集团股份有限公司

关于股票复牌的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

卧龙电气集团股份有限公司(以下简称“公司”、“本公司”)因筹划非公开发行股票事项,公司股票于2014年12月8日起停牌。鉴于该事项存在重大不确定性,公司于2014年12月8日披露了《卧龙电气重大事项停牌公告》,于2014年12月15日、2014年12月22日分别披露了《卧龙电气关于筹划非公开发行股票事项继续停牌公告》,于2014年12月29日发布了《卧龙电气关于筹划非公开发行延期复牌的公告》,并于2015年1月7日发布了《卧龙电气关于筹划非公开发行停牌进展公告》。

公司原计划以本次非公开发行股票的部分募集资金用于收购一家总部位于意大利的电机及控制装置类标的企业,并与资产出售方就交易价格、业绩承诺等核心事项进行了原则性沟通和磋商,在此基础上对拟收购资产开展了必要的尽职调查。目前上述拟收购事项尚存在如下不确定性:1、尽职调查范围较大,涵盖了标的企业在欧洲、北美、亚太等地区的多家分支机构,工作量大且各分支机构筹备资料的完善性各不相同,上述问题导致完成尽职调查的时间无法确定;2、由于审计、评估工作的具体完成时间无法确定导致最终交易价格尚无法确定;3、资产出售方系境外法人,其是否符合境内上市公司战略投资者主体资格需进一步论证,导致双方对具体的交易支付方式尚无法确认。

鉴于在较短的时间内未能与交易对方就标的企业的交易价格、交易方式等交易核心事项达成充分共识并签订最终的收购协议,公司决定暂不将该等收购事项纳入本次非公开发行方案中,本次非公开发行股票募集资金拟全部用于偿还银行贷款及补充流动资金。上述收购事项未纳入本次非公开发行方案中不会对公司的发展战略造成重大影响。

2015年1月13日,公司六届七次临时董事会审议通过了《关于公司非公开发行股票方案的议案》等相关议案,并于2015年1月14日在上海证券交易所网站、《中国证券报》及《上海证券报》上披露董事会决议公告及其他相关文件。经公司申请,公司股票于2015年1月14日复牌。

公司郑重提醒广大投资者理性投资,注意投资风险。

特此公告。

卧龙电气集团股份有限公司

董 事 会

2015年1月14日

证券代码:600580 证券简称:卧龙电气 编号:临2015-009

卧龙电气集团股份有限公司

关于股东权益变动的提示性公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

卧龙电气集团股份有限公司(下称“公司”或“卧龙电气”)于2015年1月13日召开了六届七次临时董事会,本次会议审议通过了关于公司非公开发行股票方案的议案,现将本次非公开发行股票后股东权益变动情况提示说明如下:

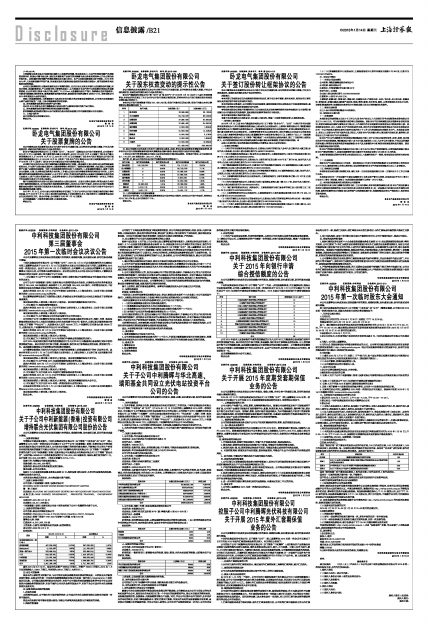

本次非公开发行股票数量不超过221,483,942股,各发行对象均以现金认购,各发行对象之本次认购股数及认购金额具体如下:

■

注:若公司股票在定价基准日至发行日期间发生派息、送股、资本公积金转增股本等除权除息事项,则本次非公开发行的股票数量将根据本次募集资金总额与除权、除息后的发行底价作相应调整。

上述非公开发行事项尚须经公司股东大会审议批准及中国证监会核准。如果发行成功,公司总股本将由1,110,527,236股增加到1,332,011,178股。

发行前、后,参与公司本次非公开发行对象的股权变动情况如下:

■

注:上述持股数量均为直接持股数量

本次非公开发行前,光大保德信基金管理有限公司未持有公司股份,本次非公开发行完成后,将持有公司94,743,078股,占公司总股份7.11%。

特此公告。

卧龙电气集团股份有限公司

董 事 会

2015年1月14日

证券代码:600580 证券简称:卧龙电气 编号:临2015-010

卧龙电气集团股份有限公司

关于签订股份转让框架协议的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

风险提示:

●本次签订的框架协议仅为收购股份的意向性协议,属于双方合作意愿、意向性约定,框架协议付诸实施以及实施过程中均存在变动的可能性;

●本次框架协议签署后,公司将着手全面尽职调查,最终收购意向的达成将取决于尽职调查的结果,最终股份转让价格需在完成尽职调查后再行协商;

●根据本框架协议商谈并签署的相关正式交易协议及其实施尚需根据相关法律法规及《公司章程》规定履行公司内部及相关决策程序,因此该股份收购事项尚存在不确定性;

●本次意向收购不构成关联交易;

●鉴于本次签署的仅为框架协议,存在重大不确定性,敬请广大投资者理性投资,注意投资风险。

一、股份转让意向概述

2014年1月12日,卧龙电气集团股份有限公司(以下简称“卧龙电气”、“公司”)与深圳市平安创新资本投资有限公司、涛石能源股权投资基金(上海)合伙企业(有限合伙)、上海鸿石商贸有限公司、南阳防爆投资有限责任公司、南阳特电投资有限公司、上海瑞鸿股权投资合伙企业(有限合伙)、杭州天诺投资有限公司、浦江睿丰投资合伙企业(有限合伙)、上海博音投资合伙企业(有限合伙)、深圳市德宝文化用品专业市场有限公司、北京九合寰宇投资有限公司及北京瑞源投资中心(有限合伙)等公司(以上合称为“出让人”)就收购南阳防爆集团股份有限公司(以下简称“南防集团”)60%的股份达成初步意向,签订了《股份转让框架协议》。公司将按照框架协议约定的原则及操作步骤开展全面尽职调查,实施本次意向收购。●

未来正式股份转让协议的签署及实施需经公司董事会、股东大会审议通过。

二、交易对方的情况

(一)深圳市平安创新资本投资有限公司,注册地址为深圳市福田区八卦岭八卦三路平安大厦三楼,法定代表人张金顺,企业法人营业执照注册号为440301103342926;

(二)涛石能源股权投资基金(上海)合伙企业(有限合伙),主要经营场所为上海市卢湾区淮海中路650弄3号1室,注册号为310000000100760;

(三)上海鸿石商贸有限公司,注册地址为上海市闵行区宜山路1618号E厂房726室,法定代表人吴书华,企业法人营业执照注册号为310112001038076;

(四)南阳防爆投资有限责任公司,注册地址为河南省南阳市高新区312国道南侧(创业大厦),法定代表人魏华钧,企业法人营业执照注册号为411300100003825;

(五)南阳特电投资有限公司,注册地址为河南省南阳市高新区312国道南侧(创业大厦),法定代表人白照昊,企业法人营业执照注册号为411300100003833;

(六)上海瑞鸿股权投资合伙企业(有限合伙),主要经营场所为上海市黄浦区皋兰路4号107室,注册号为310000000104512;

(七)杭州天诺投资有限公司,注册地址为浙江省拱墅区易构大厦1幢201-7室,法定代表人蒋纪平,企业法人营业执照注册号为330100000134154;

(八)浦江睿丰投资合伙企业(有限合伙),主要经营场所为浙江省金华市浦江县人民东路工业二区74-75号,注册号为330726000027815;

(九)上海博音投资合伙企业(有限合伙),主要经营场所为上海市杨浦区黄兴路2005弄2号409-13室,注册号为310110000557237;

(十)深圳市德宝文化用品专业市场有限公司,注册地址为深圳市罗湖区笋岗仓库825栋一楼北侧及二楼,法定代表人陈少杰,企业法人营业执照注册号为330100000134154;

(十一)北京九合寰宇投资有限公司,注册地址为北京市海淀区建材城富力桃园12号楼3层B2-302(住宅),法定代表人姜德取,企业法人营业执照注册号为110108012293448 ;

(十二)北京瑞源投资中心(有限合伙),主要经营场所为北京市西城区东经路3号303室,注册号为110102012738573。

三、 目标公司情况

(一)目标公司基本情况

公司名称:南阳防爆集团股份有限公司

公司性质:股份有限公司

注册地址:河南省南阳市仲景北路22号

法定代表人:白照昊

企业法人营业执照注册号:411300100000298

注册资本:人民币33,000万元,

主要经营:防爆电机、普通电机、核级电机、防爆发电机、汽轮发电机、电动/发电机、风力发电机、防爆风机、普通风机、防爆电器及其配套产品研发、制造、销售、修理、技术咨询、服务,从事货物和技术进出口业务;设备租赁(国家法律、法规规定应经审批方可经营或禁止进出口的货物和技术除外)。

(二)意向交易标的

出让人合计持有的南防集团60%的股份。

四、 框架协议主要内容

(一)尽职调查

本框架协议完成签署之日起2个工作日内,卧龙电气向出让人代表深圳市平安创新资本投资有限公司支付10,000万元,作为尽职调查与股份转让的诚意金。如卧龙电气在尽职调查后决定收购本协议约定股份,则前述诚意金直接转为首笔应支付给出让人代表深圳市平安创新资本投资有限公司的股份转让款。依照框架协议约定,出让人及卧龙电气均有权放弃交易,深圳市平安创新资本投资有限公司应在本框架协议任何一方以书面形式通知交易对方放弃交易后的2个工作日内将诚意金归还给卧龙电气,本框架协议终止;若出让人及卧龙电气均不放弃交易,则出让人及卧龙电气应尽最大努力通过谈判促成交易,最终转让价格由出让方与卧龙电气另行协商确定。

卧龙电气可自行或委派中介机构进驻南防集团公司和/或子公司办公场所对财务、法律、经营、技术等状况进行全面尽职调查。南防集团公司和/或子公司及其原股东/出让人应予以充分配合,并保证其所提供的所有重大事项的信息资料和即将提供给卧龙电气及其委派的中介机构的尽职调查资料是完整的、真实的、准确的和没有误导性的。

卧龙电气同意尽职调查应尽量减少对公司和/或子公司正常生产经营的影响,在资料提供顺畅并满足卧龙电气要求的情况下,现场尽职调查时间应当最迟于本框架协议签订之日起30日内完成。

如果尽职调查发现的相关事项与本框架协议出让人披露的信息不一致的,按本框架协议的相关约定处理。

(二)交易框架

经卧龙电气与意向股权出让方协商, 意向股权出让方合计持有的南防集团60%股份的转让价格初定为17.1亿元,最终股份转让价格与股份转让协议的签署在卧龙电气完成尽职调查后与出让人协商确定。

(三)违约责任及索赔

本框架协议未约定履行限期的义务,履行义务一方应在收到接受履行义务一方通知后5个工作日内履行义务。

本框架协议任何一方迟延履行可确定金额的支付义务或财产移交义务的,应根据其应予支付(移交)而未支付(移交)的价款,按每日1%。的利率向接受履行义务的一方计付利息。

五、 本次股份收购意向的目的和对公司的影响

公司目前国内电机业务主要集中在家用电机、工业电机领域,如本次收购能最终达成,卧龙电气将在防爆电机的专业领域实现战略布局,对公司现有电机业务实现有效补充,进一步拓展公司在国内电机市场的业务范围,该股份收购符合公司聚焦电机及控制产业的战略发展方向,能提高整体协同生产制造能力,很好的实现协同效益。

特此公告。

卧龙电气集团股份有限公司

董 事 会

2015年1月14日