(上接77版)

■

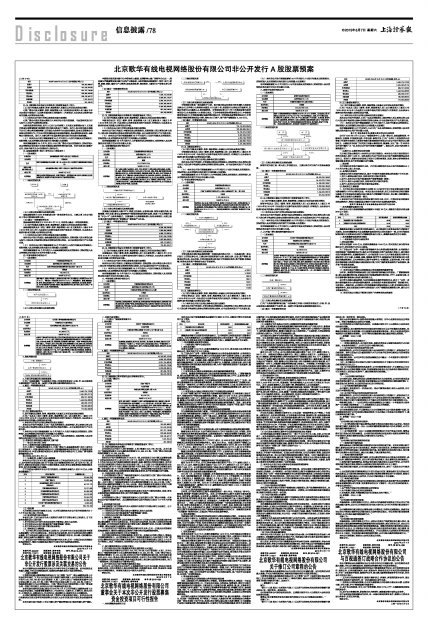

注:以上数据经中兴华会计师事务所(特殊普通合伙)审计。

(五)发行对象及其董事、监事、高级管理人员最近五年诉讼及受处罚情况

北京广播公司及其董事、监事、高级管理人员(或承担相应职责人员)最近5年内未受过行政处罚(与证券市场明显无关的除外)、刑事处罚,也未涉及与经济纠纷有关的重大民事诉讼或仲裁。

(六)本次非公开发行后同业竞争和关联交易情况

北京广播公司是以现金认购发行人本次非公开发行的股票,不会因本次发行而与发行人之间产生新的同业竞争。

为确保投资者的利益,发行人已在《公司章程》、《关联交易管理办法》、《关联方资金往来管理制度》等制度中对关联交易进行了规范。发行人发生的关联交易属于公司正常业务发展的需要,以市场公允价格作为交易定价原则,没有出现损害公司及股东利益的行为,并对公司的发展和盈利有积极的影响,是必要的和合法的,未影响公司的独立性。发行人主要业务并未因此等关联交易而对关联方形成依赖。

(七)本次非公开发行预案披露前24个月内发行人与发行对象及其控股股东、实际控制人及其控制的其他关联方之间的重大交易情况

本次预案披露前24个月内,发行人与北京广播公司及其控股股东、实际控制人及其控制的其他关联方之间存在提供或接受劳务等关联交易,相关交易均已披露并公告,具体内容详见公司定期报告、临时公告。

三、金砖丝路投资(深圳)合伙企业(有限合伙)

(一)基本情况

■

(二)股权控制关系

■

(三)主营业务发展状况及经营成果

金砖丝路投资为2015年初新成立的一家有限合伙企业,主要从事上市公司和非上市公司的股权投资业务。

(四)最近一年简要财务报表

因金砖丝路投资成立于2015年2月12日,目前尚无最近一年的财务数据。

(五)发行对象及其董事、监事、高级管理人员最近五年诉讼及受处罚情况

金砖丝路投资及其(现任)董事、监事、高级管理人员(或主要负责人)最近5年(2010年至2014年)内未受过与证券市场有关的行政处罚、刑事处罚,也未涉及与经济纠纷有关的重大民事诉讼或仲裁。

(六)本次非公开发行后同业竞争和关联交易情况

本次非公开发行完成后,金砖丝路投资及其控股股东、实际控制人所从事的业务与发行人的业务不构成同业竞争或者潜在的同业竞争,亦不会因本次发行产生关联交易。

(七)本次非公开发行预案披露前24个月内发行人与发行对象及其控股股东、实际控制人及其控制的其他关联方之间的重大交易情况

本次预案披露前24个月内发行人与金砖丝路投资及其控股股东、实际控制人及其控制的其他关联方之间不存在重大交易。

四、中国电影股份有限公司

(一)基本情况

■

(二)股权控制关系

■

(三)主营业务发展状况及经营成果

中影股份是我国电影行业中综合实力最强、品牌影响力最广的领军企业之一,拥有最为完整覆盖我国电影行业的产业链体系,业务范围涉及影视制片、制作、发行、营销、院线、影院、器材生产与销售、放映系统租赁、演艺经纪、电影衍生产品等众多业务环节。

(四)最近一年简要财务报表

■

注:以上数据经致同会计师事务所(特殊普通合伙)审计。

(五)发行对象及其董事、监事、高级管理人员最近五年诉讼及受处罚情况

中影股份及其(现任)董事、监事、高级管理人员(或主要负责人)最近5年(2010年至2014年)内未受过与证券市场有关的行政处罚、刑事处罚,也未涉及与经济纠纷有关的重大民事诉讼或仲裁。

(六)本次非公开发行后同业竞争和关联交易情况

本次非公开发行完成后,中影股份及其控股股东、实际控制人所从事的业务与发行人的业务不构成同业竞争或者潜在的同业竞争,亦不会因本次发行产生关联交易。

(七)本次非公开发行预案披露前24个月内发行人与发行对象及其控股股东、实际控制人及其控制的其他关联方之间的重大交易情况

本次预案披露前24个月内发行人与中影股份及其控股股东、实际控制人及其控制的其他关联方之间不存在重大交易。

五、百视通新媒体股份有限公司

(一)基本情况

■

(二)股权控制关系

■

(三)主营业务发展状况及经营成果

百视通在我国率先开展IPTV、家庭主机游戏、互联网电视、智能电视机顶盒、网络视频、手机电视、移动互联网等多个新媒体领域的商用运营,形成了可以持续升级的“平台+X”业务架构模式。百视通核心业务规模和潜力保持全球领先,目前已经在国内率先建成领先的“家庭娱乐”新媒体产业生态。

(四)最近一年简要财务报表

■

注:以上数据经立信会计师事务所(特殊普通合伙)审计。

(五)发行对象及其董事、监事、高级管理人员最近五年诉讼及受处罚情况

百视通及其(现任)董事、监事、高级管理人员(或主要负责人)最近5年(2010年至2014年)内未受过与证券市场有关的行政处罚、刑事处罚,也未涉及与经济纠纷有关的重大民事诉讼或仲裁。

(六)本次非公开发行后同业竞争和关联交易情况

本次非公开发行完成后,百视通及其控股股东、实际控制人所从事的业务与发行人的业务不构成同业竞争或者潜在的同业竞争,亦不会因本次发行产生关联交易。

(七)本次非公开发行预案披露前24个月内发行人与发行对象及其控股股东、实际控制人及其控制的其他关联方之间的重大交易情况

本次预案披露前24个月内发行人与百视通及其控股股东、实际控制人及其控制的其他关联方之间不存在重大交易。

六、中信建投证券股份有限公司

(一)基本情况

■

(二)股权控制关系

■

(三)主营业务发展状况及经营成果

中信建投证券是一家总部位于北京,经中国证监会批准设立的全国性大型综合证券公司,近年核心业务指标全部进入行业前十名,投资银行业务位居市场前列,连续五年成为业内最高AA类评级券商。中信建投证券2011年9月整体变更为股份有限公司,在全国拥有192家营业网点,下设中信建投资本管理有限公司、中信建投期货有限公司、中信建投(国际)金融控股有限公司、中信建投基金管理有限公司、中信建投并购投资管理有限公司等,拥有350万客户,客户资产规模超过4,000亿元。

(四)最近一年简要财务报表

■

注:以上数据未经审计。

(五)发行对象及其董事、监事、高级管理人员最近五年诉讼及受处罚情况

中信建投证券及其(现任)董事、监事、高级管理人员(或主要负责人)最近5年(2010年至2014年)内未受过与证券市场有关的行政处罚、刑事处罚,也未涉及与经济纠纷有关的重大民事诉讼或仲裁。

(六)本次非公开发行后同业竞争和关联交易情况

本次非公开发行完成后,中信建投证券及其控股股东、实际控制人所从事的业务与发行人的业务不构成同业竞争或者潜在的同业竞争,亦不会因本次发行产生关联交易。

(七)本次非公开发行预案披露前24个月内发行人与发行对象及其控股股东、实际控制人及其控制的其他关联方之间的重大交易情况

本次预案披露前24个月内发行人与中信建投证券及其控股股东、实际控制人及其控制的其他关联方之间不存在重大交易。

七、中信证券股份有限公司

(一)基本情况

■

(二)股权控制关系

■

(三)主营业务发展状况及经营成果

中信证券是中国证监会核准的第一批综合类证券公司之一,也是国内第一家公开发行上市的证券公司,主要业务包括投资银行业务、经纪业务、交易、资产管理、投资及研究业务。近三年来,中信证券各项业务均居于市场领先地位,资产规模、利润总额、净资本及净资产等指标也处于市场前列。

(四)最近一年简要财务报表

■

注:以上数据未经审计。

(五)发行对象及其董事、监事、高级管理人员最近五年诉讼及受处罚情况

中信证券及其(现任)董事、监事、高级管理人员(或主要负责人)最近5年(2010年至2014年)内未受过与证券市场有关的行政处罚、刑事处罚,也未涉及与经济纠纷有关的重大民事诉讼或仲裁。

(六)本次非公开发行后同业竞争和关联交易情况

本次非公开发行完成后,中信证券及其控股股东、实际控制人所从事的业务与发行人的业务不构成同业竞争或者潜在的同业竞争,亦不会因本次发行产生关联交易。

(七)本次非公开发行预案披露前24个月内发行人与发行对象及其控股股东、实际控制人及其控制的其他关联方之间的重大交易情况

本次预案披露前24个月内发行人与中信证券及其控股股东、实际控制人及其控制的其他关联方之间不存在重大交易。

八、新湖中宝股份有限公司

(一)基本情况

■

(二)股权控制关系

■

(三)主营业务发展状况及经营成果

新湖中宝为浙江省一家大型上市民营企业,主要业务方向为地产开发和金融投资。

(四)最近一年简要财务报表

■

注:以上数据经天健会计师事务所(特殊普通合伙)审计。

(五)发行对象及其董事、监事、高级管理人员最近五年诉讼及受处罚情况

新湖中宝及其(现任)董事、监事、高级管理人员(或主要负责人)最近5年(2010年至2014年)内未受过与证券市场有关的行政处罚、刑事处罚,也未涉及与经济纠纷有关的重大民事诉讼或仲裁。

(六)本次非公开发行后同业竞争和关联交易情况

本次非公开发行完成后,新湖中宝及其控股股东、实际控制人所从事的业务与发行人的业务不构成同业竞争或者潜在的同业竞争,亦不会因本次发行产生关联交易。

(七)本次非公开发行预案披露前24个月内发行人与发行对象及其控股股东、实际控制人及其控制的其他关联方之间的重大交易情况

本次预案披露前24个月内发行人与新湖中宝及其控股股东、实际控制人及其控制的其他关联方之间不存在重大交易。

九、江西省广播电视网络传输有限公司

(一)基本情况

■

(二)股权控制关系

■

(三)主营业务发展状况及经营成果

江西广电是经国家新闻出版广电总局和江西省人民政府批准设立,以省、市、县三级有线电视网络资产为纽带,统一运营江西省有线电视网络的国有企业。

(四)最近一年简要财务报表

■

注:以上数据未经审计。

(五)发行对象及其董事、监事、高级管理人员最近五年诉讼及受处罚情况

江西广电及其(现任)董事、监事、高级管理人员(或主要负责人)最近5年(2010年至2014年)内未受过与证券市场有关的行政处罚、刑事处罚,也未涉及与经济纠纷有关的重大民事诉讼或仲裁。

(六)本次非公开发行后同业竞争和关联交易情况

本次非公开发行完成后,江西广电及其控股股东、实际控制人所从事的业务与发行人的业务不构成同业竞争或者潜在的同业竞争,亦不会因本次发行产生关联交易。

(七)本次非公开发行预案披露前24个月内发行人与发行对象及其控股股东、实际控制人及其控制的其他关联方之间的重大交易情况

本次预案披露前24个月内发行人与江西广电及其控股股东、实际控制人及其控制的其他关联方之间不存在重大交易。

第三节 附生效条件的《股票认购合同》的内容摘要

公司于2015年3月6日与北广传媒投资中心、北京广播公司、金砖丝路投资、中影股份、百视通、中信建投证券、中信证券、新湖中宝、江西广电共计九名投资者分别签署了附条件生效的《北京歌华有线电视网络股份有限公司非公开发行股份之认购协议》。认购协议中约定了相关发行对象认购的价格、数量等,详见“第一节 本次非公开发行概况”之“四、本次非公开发行股票方案概要”。除此以外,协议中涉及的主要条款如下:

一、认购方式、认购价格及定价依据

乙方将以现金认购发行人本次非公开发行的股份。本次非公开发行股份的发行价格为每股人民币14.95元,定价基准日为关于本次非公开发行股票的董事会决议公告日。若发行人股票在定价基准日至发行日期间有派息、送股、资本公积转增股本等除权除息事项,发行价格将随之进行调整。

二、锁定期

乙方承诺自本次发行结束之日起,乙方所认购的本次非公开发行的股票在三十六个月内不转让和上市交易。

三、合同的生效条件

认购协议为附生效条件的协议,须在下列条件全部获得满足的前提下方可生效:

1、发行人董事会通过决议,批准本次发行的相关事项;

2、发行人本次非公开发行经国有资产监督管理部门核准;

3、发行人股东大会通过决议,批准本次发行的相关事项;

4、发行人本次非公开发行经中国证监会核准。

四、违约责任主要条款

1、乙方有义务自本协议签署之日起的30日内向甲方支付本协议第四条中承诺认购金额的1%作为认购保证金。本保证金为定金性质,如乙方未按本协议约定缴纳认购款,甲方有权没收全部保证金并要求乙方继续履行本协议。如认购人按约缴纳认购款,该保证金转为认购款的一部分。

2、协议双方应严格按本协议的约定履行相关义务,任何一方违反本协议的规定即构成违约方,违约方应赔偿因其违约行为给守约方造成的经济损失。

第四节 董事会关于本次募集资金使用的可行性分析

一、本次募集资金使用计划

本次非公开发行股票募集资金总额预计不超过33亿元,扣除发行费用后将全部用于以下项目:

单位:亿元

■

募集资金净额不足投资项目的资金缺口,公司将采用自有资金及银行贷款等方式解决。如本次募集资金不足或募集资金到位时间与项目进度不一致,公司可根据实际情况暂以自有资金或其他方式筹集的资金先行投入,募集资金到位后予以置换。

二、本次募集资金投资项目情况

(一)优质版权内容平台建设项目

1、项目基本情况

本项目总投资19.00亿元,拟使用募集资金19.00亿元,项目实施主体为歌华有线母公司,项目实施方式为自主建设。

为了加快公司“由单一有线电视传输商向全业务综合服务提供商、由传统媒介向新型媒体”的战略转型步伐,提升公司优质版权内容产品的核心竞争力,建立差异化的内容服务特色,拓展新媒体用户,公司拟投资19.00亿元开展优质版权内容平台建设项目,用于电影、电视剧、动漫、网络剧、综艺节目、新媒体短片等优质海内外内容版权的集成和购买,以支持高清交互数字电视平台、电视院线、互联网电视、手机电视和其他新媒体业务的发展及全媒体版权分销,为用户提供更高品质的产品和服务,提升客户体验和忠诚度。

2、项目建设的必要性

(1)本项目是公司落实未来新媒体业务发展战略的重要举措

近年来,随着宽带网络建设的日益加速和智能终端应用的普及,广播影视新媒体、新业态发展明显加速,多媒体应用开发集成速度明显加快,IPTV、互联网电视、手机电视等视听新媒体业务成为新的增长点。

公司作为有线电视运营商,为应对新媒体发展所带来的冲击,确立了“由单一有线电视传输商向全业务综合服务提供商、由传统媒介向新型媒体转型”的战略目标。为实现这一战略目标,公司需加大对优质视频内容版权的投入力度,实现差异化的内容服务特色,通过优质版权内容平台的建设扩大用户规模和拓展增值业务,提升公司长期盈利能力。

(2)本项目是公司满足不断增长的用户内容需求的必然要求

(下转79版)