⊙西部证券 王梁幸

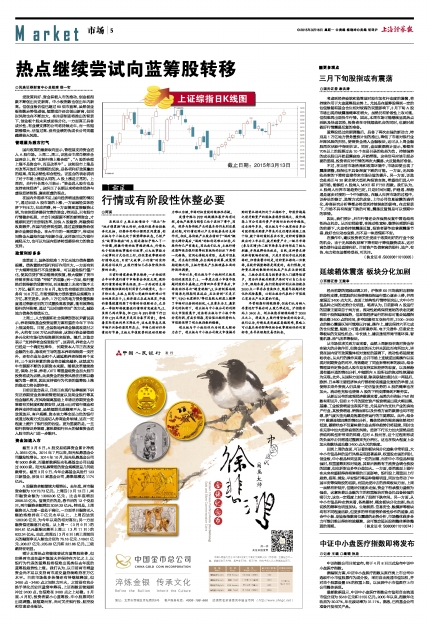

经历前期的短线回调之后,沪指在60日均线附近获得阶段性支撑,权重股的拉抬使得股指运行重心逐步上移,并再度逼近3400点大关。盘面上结构性行情特征突出,大中小市值品种之间的走势分化明显。笔者认为,目前影响A股运行的因素主要来自于两方面,流动性始终保持宽裕的状态无疑有助于股指延续强势,但宏观经济运行的状态可能会延缓指数站稳3400点的时间,多空因素相互交织作用,3100-3400点的核心震荡区间可能难以打破。操作上,建议保持六至七成的仓位配置,短线上可重点留意券商、电子元器件、信息安全等板块的交易性机会。中长线上,建议逢低布局节能环保、智能机器、油气改革等板块。

从市场供求关系方面来看,虽然上周新股申购对资金存在较大的分流作用,但资金面的压力并未因此而有所加大,毕竟在国内货币政策整体相对宽松的基调下,流动性将延续宽裕状态。从央行的操作来看,公开市场上连续逆回购操作以实现对到期资金的对冲,有效稳定了同业拆借利率的波动,结合管理层肯定资金进入股市是支持实体经济的态度,以及深港通有望开通的情况分析,中短期内A股所处的流动性氛围较为乐观。此外,从国际方面来看,除美联储加息时点一再延后,欧洲、日本等主要经济体央行都纷纷实施量化宽松的举措,这使得未来外资流入仍具备一定估值优势的A股的概率也在加大。流动性充裕也使得A股的下档支撑得到不断夯实。

从新近公布的宏观经济数据来看,虽然先行指标PMI指数有所回升,但前2个月的固定资产投资增速出现大幅回落,基建、工业投资增速也表现不佳,尤其是作为支柱产业的房地产行业,其投资增速、销售面积以及价格方面的数据也均不理想,景气度欠佳无疑是拖累经济运行的主要原因。此外,结合PPI数据连续回落的情况分析,整体经济的需求端依然相对低迷,萎缩状态不仅意味着企业去库存趋势仍将延续,同时也在无形中加大经济疲弱的风险。经济下行压力加大固然是经济结构转型所带来的阵痛,但对A股而言,这个过程所形成的负面冲击仍需通过整固来充分消化,这也在很大程度上会加大指数快速站稳3400点大关的难度。

回到上周的盘面,可以看到板块间分化迹象非常明显,大中小市值品种的运行风格呈现显著差异,权重股走强的同时,创业板、中小板品种则呈现一定的回落,而在中小市值品种逞强时,权重蓝筹则相对低迷,其背后固然有主流资金调仓换股的因素,但也折射出多空分歧加大。一方面,受消息面上银行在未来有望获得券商牌照的正面影响,银行股上周重回上行趋势,招商、浦发、平安银行等品种涨幅明显,同时也带动了中国平安等保险股的活跃,而因此受冲击的券商板块方面,上周一虽然有所低开,但随后仍逐步走强,资金下档承接力量较为强劲,这意味着以金融为主的权重板块对资金仍具备较强的吸引力,这也一定程度上封杀了股指下跌空间。另一方面,从中小市值品种走势来看,各类题材、概念板块分化加剧,热点切换的频率也明显加快。生物医药、信息安全、触摸屏等板块均有不同程度活跃,但更多的带有游资阶段性炒作的迹象,结合中小板、创业板指数高位震荡的走势分析,市场整体做多合力可能仍难以得到有效凝聚,这可能会延长股指整体箱体整固的周期。(执业证书: S0800611010074)