关于全部行使境外上市外资股(H股)

超额配股权、稳定价格行动及稳定价格期结束的公告

证券代码:600660 证券简称:福耀玻璃 编号:临2015-023

福耀玻璃工业集团股份有限公司

关于全部行使境外上市外资股(H股)

超额配股权、稳定价格行动及稳定价格期结束的公告

本公司董事局及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

特别提示:

福耀玻璃工业集团股份有限公司(以下简称“本公司”)宣布,联席全球协调人(代表国际承销商)已于2015年4月23日全部行使本公司H股招股说明书中所述的超额配股权,当中涉及共计65,951,600股H股,占全球发售项下初步可供认购发售股份的比例约为15%。该65,951,600股H股将由本公司发行及配发,作价每股H股16.80港元(不包括1%经纪佣金、0.0027%香港证监会交易征费和0.005%香港联交所交易费),即全球发售项下每股H股的发售价。

本公司进一步宣布,全球发售的稳定价格期于2015年4月23日(即递交香港公开发售申请最后限期起计第30日)结束。于稳定价格期内进行的稳定价格行动包括:

(1)在国际发售中超额配发共计65,951,600股H股,占全球发售项下初步可供认购发售股份的比例约为15%(于行使超额配股权之前);

(2)联席全球协调人(代表国际承销商)于2015年4月23日全部行使本公司H股招股说明书中所述的超额配股权,由本公司按每股H股16.80港元(不包括1%经纪佣金、0.0027%香港证监会交易征费和0.005%香港联交所交易费)的发售价发行65,951,600股H股,占全球发售项下初步可供认购发售股份的比例约为15%(于行使超额配股权之前)。

1、全部行使超额配股权

本公司宣布,联席全球协调人(代表国际承销商)已于2015年4月23日全部行使H股招股说明书中所述的超额配股权,当中涉及共计65,951,600股H股(以下简称“超额配售股份”),占全球发售项下初步可供认购发售股份的比例约为15%。该65,951,600股H股将由本公司发行及配发,作价每股H股16.80港元(不包括1%经纪佣金、0.0027%香港证监会交易征费和0.005%香港联交所交易费),即全球发售项下每股H股的发售价。超额配售股份将用于(其中包括)补足国际发售中的超额分配。

香港联交所上市委员会已批准超额配售股份上市及买卖。预计该等超额配售股份将于2015年4月28日上午九时开始在香港联交所主板上市及买卖。

紧随本公司发行及配发超额配售股份后,本公司公众持股量符合《香港联合交易所有限公司证券上市规则》第8.08(1)(a)条及(b)条之公众持股规定。

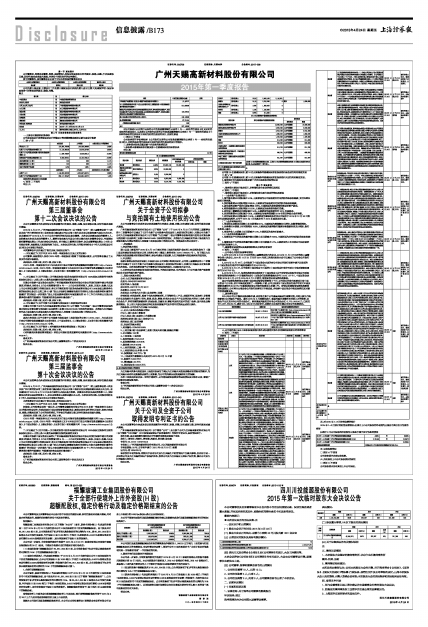

本公司于紧接完成发行及配发超额配售股份前以及紧随完成发行及配发超额配售股份后的股权结构如下:

■

本公司发行及配发超额配售股份所得的募集资金净额约为1,080.20百万港元(经扣除与行使超额配股权有关的包销佣金、交易征费及交易费),将用作公司H股招股说明书“未来计划及所得款项用途-所得款项用途”一节所陈述的用途。

2、稳定价格行动及稳定价格期结束

本公司进一步宣布,全球发售的稳定价格期于2015年4月23日(即递交香港公开发售申请最后限期起计第30日)结束。本公司获稳定市场经理人UBS AG 香港分行告知,UBS AG 香港分行、其联属人士或代其行事的任何人士于稳定价格期内已采取的稳定价格行动如下:

(1)在国际发售中超额配发共计65,951,600股H股,占全球发售项下初步可供认购发售股份的比例约为15%(于行使超额配股权之前);

(2)联席全球协调人(代表国际承销商)于2015年4月23日按每股H股16.80港元(不包括1%经纪佣金、0.0027%香港证监会交易征费和0.005%香港联交所交易费)的发售价,全部行使本公司H股招股说明书中所述的超额配股权,占全球发售项下初步可供认购发售股份的比例约为15%(于行使超额配股权之前),以便根据相关基石投资协议向已同意延迟获交付所认购H股的若干基石投资者交付有关股份。

特此公告。

福耀玻璃工业集团股份有限公司

董 事 局

二○一五年四月二十四日