一、重要提示

1.1 公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

1.2 公司全体董事出席董事会审议季度报告。

1.3 公司负责人黄长庚、主管会计工作负责人许火耀及会计机构负责人(会计主管人员)林浩保证季度报告中财务报表的真实、准确、完整。

1.4 本公司第一季度报告未经审计。

二、公司主要财务数据和股东变化

2.1主要财务数据

单位:元 币种:人民币

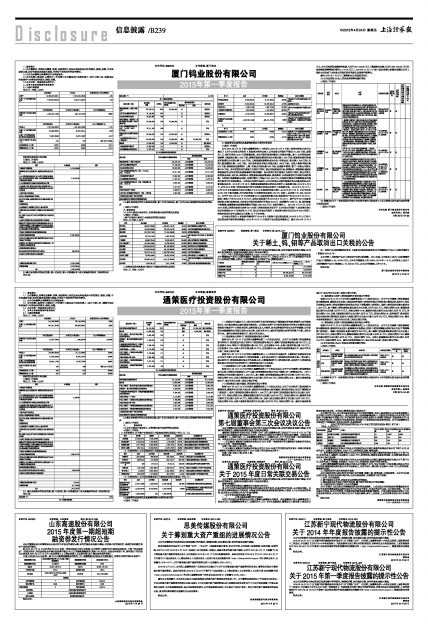

■

非经常性损益项目和金额

√适用□不适用

单位:元 币种:人民币

■

2.2截止报告期末的股东总数、前十名股东、前十名流通股东(或无限售条件股东)持股情况表

单位:股

■

■

■

2.3截止报告期末的优先股股东总数、前十名优先股股东、前十名优先股无限售条件股东持股情况表

□适用√不适用

三、重要事项

3.1公司主要会计报表项目、财务指标重大变动的情况及原因

√适用□不适用

1.资产负债表主要项目大幅变动的情况及原因

单位:元 币种:人民币

■

2、利润表及现金流量表主要项目大幅变动的情况及原因

单位:元 币种:人民币

■

3、

■

3.2重要事项进展情况及其影响和解决方案的分析说明

√适用□不适用

公司2014年3月20日第六届董事会第二十次会议、2014年4月9日第二次临时股东大会审议通过了 《关于公司非公开发行A股股票方案的议案》,公司拟非公开发行不超过15,000万股,面值为1元,发行价格为20.23元的普通股票。非公开发行股票对象为9名确定对象。其中,公司控股股东福建稀土集团拟认购5,000万股;前海开源基金管理有限公司拟认购2,500万股;福建省投资开发集团有限责任公司拟认购2,000万股;上海理顺投资管理合伙企业(有限合伙)拟认购2,000万股;自然人陈国鹰拟认购1,500万股;南京高科股份有限公司拟认购1,0000万股;自然人柯希平拟认购500万股;皓熙股权投资管理(上海)有限公司拟认购300万股;金圆资本管理(厦门)有限公司拟认购200万股。在本次发行定价基准日至发行日期间,若公司股票因送红股、转增股本、增发新股或配股等而除权的,则本次发行股票数量将作相应调整。在本次发行定价基准日至发行日期间,若公司发生派发现金股利、送红股、转增股本、增发新股或配股等除权、除息事项,本次股票发行价格将作相应调整。本次发行拟募集资金总额(含发行费用)不超过303,450万元,扣除发行费用后的募集资金净额将全部用于补充流动资金。本次非公开发行完成后,公司本次非公开发行前滚存的未分配利润由公司新老股东共享。2014年3月28日,福建省国资委批准本次非公开发行A股股票方案;2014年4月9日,公司2014年第二次临时股东大会审议批准本次非公开发行A股股票方案。 2014年5月21日,公司2013年年度股东大会审议通过了《2013年度利润分配方案》,以2013年12月31日公司总股本68,198万股为基数,向全体股东每10股派发现金股利2.50元(含税),共分配170,495,000.00元。公司于2014年6月18日公告实施2013年度利润分配方案,股权登记日为2014年6月23日,除权(除息)日为2014年6月24日,现金红利发放日为2014年6月24日。鉴于公司2013年度利润分配方案已实施完成,本次非公开发行股票发行价格由20.23元/股调整为19.98元/股,发行数量不做调整,拟募集资金规模将调整为不超过299,700万元(含发行费用)。 2014年7月21日,公司2014年第三次临时股东大会将2014年第二次临时股东大会关于《公司非公开发行A股股票方案》决议有效期由24个月变更为12个月,即《公司非公开发行A股股票方案》决议自公司2014年第二次临时股东大会审议通过之日起算,12个月内有效。

公司非公开发行A股股票申请材料于2014年5月获得中国证监会受理,2014年9月12日经中国证监会发审委审核同意通过,2014年10月13日收到中国证监会核准批文,截至2014年12月4日止,公司已收到股东缴纳的股款人民币297,522.65万元(募集资金总额人民币299,700.00万元扣除承销保荐费等发行费用2,177.35万元),2014年12月11日在中国证券登记结算有限责任公司上海分公司完成了本次非公开发行股份的登记及限售手续事宜。

截至2015年1月27日,募集资金已全部使用完毕。

3.3公司及持股5%以上的股东承诺事项履行情况

√适用□不适用

■

3.4预测年初至下一报告期期末的累计净利润可能为亏损或者与上年同期相比发生重大变动的警示及原因说明

□适用√不适用

公司名称 厦门钨业股份有限公司

法定代表人 黄长庚

日期 2015-04-23

公司代码:600549 公司简称:厦门钨业

2015年第一季度报告