第六届董事会第五次

会议决议公告

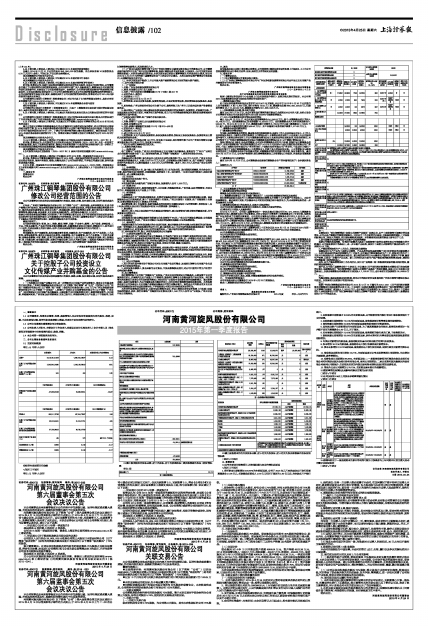

证券代码:600172 证券简称:黄河旋风 编号:临2015-032

河南黄河旋风股份有限公司

第六届董事会第五次

会议决议公告

本公司董事会及全体董事保证本公告内容不存在虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

河南黄河旋风股份有限公司(以下简称“公司”)第六届董事会第五次会议通知于2015年4月14日以传真和电子邮件的方式发出,于2015年4月24日上午10:00在公司七楼会议室,以现场方式召开。会议由董事长乔秋生主持,应到董事9人,实到董事9人,监事和高管人员列席了本次会议。本次会议符合《公司法》和《公司章程》的规定,经与会董事认真审议,通过了以下议案:

一、审议通过《公司2015年第一季度报告》

表决结果:9票同意,0票反对,0票弃权。

公司2015年第一季度报告详情,请参见上海证券交易所网站www.sse.com.cn和上海证券报。

二、审议通过《关于股权收购涉及关联交易的议案》

公司拟以人民币现金29,909,926元收购公司第三大股东日本联合材料公司(以下简称“联合材料”)持有的河南联合旋风金刚石有限公司(以下简称“联合旋风”)70%的股权。

独立董事意见:公司以现金收购联合材料持有的联合旋风70%股权之关联交易事项,符合有关法律、法规及《公司章程》和《公司关联交易管理办法》的规定,不存在损害公司及非关联股东利益的情形。

表决结果:9票同意,0票反对,0票弃权。

关于公司本次股权收购涉及关联交易的详情,请参见上海证券交易所网站www.sse.com.cn和上海证券报《河南黄河旋风股份有限公司关联交易公告》(临2015-034)。

河南黄河旋风股份有限公司董事会

2015年4月24日

证券代码:600172 股票简称:黄河旋风 编号:临2014–033

河南黄河旋风股份有限公司

第六届监事会第五次

会议决议公告

本公司监事会及全体监事保证本公告内容不存在虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

河南黄河旋风股份有限公司(以下简称“公司”)第六届监事会第五次会议通知于2015年4月14日以传真和电子邮件的方式发出,于2015年4月24日上午11:00在公司七楼会议室以现场方式召开。会议应到监事3人,实到监事3人,符合《公司法》和《公司章程》的有关规定,会议由监事会主席庞文龙先生主持,经与会监事讨论、审议通过了以下议案:

一、审议通过《公司2015年第一季度报告》

监事会认为:公司2015年第一季度报告的编制和审议程序符合法律、法规和《公司章程》等各项规定,第三季度报告的内容、格式符合中国证监会有关规定和上交所《关于做好上市公司2015年第一季度报告披露工作的通知》等相关规定,报告所包含的信息从各个方面真实、完整地反映了公司2015年1—3月份的经营业绩;

公司在2015年第一季度经营活动中,公司董事、高层管理人员按照《公司法》等有关法律、法规进行经营管理,没有违反法律、法规、《公司章程》或损害公司利益的行为,没有出现因此损害公司股东利益的情形;

公司的关联交易,能够严格遵守相关规定,履行合法程序,均按正常售价或进价,没有高于或低于正常价格的交易,没有损害本公司的利益。

表决结果:3票赞同,0票反对,0票弃权。

二、审议通过《关于股权收购涉及关联交易的议案》

公司拟以人民币现金29,909,926元收购公司第三大股东日本联合材料公司(以下简称“联合材料”)持有的河南联合旋风金刚石有限公司(以下简称“联合旋风”)70%的股权。

监事会意见:公司以现金收购联合材料持有的联合旋风70%股权之关联交易事项,其内容和程序符合有关法律、法规及《公司章程》和《公司关联交易管理办法》的规定,不存在损害公司及非关联股东利益的情形,同意本次收购。

表决结果:3票赞同,0票反对,0票弃权。

河南黄河旋风股份有限公司监事会

2015年4月24日

证券代码:600172 证券简称:黄河旋风 公告编号:临2015-034

河南黄河旋风股份有限公司

关联交易公告

本公司及董事会全体成员保证公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实、准确和完整承担个别及连带责任。

重要内容提示:

●交易简要内容:河南黄河旋风股份有限公司(以下简称“公司”)以现金2990.9926万元收购公司第三大股东日本联合材料公司(以下简称“联合材料”)持有的河南联合旋风金刚石有限公司(以下简称“联合旋风”)70%的股权。

●过去12个月内公司与关联方联合材料进行的日常关联交易金额累计为192.65万元。

●本次交易构成关联交易,但不构成重大资产重组。

●河南联合旋风金刚石有限公司是公司拥有30%股权的联营企业,本次收购完成后,公司将持有河南联合旋风金刚石有限公司100%的股权。

一、关联交易概述

公司将收购联合材料持有的联合旋风70%股权。鉴于本次交易对手联合材料为公司第三大股东,持有公司股份5.74%,因此此次交易构成关联交易。

二、关联方介绍

(一)关联方关系介绍

联合材料持有公司5.73%股权,为公司第三大股东,持有本次收购标的公司70%股权。

(二)关联方基本情况

1、联合材料:公司第三大股东,持有公司5.74%股权,持有本次收购标的公司70%股权。日本联合材料公司为日本独资企业,是日本住友电气工业(株)的全资子公司,公司成立于1939年08月30日,注册资本为二十六亿七千万日元,注册地位于东京都港区芝一丁目11番11号,法定代表人:北川信行。主营业务:矿物的冶炼及其产品的销售;各种金属的线、条、板及其他各种金属加工品的制造及销售;前述各项产品的各种加工件、附件、部件及其材料的制造及销售;使用了金刚石、立方晶系氮化硼及蓝宝石、陶瓷等高硬度物质的机械工具(研削工具、切削工具、切断工具、研磨工具、拔丝工具、耐磨工具等),计测仪器、医疗工具及此类部件与研磨材料的制造、加工、修理、买卖;使用工业用金刚石、立方晶系氮化硼及钛、陶瓷等高硬度物质实施的模具、切削工具、耐磨损工具、电子部件、音响机械部件的表面处理加工;工业用金刚石、立方晶系氮化硼及蓝宝石等高硬度物质及其粉末的买卖;机床、切断机械、工具磨床、石材加工机械及其部件及附件的制造、加工、修理、买卖;以陶瓷、塑料为原材料的棒、线、管、板的制造、加工、修理、买卖;窑业产品、精密机械部件、电子设备用部件、汽车部件的制造、加工、修理、买卖;不动产的买卖、管理、租赁及中介;前述各项附带及关联的一切事业。联合材料截至2014年度末资产总额178,161,000,000日元、净资产132,982,000,000日元、2014年实现营业收入39,707,000,000日元,实现净利润1,696,000,000日元。

三、关联交易标的基本情况

(一)交易标的

本次交易为购买联合旋风70%股权。联合旋风是公司拥有30%股权的联营企业,联合材料持有联合旋风70%股权。联合旋风为中外合资企业,注册资本伍佰陆拾万美元整,法定代表人:小六修一郎。主营业务:各类品种规格的金刚石锯片、刀头、金刚石钻头,金刚石串珠锯,排锯等石材及土木工程用金刚石工具的生产销售、技术服务;研究和发展新产品。

(二)交易定价

联合旋风2014年12月末账面资产总额4964.64万元,资产净额4522.39万元,2014年实现营业收入1388.57万元、利润总额-458.67万元、净利润-459.83万元。联合旋风2015年3月末账面资产总额4964.64万元,资产净额4522.39万元,一季度实现营业收入327.54万元、利润总额33.21万元、净利润28.94万元。本次关联交易按照联合旋风资产净额及股权比例计算出资,参考2015年3月2日许昌博远会计师事务所出具的《河南联合旋风金刚石有限公司审计报告》(许博会审【2015】第014号)资产净额4522.39万元作为交易价格定价基础进行交易,联合材料持股比例为70%,经公司与联合材料友好协商,该70%股权转让价格为2990.9926万元,交易定价公平合理。

本次交易将导致公司合并报表范围变更,公司不存在为标的公司担保、委托该公司理财,以及标的公司占有公司资金等方面的情况。

四、关联交易的主要内容和履约安排

(一)关联交易合同的主要条款:

1、公司与联合材料于2015年4月24日就共同出资的联合旋风的联合材料的出资股权向黄河旋风转让事宜达成一致,特签订股权转让合同。

2、转让股权的转让对价为:29909926元(大写贰仟玖佰玖拾万玖仟玖佰贰拾陆圆整)。本转让对价以美元支付,人民币换算成美元的汇率以支付当天中国人民银行公布的人民币兑换美元的中间价为准。

3、支付期限:公司应在取得原审批机关(河南省许昌市商务局)对该股权转让的批复后在2015年4月30日之前将本转让对价以电汇的形式汇到联合材料指定的银行账户以支付本转让对价。

4、合同的生效条件、生效时间:本合同自签订之日起成立,经有权审批机关批准后生效。

5、违约责任:任何一方当事人都必须遵守本合同,在任何情况下都不得单方面终止本合同,或者要求变更本合同中约定的事项,也不得采取与本合同中约定的事项相异、矛盾或者实质上违反的行为。因任何一方当事人的违约行为给对方当事人造成损害时,违约行为方对对方当事人负有赔偿损害责任。

6、该股权转让合同未附带有任何形式的附加或保留条款。

(二)保护上市公司利益的合同安排

1、股权转让合同第5条 审批申请等 第5项

对象公司在本次股权转让后可继续享有基于联合材料及对象公司签署的《技术援助合同》的制造实施权。但若对象公司向第三方转让该制造实施权,应事先征得联合材料的书面同意。

2、股权转让合同第6条 陈述与保证:

联合材料陈述并保证:所转让的股权,是对对象公司的真实出资,联合材料对所持有的股份具有合法的所有权和完全的处理权。联合材料对该转让股权未设定任何抵押、质押或担保。

3、股权转让合同第10条 中途解约

在任何一方当事人出现下列情况之一时,黄河旋风、联合材料可立即解除本合同,或者要求立即履行基于本合同的债务,也可以要求对象公示做出解散、清算的决议。并且,不妨碍对该当事人提出赔偿要求。

(1)当发生收到暂定扣押、暂定处分、强制执行、拍卖等的申请,被停止票据交易处分或因租税课税及其他费用的滞纳而被处罚时,或发生受到这些申请、处分、通知的事由时。

(2)当陷入支付停止、无力支付或者资不抵债的状态,或发生导致破产、特别清算、民生再生、公司重组等破产处理手续(包括本合同签订后修订的或者制定的内容)的事由,以及收到该等申请或自行提出该等申请时。

(3)违反本合同规定的任何一条,在收到对方当事人的通知后,30日之内仍不能纠正该违约行为时。

4、股权转让合同第13条 准据法

本合同的准据法为中国法律。本合同的签订、成立、生效、履行以及争议的解决适用于中国法律。

五、该关联交易的目的以及对上市公司的影响

(一)联合材料因产业转型,将联合旋风70%股权以友好协商的优惠价格转让给公司,本次交易导致上市公司持有联合旋风100%股权,公司合并报表范围发生变更,联合旋风纳入公司合并报表。通过本次收购将为公司的产业链延伸、业务整合提供部分支持,更有利于促进公司产品结构优化、增加销售收入,为公司未来持续、健康、稳定发展奠定基础。

(二)公司以现金收购联合旋风70%股权,较之其他方式相对更加高效,收购成本低,同时整合了联合旋风相关的先进设备、技术手段、管理模式,进一步优化完善了公司相关产业体系,符合公司和全体股东的长远利益。

六、该关联交易应当履行的审议程序

1、 本次关联交易已提交董事会第六届第五次会议审议通过,关联董事小六修一郎先生、刘建设先生进行了回避表决,独立董事对本次关联交易出具了事前认可函,发表了独立董事意见,审计委员会对本次关联交易出具了书面审核意见。

2、本次关联交易因交易标的联合旋风为中外合资企业,尚需取得原审批机关(河南省许昌市商务局)对股权转让的批复,目前该批复正在申请中。

特此公告。

河南黄河旋风股份有限公司董事会

2015年4 月24 日