5月份以来债市表现不佳,主要是受当期债券供给增加的影响(先后2批共2万亿政府置换债券供给增加),以及股市繁荣带来的打新收益增加,配置盘偏好转向打新产品。风险偏好明显提升,分流债市资金。相对而言,交易所市场受到股市波动影响较小,银行间市场股债“跷跷板”效应明显。就趋势而言,债券资产的交易价值仍然是为正的,交易价值转向时间价值,在扩资产(负债端的商业模式创新)+加杠杆(资产端的投资为)两个方面展开。在债市表现平稳背景下,追求时间价值最大化,是未来投资收益最大化的可行途径,即债券投资要回归固收杠杆交易的本质。整体上看,债市看好方向不变,创新成未来发展主流。

⊙上海证券

近期债券市场表现概述

1、交易所市场延续平稳上升态势。

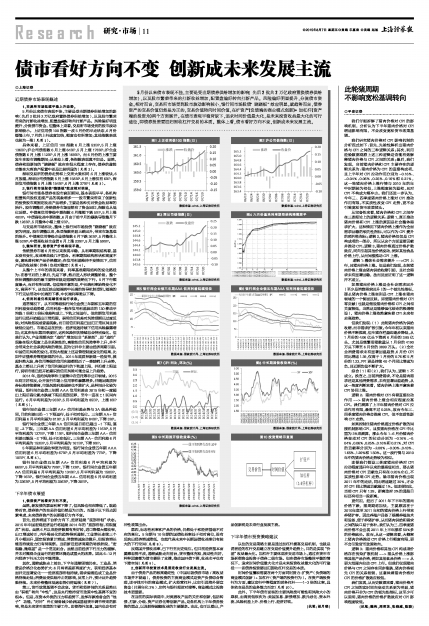

5 月份以来债市表现不佳,主要是受当期债券供给增加的影响(先后2批共2万亿政府置换债券供给增加),以及股市繁荣带来的打新收益增加,配置盘偏好转向打新产品。风险偏好明显提升,分流债市资金。但整体上来看,交易所市场受到的股市波动影响较小。上证信用债100指数一改5月份的平走状态,6月份缓慢上行,7月的上行速度加快,幅度也有所增加;其他指数表现也较为一致(见图1)。

具体来看,上证信用100指数6月上涨53BP,5月上涨136BP;沪公司债指数6月上涨64BP,5月上涨178BP;沪企业债指数6 月上涨112BP,5月上涨169BP。而6月份的上涨主要发生在股市调整期间;从形态上看,各指数表现莫不如是。显然,债券和股票间的“跷跷板”效应在很大程度上存在,债券的避险功能在大类资产配置中还是比较明显的(见图2)。

深圳交易所的债券走势和上交所大致相同:5月上涨较快,6月放缓。深圳公司债指数5月上涨158BP,6月上涨仅有6BP。深圳信用债指数5 月上涨154BP,6月上涨37BP(见图3)。

2、银行间市场股债“跷跷板”效应相对明显。

银行间市场各债券在股市疯狂期间,基本表现平平,各机构配置转向股权连接产品的现象增多——股市繁荣带来了创新性的投资股市高固定收益产品增多,主要是各种劣后资金收益率的抬升。股市调整后,传统债券市场显然有了资金回归,指数也从低位反弹。中债高信用等级中票指数6月微幅下跌5BP,5月上涨40BP;中债高收益中票指数,6月由于前半月的暴跌导致整月下跌128BP,5 月整体小幅上涨9BP。

与交易所市场相比,整体上银行间市场股债“跷跷板”效应更为明显。股市调整以来,各项指数明显止跌回升,带来市场基准的抬升。中债高信用等级企业债指数6 月下跌36BP,5 月整体上涨53BP;中债高收益企业债6 月上涨23BP,5 月上涨59BP。

3、整体而言,债券资产价格表现平稳。

传统债券市场6月份以来表现平稳,从利率期限结构看,基本没有变化,收益率曲线几乎重合。利率期限结构形状和高度不变,意味着利率产品价格稳定;在信用利差维持不变情况下,信用产品的收益率(价格)也相对稳定(见图4)。

从整个上半年的表现来看,利率基准期限结构的变化路径为:在春节后的上移后,先是下移,然后进入形状调整阶段。整个形状调整阶段的最主要特征就是短端的陡峭化下行。5月下行幅度最大,而后有所回调。但值得注意的是,中长端利率始终变化不大,高居不下。这也反映出短端到中长端的传导机制受阻,短端的下行无法带动中长端的下移,中长端利率难以下降。

4、信用利差仍将延续低位运行状态。

通常情况下,从不同等级银行间企业债三年期和五年期的信用利差变动趋势看,信用利差一般在信用利差波动的120移动平均线1 倍和2倍标准差构成上、下轨之间运行。但前期信用利差运行已经开始超出正常范围,表明信用利差对风险预期已过度反映;对风险忽视成普遍现象。而目前信用利差已回归正常区间且持续低位运行。市场总是在担忧:经济低迷持续下信用风险暴露增加;尤其在每年第四季度时,这种风险担忧情绪总会特别强化。但我们认为,产业周期决定“违约”增加但非“系统性”,即“违约”现象在很大程度上是非系统性的,离散性信用风险事件上升,并不会带来全社会系统风险的增加,因为它并非主要由经济周期引起。中国信用风险的变化,在很大程度上还是管理制度变化的结果,比如中证登库券管理新规的冲击。2014年底质押新规一经发布,掀起轩然大波,各信用等级的信用利差都经历了一番陡峭上升走势,基本上都已上升到了信用利差运行的下轨道上限,并沿着上限运行,说明市场已经开始意识到信用风险可能会呈上升趋势。

2014 年,违约风险事件主要集中在信托等非公开领域。2015年则正好相反,公开发行市场上信用事件暴露增多。伴随回购质押券标准持续提高,市场风险利差层距也不算扩大,品种间分化较为明显。银行间企业债三年期AAA 信用利差由2015 年初一度超出上限后高位跳水跌破下限后底部反弹,至今一直在±1区间内运行。6月平均利差为93BP,5月平均利差为85BP,上涨8BP(见图5)。

银行间企业债三年期AA+信用利差走势与3A 级品种趋同,目前利差已沿-1 下限运行,处于相对低位。三年期AA+信用利差6 月平均利差为81BP,5 月平均利差为84BP,下降3BP。

银行间企业债三年期AA 信用利差目前已超出-1 下限,逼近-2 下限。三年期AA信用利差6月平均利差为116BP,5月平均利差为127BP,下降11BP。银行间企业债三年期AA-信用利差已触及-2 下限,处于历史低位。三年期AA-信用利差6 月平均利差为152BP,5 月平均利差为161BP,下降9BP。

5 年期品种利差收窄更为明显。银行间企业债五年期AAA 信用利差6月平均利差为67BP,5 月平均利差为77BP,下降10BP(见图6)。

银行间企业债五年期AA+信用利差6 月平均利差为66BP,5 月平均利差为79BP,下降12BP。银行间企业债五年期AA 信用利差6 月平均利差为134BP,5 月平均利差为150BP,下降16BP。银行间企业债五年期AA-信用利差6 月平均利差为236BP,5 月平均利差为256BP,下降20BP。

下半年债市展望

1、债券资产的看好方向不变。

虽然,新发债的票面利率下降了,但风险也相应降低了。就趋势而言,债券资产的交易价值仍然是为正的。而基于以下四点因素考虑,未来债券资产的长期看好方向不变。

首先,经济增速下台阶方向下,经济延续“底部徘徊”状态。2015年中国宏观经济运行将延续2014年的“底部徘徊、有限复苏”状态。虽然6月以来经济数据有所好转,进口降幅大幅收窄,出口增速转正,内外需恶化的趋势得到遏制,工业增长连续三个月小幅回升,固定投资累计增速、消费增速波动微升,但投资增长能否持续发力仍有待观察。当前新旧经济周期的转换阶段,“宏观稳、微观差”是一个常见组合。虽然当前经济下行压力的缓解,并未对微观企业运行的经营环境造成重大的改善。因此6-12月内经济下行压力仍不能消除。

其次,通缩威胁走上前台,下半年通缩困境仍在。工业品、消费品价格分化态势扩大:6月两者差距再度扩大,表明经济基本面并无显著变化——经济底部徘徊持续,需求偏弱造成工业品价格持续走低;消费品受供给冲击的影响,反常上升,预计回升趋势难持续。未来价格整体低迷态势仍将延续(见图7)。

第三,货币政策基调不会改变。货币和经济间的关系显然已由“积极”转向“中性”,这是央行维持货币政策中性基调不变的根本。但是,在资本外流的压力和趋势下,发挥存款准备金的“池子”功能,“对冲”外汇储备减少给我国基础货币调节带来的影响,将是未来货币政策的主要工作。即使海外加息,国内也会有对冲性政策出台。

第四,标志性利率和产品的价格,仍然处于和经济基础不对应的高位。5年期与10年期的国债收益率处于相对高位,没有反映出经济增速降低,也就代表未来中长期国债收益率仍有较大的下行空间(见图8)。

反观国开债收益率,已下行至历史低位。但目前经济基本面萎靡态势不改,通缩威胁走向前台,货币整体充裕,流动性向好,种种因素都为债市提供了支撑,推动国开债下探,收益水平也有下降空间(见图9)。

2、创新而非投资技术是固定收益行业发展主流。

由于债券产品的较高稳定性(中国垃圾债券市场/高收益市场并不普遍),债券投资的主流商业模式是资产负债综合管理,即寻找可行的商业模式,扩大经营杠杆,比如引进海外便宜资金(只需年化3%)、如何与银行理财对接等。商业模式比投资技术更重要。

在当前的实际表现中,对类固收产品的关注和创新,包括转债、打新、分级、资产证券化等创新产品,是各机构上半年债券投资的重点,以及获得超额收益的主要源泉。由此,也可以看出,产品创新将是未来行业发展主流。

下半年债市投资策略建议

以往的交易策略主要是通过加杠杆提高交易机制,也就是说曾经的杠杆交易建立在交易价值提升趋势上,目的是实现“价差”收益最大化。加杠杆主要体现在交易市场上,通过在货币市场拆借资金投资于债券二级市场。但在债券市场整体平稳的情况下,追求时间价值最大化才是未来投资收益最大化的可行途径——即债券投资要回归固收杠杆交易的本质。

时间价值攫取需要在两个方面同时努力:扩资产(负债端的商业模式创新)+加杠杆(资产端的投资行为)。在资产端投资行为方面,建议实行中等程度的财务杠杆——1-3倍的比率,具体依交易员的业务能力而定(见图10)。

此外,下半年债市面临的主要风险按可能性和风险大小的乘积,由高到低依次为:美国加息、新债增加、欧元恶化、资本外流、风险利差上升、价格上行、经济好转。

(执笔:胡月晓)