六届董事会二十二次会议决议公告

证券代码:000961 证券简称:中南建设 公告编号:2015-066

江苏中南建设集团股份有限公司

六届董事会二十二次会议决议公告

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

江苏中南建设集团股份有限公司(以下简称“公司、中南建设”)六届董事会二十二次会议于2015年8月14日以传真和电子邮件方式发出会议通知,于2015年8月16日在公司二十楼会议室召开,会议应到董事9人,实到董事9人。出席和授权出席董事共计9人。公司监事和高级管理人员列席了会议。会议由公司董事长陈锦石先生主持。

本次会议的通知和召开符合《公司法》及《公司章程》的有关规定。与会董事认真审议,一致通过了以下议案:

一、关于调整公司非公开发行股票募投项目及金额的议案

江苏中南建设集团股份有限公司(下称“公司”)于2015年4月23日召开公司第六届董事会第十六次会议,并于2015年5月12日召开公司2015年第二次临时股东大会,审议通过了《关于公司非公开发行A股股票方案的议案》、《关于公司非公开发行股票预案的议案》等相关议案。公司拟对募投项目及发行股份数量进行调整,具体调整内容如下:

1、原募投项目及募集资金金额情况

根据公司第六届董事会第十六次会议审议和2015年第二次临时股东大会审议通过的非公开发行股票方案,本次发行募集资金总额(含发行费用)不超过540,000万元,扣除发行费用后将用于以下项目:

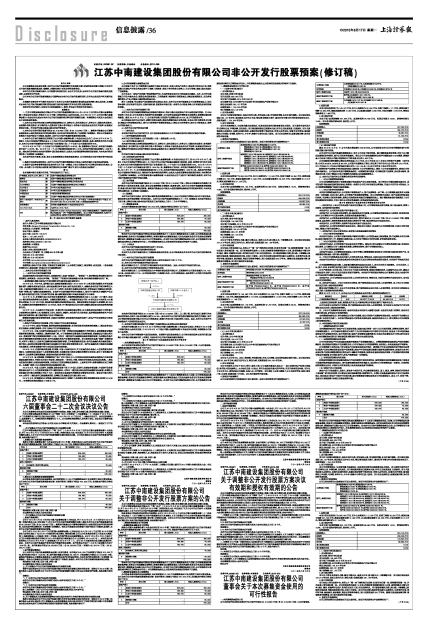

■

2、募投项目及募集资金金额调整情况

公司综合考虑市场状况及发展需要,决定取消使用70,000万元募集资金用于补充建筑工程项目营运资金。公司本次非公开发行股票拟募集资金总额(含发行费用)调整为不超过470,000万元,在扣除发行费用后将投向以下项目:

■

表决结果:同意9票,反对0票,弃权0票

本议案尚须公司股东大会审议通过

二、关于调整公司非公开发行股票发行数量的议案

1、原发行数量情况

公司于2015年4月23日召开公司第六届董事会第十六次会议,并于2015年5月12日召开公司2015年第二次临时股东大会,审议通过了《关于公司非公开发行股票预案的议案》,确定本次非公开发行股票数量不超过36,535.859万股(含36,535.859万股)。最终发行数量由公司董事会根据股东大会的授权及发行时的实际情况,与本次发行的保荐机构(主承销商)协商确定。若本公司股票在定价基准日至发行期首日间除权、除息的,本次非公开发行股票的数量将相应调整。

公司分别于2015年4月8日召开的第六届董事会第十三次会议及2015年5月5日召开的2014年年度股东大会审议通过了《公司2014年度利润分配方案》,根据该方案,公司以分红派息股权登记日总股本为基数,每10股派送现金1.0元股息(含税),不送股,也不进行资本公积金转增股本。公司于2015年6月24日发布了《江苏中南建设集团股份有限公司2014年年度权益分派实施公告》(公告编号:2015-047号),本次权益分派股权登记日为2015年6月30日,除权除息日为2015年7月1日。公司2014年度利润分配方案已实施完毕,因此,本次非公开发行股票发行价格与发行数量作相应调整,发行价格由不低于14.78元/股调整为不低于14.68元/股,发行数量由不超过36,535.859万股(含36,535.859万股)调整为36,784.741万股(含36,784.741万股)。

2、发行数量调整情况

由于本次非公开发行股票募集资金总额(含发行费用)由不超过540,000万元调整为不超过470,000万元,发行价格仍不低于14.68元/股,发行股份数量由不超过36,784.741万股调整为不超过32,016.3487万股。最终发行数量由公司董事会根据股东大会的授权及发行时的实际情况,与本次发行的保荐机构(主承销商)协商确定。若本公司股票在定价基准日至发行期首日间除权、除息的,本次非公开发行股票的数量将相应调整。

表决结果:同意9票,反对0票,弃权0票

本议案尚须公司股东大会审议通过

三、关于调整公司非公开发行股票预案决议有效期的议案

根据中国证监会对公司非公开发行股票申请文件的审查反馈意见通知书的要求,现将公司2015年第二次临时股东大会审议通过的《关于公司非公开发行股票预案的议案》中的决议有效期进行调整,具体调整内容如下:

调整前:

“(十)本次非公开发行决议的有效期限

本次非公开发行股票决议的有效期为股东大会审议通过之日起18个月。”

调整后:

“(十)本次非公开发行决议的有效期限

本次非公开发行股票决议的有效期为股东大会审议通过之日起12个月。”

除上述调整外,《关于公司非公开发行股票预案的议案》的其它内容不变。

表决结果:同意9票,反对0票,弃权0票

本议案尚须公司股东大会审议通过

四、关于提请股东大会调整授权董事会全权办理本次发行工作相关事宜的授权有效期的议案

根据中国证监会对公司非公开发行股票申请文件的审查反馈意见通知书的要求,现将公司2015年第二次临时股东大会审议通过的《关于提请股东大会授权董事会全权办理本次发行工作相关事宜的议案》中授权董事会全权办理本次发行工作相关事宜的授权有效期进行调整,具体调整内容如下:

调整前:

“10、本授权自公司股东大会审议通过之日起18个月内有效。”

调整后:

“10、本授权自公司股东大会审议通过之日起12个月内有效。”

除上述调整外,《关于提请股东大会授权董事会全权办理本次发行工作相关事宜的议案》的其它内容不变。

表决结果:同意9票,反对0票,弃权0票

本议案尚须公司股东大会审议通过

五、关于公司非公开发行股票预案(修订稿)的议案

详见公司同日披露于《中国证券报》、《上海证券报》、《证券时报》及巨潮资讯网的《江苏中南建设集团股份有限公司关于非公开发行股票预案(修订稿)》。

表决结果:同意9票,反对0票,弃权0票

本议案尚须公司股东大会审议通过

六、关于公司募集资金可行性研究报告(修订稿)的议案

详见公司同日披露于《中国证券报》、《上海证券报》、《证券时报》及巨潮资讯网的《江苏中南建设集团股份有限公司关于公司募集资金可行性研究报告(修订稿)》。

表决结果:同意9票,反对0票,弃权0票

本议案尚须公司股东大会审议通过

七、关于执行国务院房地产调控政策规定的专项自查报告的议案

详见公司同日披露于《中国证券报》、《上海证券报》、《证券时报》及巨潮资讯网的《江苏中南建设集团股份有限公司关于执行国务院房地产调控政策规定的专项自查报告》。

表决结果:同意9票,反对0票,弃权0票

本议案尚须公司股东大会审议通过

八、关于公司董事、监事、高级管理人员、控股股东关于发行人闲置土地、炒地以及捂盘惜售、哄抬房价情况的承诺函的议案

详见公司同日披露于《中国证券报》、《上海证券报》、《证券时报》及巨潮资讯网的《江苏中南建设集团股份有限公司董事、监事、高级管理人员、控股股东关于发行人闲置土地、炒地以及捂盘惜售、哄抬房价情况的承诺》。

表决结果:同意9票,反对0票,弃权0票

本议案尚须公司股东大会审议通过

九、关于召开2015年公司第六次临时股东大会的议案

公司拟于2015年9月1日下午14点在海门上海路公司总部大厦召开2015年第六次临时股东大会,审议上述一-八项议案。

详见公司同日披露于《中国证券报》、《上海证券报》、《证券时报》及巨潮资讯网的《江苏中南建设集团股份有限公司关于召开2015年第六次临时股东大会通知的公告》。

表决结果:同意9票,反对0票,弃权0票

特此公告

江苏中南建设集团股份有限公司

董事会

二〇一五年八月十六日

证券代码:000961 证券简称:中南建设 公告编号:2015-067

江苏中南建设集团股份有限公司

关于调整非公开发行股票方案的公告

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

江苏中南建设集团股份有限公司(下称“公司”)于2015年4月23日召开公司第六届董事会第十六次会议,并于2015年5月12日召开公司2015年第二次临时股东大会,审议通过了《关于公司非公开发行A股股票方案的议案》、《关于公司非公开发行股票预案的议案》等相关议案。

综合考虑公司的实际状况和资本市场情况,公司于2015年8月16日召开公司第六届董事会第二十二次会议,审议通过了《关于调整非公开发行股票募投项目及金额》、《关于调整公司非公开发行股票发行数量的议案》和《公司非公开发行股票预案(修订稿)》等相关议案。本次《公司非公开发行股票预案(修订稿)》主要涉及对募投项目及发行股份数量的调整,具体调整内容如下:

一、募集资金数额及项目的调整

1、原募集资金金额及项目的情况

根据公司第六届董事会第十六次会议审议和2015年第二次临时股东大会审议通过的非公开发行股票方案,本次发行募集资金总额(含发行费用)不超过540,000万元,扣除发行费用后将用于以下项目:

■

若本次非公开发行扣除发行费用后的实际募集资金少于上述项目募集资金拟投入总额,公司将根据实际募集资金净额,按照项目的轻重缓急等情况,调整并最终决定募集资金投入的优先顺序及各项目的具体投资额等使用安排,募集资金不足部分由公司以自有资金解决。在本次非公开发行募集资金到位之前,公司将根据项目进度的实际情况以自筹资金先行投入,并在募集资金到位之后按照相关法规规定的程序予以置换。

2、募集资金金额及项目调整情况

公司综合考虑市场状况及发展需要,决定取消使用70,000万元募集资金用于补充建筑工程项目营运资金。公司本次非公开发行股票拟募集资金总额(含发行费用)调整为不超过470,000万元,在扣除发行费用后将投向以下项目:

■

若本次非公开发行扣除发行费用后的实际募集资金少于上述项目募集资金拟投入总额,公司将根据实际募集资金净额,按照项目的轻重缓急等情况,调整并最终决定募集资金投入的优先顺序及各项目的具体投资额等使用安排,募集资金不足部分由公司以自有资金解决。在本次非公开发行募集资金到位之前,公司将根据项目进度的实际情况以自筹资金先行投入,并在募集资金到位之后按照相关法规规定的程序予以置换。

二、发行数量的调整

1、原发行数量情况

公司于2015年4月23日召开公司第六届董事会第十六次会议,并于2015年5月12日召开公司2015年第二次临时股东大会,审议通过了《关于公司非公开发行股票预案的议案》,确定本次非公开发行股票数量不超过36,535.859万股(含36,535.859万股)。最终发行数量由公司董事会根据股东大会的授权及发行时的实际情况,与本次发行的保荐机构(主承销商)协商确定。若本公司股票在定价基准日至发行期首日间除权、除息的,本次非公开发行股票的数量将相应调整。

公司分别于2015年4月8日召开的第六届董事会第十三次会议及2015年5月5日召开的2014年年度股东大会审议通过了《公司2014年度利润分配方案》,根据该方案,公司以分红派息股权登记日总股本为基数,每10股派送现金1.0元股息(含税),不送股,也不进行资本公积金转增股本。公司于2015年6月24日发布了《江苏中南建设集团股份有限公司2014年年度权益分派实施公告》(公告编号:2015-047号),本次权益分派股权登记日为2015年6月30日,除权除息日为2015年7月1日。公司2014年度利润分配方案已实施完毕,因此,本次非公开发行股票发行价格与发行数量作相应调整,发行价格由不低于14.78元/股调整为不低于14.68元/股,发行数量由不超过36,535.859万股(含36,535.859万股)调整为36,784.741万股(含36,784.741万股)。

2、发行数量调整情况

由于本次非公开发行股票募集资金总额(含发行费用)由不超过540,000万元调整为不超过470,000万元,发行价格仍不低于14.68元/股,发行股份数量由不超过36,784.741万股调整为不超过32,016.3487万股。最终发行数量由公司董事会根据股东大会的授权及发行时的实际情况,与本次发行的保荐机构(主承销商)协商确定。若本公司股票在定价基准日至发行期首日间除权、除息的,本次非公开发行股票的数量将相应调整。

除上述调整及本次董事会中《关于调整非公开发行股票方案决议有效期和授权有效期的议案》中关于股东大会决议有效期调整外,《关于公司非公开发行A股股票方案的议案》的其他内容不变。

特此公告

江苏中南建设集团股份有限公司

董事会

二〇一五年八月十六日

证券代码:000961 证券简称:中南建设 公告编号:2015-068

江苏中南建设集团股份有限公司

关于调整非公开发行股票方案决议

有效期和授权有效期的公告

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

江苏中南建设集团股份有限公司(以下简称“公司”)于2015年5月12日召开了2015年第二次临时股东大会,审议通过了《关于提请股东大会授权董事会全权办理本次发行工作相关事宜的议案》及其他相关议案。根据该次股东大会决议,公司本次非公开发行股票方案决议的有效期和股东大会授权董事会全权办理本次非公开发行股票相关事宜的授权期限为自股东大会审议通过本次非公开发行股票议案之日起18个月。

根据《中华人民共和国公司法》、《上市公司非公开发行股票实施细则》等相关法律、法规及规范性文件的规定及证监会的相关要求,并结合公司本次非公开发行股票的实际情况,经2015年8月16日召开的公司第六届董事会第二十二次会议审议通过,董事会提请股东大会对公司本次非公开发行股票方案决议的有效期和股东大会授权董事会全权办理本次非公开发行股票相关事宜的授权期限进行调整,具体内容如下:

一、同意将2015年第二次临时股东大会通过的《关于公司非公开发行A股股票方案的议案》中有关本次发行股票决议有效期修改为自股东大会审议通过本次非公开发行股票议案之日起12个月,具体内容如下:

原议案:

3.10 本次非公开发行股票决议有效期

本次非公开发行股票决议的有效期为股东大会审议通过之日起18个月。

现调整为:

3.10 本次非公开发行股票决议有效期

本次非公开发行股票决议的有效期为股东大会审议通过之日起12个月。

除上述调整及本次董事会中《关于调整非公开发行股票募投项目及金额》、《关于调整关于调整公司非公开发行股票发行数量的议案》之外,《关于公司非公开发行A股股票方案的议案》的其他内容不变。本议案需提交股东大会审议批准,并经中国证监会核准后方可实施,最终以中国证监会核准的方案为准。

二、同意将2015年第一次临时股东大会通过的《关于提请股东大会授权董事会全权办理本次发行工作相关事宜的议案》中有关股东大会授权董事会全权办理本次非公开发行股票相关事宜的授权有效期限相应修改为自股东大会审议通过本次非公开发行股票议案之日起12个月,具体内容如下:

原议案:

10、本授权自公司股东大会审议通过之日起18个月内有效。

现调整为:

10、本授权自公司股东大会审议通过之日起12个月内有效。

除上述调整外,《关于提请股东大会授权董事会全权办理本次发行工作相关事宜的议案》的其他内容不变。

本议案需提交股东大会审议批准。

特此公告

江苏中南建设集团股份有限公司

董事会

二○一五年八月十六日

证券代码:000961.SZ 证券简称:中南建设 公告编号:2015-070

江苏中南建设集团股份有限公司

董事会关于本次募集资金使用的

可行性报告

一、本次募集资金使用计划

公司本次发行拟向特定投资者非公开发行不超过32,016.3487万股(含32,016.3487万股)人民币普通股,募集资金扣除发行费用后用于如下项目:

■

若本次非公开发行扣除发行费用后的实际募集资金少于上述项目募集资金拟投入总额,公司将根据实际募集资金净额,按照项目的轻重缓急等情况,调整并最终决定募集资金投入的优先顺序及各项目的具体投资额等使用安排,募集资金不足部分由公司以自有资金解决。在本次非公开发行募集资金到位之前,公司将根据项目进度的实际情况以自筹资金先行投入,并在募集资金到位之后按照相关法规规定的程序予以置换。

二、募集资金投资项目可行性分析

(一)盐城中南世纪城项目

1、项目情况要点

项目名称:盐城中南世纪城

项目总投资:636,026万元

项目预计开发周期:2015年至2020年

项目经营主体:公司全资子公司盐城中南世纪城房地产投资有限公司

规划占地面积:565,157平方米

总建筑面积:1,754,000平方米

预计销售额:824,132万元

2、项目基本情况

项目位于盐城市城南新区,地块北至纬九路,南至园林大道,西至解放南路,东至串场河滨路。项目规划用地面积565,157平方米,规划建设以住宅为主导、精品商业建筑为提升、酒店和写字楼为补充的城市综合体项目,总建筑面积1,754,000平方米。

3、项目市场前景

项目所在城南新区,为盐城市重点发展地区,也是当前盐城市民购房置业热点板块。项目紧邻串场河风光带、沿塘河公园,环境优美,适宜居住。项目周边路网建设已经基本完成,拥有公交快速通道,交通便利。项目北紧邻盐城中央政务区,设置有盐城市政府、盐都区政府等若干政府机构;西邻中央学府区,设置有五所高校;周边新建的三甲医院、电视塔、体育中心、中小学、购物中心等均已投入使用。项目区位优势明显,配套设施完善,具有良好的市场前景。

4、资格文件取得情况

公司以招拍挂的方式取得该项目国土使用权。该项目相关资格文件取得情况如下:

■

5、投资估算

本项目的总投资预计为636,026万元,其中土地费用为112,506万元,前期工程费33,950万元,建筑安装工程费327,765万元,基础设施建设费41,832万元,公共配套设施费为56,625万元,开发间接费26,214万元,管理及销售费用为37,134万元。

6、项目经济评价

本项目预计实现销售额824,132万元,实现净利润88,880万元,投资回报率为14.2%,销售净利率为10.8%。项目各项经济指标良好,经济性上可行。

投资测算表:

■

(二)青岛中南世纪城项目

1、项目情况要点

项目名称:青岛中南世纪城

项目总投资:159,480万元

项目预计开发周期:2015年至2018年

项目经营主体:公司全资子公司青岛中南世纪城房地产开发有限公司

规划占地面积:102,914平方米

总建筑面积:280,721平方米

预计销售额:237,129万元

2、项目基本情况

项目位于青岛市李沧区北部、重庆中路以东、老虎山以西、唐山路以北、十梅庵路以南。项目规划用地面积102,914平方米,规划以住宅为主、商业为辅,总建筑面积237,129平方米。

3、项目市场前景

项目地处大青岛版图中央,坐拥三个“第一站”的绝佳区位优势:机场至市区第一站、新铁路枢纽第一站、外市县进入青岛城区第一站。项目距离流亭机场约15公里,距离新青岛铁路枢纽约8公里,紧邻的重庆中路为济南、烟台、潍坊、即墨等市县进入青岛的交通主干道,区位优势明显。项目除紧邻重庆北路、唐山路、十梅庵路三条城市交通要道,预期地铁即将开通,交通十分便利。项目所在区域为规划的青岛新中央商务区,包含高档公寓、高档写字楼、星级酒店、娱乐餐饮、高级百货等多种物业,预计总建筑面积500万平米。随着交通设施逐渐完善,商圈氛围不断增强,项目拥有较好的市场前景。

4、 资格文件取得情况

公司以招拍挂的方式取得该项目国土使用权。该项目相关资格文件取得情况如下:

(下转37版)