证券代码:600535 证券简称:天士力 编号:临2015-042号

债券简称:12天士01 债券代码:122141

债券简称:13天士01 债券代码:122228

天士力制药集团股份有限公司关于向子公司增资并与关联方共同投资暨关联交易公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任

重要内容提示:

● 本公司拟向子公司天士力(香港)药业有限公司增资760万美元(或等值人民币)。

● 本公司拟以子公司天士力(香港)药业有限公司作为主体,与关联方C-Bridge Healthcare Fund, L.P.(以下简称“康桥资本”)共同向CBC Investment Seven Limited(特殊目的公司SPV)进行增资,以使其能够完成Ascletis Pharma Inc.(注册地:开曼,以下简称“歌礼制药”)2015年度对外融资的项目。天士力(香港)药业有限公司与康桥资本的投资额共计3,500万美元,其中天士力(香港)药业有限公司投资1,000万美元,康桥资本投资2,500万美元。

● 本次共同对外投资构成关联交易,需提交董事会审议方可实施,不需提交公司股东大会审议。

一、 关联交易概述

天士力制药集团股份有限公司(简称“本公司”、“公司”)拟向子公司天士力(香港)药业有限公司增资760万美元(或等值人民币),并以其为主体与康桥资本共同向CBC Investment Seven Limited进行增资,双方投资额共计3,500万美元(其中天士力(香港)药业有限公司投资1,000万美元,康桥资本投资2,500万美元),以使其能够完成参与歌礼制药2015年度对外融资的项目。之后,CBC Investment Seven Limited以其所持有的现金3,500万美元,认购歌礼制药对外私募发行的10.45%股权份额。该项交易完成后,CBC Investment Seven Limited将成为歌礼制药的股东,持有其10.45%的股权份额。本轮私募融资完成后,歌礼制药将积极寻求上市。

根据《上海证券交易所股票上市规则(2014年修订)》及《公司章程》的规定,鉴于康桥资本为本公司控股股东天士力集团有限公司间接参与出资的私募基金,且本公司董事长闫凯境是康桥资本投资决策委员会委员,上述本公司的子公司与康桥资本共同向CBC Investment Seven Limited的增资行为,构成关联交易。

歌礼制药成立于2014年2月25日,其是注册于开曼群岛的离岸公司,主要投资于境内的歌礼生物技术(杭州)有限公司(以下简称“歌礼生物”)。歌礼生物成立于2013年4月26日,主攻中国特异性疾病和药物市场,尤其是肝病新药的研发、生产和销售。根据对歌礼制药未来发展前景的预测分析,以及对比国内A股市场化学药制药企业和生物药制药企业的市盈率以及新三板挂牌的生物药制药企业的发展阶段和整体估值,歌礼制药本轮融资的整体估值在3亿美元。

本次对外投资事项属于董事会决策权限,并已经公司于2015年9月1日先后召开的第六届董事会第3次会议、第六届监事会第3次会议审议并获得通过,关联方董事、关联方监事均就该议案回避了表决,独立董事就该事项亦发表了事前确认意见及独立意见。本次关联交易不构成《上市公司重大资产重组管理办法》规定的重大资产重组。

二、 关联方情况介绍

(一) 天士力(香港)药业有限公司

天士力(香港)药业有限公司是本公司的全资子公司,其基本情况如下:

注册号:1677354

企业类型:股份有限公司

注册地址:香港湾仔柯布连道2号修顿花园12楼1210室

成立时间:2011年11月3日

法定代表人:不适用

董事:闫希军、闫凯境、孙鹤

目前注册股本:25,120,000元人民币,划分为25,120,000股普通股

唯一股东:天士力制药集团股份有限公司

经营范围:药品、保健品的研发与销售;技术咨询与服务;进出口贸易;投资控股。

截至2014年12月31日,天士力(香港)药业有限公司未经审计的总资产为25,671,356.82元人民币,净资产为25,061,356.82元人民币,负债总额为610,000元人民币;2014年度实现营业收入0元人民币,实现净利润-29,576.87元人民币。

(二) 康桥资本

康桥资本是天士力控股集团有限公司参与出资的私募股权投资合伙企业(天士力控股集团是康桥资本合伙人之一金康桥投资公司的股东),执行事务合伙人为傅唯。天士力控股集团有限公司是本公司的控股股东。而且,本公司董事长闫凯境是康桥资本投资决策委员会委员。因此,康桥资本为本公司关联方。

公司名称:C-Bridge Healthcare Fund, L.P.

企业性质:可豁免有限合伙制企业

注册地:开曼群岛

注册地址:开曼群岛大开曼岛KY1-1104,Ugland House,309

办公地点:上海、北京

法定代表人:C-Bridge Capital GP, Ltd.

控制方:TF Capital Ltd.

注册资本:1美元

基金规模:1.825亿美元

经营范围:医疗健康行业投资

截至2014年12月31日,康桥资本经审计总资产为41,182,916美元,净资产为41,163,632美元,负债总额为19,284美元;2014年度实现营业收入1,044,016美元,实现净利润-1,973,151美元。

三、 增资标的情况介绍

CBC Investment Seven Limited的基本情况如下:

公司名称:CBC Investment Seven Limited.

注册号:BVI Company No.: 1876694

公司类型:BVI Business Company

主要经营场所:英属维尔京群岛

成立日期:2015年6月3日

合伙期限:N/A

经营范围:投资

CBC Investment Seven Limited由于成立时间较短,暂无财务报表。

目前,CBC Investment Seven Limited的合伙人主要由自然人构成,包括傅唯等。CBC Investment Seven Limited的合伙人与本公司并无关联关系。

根据天士力(香港)药业有限公司和康桥资本共同向CBC Investment Seven Limited增资所签署的《增资和股东协议》,该公司设立的目的仅是为了作为主体向歌礼制药进行投资,不被允许从事其他投资或业务。

四、 标的基本情况

(一) 歌礼制药及其关联公司简介

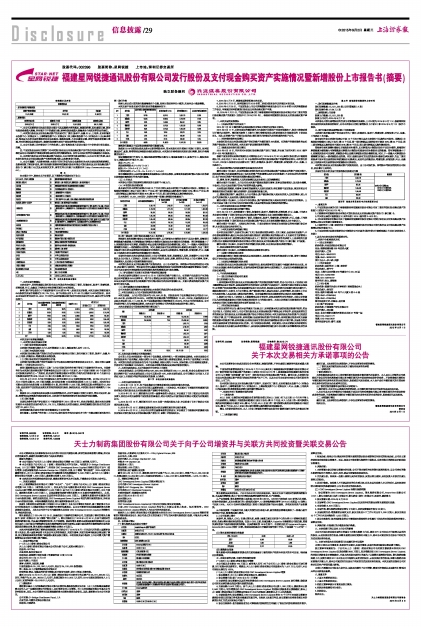

■

■

■

■

歌礼制药及其现有股东、子公司与本公司不存在关联关系。该公司主攻中国特异性疾病和药物市场,尤其是肝病药物,致力于治疗肝病相关疾病的新药的研发、生产和销售。

从产品角度看,歌礼制药的核心品种是ASC08和ASC16。ASC08已经完成2400多例人体试验,有效性得到确定,其在台湾进行的2期临床试验中,12周持续病毒应答率(SVR12)在基因1b型病人中达到100%。ASC16在体外试验和美国I期和II期临床试验中显示出强效,并和其他同类产品相媲美。

从市场角度看,中国具有世界上最大的慢性丙肝患者人群,新的直接抗病毒剂提供了一种最小副作用的治疗方法,能够满足重大需求。

(二) 公司创始人简介

吴劲梓,男,创始人,CEO。在建立歌礼前,吴博士是葛兰素史克研发中心的全球HIV药物研发副总经理,负责从靶标确定到临床发展。在加入GSK之前,他是加拿大Ambrilia生物制药公司副总裁,直接负责研发多个临床试验阶段的药物。在其药物研发18年生涯中,他曾经担任过Immunex/Amgen、Novartis 和Aventis的部门主管。获美国亚利桑那大学癌症生物学博士学位。中国国家“千人计划”一员。

(三) 歌礼制药的简要财务数据

■

(四) 募集资金用途

歌礼制药本次私募融资所获资金的主要用途是用于新的知识产权和专有技术的许可交易,特别是在肝病领域。

五、 关联交易的步骤、主要内容和履约安排

(一) 向天士力(香港)药业有限公司增资

本公司拟以自有资金760万美元(或等值人民币)对子公司天士力(香港)药业有限公司进行增资,用于实施本次投资项目。增资后,天士力(香港)药业有限公司注册资本为7,417万元人民币,本公司持股比例仍为100%。

(二) 天士力(香港)药业有限公司向CBC Investment Seven Limited 增资

1. 协议签署方:天士力(香港)药业有限公司、康桥资本

2. 协议签署日期:拟于2015年9月1日签署

3. 交易事项:协议签署方以其所持有的资金向CBC Investment Seven Limited 进行增资,确保该公司拥有足够的资金完成对歌礼制药的投资;

4. 交易金额:3,500万美元。其中,天士力(香港)药业有限公司出资1,000万美元,康桥资本出资2,500万美元。双方增资后在CBC Investment Seven Limited. 的持股比例按各自出资额确定,即天士力(香港)药业有限公司占增资后的该公司28.57%的股权,康桥资本占71.43%的股权;

5. 交易结算方式:协议签署后,CBC Investment Seven Limited将在15个工作日内向协议签署方提供股份登记证明复印件和股份数量证明复印件。在收到上述复印件后,协议签署方应将各自需支付的款项以电汇方式支付到该公司账户;

6. 协议生效条件:各方根据各自的公司章程或内部规范性文件履行了相应的内部决策程序并签字、盖章后生效。

7. 收益分配:如果公司出售其持有的歌礼制药的部分股份或获得任何形式的收益分配,公司应立即将该收益分配给协议签署方。而且,如果公司收到歌礼制药的中期股息,应按持股比例将股息分配给协议签署方。

8. 风险控制:

1. 未经签署本协议的协议签署方的同意,公司不得出售所持有的歌礼制药的股份,且公司持有的歌礼制药的股份不得转让、抵押、质押、或其他留置权和权益负担。

2. 优先受让权。如果某一投资人拟转让其持有的股份,其发出转让通知,其他投资人有权优先受让该转让的股份。

3. 共同出售权。如投资人不行使其拥有的优先受让权,那么在其他投资人出让的同时,其有权按照转让通知相同的条款和条件,出让自己持有的相应股份。

(三) CBC Investment Seven Limited向歌礼制药增资

1. 协议签署方:CBC Investment Seven Limited.、歌礼制药有限公司、PowerTree投资公司(BVI)、歌礼生物科技(杭州)有限公司、歌礼药业(浙江)有限公司、吴劲梓、康桥资本

2. 协议签署日期:2015年8月28日

3. 交易事项:CBC Investment Seven Limited.以其所持有的资金向歌礼制药进行投资;

4. 交易金额:3,500万美元;

5. 交易价格:歌礼制药投资前估值为3亿美元,此次投资每股价格为20美元;

6. 交易结算方式:增资款项分两次支付,协议生效后8个工作日内支付2,000万美元,协议生效后15个工作日内支付剩余的1,500万美元;

7. 协议生效条件:各方根据各自的公司章程或内部规范性文件履行了相应的内部决策程序并签字、盖章后生效;

8. 风险控制:市场通行的少数股东保护条款。

六、 本次投资目的以及对上市公司的影响

本公司开展本次关联交易的目的是为了在歌礼制药上市后,通过SPV公司在公开市场转让其所持的股份,从而实现财务性收益;如歌礼制药在规定期限内未能上市,则本公司通过双方在协议中约定的方式实现财务性收益。

七、 本次与关联方共同投资项目应当履行的审议程序

本项目已经本公司董事会、监事会审议通过,关联方董事、关联方监事均就该议案回避了表决。

独立董事审核意见为:子公司天士力(香港)药业有限公司与关联方康桥资本共同向CBC Investment Seven Limited以现金增资3500万美元,双方增资后在CBC Investment Seven Limited.的持股比例按各自出资额确定。开展本次关联交易的目的是为了认购歌礼制药部分股权。歌礼制药如能如期上市,投资方通过SPV公司在公开市场转让其所持的股份,从而实现财务性收益;如歌礼制药在规定期限内未能上市,则本公司通过双方在协议中约定的方式实现财务性收益。本次交易的实施对公司财务状况和生产经营无重大影响。

本项目不需提交公司股东大会审议;因涉及向境外子公司增资,需要天津商委以及国家外汇管理局天津分局批准及备案。

八、报备文件

1. 六届3次董事会决议;

2. 六届3次监事会决议;

3. 经独立董事事前认可意见及独立意见;

4. 相关财务报表和审计报告;

5. 相关协议。

特此公告。

天士力制药集团股份有限公司董事会

2015年9月2日