六届二次董事会决议公告

证券代码:600576 证券简称:万好万家 公告编号:临2015-066

浙江万好万家实业股份有限公司

六届二次董事会决议公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

浙江万好万家实业股份有限公司(以下简称“公司”)第六届董事会第二次临时会议通知于2015年9月30日以电子邮件方式发出,于2015年10月8日以通讯表决方式召开,本次会议应参与表决董事7人,实际参与表决董事7人,符合《公司法》和 《公司章程》的有关规定。经投票表决,会议审议通过了《关于公司实施2015年半年度资本公积金转增股本后调整发行股份及支付现金购买资产并募集配套资金的发行价格和发行数量的议案》。

根据公司2015年第二次临时股东大会审议通过的交易方案、交易各方签署的《发行股份及支付现金购买资产协议》、《股份认购协议》等相关文件,在本次发行完成前,公司如有派息、送股、资本公积金转增股本等除权除息事项,则依据上交所相关规定对本次发行价格作相应除权除息处理,本次发行数量也将根据发行价格的情况进行相应调整。

2015 年9月14 日,公司2015年第三次临时股东大会审议并通过了《2015年半年度公司资本公积金转增股本的方案》,根据该方案,以截至 2015 年6月30日公司股本总数218,093,090股为基数,以资本公积金向全体股东每10股转增12股,合计转增股本261,711,708股,本次转增股本后,公司总股本为479,804,798股。

2015年9月22日,公司披露了《资本公积金转增股本实施公告》,本次转增股权登记日为2015年9月25日,除权日为2015年9月28日,新增无限售条件流通股(A股)上市日:2015年9月29日。

鉴于公司已实施完毕上述转增事项,现对本次发行股份及支付现金购买资产并募集配套资金的发行价格和发行数量进行相应调整,具体如下:

1、发行股份购买资产的发行价格和发行数量调整

公司以非公开发行股份及支付现金相结合的方式向四川省联尔投资有限责任公司(以下简称“四川联尔”)、北京天厚地德投资管理中心(有限合伙)(以下简称“天厚地德”)及北京翔运通达投资管理中心(有限合伙)(以下简称“翔运通达”)购买其所持有的厦门翔通动漫有限公司(以下简称“翔通动漫”) 100%的股权;本次发行股份购买资产的发行价格由原17.12元/股调整为7.78元/股。

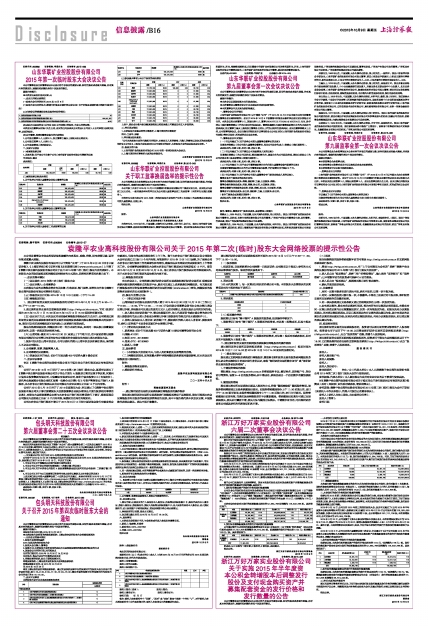

本次交易向交易对方发行的股票数量由原来的52,964,798股调整为116,549,786股。具体情况如下:

■

2、发行股份募集配套资金的发行价格和发行数量调整

公司通过锁价方式向杭州旗吉投资管理合伙企业(有限合伙)(以下简称“杭州旗吉”)非公开发行股份由原来17,551,838股调整为38,614,043股,配套融资的发行价格由原17.22元/股调整为7.83元/股。具体情况如下:

■

经表决,以上议案为7票同意,0票反对,0票弃权,表决通过。

特此公告。

浙江万好万家实业股份有限公司董事会

2015 年10月9日

证券代码:600576 证券简称:万好万家 公告编号:临2015-067

浙江万好万家实业股份有限公司

关于实施2015年半年度资

本公积金转增股本后调整发行

股份及支付现金购买资产并

募集配套资金的发行价格和

发行数量的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

一、本次发行方案的主要内容

2015年7月20日,中国证监会印发《关于核准浙江万好万家股份有限公司向四川省联尔投资有限责任公司等发行股份购买资产并募集配套资金的批复》[证监许可(2015)1701号],核准浙江万好万家实业股份有限公司(以下简称“万好万家”)向四川联尔发行25,391,118股股份,向天厚地德发行224,183,961股股份,向翔运通达发行3,389,719股股份购买相关资产;核准万好万家非公开发行不超过17,551,838股新股募集本次发行股份购买资产的配套资金。

本次发行方案的具体内容如下:

万好万家以非公开发行股份及支付现金相结合的方式向四川联尔、天厚地德及翔运通达购买其所持有的翔通动漫100%的股权,交易价格为120,900.00万元;同时万好万家向杭州旗吉发行股份募集配套资金,募集配套资金总额为人民币302,242,650.36元。

(一)发行股份及支付现金购买翔通动漫100%的股权

本次重大资产重组因购买资产发行股份的发行方式为向特定对象非公开发行,发行对象为四川联尔、天厚地德和翔运通达。本次发行的股票为境内上市的人民币普通股(A股),每股面值人民币1.00元。本次股份发行价格为17.12元/股,发行股份数量为52,964,798股。同时,万好万家向交易对方合计支付现金302,242,658.24元。各交易对方以资产认购万好万家发行股份的具体股份数量及获得的现金对价如下表:

■

(二)募集配套资金

本次重大资产重组募集配套资金的发行方式为向特定对象非公开发行,发行对象为1名投资者,即杭州旗吉投资管理合伙企业(有限合伙)。本次发行的股票为境内上市的人民币普通股(A股),每股面值人民币1.00元。股份发行价格为17.22元/股,发行股份数量为17,551,838股。

二、本次发行的发行价格和发行数量的调整

根据公司2015年第二次临时股东大会审议通过的发行方案、交易各方签署的《发行股份及支付现金购买资产》、《股份认购协议》等相关文件,在本次发行的定价基准日至发行日期间,万好万家如有派息、送股、资本公积金转增股本等除权、除息事项,本次交易的发行价格将作相应的调整,发行股份的数量也将随之进行调整。

2015年9月14日,公司召开2015年第三次临时股东大会,会议审议通过了《公司2015年半年度资本公积金转增股本的方案》,根据该方案,以截至 2015 年6月30日公司股本总数218,093,090股为基数,以资本公积金向全体股东每10股转增12股,合计转增股本261,711,708股,本次转增股本后,公司总股本为479,804,798股。

2015年9月22日,公司披露了《资本公积金转增股本实施公告》,本次转增股权登记日为2015年9月25日,除权日为2015年9月28日,新增无限售条件流通股(A股)上市日为2015年9月29日。截至目前,上述转增事项已实施完毕,因此,万好万家本次发行的发行价格和发行数量应相应予以调整。

2015年10月8日,公司召开第六届董事会第二次会议,审议通过了《关于公司实施2015年半年度资本公积金转增股本后调整发行股份及支付现金购买资产并募集配套资金的发行价格和发行数量的议案》,调整内容具体如下:

1、发行股份购买资产的发行价格和发行数量调整

根据该议案,本次发行股份购买资产的发行价格由原来的17.12元/股调整为7.78元/股。发行股份购买资产而向交易对方发行的股票数量由原来的52,964,798股调整为116,549,786股,具体情况如下:

■

2、发行股份募集配套资金的发行价格和发行数量调整

根据该议案,本次发行股份募集配套资金的发行价格由原来的17.22元/股调整为7.83元/股。募集配套资金而向发行对象杭州旗吉投资管理合伙企业(有限合伙)发行的股票数量由原来的17,551,838股调整为38,614,043股。

三、律师出具的法律意见书

浙江天册律师事务所律师认为,万好万家本次发行涉及发行数量及发行价格的调整已履行必要的审批程序并予以公告,调整程序及内容均符合股东大会审议通过的发行方案以及相关协议文件的约定。

特此公告。

浙江万好万家实业股份有限公司

董事会

2015 年10月9日