(上接B34版)

3、本次交易实施完成后,如本人/本公司由于拓维信息送红股、转增股本等原因增持的拓维信息股份,亦应遵守上述约定。”

4、诚长信息

华洲通信承诺:

“1、本公司认购的拓维信息股份自发行结束之日起12个月内不进行转让。自前述限售期届满后,对价股份在满足与拓维信息协商确定的下列条件后分二次解禁,前述期限届满之日起至对价股份最后一次解禁之日的期间内,未解禁的对价股份不进行转让。

第一次解禁:本次发行自结束之日起已满12个月后解禁80%。

第二次解禁:本次发行自结束之日起已满24个月后解禁剩余对价股份。

每次解禁对价股份时,应待拓维信息计算并确定是否需实行股份补偿,在扣减需进行股份补偿部分且本公司履行完毕相应补偿义务后,予以解禁本公司所持股份。

2、上述限售期届满后,如本公司的实际控制人、董事、监事或高级管理人员成为拓维信息的董事、监事及高级管理人员,本公司还将根据《中国人民共和国公司法》、中国证券监督管理委员会及深圳证券交易所的相关规定执行作为董事、监事、高级管理人员需要进一步履行的限售承诺。

3、本次交易实施完成后,如本公司由于拓维信息送红股、转增股本等原因增持的拓维信息股份,亦应遵守上述约定。”

(二)发行股份募集配套资金

本次发行股份募集配套资金的发行对象均承诺其认购的拓维信息股份自发行结束之日起36个月内不进行转让。

第四节本次股份变动情况及其影响

一、本次发行前后相关情况对比

(一)本次交易对上市公司股权结构的影响

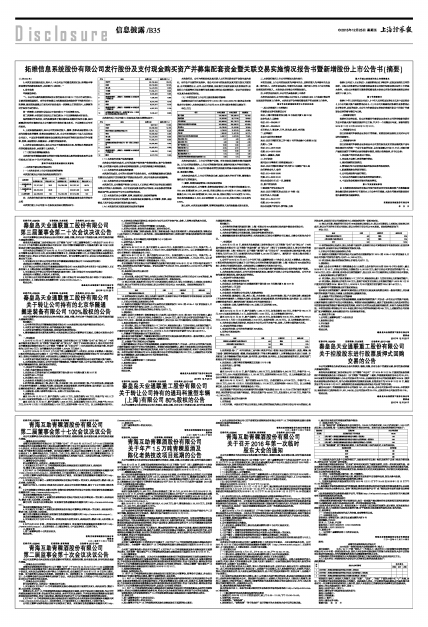

本次发行前后公司股份结构变动情况如下:

■

注:本次发行包括发行股份购买资产及发行股份募集配套资金发行的股份之和

本次发行前上市公司前10名股东及持股比例情况如下:

■

本次发行后上市公司前10名股东及持股比例情况如下:

■

(二)本次发行对资产结构的影响

本次非公开发行完成后,公司的总资产和净资产将相应增加,资产负债率将下降,公司的资本结构、财务状况将得到改善,公司抗风险能力将得到提高。

(三)本次发行对业务结构的影响

本次发行完成后,公司的主营业务不会发生变化。本次募集配套资金扣除发行费用后全部用于支付购买资产的部分现金对价,对公司业务没有直接影响。

(四)本次发行对公司治理的影响

本次发行后,公司继续严格按《公司法》、《证券法》等有关法律法规加强和完善公司的法人治理结构。由于有更多投资者成为公司股东,来自投资者的监督将更加严格,更加有利于公司未来的规范治理。

(五)本次发行对公司董事、监事、高级管理人员结构的影响

本次发行不会对公司的高管人员结构造成直接影响,公司董事、监事、高级管理人员不会因本次发行而发生重大变化。

(六)本次发行对关联交易和同业竞争的影响

本次发行后,公司与控股股东及其关联人之间的关联交易不会发生重大变化,也不会产生新的同业竞争。若公司未来与控股股东及其关联方发生关联交易,公司将遵循公正、公平、公开的原则,依法签订关联交易协议并按照法律、法规和上市规则等有关规定履行信息披露义务和办理决策程序,保证不会损害公司及其全体股东的利益。

(七)本次交易对上市公司主要财务指标的影响

根据致同会计师出具的致同审字(2015)第110ZA3384号《备考合并财务报表审计报告》,本次交易前后上市公司2014年的主要财务指标比较如下:

单位:万元

■

本次交易完成后,上市公司的资产总额、所有者权益总额将有较大幅度增加,上市公司的规模增大;上市公司的销售毛利率、销售净利率水平均有所提升,市场竞争能力提高;上市公司扣除非经常性损益前后的基本每股收益均有所提高,盈利能力增强。

本次交易完成后,上市公司的流动比率、速动比率水平有所下降,偿债能力指标处于正常范围内。

二、董事、监事和高级管理人员持股变动情况

本次交易完成后,公司董事、监事和高级管理人员中李新宇持股数量由90,758,494股增加到96,217,088股,持股比例由20.47%变为17.26%;宋鹰持股数量由80,219,888股增加到82,299,399股,持股比例由18.10%变为14.76%;张忠革持股数量由8,628,459股增加到10,463,322股,持股比例由1.95%变为2.60%。

除上述外,本次交易其他董事、监事和高级管理人员持股数量未发生变动。

三、本次发行前后上市公司控制权未发生变化

本次交易前,上市公司控股股东为李新宇先生,实际控制人为李新宇先生及其一致行动人。本次交易完成后,李新宇先生及其一致行动人仍为上市公司控股股东和实际控制人。本次交易未导致公司控制权变化。

四、本次交易完成后,本公司仍具备股票上市条件

本次交易完成后,公司仍旧满足《公司法》、《证券法》及《上市规则》等法律法规规定的股票上市条件。本次交易不会导致拓维信息不符合股票上市条件。

第五节本次新增股份发行上市相关机构

一、独立财务顾问(主承销商)

华泰联合证券有限责任公司

地址:上海市浦东新区东方路18号保利大厦E座22层

法定代表人:吴晓东

电话:021-68498517

传真:021-68498502

项目经办人:覃文婷、王平、孙圣虎、赵星、李明晟

二、法律顾问

北京市金杜律师事务所

地址:北京市朝阳区东三环中路1号环球金融中心东楼20层

负责人:王玲

电话:010-5878 5588

传真:010-5878 5566

联系人:姜翼凤、周蕊

三、审计机构

致同会计师事务所(特殊普通合伙)

地址:北京市朝阳区建国门外大街22号赛特广场5层

执行事务合伙人:徐华

电话:010-8566 5588

传真:010-8566 5120

经办注册会计师:任一优、陈海霞

四、资产评估机构

中通诚资产评估有限公司

地址:北京市朝阳区胜古北里27号楼1层

法定代表人:刘公勤

电话:010-64411177

传真:010-64418970

经办注册资产评估师:黄华韫、方炜

第六节独立财务顾问的上市推荐意见

根据《公司法》、《证券法》、《重组管理办法》等法律、法规及规范性文件的规定,本独立财务顾问认为拓维信息具备非公开发行股票及相关股份上市的基本条件,本独立财务顾问同意推荐拓维信息本次非公开发行股票在深圳证券交易所中小板上市。

第七节持续督导

根据《中华人民共和国公司法》、《中华人民共和国证券法》以及中国证监会《上市公司重大资产重组管理办法》、《上市公司并购重组财务顾问业务管理办法》等法律、法规的规定,本公司与华泰联合证劵在财务顾问协议中明确了华泰联合证券的督导责任与义务。

一、持续督导期间

根据有关法律法规,独立财务顾问华泰联合证券对本公司的持续督导期间为自本次重大资产重组实施完毕之日起,不少于一个完整会计年度。即督导期为2015年11月3日至2016年12月31日。

二、持续督导方式

独立财务顾问华泰联合证券以日常沟通、定期回访和及其他方式对本公司进行持续督导。

三、持续督导内容

独立财务顾问华泰联合证券结合本公司发行股份及支付现金购买资产当年和实施完毕后的第一个会计年度的年报,自年报披露之日起15日内,对重大资产重组实施的下列事项出具持续督导意见,向派出机构报告,并予以公告:

1、交易资产的交付或者过户情况;

2、交易各方当事人承诺的履行情况;

3、盈利预测的实现情况;

4、管理层讨论与分析部分提及的各项业务的发展现状;

5、配套募集资金的使用情况;

6、公司治理结构与运行情况;

7、与已公布的重组方案存在差异的其他事项;

8、中国证监会和深交所要求的其他事项。

第八节其他重要事项

自《拓维信息系统股份有限公司发行股份及支付现金购买资产并募集配套资金暨关联交易报告书》刊登至本上市公告书刊登前,未发生可能对拓维信息有较大影响的其他重要事项。

拓维信息系统股份有限公司

年 月 日