(上接B26版)

②债券持有人会议由公司董事长主持。在公司董事长未能主持大会的情况下,由董事长授权董事主持;如果公司董事长和董事长授权董事均未能主持会议,则由出席会议的债券持有人以所代表的债券面值总额50%以上多数(不含50%)选举产生一名债券持有人作为该次债券持有人会议的主持人。

③召集人应当制作出席会议人员的签名册。签名册载明参加会议人员姓名(或单位名称)、身份证号码、住所地址、持有或者代表有表决权的债券数额、被代理人姓名(或单位名称)等事项。

(6)债券持有人会议的表决与决议

①债券持有人会议进行表决时,以每一张债券面额为一表决权。

②债券持有人会议采取记名方式进行投票表决。

③债券持有人会议须经出席会议的持有公司本次发行的可转换公司债券过半数未偿还债券面值的债券持有人同意方能形成有效决议。

④债券持有人会议的各项提案或同一项提案内并列的各项议题应当分开审议、逐项表决。

⑤债券持有人会议决议经表决通过后生效,但其中需中国证监会或其他有权机构批准的,自批准之日或相关批准另行确定的日期起生效。

⑥除非另有明确约定对反对者或未参加会议者进行特别补偿外,决议对全体债券持有人具有同等效力。

⑦债券持有人会议做出决议后,公司董事会以公告形式通知债券持有人,并负责执行会议决议。

(7)债券持有人认购或以其他方式持有本次发行的可转换公司债券,即视为同意债券持有人会议规则。

18、本次募集资金用途

本次可转债募集资金总额为35亿元人民币,本次可转债募集的资金总额扣除发行费用后拟用于白云机场扩建工程航站区工程项目。

本次募集资金不足部分由公司自筹解决。如本次募集资金到位时间与项目实施进度不一致,公司可根据实际情况需要以其他资金先行投入,募集资金到位后予以置换。

19、担保

本次可转债未提供担保。

20、本次发行方案的有效期限

公司本次可转债发行方案的有效期为12个月,自本次发行经股东大会审议通过之日起计算。

(三)预计募集资金量和募集资金专项存储账户

1、预计募集资金量

本次可转债的预计募集资金35亿元(含发行费用)。

2、募集资金专项存储账户

本次发行可转债募集资金将存放于公司董事会指定的专项帐户。

(四)债券评级及担保情况

根据中诚信出具的《广州白云国际机场股份有限公司2015年可转换公司债券信用评级报告》,公司主体信用级别为“AAA”级,本次发行可转债的信用评级为“AAA”级,该级别反映了本次债券信用质量极高,信用风险极低。

本次发行的可转债未提供担保。

(五)承销方式及承销期

1、承销方式

本次发行由保荐机构(主承销商)中国银河证券组织的承销团以余额包销方式承销。

2、承销期

本次可转债发行的承销期为自2016年2月24日至3月3日。

(六)发行费用

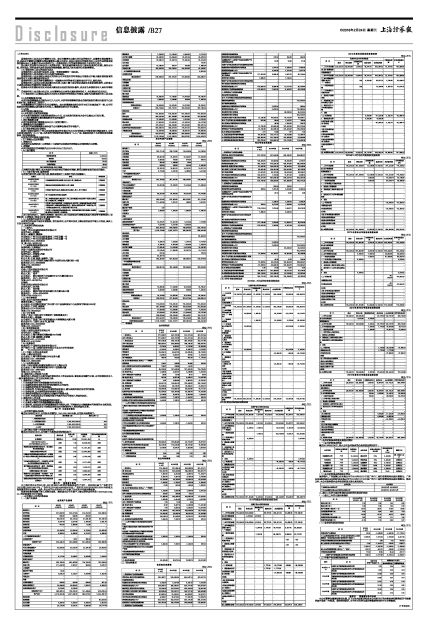

■

上述费用为预计费用,视本次发行的实际情况可能会有增减,费用总额将在发行结束后确定。

(七)主要日程与停、复牌安排

本次发行期间的主要日程与停、复牌安排如下(如遇不可抗力则顺延):

■

上述日期为交易日。如相关监管部门要求对上述日程安排进行调整或遇重大突发事件影响发行,保荐机构(主承销商)将及时公告,修改发行日程。

(八)本次发行证券的上市流通

本次发行的证券不设持有期限制。发行结束后,公司将尽快向上海证券交易所申请上市交易,具体上市时间将另行公告。

三、本次发行的相关机构

(一)发行人

名称:广州白云国际机场股份有限公司

法定代表人:刘建强

联系人:戚耀明、董新玲

注册地址:广州市白云国际机场南工作区自编一号

办公地址:广州市白云国际机场南工作区自编一号

联系电话:020-36063593

传 真:020-36063416

(二)保荐机构和承销团成员

保荐机构(主承销商)

名称:中国银河证券股份有限公司

法定代表人:陈有安

保荐代表人:刘智博、乔娜

项目协办人:杨晓雨

经办人员:文创、程亮、徐海华、王昭

办公地址:北京市西城区金融大街35号国际企业大厦C座2-6层

联系电话:010-66568888

传真:010-66568857

副主承销商

名称:中信证券股份有限公司

法定代表人:张佑君

经办人员: 张宁

办公地址: 浙江省杭州市求是路8号公元大厦北楼1802

联系电话: 0571-85781347

传真:0571-85783754

分销商

名称:招商证券股份有限公司

法定代表人:宫少林

经办人员: 刘兴德

办公地址: 深圳市福田区益田路江苏大厦A座41楼

联系电话: 0755-82943666

传真:0755-82943121

(三)律师事务所

名称:北京市奋迅律师事务所

事务所负责人:王英哲

办公地址:北京朝阳区建国门外大街1号中国国际贸易中心国贸写字楼2座1008室

经办律师:王英哲、温建利

联系电话:010-65059190

传真:010-65059422

(四)审计机构

名称:广东正中珠江会计师事务所(特殊普通合伙)

事务所负责人:蒋洪峰

办公地址:广东省广州市东风东路555号粤海集团大厦10楼

经办会计师:王韶华、洪文伟、陈丹燕

联系电话:020-83939698

传真:020-83800977

(五)资信评级机构

名称:中诚信证券评估有限公司

法定代表人:关敬如

办公地址:上海市黄浦区西藏南路760号8楼

经办人员:王维、陈晓晓、罗彬璐

联系电话:021-51019090

传真:021-51019030

(六)收款银行

收款单位:中国银河证券股份有限公司

开户银行:中国工商银行股份有限公司北京市分行营业部

账 号:0200000319223500413

(七)申请上市的证券交易所

名称:上海证券交易所

办公地址:上海市浦东南路528号证券大厦

联系电话:021-68808888

传真:021-68804868

(八)证券登记机构

名称:中国证券登记结算有限责任公司上海分公司

办公地址:上海市陆家嘴东路166号中国保险大厦

联系电话:021-38874800

传真:021-58754185

四、债券持有人的权利与义务

债券持有人的权利与义务为保护债券持有人的合法权益,督促其合理履行义务,公司和债券持有人一致同意债券持有人的下述权利和义务:

1、债券持有人的权利

(1)依照其所持有可转债数额享有约定利息;

(2)根据约定条件将所持有的可转债转为公司股份;

(3)根据约定的条件行使回售权;

(4)依照法律、行政法规及公司章程的规定转让、赠与或质押其所持有的可转债;

(5)依照法律、公司章程的规定获得有关信息;

(6)按约定的期限和方式要求公司偿付可转债本息;

(7)法律、行政法规及公司章程所赋予的其作为公司债权人的其他权利。

2、债券持有人的义务

(1)遵守公司发行可转债条款的相关规定;

(2)依其所认购的可转债数额缴纳认购资金;

(3)除法律、法规规定及可转债募集说明书约定之外,不得要求公司提前偿付可转债的本金和利息;

(4)法律、行政法规及公司章程规定应当由可转债持有人承担的其他义务。

第二节 主要股东情况

一、公司发行前股本结构

截至2015年6月30日,公司股本总额为1,150,000,000.00股,公司股本结构如下:

■

二、发行前公司前十名股东持股情况

截至2015年6月30日,公司前十大股东及持股情况如下:

■

第三节 财务会计信息

正中珠江对本公司2012年、2013年及2014年的财务报告进行了审计,并分别出具了广会所审字[2013]第12005100013号、广会审字[2014]G14000950015号、广会审字[2015]G14039210016号标准无保留意见的审计报告。此外,本公司于2015年8月18日公告了2015年半年度财务报告。

投资者投资者若需了解上述相关信息,请阅读本公司刊登于上海证券交易所网站(www.sse.com.cn)的财务报告与审计报告。

一、公司最近三年的财务报表

(一)资产负债表

合并资产负债表

单位:万元

■

■

母公司资产负债表

单位:万元

■

(二)利润表

合并利润表

单位:万元

■

母公司利润表

单位:万元

■

(三)现金流量表

合并现金流量表

单位:万元

■

■

母公司现金流量表

单位:万元

■

(四)所有者权益变动表

2015年1-6月合并股东权益变动表

单位:万元

■

2014年度合并股东权益变动表

单位:万元

■

2013年度合并股东权益变动表

单位:万元

■

2012年度合并股东权益变动表

单位:万元

■

2015年1-6月母公司股东权益变动表

单位:万元

■

2014年度母公司股东权益变动表

单位:万元

■

2013年度母公司股东权益变动表

单位:万元

■

2012年度母公司股东权益变动表

单位:万元

■

二、合并财务报表范围及其变化情况

(一)合并财务报表范围

截至2015年6月30日,纳入公司合并报表的企业范围及情况如下:

■

(二)合并财务报表范围变化情况

报告期内,广东烟草白云有限公司于2013年5月27日在广州市工商行政管理局完成注销登记。广州白云国际机场白云安检科技有限公司于2013年11月18日在广州市工商行政管理局完成注销登记。除此之外,本公司报告期内合并报表范围未发生其他变化。

■

三、最近三年的主要财务指标及非经常性损益明细表

(一)最近三年的主要财务指标

■

(二)非经常性损益明细表

单位:万元

■

(三)净资产收益率和每股收益

■

第四节 管理层讨论与分析

本公司董事会提请投资者注意,以下讨论与分析应结合本公司经审计的财务报告和募集说明书披露的其它信息一并阅读。非经特别说明,本节所引用的年度财务数据均为经审计财务数据。

(上接B26版)

(下转B28版)