申科滑动轴承股份有限公司

关于对深圳证券交易所问询函的回函公告

证券代码:002633 证券简称:*ST申科 公告编号:2016-013

申科滑动轴承股份有限公司

关于对深圳证券交易所问询函的回函公告

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

申科滑动轴承股份有限公司(以下简称“公司”)于 2016年2月29日收到深圳证券交易所《关于对申科滑动轴承股份有限公司的问询函》(中小板问询函【2016】第95号),主要内容如下:

你公司分别于2015年6月25日、2015年12月17日披露实际控制人何全波、何建东拟协议转让部分股权,但其均被终止。2016年2月25日,你公司披露了何全波、何建东拟再次协议转让部分股权。2015年10月8日,你公司因筹划重大资产重组事项,公司股票开始停牌。我部对此高度关注,请你公司就以下事项进行严肃认真自查并作出书面说明。

现公司根据深交所的要求,就提出的有关事项回复如下:

1、何全波、何建东本次股权转让价格为36.33元/股,你公司股票停牌前的价格为18.88元/股,去年6月及12月,何全波、何建东转让公司股权的价格分别为16.5元/股和21.8元/股,请你公司说明本次协议转让定价的合理性及公允性;

何全波、何建东与北京华创易盛资产管理中心(有限合伙)(以下简称“华创易盛”)于2016年2月24日签订了《股份转让协议》,本次股份转让价格为36.33元/股。公司问询了本次交易的双方何全波、何建东以及交易对方华创易盛,此次股份转让的交易价格是双方协商一致后确定的。华创易盛合伙人认为上市公司的股本结构比较简单,看好公司重组前景,且未来亦不排除通过认购上市公司非公开发行股票及/或通过协议转让、二级市场增持等方式继续增持上市公司股份,以此可以降低获得的股票单价成本。本次股份转让价格系其在综合考虑上市公司现时实际情况及重组前景等因素的基础上与转让方友好协商确定,定价合理、公允。

2、请你公司补充披露本次股权转让协议的主要内容,说明协议条款是否合法合规,并请律师针对协议的合法及合规性发表专业意见;

何全波、何建东与北京华创易盛资产管理中心(有限合伙)于2016年2月24日签订了《股份转让协议》,关于本次股份转让协议的主要内容详见公司2016年2月25日在巨潮资讯网上披露的《关于股东协议转让上市公司股权的提示性公告》,本次协议转让的股份为何全波、何建东所持有的上市公司非限售流通股股份,《股份转让协议》的形式和内容合法有效,对协议双方均具有法律约束力。

北京市天元(深圳)律师事务所《关于申科滑动轴承股份有限公司股份转让相关事宜的法律意见》如下:经核查,本所律师认为,何全波、何建东本次转让的股份为其所持有的上市公司非限售流通股股份,《股份转让协议》的形式和内容合法有效,对协议双方均具有法律约束力。

3、请你公司补充披露本次股权转让交易对手方北京华创易盛资产管理中心(有限合伙)的股权结构,说明其股东之间是否存在关联关系,以及是否与你公司及其控股股东、实际控制人存在关联关系,并请律师发表专业意见;

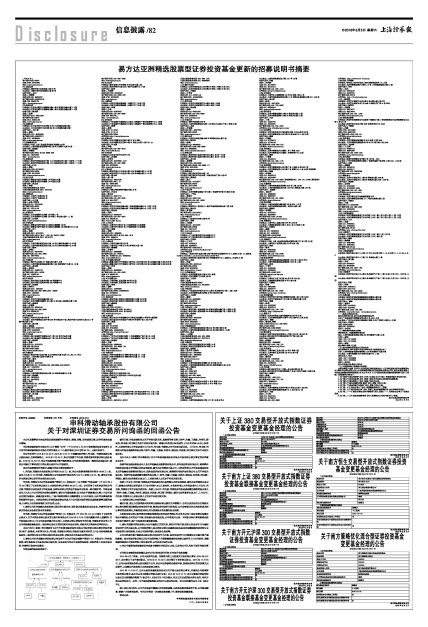

华创易盛的股权结构如下:

■

截至目前,华创易盛股东之间不存在关联关系,其最终的各自然人钟声、宋鑫、王道磊、宋桂花、游国良、刘永新、刘卫卿之间亦不存在关联关系。除通过本次受让股份成为上市公司持股5%以上股东外,本次股份受让方华创易盛与上市公司、何全波、何建东之间不存在关联关系。上市公司、何全波、何建东与华创易盛最终的各自然人钟声、宋鑫、王道磊、宋桂花、游国良、刘永新、刘卫卿之间亦不存在关联关系。

北京市天元(深圳)律师事务所《关于申科滑动轴承股份有限公司股份转让相关事宜的法律意见》如下:

依据华创易盛及其各合伙人北京华创融金投资管理有限公司、杭州展进科技有限公司、深圳鸿兴伟创科技有限公司的确认并经合理核查,截至本法律意见出具之日,本次股份受让方华创易盛各股东北京华创融金投资管理有限公司、杭州展进科技有限公司、深圳鸿兴伟创科技有限公司之间不存在关联关系。依据华创易盛追溯至最终的各自然人(钟声、宋鑫、王道磊、宋桂花、游国良、刘永新、刘卫卿)的确认,截至本法律意见出具之日,上述各自然人之间亦不存在关联关系。

依据上市公司、何全波、何建东及华创易盛分别出具的确认并经合理核查,截至本法律意见出具之日,除通过本次受让股份成为上市公司持股5%以上股东外,本次股份受让方华创易盛与上市公司、何全波、何建东之间不存在关联关系。依据上市公司、何全波、何建东及华创易盛追溯至最终的各自然人(钟声、宋鑫、王道磊、宋桂花、游国良、刘永新、刘卫卿)的确认,截至本法律意见出具之日,上市公司、何全波、何建东与上述各自然人之间亦不存在关联关系。

4、本次协议转让存在的风险;

截至目前,受让方已按照协议约定将全部股权转让款付至共管账户,公司以及交易对方已将协议转让相关资料报送深圳证券交易所审核,深圳证券交易所已经受理,公司会密切关注本次股东协议转让事项的进展情况,并督促协议转让双方按照协议约定履行各自职责。

本次股东协议转让股份事项尚需取得深圳证券交易所的确认性文件并办理中国证券登记结算有限公司深圳分公司的过户手续,如有重大变动或进展,公司将及时公告。本次协议转让事项最终完成尚存在不确定性,请广大投资者注意投资风险。

5、请补充披露本次股权转让与公司重组之间的关系,包括但不限于协议转让交易对手方与重组交易对手方的关联关系、公司实际控制人在本次协议转让及重组完成后是否存在继续减持或者转让公司股权的计划和安排、未来公司实际控制人是否发生变更等;

公司本次重大资产重组系由协议转让交易对手方介绍,股份交易对手方比较看好公司重大资产重组前景。在本次股份协议转让后公司实际控制人不排除继续减持或者转让其所持上市公司股份,若继续减持致使公司实际控制人发生变更的,公司会及时进行公告。

6、你公司前期信息披露是否存在其它需要补充和更正之处,以及你公司认为应予说明的其他事项。

公司经自查前期信息披露以及对公司大股东进行问询,补充如下信息披露:

2015年9月中旬起,公司大股东何全波、何建东与第三方洽谈关于股份转让事宜,2015年9月30日,双方签订了合作意向协议。2015年11月24日,双方签订了股份转让协议。2015年11月25日,公司大股东将股份转让协议提交于公司,经公司证券部和法务部审核,发现股份转让的交易模式无法操作,立即建议大股东终止本次股权转让事宜。

2015年11月26日,公司大股东发通知给交易对方关于终止股份转让事宜,并通知公司其将终止股份转让事宜,故公司未对之前签订的协议进行公告。2015年12月21日,双方之前签订的股份转让协议已全部销毁并签署了《协议书》,《协议书》中双方确认,双方之间达成的协议停止执行,对双方均无法律约束力,任何一方不得依据该等协议向对方主张任何权利,双方已经履行完毕上述《协议书》。

除上述补充内容外,公司不存在其它需要补充的信息披露,由此给投资者造成的不便,公司深表歉意,敬请广大投资者谅解。今后公司将进一步加强信息披露工作,提高信息披露质量。

特此公告。

申科滑动轴承股份有限公司董事会

二〇一六年三月五日