云南省投资控股集团有限公司2016年公开发行公司债券(第一期)募集说明书摘要

(上接29版)

中诚信证评评定本期公司债券的信用等级为AAA,该等级的定义为偿还债务的能力极强,基本不受不利经济环境的影响,违约风险极低。

(二)评级报告的主要内容

1、基本观点

中诚信证券评估有限公司评定“2016年云南省投资控股集团有限公司公司债券(第一期)”信用级别为AAA。该级别反映了本期债券的信用质量极高,信用风险极低。

中诚信证评评定云南省投资控股集团有限公司主体信用等级为AAA,评级展望为稳定,该级别反映了云投集团偿还债务的能力极强,基本不受不利经济环境的影响,违约风险极低。中诚信证评肯定了云南省对公司的有力支持、公司在全省的战略地位以及雄厚的资产规模。但同时,中诚信证评也关注到投资行业较分散、产业控制力度不够、未来资金需求量大、资产盈利较弱等因素对公司信用水平可能产生的影响。

2、正面

(1)区域经济和财政实力较强。2014年云南省实现地区生产总值12,814.59亿元,实现公共财政预算收入1,697.80亿元,较去年分别增长8.1%和5.4%,持续增长的经济规模及财政收入为公司的发展提供了良好的外部环境。

(2)战略地位显著。公司作为云南省经济社会发展的战略工具,担负着全省经济发展建设的重任,同时也享有省内优质的资源配置。目前公司参控股企业涉及省内多个经济民生领域,同时公司还代表云南省参股与国家部委和央企的合作项目,在云南省经济中具有重要的战略地位。

(3)资产规模雄厚。云投集团是云南省最大的综合性投资控股公司。截止2015年三季度,资产规模已达到1,433.3亿元,综合实力进一步增强。

3、关注

(1)核心竞争力不突出,产业控制力有所削弱。截至2014年末,公司控股、参股的企业超过70家,且分布在能源、铁路、医疗、旅游、林纸、金融、商贸、劳务等多个领域,行业分散导致公司盈利能力偏低。公司目前涉足的投资项目较多,但尚未形成良性的投资-退出机制,导致投资收益偏低,资产效益不足,且短期内难以得到实质性改观,整体盈利能力有待提高。

(2)公司面临的管理压力加大。云南省能源投资集团有限公司设立后具备较强的运营独立性,对公司的集团化管控造成一定的影响。

(3)未来投资资金需求大。根据公司投资支出计划,未来几年公司还将稳固传统领域的投资,同时新增对金融服务板块的投入,资本支出压力较大。

(三)跟踪评级的有关安排

根据中国证监会相关规定、评级行业惯例以及中诚信证评评级制度相关规定,自首次评级报告出具之日(以评级报告上注明日期为准)起,中诚信证评将在本期债券信用级别有效期内或者本期债券存续期内,持续关注本期债券发行人外部经营环境变化、经营或财务状况变化以及本期债券偿债保障情况等因素,以对本期债券的信用风险进行持续跟踪。跟踪评级包括定期和不定期跟踪评级。

在跟踪评级期限内,中诚信证评将于本期债券发行主体及担保主体(如有)年度报告公布后两个月内完成该年度的定期跟踪评级,并发布定期跟踪评级结果及报告。此外,自本次评级报告出具之日起,中诚信证评将密切关注与发行主体、担保主体(如有)以及本期债券有关的信息,如发生可能影响本期债券信用级别的重大事件,发行主体应及时通知本公司并提供相关资料,中诚信证评将在认为必要时及时启动不定期跟踪评级,就该事项进行调研、分析并发布不定期跟踪评级结果。

如发行主体、担保主体(如有)未能及时或拒绝提供相关信息,中诚信证评将根据有关情况进行分析,据此确认或调整主体、债券信用级别或公告信用级别暂时失效。

中诚信证评的定期和不定期跟踪评级结果等相关信息将通过公司网站(www.ccxr.com.cn)予以公告。跟踪评级报告将同时在评级机构和交易所网站公告,且交易所网站公告披露时间早于其他交易场所、媒体或者其他场合公开披露的时间。

三、发行人近三年发行其他债券、债务融资工具主体评级结果与本次评级结果存在差异情况

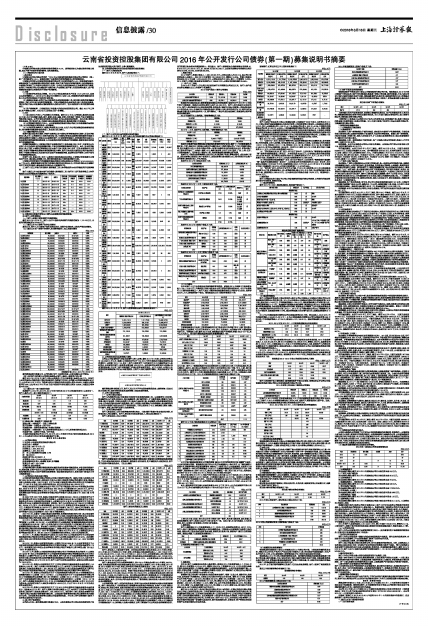

发行人最近三年内在境内发行其他债券、债务融资工具(发行时)进行资信评级且主体评级结果与本次评级结果有差异的如下表所示:

■

以上债券相关评级目前均已上调为与本期债券相同级别评级。

四、发行人的资信情况

(一)发行人获得主要贷款银行的授信情况

截至2015年9月30日,发行人合并口径拥有多家银行的授信总额为1,131.18亿元,未使用的授信额度为502.06亿元。

(二)最近三年与主要客户业务往来情况

最近三年,发行人与主要客户发生业务往来时,均遵守合同约定,未发生严重违约情况。

(三)最近三年及一期发行的债券、其他债务融资工具以及偿还情况

单位:万元

■

(数据统计期:2012-2015年9月30日)

截至募集说明书签署之日,公司均按时支付上述债券利息,未发生逾期未支付情况。

(四)本次发行后的累计公司债券余额及占发行人最近一期净资产的比例

截至2015年9月30日,发行人累计公司债券(不含中期票据)余额为56亿元。如发行人本次申请的公司债券经中国证监会核准并全部发行完毕后,公司累计公司债券余额为86亿元,占公司2014年12月31日经审计的合并报表所有者权益的比例为22.82%,未超过公司净资产的40%;占公司2015年9月30日合并报表所有者权益的比例为18.93%,未超过公司净资产的40%。

(五)最近三年一期主要财务指标

根据发行人2012年、2013年、2014年审计报告及2015年三季度财务报告(未经审计),发行人最近三年一期主要财务指标如下:

■

注:流动比率=流动资产/流动负债

速动比率=(流动资产-存货)/流动负债

资产负债率=负债合计/资产总计

贷款偿还率=实际贷款偿还额/应偿还贷款额

利息倍数=(利润总额+计入财务费用的利息支出)/计入财务费用的利息支出

利息偿付率=实际支付利息/应付利息

上述财务指标使用公司2012年、2013年、2014年经审计的合并财务报表数据以及2015年1-9月未经审计的合并财务报表数据进行计算。

第四节 发行人基本情况

一、公司基本情况

中文名称:云南省投资控股集团有限公司

法定代表人:保明虎

成立日期:1997年9月5日

注册资本:1,635,300万元

实缴资本:1,635,300万元

住 所:云南省昆明市拓东路15号

邮 编:650011

组织机构代码:29199627-3

互联网址:http://www.cnyig.com/

信息披露事务负责人:杨雁霞、赵婷、孙刘曦媛

联系方式:0871-63174289

所属行业:综合投资类

公司经营范围为:经营和管理省级基本建设资金和省级专项建设基金,对省安排的基础产业、基础设施、优势产业项目以及国务院各部门在我省的重要投资项目,采取参股和根据国家批准的融资业务等方式进行投资和经营管理(依法须经批准的项目,经相关部门批准后方可开展经营活动)。

二、公司的设立及股本变化情况

云南省投资控股集团有限公司原名云南省开发投资有限公司,是经云南省人民政府云政发[1995]195号文《云南省人民政府关于成立云南省开发投资有限公司的通知》批准,根据云南省人民政府云政复[1997]72号文《关于云南省开发投资有限公司注册登记有关问题的批复》,于1997年9月成立的大型国有独资企业,设立时注册资本300,025.00万元。

根据云南省财政厅云财建[2004]272号文《关于省开发投资公司2003年度实收资本的批复》,2005年9月8日,发行人注册资本由300,025.00万元增加到597,296.42万元,其中由省级经营性资金转增注册资本256,914.72万元,未分配利润转增注册资本40,356.74万元。此次增资已经中审亚太会计师事务所有限公司进行审验并出具亚太验G字(2005)第70号验资报告。

在2005年至2007年间,根据云南省财政厅云财建[2005]451号文《云南省财政厅关于省开发投资公司2004年度实收资本的批复》、云财建[2006]453号《云南省财政厅关于省开发投资公司2005年度实收资本的批复》、云财建[2007]210号文《云南省财政厅关于省开发投资公司2006年度实收资本的批复》的批准。发行人注册资本由597,296.42万元增加到801,323.06万元,其中,未分配利润转增48,737.23万元,经营性项目资本金转增79,578.81万元,代管股权项目转增26,025.59万元,债权项目转增3,760万元,金沙江项目转增2,025万元,掌鸠河供水饮水项目转增43,900万元。此次增资已经云南光大会计师事务所有限公司进行审验并出具云光会师验字(2007)第30号验资报告。

2007年8月,本着进一步强化集团化经营管理,发挥整体资源优势的方针,经云南省国资委云国资规划[2007]261号文《云南省国资委关于云南省开发投资有限公司更名为云南省投资控股集团有限公司的批复》批准,发行人正式更名为云南省投资控股集团有限公司。

2012年2月,根据云南省人民政府《云南省人民政府关于组建云南省能源投资集团有限公司的批复》(云政复[2012]4号)、《云南国资委关于云投集团请予组建能投集团请示的批复》(云国资统财[2012]25号),发行人以所持全部电力及有关股权资产出资组建全资子公司云南省能源投资集团有限公司。原由发行人持有的云南省电力投资有限公司、云南云投镇雄矿业能源开发有限公司的股权均划转到能投集团旗下。根据中审亚太会计师事务所有限公司云南分所出具的中审亚太验[2012]云-0007号《验资报告》,截至2012年3月31日,云投集团以其电力资产账面价值出资10,188,681,825.70元足额缴纳全部注册资本,出资方式为实物出资。

2012年11月,根据云南省财政厅云财企[2012]260号文《云南省财政厅关于云南省投资控股集团有限公司变更注册资本金的批复》,发行人注册资本金变更为87.29亿元。此次增资已经中审亚太会计师事务所有限公司进行审验并出具中审亚太验〔2012〕云-0037号《验资报告》。

2013年7月,根据云南省国资委批复(云国资产权[2013]95号)《云南省国资委关于云南省投资控股集团有限公司转增实收资本有关事宜的批复》,发行人注册资本金变更为110亿元。此次增资已经中审亚太会计师事务所有限公司进行审验并出具中审亚太验[2013]云-0044号《验资报告》。

2013年12月,根据《云南省投资控股集团有限公司关于转增实收资本的请示》(云拨发[2014]200号)和《云南省国资委关于云南省投资控股集团有限公司转增实收资本有关事宜的批复》(云国资产权[2014]103号)的批文要求,发行人将2013年度实际收到并经会计师事务所审计确认的省级国有资本经营预算资金和铁路建设专项资金共计25.53亿元人民币用于增加公司注册资本,2014年8月28日,发行人进行注册资本变更登记,变更后注册资本变更为135.53亿元。

2014年3月,根据《云南省财政厅关于下达阜外医院项目建设省级资本金的通知》(云财建[2014]30号),发行人获得云南省财政增资5亿元,专项用于云南省阜外医院建设资金,因此发行人实收资本增加为1,405,300.00万元。随后发行人将上述资本金增资至其下属子公司云南省医疗投资管理有限公司,云南省医疗投资管理有限公司又增资至阜外医院项目。

2014年5月,根据《云南省财政厅关于下达省铁路投资有限公司2014年铁路建设资本金预算的通知》(云财建〔2014〕53号文)、《云南省财政厅关于下达省铁路投资有限公司2014年铁路建设资本金预算(第二批)的通知》(云财建〔2014〕79号文)、《云南省财政厅关于下达省铁路投资有限公司2014年铁路建设专项资金的通知》(云财建〔2014〕107号文),发行人根据省政府实际对2014年30亿元铁路建设资金的分解批复,以其中20亿元作为资本金,本次变更后发行人实收资本增加为160.53亿元,并已于2015年8月12日完成注册资本变更登记。

2015年6月,根据《云南省财政厅关于下达2015年阜外医院项目建设省级资本金的通知》(云财建[2015]144号),发行人获得云南省财政增资3亿元,专项用于云南省阜外医院建设资金,因此发行人实收资本增加至1,635,300.00万元。随后发行人将上述资本金增资至其下属子公司云南省医疗投资管理有限公司,云南省医疗投资管理有限公司又增资至阜外医院项目公司。本次实收资本变更需已取得云南省国资委批复,并已向工商行政管理部门递交了注册资本变更登记申请文件。

三、重大资产重组情况

公司近三年及一期至募集说明书签署之日止,未发生导致公司主营业务和经营性资产发生实质变更的重大资产购买、出售、置换情况。

四、公司组织结构和对其他企业的重要权益投资情况

(一)发行人的组织结构

截至2015年9月30日,发行人组织结构如下:

■

(二)发行人对其他企业的重要权益投资情况

截至2014年12月31日,发行人纳入合并报表范围的子公司基本情况如下:

■

截至2014年12月31日,发行人重要联营企业的主要财务信息如下:

单位:万元

■

五、公司控股股东及实际控制人情况

公司由云南省国资委代表省政府履行出资人职责。截至2015年9月底,公司的注册资本为160.53(2015年6月,根据《云南省财政厅关于下达2015年阜外医院项目建设省级资本金的通知》(云财建〔2015〕144号文),发行人将财政厅下达的该项目3亿元建设资金计入实收资本,本次变更后发行人实收资本增加到163.53亿元。本次实收资本变更事宜已取得云南省国资委批复,并已向工商行政管理部门申请注册资本变更登记。)亿元人民币,公司近三年控股股东和实际控制人均为云南省国资委,且发行人股权无被质押情况。其股权结构为下图所示:

■

截至募集说明书签署之日,发行人近三年内不存在资金被控股股东、实际控制人及其关联方违规占用,或者为控股股东及实际控制人提供担保的情形。

六、公司主要业务情况

(一)公司主营业务模式

发行人的战略定位是云南省推进全省经济社会发展的战略工具,以投融资为主体功能,将金融资本与产业资本相结合,通过金融投资,提升融资能力,扩大融资规模,增强对产业的支撑;通过产业投资,引导社会投资方向,推动产业结构升级,形成融资与重点领域投资良性互动、互为依托的综合性现代投资集团。发行人根据云南省整体产业发展规划,通过参控股的方式对省内重要行业的企业进行了相应的投资。目前已经形成了电力、铁路建设、旅游、金融、石化燃气、林纸、医疗等行业多元化经营格局。

(二)公司主营业务现状

发行人营业总收入近年来保持稳定的增长势态,主要来源于资源开发业板块和商贸、劳务板块收入的快速增长。发行人报告期内各板块营业收入、营业成本情况如下:

发行人营业总收入及占比情况

单位:万元

■

发行人总营业成本(此处总营业成本为报表中营业成本、利息支出与其他业务成本的加总,不包含营业税金及附加、销售费用、管理费用、财务费用、资产减值损失与投资收益,故不同于报表中的营业总成本。)及占比情况

单位:万元

■

发行人营业毛利润及占比情况

单位:万元

■

发行人营业收入主要来源于商贸、劳务板块和资源开发业务板块,2015年前三季度、2014年度、2013年度和2012年度,商贸、劳务板块分别实现营业收入1,987,726.92万元、3,243,854.38万元、 2,495,755.10万元和411,655.74万元,占当期营业收入的比例分别为60.57%、66.47%、65.17%和30.00%;资源开发业务板块分别实现营业收入861,370.98万元、1,080,937.92万元、947,409.67万元和759,364.66万元,占当期营业收入的比例分别为26.25%、22.15%、24.74%和55.34%。

发行人营业成本近年来也保持持续增长,其中2014年营业成本较2013年增长26.97%,商贸、劳务板块和资源开发业务板块营业成本占总成本比重较大;2015年前三季度、2014年度、2013年度和2012年度,商贸、劳务板块分别发生总营业成本1,965,135.74万元、3,225,264.07万元、2,476,879.71万元和398,443.93万元,占当期总营业成本的比例分别为63.24%、69.27%、67.54%和30.30%;资源开发业务板块分别发生总营业成本837,817.33万元、1,023,649.03万元、888,334.64万元和729,756.84万元,占当期总营业成本的比例分别为26.96%、21.98%、24.22%和55.50%,相关营业成本增长的主要原因是2012年能投集团成立以来,其下属资源开发业务、物流业务等发展迅猛,加大投入力度提升营业收入的同时营业成本相应增加。此外,近年来公司为业务发展加大了借贷规模,因此利息收入板块对应的总营业成本增幅明显。

从毛利润来看,发行人获取的投资收益、资源开发业板块和旅游板块对营业利润贡献明显。发行人营业总收入下的投资收益主要核算专业投资类公司的收益,如发行人本部、旅投公司、铁投公司、林投公司等,此部分投资收益近年来总体保持波动增长的态势,2015年前三季度、2014年度、2013年度和2012年度分别实现营业毛利润237,426.34万元、315,310.33万元、209,160.11万元和89,554.85万元,占全部营业毛利润的比例分别为136.21%、140.69%、128.74%和156.24%,主要由于华能澜沧江水电有限公司的水电项目收益增加导致。2015年前三季度、2014年度、2013年度和2012年度,资源开发业板块分别实现营业毛利润23,553.25万元、57,288.89万元、59,075.02万元和29,607.82万元,占当期全部营业毛利润的比例分别为13.51%、25.56%、36.36%和51.65%,主要原因是近年来随着发行人重大电力建设项目相继建成投产,电力销售收入取得大幅增加,公司下属版纳石化公司成品油销售情况良好,因而资源开发业板块利润贡献较大;报告期内,发行人旅游板块分别实现营业毛利润40,919.44万元、50,487.21万元、37,335.89万元和34,506.17,占当期全部营业毛利润的比例分别为23.48%、22.53%、22.98%和60.20%。

1、资源开发业

2014年发行人资源开发收入1,080,937.92万元,占营业总收入的22.15%,是公司主要的营业收入来源之一,相比2013年度增长133,528.26万元,增幅达14.09%。资源开发板块的总成本2014年达到1,023,649.03万元,占营业成本的21.98%,较上一年增幅为15.23%。2014年发行人资源开发业营业毛利润为57,288.89万元,占营业毛利润总额的25.56%。

(1)油气、化工板块

自2010年7月发行人子公司云南云投版纳石化有限责任公司成立以来,发行人油气板块业务在增量和占比上均保持了高速增长。

2014年油气板块下属子公司情况

单位:万元

■

经版纳石化股东会决议、国资委备案及修改后的章程规定,版纳石化于2013年12月进行资产并购重组,重组后注册资本增至人民币49,090万元,发行人持有版纳石化股权为51%。发行人通过版纳石化从事成品油销售、批发业务,版纳石化是云南省唯一具备成品油进出口权的企业,2014年版纳石化取得成品油进口配额8万吨,拥有总吨位为707吨的内河运输油船四艘,海关监管运油车队一支,拥有澜沧江-湄公河成品油运输权,昆曼国际公路车辆危货运输经营权。

2014年版纳石化上游采购、下游销售情况见下表:

■

2015年1-9月,版纳石化上游采购、下游销售情况见下表:

■

版纳石化根据市场供需情况结合国家发改委制定的定价标准,确定下一年采购数量及采购价格。目前,版纳石化主要通过与深圳市庆鹏石油化工经销有限公司、广州元亨能源有限公司、四川龙鑫石化进出口股份有限公司等一批国有体制改革后的民营企业合作,销售对象行业主要包括石油化工、加油站、能源、电力、物流、航空等,分布于云南、重庆、广东、上海、江苏、大连等地域客户。合作协议一般每年一签,每次根据实际采购情况进行结算。

版纳石化下游成品油销售情况主要分为三块:集团客户批发、零售加油站、成品油转口贸易。成品油销售以批发和大客户直销为主,加油站销售主要为现销方式,同时对部分单位客户进行赊销,赊销部分收入于次月收回。

版纳石化2014年主要供应商见下表:

■

版纳石化2015年1-9月,主要供应商见下表:

■

版纳石化2014年主要客户信息见下表:

■

版纳石化2015年1-9月主要客户信息见下表:

■

(2)电力板块

近年来发行人电力业务板块业务保持稳定增长趋势,该板块2014年实现电力板块营业收入183,112.29万元,并参控股云南省内重点水电项目获取可观的投资收益。电力产业是发行人主要的投资领域之一,发行人通过下属的能投集团参股控股云南省各电力企业,业务涉及水电、火电、新能源等多个板块。能投集团近三年主要财务数据见下表:

单位:万元

■

目前能投集团电力业务,主要采取参股的方式,重点合作方为华能、华电、大唐、国电等大型全国性电力运营商,电力项目包括水电、火电、风电、垃圾发电、太阳能发电等,电源类型较为多元化。可控装机方面,截至2014年底,能投集团已投产可控装机容量183.37万千瓦,其中以火电为主。报告期内能投集团控股装机容量情况参见下表:

■

水电方面:发行人下属能投集团作为省政府授权的电力投资项目出资人代表及实施机构,参与澜沧江、金沙江、怒江等三江流域的大中型水电项目投资和开发(华能、华电、大唐、国电等大型全国性电力运营商拥有云南省内主要大江大河水电开发权),投资、开发和整合云南省中小水电项目。截至2014年底,能投集团控股水电装机容量45.57万千瓦,主要是保山苏帕河水电的30.65万千瓦。2014年末能投集团控股水电装机及发电情况见下表:

■

截至2014年底,能投集团参股水电站情况见下表:

■

火电方面:能投集团按照水火平衡的原则,参与火电项目的投资和开发;兼顾矿电结合、电化结合和煤电联营。能投集团已投产的火电项目为威信煤电一体化项目,由下属的威信云投粤电扎西能源有限公司负责运营管理,威信电厂一期项目位于云南省威信县,总投资47.58亿元,威信煤电一体化项目规划建设4×60万千瓦超临界燃煤机组及配套的年产500万吨的煤矿,总投资约为人民币125亿元。该项目分两期建设,一期工程2×60万千瓦工程两台机组分别于2012年7月和2012年12月完成168小时满负荷试运行。

风电方面,即为2013年10月投产的泸西县永三风电场4.8万千瓦机组,2014年投产会泽大海梁子风电场项目4.8万千瓦机组,孔照普风电场项目4.8万千瓦;垃圾发电方面是指2010年8月投产的曲靖发电项目;光伏发电方面是指石林66MWP并网光伏电站试验示范项目1万千瓦。2012-2014年,公司可控机组分别实现发电量26.40亿千瓦时、49.46亿千瓦时和46.51亿千瓦时。

此外,能投集团目前在建电站装机容量为92.2万千瓦,其中:火电为宣威煤矸石热电项目60万千瓦,风电为新能源公司开发的6个风电项目合计32.2万千瓦。

单位:万千瓦

■

上网电价方面:我国上网电价由价格主管部门统一制定,具体受电源类型、装机容量、地区等差异影响,发行人控股电站执行上网电价各不一致。总体上看,水电价格最低,火电价格较低,风电、垃圾发电价格较高,光伏发电价格最高。

2、旅游板块

发行人旅游板块2014年实现营业收入71,192.25万元,实现营业利润50,487.21万元。发行人通过下属的旅投公司参控股云南省各旅游企业,主要承担云南省旅游产业投资主体的功能。旅投公司主要业务涉及景区景点运营、旅游交通、温泉开发、旅游地产、酒店以及管理咨询等。旅投公司旗下主要景区基本情况如下:

■

公司旅游业务情况参见下表:

■

3、金融板块

近年来,发行人金融板块业务收入稳步增长,该板块2014年实现营业收入7,273.64万元,较2013年度增加6,570.44万元,增幅达934.37%,主要受到2014年10月以来国内金融市场交易活跃度明显上升的影响,金融行业普遍盈利情况较好。公司目前是富滇银行第一大股东、红塔证券第二大股东、中银国际证券第四大股东,其中富滇银行、红塔证券为公司的联营企业,合并口径分别持股24.60%和25.10%。

富滇银行是云南省第一家省级地方性股份制商业银行,根据“立足云南、辐射西南、放眼全国、走向泛亚”的战略定位,已经在云南大部分州市设立分支机构。截至2014年底,富滇银行本外币资产总额1,436亿元,同比增加232亿元,增幅19%;负债总额1,308亿元,同比增加174亿元,增幅15%;所有者权益127亿元,同比增加59亿元,增幅86%;本外币全口径存款余额1,080亿元,同比增加114亿元,增幅12%;本外币各项贷款余额685亿元,同比增加101亿元,增幅17%;实现净利润16.34亿元,同比增加4.12亿元,增幅34%;报告期末不良贷款率0.99%,低于全国和全省银行业平均水平。

截至2014年底,发行人持有红塔证券有限公司25.1%的股权。红塔证券股份有限公司是在对云南省三家信托投资公司(云南省国际信托投资公司、云南金旅信托投资有限公司、昆明国际信托投资公司)以及两家证券经营机构(云南证券交易中心、云南证券登记有限责任公司)证券业务重组的基础上,由红塔集团等13家国内知名企业共同发起,并经中国证监会批准设立的比照综合类证券公司。注册资本为人民币20.57亿元,注册地为云南省昆明市。红塔证券是西南地区第一家创新试点类券商,拥有包括经纪业务、自营业务、资产管理业务和投资银行业务等完整的证券业务体系。

富滇银行、红塔证券近三年主要财务数据如下:

单位:万元

■

4、房地产板块

发行人房地产板块业务主要由云投建设运营,云投建设于2009年成立,注册资本为5亿元,主要从事城市基础设施建设以及房地产投资、开发和经营等主要业务。云投建设注册资本5亿元,其中:云投集团出资5,500万,占11%;铁投公司出资4,000万,占8%;中信信托有限责任公司出资40,000万,占80%;十四冶建设集团有限公司出资500万,占1%。根据中信信托有限责任公司与云南省投资控股集团有限公司签订的股权委托管理协议,中信信托有限责任公司在其取得对云投建设的股权后委托云南省投资控股集团有限公司管理其全部持有的股权。云投建设的控股股东及最终控制人均为云南省投资控股集团有限公司。云投建设下设5个控股子公司,4个地产项目公司和1个物业公司,均具备独立的法人资格。

截止2015年9月末,云投建设拥有4个主要在建项目:

(1)“云投中心”项目:项目位于昆明市西山区棕树营街道办事处鱼翅路社区,东至翠羽路,西至西园路,北至人民西路,南至棕树营小区、云山路及云山支路。立项批复文件为西发改(2013)10号、西发改(2013)11号、西发改(2015)81号、西发改(2015)84号,计划投资61.68亿元,项目总占地面积约189.58亩。自项目开工起至2015年9月底,累计完成工程量投资31.17亿元,已完成计划投资额的56.97%。

(2)“西双版纳北纬22度”项目:项目位于景洪市,立项名称为“嘎洒旅游小镇国际“傣”温泉养生旅游度假区二期项目”,计划总投资60.00亿元,立项批复文件为西发改投资[2010]768号文件,项目规划占地面积2000亩,总建筑面积80万㎡,从开工至2015年9月底累计完成工程量投资5.78亿元,已完成计划投资额60亿元的9.63%。

(3)西双版纳喜来登度假酒店”项目:项目位于景洪市,立项名称为“嘎洒旅游小镇国际“傣”温泉养生旅游度假区一期项目”,立项批复文件为西发改投资[2012]401号文件,项目规划占地面积107979.62平方米,总建筑面积80501.73平方米,从开工至2015年9月底累计完成工程量投资7.66亿元,已完成计划投资额11.15亿元的68%。

(4)“昆华苑”项目:项目位于安宁市太平镇,于2010年开始销售,2013年开始因剩余房源多为大户型,销售难度较大,进入销售停滞期;截止2015年9月底,尚未销售的库存商品房73套,账面原值6,363.48万元,已计提商品房存货跌价准备724.22万元,账面净值5,639.26万元。

5、煤炭板块

发行人的煤炭业务主要由子公司云南省能源投资集团有限公司经营,公司拥有的煤炭资源主要分布在昭通、曲靖和玉溪。

(1)煤炭资源情况

截至2015年9月末,能投集团参股、控股煤矿情况如下:

■

能投集团控股煤矿储量情况

■

(2)煤炭销售情况

发行人的煤炭销售业务主要由控股的三级子公司云南滇东云电投煤业有限公司和云南能投物流有限责任公司负责开展, 2014年云南滇东云电投煤业有限公司完成煤炭销售16.32万吨,营业总收入0.48亿元,平均吨煤销售收入294.12元。煤炭销售结算方式为预付款方式,结算回款周期约3-6个月。受到煤炭市场整体走弱的影响,滇东煤业公司2014年煤炭销售量与销售金额锐减,为防范经营风险与财务风险,滇东煤业公司缩减了当年的煤炭销售业务量,并将回收货款作为当年的主要工作之一。2015年,由于滇东煤业公司正处于整顿期间,基本未开展业务,实现煤炭销售2万吨。煤炭销售结算方式为预付款方式,结算回款周期约3-6个月。

2014年云南能投物流有限责任公司完成煤炭销售893万吨,营业总收入52.22亿元,平均吨煤销售收入584.82元;2015年1-9月云南能投物流有限责任公司完成煤炭销售566万吨万吨,平均吨煤销售收入477.36元,营业收入270,185.32元。煤炭销售结算方式为现货现款方式。

2012-2014年及2015年1-9月能投集团煤炭业务板块情况

■

6、商贸、劳务板块

发行人2011年开始开展商贸劳务业务,2012年起该板块业务发展迅猛,2014年实现营业收入3,243,854.38万元,较2013年度增加748,099.28万元,增幅达29.97%,实现营业利润18,590.31万元,主要原因是2014年加大了对商贸板块的投入力度,使得发行人的钢材及金属贸易有了大幅度的增长,该板块营业收入主要来自控股子公司云南省能源投资集团有限公司的能源物资贸易收入。

2012年-2015年9月末,能投集团能源物资贸易业务销售收入分别为30.99亿元、214.79亿元、253.66亿元和157.96亿元,但能源物资贸易业务销售毛利率低,因此该板块营业利润在营业总利润中占比较低。能投集团2012-2015年前三季度贸易业务收入情况、主要贸易品种见下表:

能投集团2012-2015年前三季度贸易业务收入情况

单位:人民币,亿元

■

发行人的商贸产品主要为钢材、现货铜和铁矿石等大宗商品,商贸业务由子公司云南省能源投资集团有限公司和云南省铁路投资有限公司开展。

2014年商贸、劳务板块下属控股公司情况

单位:亿元

■

在发行人2014年商贸、劳务板块营业收入中,云南省能源投资集团有限公司为306.64亿元,占发行人2014年商贸板块营业收入的94.70%,是发行人商贸板块的主要平台。因此,本部分将对云南省能源投资集团有限公司商贸板块进行分析。

2012-2014年及2015年1-9月主要贸易品种销售量情况

单位:万吨

■

(1)钢材贸易业务经营情况

能投集团钢材贸易业务主要由云南能投物流有限公司开展,采购方式以向省内大型钢厂集中采购为主,只有少量钢材采购是通过对市场代理商、经销商进行价格比较后采购,购、销全部按市场规则操作,主要购、销地区均在云南省内,省内销售占销售收入的90%以上。

① 定价方式

采购方面:钢材采购方式分为向大型钢厂集中采购和向市场代理商采购两种方式,第一种采购方式主要按“我的钢铁网”当日公布的各钢厂价格下浮一定金额进行结算,因云南能投物流有限公司在资金方面能获得发行人的支持,资金充裕,因此有较强的议价能力;同时云南能投物流有限公司是昆钢重点工程一级代理商,也是攀钢、新余钢厂的重点代理商,在采购成本方面有一定的价格优势。第二种采购方式则通过对市场代理商、经销商进行价格比较后择优购买。

销售方面:根据当时的市场价格及后期的价格趋势,与下游客户进行谈判,在考虑采购成本的原则下,确定合同价格,以合同价格进行结算;或者按当日市场价格波动结算。云南能投物流有限公司以经营考核指标为导向,选择下游企业时经过严格挑选,最终签订销售合同需要通过内部合同流程把控,且合作下游企业均为央企及国有大型企业,如华能、华电、中铁、川投等,实力较强,信用较高。

② 仓储模式

云南能投物流有限公司钢材仓储量根据市场价格进行动态调整,在价格处于下行阶段或价格波动较为剧烈频繁时,加快仓储周转,仓储量少;价格处于上行阶段时,会适当加大库存量。仓储有租用与代管两种模式,租用的仓库由公司专人管理,货物安全自负;代管的仓库则由专业的仓储公司代为管理,货物安全由仓储公司负责。

③ 结算方式

钢材贸易业务根据市场情况,采取先款后货、先货后款、现款现货等三种结算方式,结算以电汇及银行承兑汇票为主。

报告期内钢材销售价格请参见下表:

报告期内钢材销售价格情况

单位:元/吨

■

2015年前三季度发行人钢材贸易主要供应商见下表:

单位:亿元

■

2015年前三季度钢材贸易主要销售客户信息见下表:

单位:亿元

■

(2)金属贸易业务经营情况

能投集团的金属贸易主要由云南能源达进出口有限公司开展,主要是现货铜的贸易业务,采购方式以向有色产品的主产地企业集中采购为主,购、销全部按市场规则操作,有色产品产地河北、江西、云南;现货铜的主要销售地区分布上海及华东地区和西南地区。

能投集团从2012年开始开展现货铜贸易业务,现货铜的采购模式是能投集团根据下游客户需求量,确定采购量,并在几家供货商中询价后确定采购价格进行采购,采购结算通常是先款后货的方式;销售模式是能投集团按照下游客户的需求量,向上游供货商采购后销售给下游客户,销售结算通常也是先款后货的方式。

2015年,由于受市场环境影响以及发行人自身业务发展需要,发行人暂停了现货铜贸易业务。

最近三年现货铜销售价格请参见下表:

现货铜销售价格情况

单位:万元/吨

■

2014年现货铜贸易主要供应商见下表:

■

2014年现货铜贸易主要客户信息见下表:

■

(3)铁矿石贸易业务经营情况

能投集团铁矿石贸易业务主要由云南能投物流有限公司开展。能投集团从2012年开始开展铁矿石贸易业务,铁矿石的采购模式是根据下游客户需求量,确定采购量,并在几家供货商中询价后确定采购价格进行采购,采购结算通常为先款后货、现款现货等的方式;销售模式是按照下游客户的需求量,向上游供货商采购后销售给下游客户,销售结算通常也是先款后货、现款现货的方式。

报告期内铁矿石销售价格情况

单位:元/吨

■

上游采购方均为行业资信良好、经营能力较强的优质企业,在产品货源及价格上具有优势,采购量根据每家供货商存货及当期价格决定。2014年度主要供应商包括河口易山商贸有限公司、昆明浦众商贸有限公司等。

下游销售方主要是业内以经销有色产品为主的商贸企业,经营规模不等,根据下游企业的资金能力及购货要求,洽谈合同货量。2014年度主要客户包括河口旭启臣投资有限公司、玉溪鑫经贸有限公司等。

7、铁路基础设施建设板块

(1)公司铁路项目建设情况

1)大瑞铁路项目

基本情况:大理—瑞丽铁路位于滇西南地区,该地区有丰富的矿产和旅游资源。目前区域交通主要依靠公路,运输条件差制约了区域经济、社会的可持续发展。修建大理—瑞丽铁路,对促进沿线国土资源开发,提高人民生活水平,扩大我国与东盟经贸往来,保证我国能源安全、国防安全具有重大意义。

建设规模:大理-瑞丽铁路位于滇西地区,自广大铁路大理站向西延伸,经保山、芒市至瑞丽,正线全长350公里。

投资概算:本项目由铁路总公司和云南省合资建设,由铁投公司代替云南省政府出资15%,投资估算总额为257.3亿元。

项目建设情况:本项目2007年3月开工建设,截至2015年9月末,开累完成投资503200万元,完成设计数量的34.23%。其中建安投资422745万元,征地拆迁费用13554万元,设备工器具0万元,其他费用66901万元。开累完成路基土石方447.5万立方米,完成设计23.06%;特大桥6452延米, 完成设计58.57%;大桥4014延米, 完成设计28.53%;中桥688延米,完成设计33.36%;小桥94延米, 完成设计45.37%;涵洞1550横延米, 完成设计12.09%;隧道71101成洞米,完成设计31.87%。

2)广通至大理扩能改造

基本情况:广通至大理铁路地处云南省中西接合部,是一条承东启西的铁路干线。线路经过楚雄彝族自治州、大理白族自治州,东连成昆线,向西连接大丽铁路、大瑞铁路,是滇西地区与内地经济联系的主动脉。滇西地区矿产、旅游资源蕴藏丰富,地处我国著名的金沙江、澜沧江、怒江“三江”成矿地带,是中国最具潜力的矿产资源富集区;同时拥有高密度、高品位、独具特色和垄断性的顶级旅游资源,有“三江并流”世界自然遗产、大理丽江古城世界文化遗产、丽江东巴古迹世界记忆遗产、腾冲火山热海及德宏边境旅游,集中了云南省40%以上的国家级风景名胜区和60%以上的国家级历史文化名城,是赴云南旅游的必到之地。广大铁路的扩能改造对促进滇西资源开发、旅游业的发展,提高人民生活水平,增进民族团结,构建和谐社会具有十分重要的意义。

建设规模:自广通北经楚雄、南华南、祥云至大理东区段新建双线长167公里,大理东至大理沿既有线增建二线长8公里,线路全长175公里。线路按国家Ⅰ级、双线、电力牵引、自动站间闭塞标准建设。规划客车输送能力80对/日、货运输送能力3,500万吨/年。

投资概算:本项目由铁路总公司和云南省合资建设,可行性研究批复项目投资估算总额为143.1亿元。

项目建设情况:本项目2012年12月开工建设,预计2017年建成。截至2015年9月,开累完成投资817000万元,完成设计数量的58.93%,其中:建安695873万元,设备工器具0万元;其他费用29127万元,征地拆迁费92000万元。开累完成路基土石方1705万立方米,完成设计的87.61%;特大桥18188延米,完成设计的89.68%;大桥9370延米,完成设计的94.7%;中桥1670延米,完成设计的84.31%;小桥186延米,完成设计的61.83%;涵洞5363横延米,完成设计的89.59%;隧道58947成洞米,完成设计的75.84%;大临汽车运输便道148.78公里,大临电力线路30公里,永久用地7159.4亩,临时用地3997.4亩,房屋拆迁31.9万平方米。

3)云桂铁路项目

基本情况:新建云桂铁路位于广西省和云南省境内,东起南宁枢纽的南宁站,沿既有南昆铁路走廊前行后引入白色站,经云南省文山州富宁县、广南县和丘北县、红河州弥勒县、昆明市石林县和呈贡县,进入昆明枢纽。线路全长714.559公里,其中云南省境内441公里。新建云桂铁路是我国干线铁路网的重要组成部分,他与规划建设的南广铁路共同形成广州至昆明的快捷铁路通道,它的建设有利于完善和加强西南与华南两大区域间通道能力,构建泛亚南部国际通道,对促进和带动滇中城市群和北部湾城镇群城际的发展具有重要意义。

建设规模:线路东起南宁站,西至昆明站,北至红果站,经广西的隆安、平果、田东、田阳、百色后,进入云南省,经富宁、广南、丘北、弥勒、石林至昆明,新建线路全长:715公里。

投资概算:本项目由铁路总公司和云南省、广西自治区合资建设,可行性研究报告批复投资估算总额为894.81亿元(云南省境内590.5564亿元),其中工程投资为836.49亿元,机车车辆及动车组购置费58.32亿元。

项目建设情况:本项目2010年6月开工建设,预计2016年建成。截至2015年9月,开累完成投资3773500万元,完成设计数量的68.72%(其中:正线完成311700万元;昆枢完成466000万元;昆明南客站190500万元,)其中:建安投资3350268万元,征地拆迁费用162260万元,设备工器具0万元,其他费用260972万元。开累完成路基土石方4278.1万立方米,完成设计96.96%;特大桥36506延米, 完成设计83.78%;大桥20199延米, 完成设计82.57%;中桥1923延米,完成设计83.56%;小桥615延米, 完成设计88.28%;涵洞14355横延米,完成设计98.08%;隧道297147成洞米,完成设计94.41%。

4)滇藏铁路丽江-香格里拉段

基本情况:丽江至香格里拉铁路项目被列为2007年迪庆州建州50周年庆典献礼工程项目,是我国第二条进藏铁路滇藏铁路中云南段的一部分。项目自大理至丽江铁路丽江站引出,向北经虎跳峡、小中甸至香格里拉。丽香铁路是云南省藏区各族群众期盼已久的幸福路,丽香铁路完全贯通后,将紧密地把丽江、迪庆两个旅游热点地区连接起来,还将提升从昆明到楚雄、大理、丽江、香格里拉的旅游大通道建设,对滇西北旅游资源的联动开发带来便捷条件,并将进一步提升“大香格里拉”旅游内环线的品质。丽香铁路的贯通对完善国家和云南省路网,实现该省藏区“铁公机”交通网格局,改善区域交通出行条件,促进区域经济社会发展,推动云南藏区实现跨越式发展和同步建成小康社会具有重要意义。

建设规模:线路南起大丽铁路丽江火车站(玉龙纳西族自治县城南侧),出站后经拉市海、达落、新尚、虎跳峡、海巴洛、阿里洛、万拉木、吉沙、小中甸、鲁吉、不列过至香格里拉。线路标准为国铁一级,全线采用电力牵引,旅客列车设计行车时速120公理/小时,正线全长139公里,规划输送能力:客车11对/日,货运253万吨/年。

投资概算:本项目由铁路总公司和云南省合资建设,项目投资估算总额为105.62亿元。

项目建设情况:本项目预计2020年建成。截至2015年9月,开累完成投资151300万元,完成设计数量的14.66%,其中:建安95589万元;其他费用55711万元(其中征地拆迁费16671万元)。开累完成路基土石方59万立方米,完成设计8.53%;特大桥765延米,完成设计14.62%;大桥955延米,完成设计20.57%;中桥240延米,完成设计25.97%;小桥20延米,完成设计11.95%;涵洞765横延米,完成设计20.7%;隧道10461成洞米,完成设计11.33%;大临电力工程160 公里;大临汽车运输便道270 公里。永久用地3000亩,临时用地2285亩,房屋拆迁1万平方米。

5)昆玉铁路扩能改造

基本情况:昆玉线位于云南省中部,是泛亚铁路网东部通道及中部通道的重要组成部分,是滇南、滇东南路网的核心路段,也是滇中旅游区与滇南、滇东南旅游区旅客交流及滇中城市群与玉溪城市群、个开蒙城市群、普思景城市群城际交流的主通道,是我国西南进出境国际铁路与国内铁路网连接的重要铁路干线。

建设规模:北起云南省昆明市渠东站,南至玉溪市玉溪南站。线路北端通过苦闷枢纽与既有线贵昆、南昆、成昆铁路相连,南端通过玉溪南与正在建设昆河线玉蒙段。即将开工的昆河线蒙河段、规划建设的玉(溪)磨(憨)铁路相连接,路线全长50km。

投资概算:本项目由本工程由铁总和云南省共同出资建设,由滇南公司委托昆明铁路局负责建设,可行性研究批复项目投资估算总额为51.55亿元。

项目建设情况:本项目2010年7月开工建设,截至2015年9月末, 开累完成投资481900万元,完成总投资507619万元的94.9%。其中:建安投资408444.2万元,其他费用18591万元,征地拆迁费54864.8万元。开累完成路基土石方397.9万立方米,完成设计100%;特大桥12821延米,完成设计96.7%;大桥2454延米,完成设计100.0%;中桥298延米,完成设计100%;小桥206延米,完成设计100.0%;涵洞1541横延米,完成设计100%;隧道20351成洞米;完成设计99.9%;正线铺轨21.7公里,完成设计19.2%;站线铺轨3.2公里,完成设计31.0%;通信干缆完成54公里,完 成设计46.8%;电力线路完成60公里,完成设计的71.2%;接触网完成62条公里,完成设计的88.6%;房屋完成16572平方米,完成设计的96.7%。

6)沪昆铁路(云南段)

基本情况:沪昆铁路客运专线长沙至昆明段全长约1,167公里,设计时速250公里,单行客运年运输能力为6,000万人次。主要承担西南与华中、华东地区间中长距离客流,兼顾沿线城际客流。沪昆铁路客运专线长沙至昆明段建成后,长沙至昆明客车全程运行时间将由目前的22.8小时缩至4小时以内,大大缩短西南地区与珠三角、长三角、环渤海等区域的时空距离,有利于将资源优势变成产业优势,对促进中西部地区有序承接产业转移,造福各族人民具有重要意义。

建设规模:沪昆铁路客运专线长沙至昆明段东起湖南省长沙市,经湘潭、邵阳、娄底、怀化、贵州省凯里、贵阳、安顺、盘县、云南省曲靖至昆明市,全长1159公里,云南省境内长183公里,在云南省境内设富源北、曲靖北、嵩明、昆明4个车站。

项目建设情况:本项目2010年开工建设,截至2015年9月末,开累完成投资1877000万元,完成设计数量的69.05%(其中:正线完成投资1728000万元;昆枢完成投资149000万元)。其中:建安投资1638336万元,征地拆迁费用140666万元,设备工器具0万元,其他费用107998万元。开累完成路基土石方2657.4万立方米,完成设计96.8%;特大桥38666延米, 完成设计85.91%;大桥19696延米, 完成设计85.11%;中桥1706延米,完成设计90.28%;小桥1196延米, 完成设计97.49%;涵洞6451横延米, 完成设计93.71%;隧道679成86洞米,完成设计97.55%。

7)成昆铁路永广复线

基本情况:成昆铁路复线是在既有成昆铁路基础上新建或增建二线的铁路线,北起四川省成都市,南至云南省昆明市,施工期间称为成昆铁路扩能改造工程。全线分为成都至峨眉段、峨眉至米易段、米易至攀枝花段、永仁至广通段、广通至昆明段,采取分段施工的方式进行改造。成昆铁路永仁至广通段扩能工程是云南铁路交通网的重要组成部分,永(仁)广(通)铁路北接四川省攀枝花,南接我省的楚雄州广通北站,与广昆复线相连。

建设规模:永(仁)广(通)铁路全长120.42公里,桥隧占线路总长85.5%。全线新建永仁、新康、元谋西、大树村4个车站,设计为时速160公里的Ⅰ级双线电气化铁路,项目批复投资113.2亿元,工期5.5年,投资规模大、施工周期长。

投资概算:本项目由铁总和云南省共同出资建设,云南省负责征地拆迁工作及费用,昆明铁路局负责建设,可行性研究批复项目投资估算总额为115.5亿元

项目建设情况:本项目2013年开工建设,截至2015年9月末,开累完成投资400,640万元,土石方开累完成378万立方米,占设计的67.72%;桥梁开累完成9743延长米,占设计的64.49%;隧道开累完成44064延长米,占设计的48.918%。

8)成贵铁路云南段

基本情况:成贵铁路起于成都南,途经四川省乐山市、犍为县、宜宾市、长宁县、兴文县,进入云南省昭通市威信县、镇雄县,最后进入贵州省毕节市、大方县、黔西县至贵阳市。成贵铁路素有“世界第一条山区高速铁路”之称,建设难度大,建设工期长。

建设规模:成贵铁路位于四川、云南贵州省境内,其中成都至乐山段利用成绵乐客运专线,乐山至贵阳段自乐山地区引出,向东经宜宾、威信、毕节至贵阳,全长519公里,云南省境内长84.597km。

投资概算:成贵铁路云南段由铁路和云南段共同出资建设,云南省负责境内征地拆迁费用及工作,由成贵公司负责建设。成贵铁路乐山至贵阳段可行性研究批复项目投资估算总额为744.6亿元。

项目建设情况:本项目2013年开工建设,截至2015年9月末,开累完成投资289286万元(建安投资241984万元,征地拆迁费11023万元, 设备工器具0万元,其他费用36279万元。路基土石方累计完成134万立方米,占设计总量230万立方米的58.3%;特大中桥累计完成3031延长米,为设计总量8777的34.5%;遂道累计完成26927延长米,为设计总量67684的39.8%。

(2)铁路板块的经营运作模式。

云南省与铁路总公司签署了关于加快云南省铁路建设的会谈纪要,将铁路单一由国家投入变为多元化投资,即省部共同投资的模式。由昆明铁路局代表铁路总公司,云南省铁路投资有限公司代表云南省政府,双方共同出资组建项目公司,对云南省内合资铁路进行投资和运营。项目资本金占总投资50%,云南省出资比例为30%。铁投公司作为云南省政府授权的投融资主体,代表云南省政府对云南省内部省合资铁路建设和运营行使股东权利,按出资比例享有股份所有权、决策参与权和收益分配权。

(3)建设资金筹措情况及政府财政支持情况。

近三年及一期铁投公司资金筹措情况表

单位:亿元

■

1)大瑞铁路项目

资本金到位情况:截至2015年9月底铁投公司共计到位资本金3.4亿元。

2)广通至大理扩能改造

资本金到位情况:截至2015年9月底铁投公司共计到位资本金25.4亿元。

3)云桂铁路项目

资本金到位情况:截至2015年9月底铁投公司共计到位资本金79亿元。

4)滇藏铁路丽江-香格里拉段

资本金到位情况:截至2015年9月底铁投公司共计到位资本金3.8亿元。

5)昆玉铁路扩能改造

资本金到位情况:截至2015年9月底铁投公司共计到位资本金7.7325亿元。

6)沪昆铁路(云南段)

资本金到位情况:截至2015年9月底铁投公司累计到位省补资金3.98亿元。

7)成昆铁路永广复线

资本金到位情况:截至2015年9月底铁投公司累计到位省补资金1.3亿元。

8)成贵铁路云南段

资本金到位情况:截至2015年9月底铁投公司累计到位省补资金2.14亿元。8、投资收益、利息收入板块

根据财政部印发的《投资公司会计核算办法》,发行人作为专业投资公司将委托贷款利息收入、专业投资类公司的收益计入营业总收入。集团总部及二级投资公司所有利息支出都进入营业总成本科目下计息支出,且集团公司大部分资金主要用于集团内使用,合并报表时,内部往来利息收入抵消,但资金的最初来源产生对外的利息支出未抵消,小部分对外委托贷款产生利息收入,因此总的利息支出大于利息收入,导致毛利润为负。发行人营业总收入下的投资收益主要核算专业投资类公司的收益,如发行人本部、旅投公司、铁投公司、林投公司等,此部分投资收益近年来总体保持波动增长的态势,2014年度和2013年度分别实现营业利润315,310.33万元和209,160.11万元,占营业利润的比例分别为140.69%和128.74%,主要由于华能澜沧江水电有限公司的水电项目收益增加导致。

2014年发行人实现利息收入22,446.51万元,较上年减少720.86万元,降幅为3.11%,主要为发行人控制了委托贷款的发放余额,导致委托贷款余额逐步减少,致使利息收入下降。

(三)公司竞争优势

发行人作为云南省国有资产运营管理重要主体之一,担负着国有资产保值增值的重要任务,在国有资产经营领域具备如下的优势:

1、良好的政府资源优势

发行人作为云南省政府下属最大的综合性投资控股产业集团,拥有政府的政策支持,对投资项目有优先选择权,并与政府各级部门保持了良好的合作关系。

2、云投集团实力雄厚,具有较强的融资能力

发行人是云南省最大的综合性投资公司,具有长期稳定的投资收益。目前,云投集团五大业务板块已基本形成,为进一步提高产业协同性和抗风险能力奠定了基础。同时云投集团与各商业银行有着良好的合作关系与沟通经验,资信优良,具备较强的融资能力,截至2015年9月30日,发行人合并口径拥有多家银行的授信总额为1,131.18亿元,未使用的授信额度为502.06亿元。

3、稳定的盈利能力

发行人作为云南省内最大的综合型投资控股产业集团,云投

集团十余年来专注于云南省优质资源的经营、以及优质资产的资本化运营。一方面,通过对这些资源的高效市场化管理,云投集团获得了稳定的收益,出现收益、净现金流逐年增长的趋势。另一方面,随着对这些资源的资本化运营,云投集团资产价值体现出不断提升的趋势。

4、健全的现代企业制度和优秀的管理团队

发行人对投资的企业均严格按照现代企业制度要求,建立较为完备的法人治理结构和运行机制。此外,经过十余年的发展和磨练,云投集团培养和锻造了一批熟悉项目管理、资本运作、资产经营的复合型人才。健全的现代企业制度和优秀的管理团队为云投集团的健康可持续发展提供了有利的支持。

5、较强的整体抗风险能力

发行人下属企业所处的行业各不相同。不同行业的景气周期和受宏观经济的影响不尽相同,某些行业出现的低谷可以由其他行业的繁荣来弥补,有利于云投集团抵御非系统性风险。

第五节 财务会计信息

募集说明书所载2012年度、2013年度、2014年度和2015年1-9月财务报告均按照中国企业会计准则编制。除特别说明外,本节披露的财务会计信息以公司按照中国企业会计准则编制的最近三年及一期的财务报告为基础。

本公司2012年度、2013年度和2014年度财务报表经信永中和会计师事务所(特殊普通合伙)审计并出具了标准无保留意见的审计报告(XYZH/2015KMA30049号)。本公司2015年1-9月财务报告未经审计。

在阅读下面发行人2012、2013、2014年度和2015年1-9月财务报表中的信息时,应当参阅发行人经审计的财务报告全文。

一、最近三年及一期的财务报表

(一)合并财务报表

(下转31版)