信用债需求分化 广义基金仍是主力

| ||

|

从6月份需求和持有结构变动上来看,商业银行、广义基金、境外机构明显增持国债;广义基金大幅增持政策性金融债,全国性商行和信用社减持政策性金融债,这或与地方债挤出额度有关。地方债仍主要是被全国性银行以及城商行持有。此外,信用债净增量较少,但持有结构进一步分化,商业银行净减持,广义基金明显增持,后者仍是最主要的配置机构。

从机构投资行为分析,全国性商行减持政策性金融债、增持地方债;城商行、农商行增持国债、政策性金融债与地方债。不过,商业银行已连续两个月减持信用债;广义基金大幅增持5256亿元,主要是政策性金融债、中票、企业债、同业存单;券商减持政策性金融债,增持地方债;保险增持力度也较弱,主要集中在国债、政策性金融债和短融。此外,转托管到交易所的地方债和国债仍较多,6月新增转托管共计千亿元。6月份随着信用负面事件的减少,投资者的情绪得到稳定,6月下半月利率债的交易性行情再现,使得信用债投资人的配置需求提前释放。在银行间非金融企业信用债净增量较少的情况下,多数机构仍是净减持信用债。

⊙中金公司

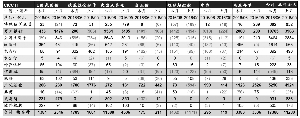

6月,中债登托管量净增14674亿元至40.08万亿元(5月净增8334.5亿元),地方债单月发行量再次恢复到1万亿元以上;同业存单仍大量发行,尽管短融、超短融净增量仍为负,但6月上清所托管总量单月净增3846亿元至13.04万亿元(5月净增2982亿元),但6月不含同业存单的债券托管净增463.4亿元,信用债一级发行仍较少。中债登、上清所托管量当月合计净增1.77万亿元至53.11万亿元。

债券发行与债券托管量净增五大品种

6月债券的发行与净增,主要呈现出以下五个主要品种:

1、国债。记账式国债在6月的发行量与5月基本持平,为2800亿元左右,6月净增1384亿元。

2、地方债。6月地方债发行回升至1万亿元以上,10284亿元发行量中新增的地方债为5760亿元,年内新增地方债已发行8902亿元,剩余规模为5330亿元左右。

3、政策性金融债。6月政策性金融债净增1789亿元,5月净增1601亿元。但从发行量来看,6月政策性金融债共发行了2870亿元,较5月的3900亿元减少了1030亿元。6月国开债、农发债等均有所下降,预计2016年全年发行呈现“前高后低”的特点。从持有政策性金融债结构变动上,全国性商业银行仍减持政策性金融债,广义基金、农商行和保险增持政策性金融债,城商行和境外机构从5月的减持转向增持政策性金融债。

4、同业存单。6月同业存单发行量仍较多,净增3383亿元,5月净增3336亿元。

5、信用债。6月托管在中债登、上清所的短融(含超短融)、中票、企业债分别净增-432亿元、295亿元和175亿元,较5月净增量小幅上升。从一级市场发行来看,信用债并未出现明显的回升,非公开发行公司债和企业债的发行量则环比小幅回升,带动信用债共发行5800亿元。从需求上来看,随着6月份信用负面事件的减少,投资者的情绪得到稳定,加之6月下半月利率债的交易性行情再现,提前释放了信用债投资人的配置需求。不过,在整体银行间非金融企业信用债净增量较少的情况下,多数机构仍选择净减持。

机构投资行为分析

6月,从各券种分机构投资者净增持的品种来看,主要呈现以下几方面特点:

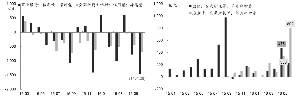

1、从6月国债净增持情况来看,国债主要被城商行、广义基金、境外机构增持,转托管至交易所国债仍较多。

从国债净增持的持有结构来看,6月国债总净增1384亿元,其中城商行、农商行、外资银行分别净增持364亿元、88亿元和65亿元;全国性商业银行减持89亿元;广义基金增持286亿元,环比增加56亿元;境外机构大幅增持国债、同业存单与地方债,分别增持227亿元、105亿元和102亿元。

2、从6月地方债净增持的特点来看,地方债以新发而非置换为主,临近半年末,转托管至交易所更为显著。

从持有结构上看,由于以新增为主,政策性银行一般在置换较高时被动持有较多的地方债,故6月政策性银行增持的地方债一般,主要仍是全国性商业银行和城商行。但值得一提的是,境外机构已连续3个月净增持地方债,合计408亿元。此外,广义基金在6月至少增持了272亿元。

6月,转托管到交易所的地方债规模高达802亿元,目前托管在交易所的地方债规模共计约1900亿元。转托管地方债,一方面与临近半年末非银机构通过交易所提高备付有关;另一方面,也与银行持有大量地方债有关。在业绩压力下,银行通过委外等转托管至交易所加杠杆,以提高收益。

3、从6月政策性金融债净增持情况观察,国开和农发的政策性金融债发行量下降,广义基金仍是政策性金融债的增持主力,但城商行和农商行也不甘示弱。

6月,政策性金融债净增1789亿元,其中广义基金增持1780亿元(5月净增1776亿元),广义基金占比仍较高。同时,全国性商业银行延续减持,6月减持了585亿元,而城商行和农商行分别净增持419亿元和302亿元。此外,境外机构和外资银行从5月的小幅减持转向6月的增持,已分别增持了66亿元和60亿元。净减持的机构主要是全国性商行、信用社和券商,分别净减持了585亿元、384亿元和63亿元,全国性商行减持金融债、国债和增持地方债,或与其地方债务置换包袱压力较大有关。

4、从6月中票的净增持情况来看,尽管6月信用债净增并不多,但在机构内有所转移与分化,商业银行6月减持1461亿元信用债(短融、中票、企业债),广义基金增持1794亿元信用债。

具体来看,(1)企业债:广义基金大幅增持了722亿元,大幅超过企业债全部净增量水平。不过,当月转托管至交易所的量则减少了102亿元,扭转了之前连续5个月增加的态势。即使转托管减少的机构均为广义基金,但广义基金整体在6月对企业债的增持十分明显。证券公司小幅增持了18亿元企业债,境外机构也增持了10亿元企业债,其余机构全部为净减持。其中,商业银行大幅减持了409亿元,各类银行均有所减持,信用社减持了31亿元,保险机构则减持了38亿元。

(2)短融:广义基金6月小幅净增持了73亿元短融券种,在整体短融净增量为负的情况下,显示其配置需求旺盛;保险机构延续了去年四季度以来对短融的配置需求,6月当月净增持55亿元短融;证券公司当月也增持了59亿元短融;其余机构在6月全部为净减持短融,其中商业银行大幅减持了442亿元,信用社减持了123亿元,政策性银行减持了57亿元,境外机构小幅减持了2亿元。

(3)中票:广义基金6月大幅净增持了999亿元,超过全部的净增量水平。另外,政策性银行小幅净增持了12亿元,券商的持有量则变化不大。其余机构均为净减持,其中商业银行大幅减持了610亿元,信用社减持了95亿元,保险小幅减持了7亿元,境外机构也小幅净减持了3.5亿元。

(4)同业存单:6月同业存单净增仍较多,约为3383亿元。其中,广义基金增持了1123亿元,商业银行增持了2080亿元,较5月的289亿元增持量明显上升。

各类型机构增持不同券种特点总结

一方面,受到地方政府债务置换的挤压;另一方面,年中面临风险资本指标的考核,使得商业银行和信用社在6月份对信用债品种继续全线净减持,转向增持地方债、同业存单。不过,不同类型的商业银行在对待政策性金融债、国债方面的投资行为略有差异。其中,全国性商业银行减持政策性金融债与国债,但中小银行增持国债与地方债。此外,广义基金对信用债的需求有所恢复。从月托管数据来看,广义基金对企业债、中票和短融的增持量都超过了该品种当月全部的净增量。而且,广义基金是政策性金融债等主力持有者,仍是最主要的配置机构。境外机构已连续4个月增持境内债券,6月净增持高达505亿元。转托管至交易所的地方债、国债仍在快速增加,与半年末资金压力以及地方债大量发行有关。

(执笔:陈健恒、唐薇、王志飞)