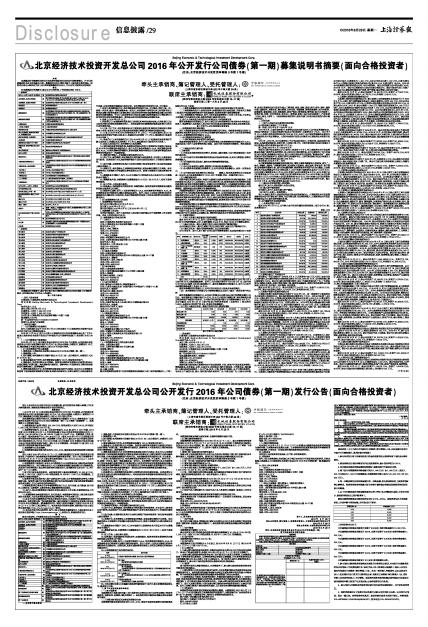

北京经济技术投资开发总公司2016年公开发行公司债券(第一期)募集说明书摘要(面向合格投资者)

■北京经济技术投资开发总公司2016年公开发行公司债券(第一期)募集说明书摘要(面向合格投资者)

Beijing Economic & Technological Investment Development Corp.

■北京经济技术投资开发总公司2016年公开发行公司债券(第一期)募集说明书摘要(面向合格投资者)

(住所:北京经济技术开发区荣华南路9号院1号楼)

声明

本募集说明书摘要的目的仅为向投资者提供有关本次发行的简要情况,并不包括募集说明书全文的各部分内容。募集说明书全文同时刊载于上海证券交易所网站。投资者在做出认购决定之前,应仔细阅读募集说明书全文,并以其作为投资决定的依据。

释义

在本募集说明书摘要中,除非文中另有所指,下列词语具有如下含义:

■

■

本募集说明书摘要中,部分合计数与各分项数值直接相加之和在尾数上可能略有差异,这些差异是由于四舍五入造成的。

第一节发行概况

一、发行人基本信息

注册名称:北京经济技术投资开发总公司

英文名称:Beijing Economic & Technological Investment Development Corp.

法定代表人:白文

成立日期:1992年3月21日

注册资本:人民币1,643,261万元

实收资本:人民币1,643,261万元

公司住所:北京经济技术开发区荣华南路9号院1号楼

邮政编码:100176

统一社会信用代码:911103021011283297

所属行业:房地产开发经营

二、本次发行概况

(一)公司债券发行批准情况

发行人总经理办公会于2015年9月22日审议通过了《北京经济技术投资开发总公司关于发行公司债券的议案》。

2015年11月20日,发行人出资人北京经济技术开发区管理委员会出具了《关于同意北京经济技术投资开发总公司申请发行公司债券的批复》(京技管〔2015〕98号)。

(二)公司债券发行核准情况

2016年4月13日,经中国证监会证监许可[2016]780号文核准,公司获准向合格投资者公开发行面值总额不超过20亿元(含)的公司债券,分期发行,首期发行10亿元,剩余数量自中国证监会核准之日起24个月内发行完毕。

(三)本次债券发行的主要条款

1、债券名称:北京经济技术投资开发总公司2016年公司债券(第一期)。

2、债券期限:2年。

3、发行规模:本次债券发行总额不超过20亿元(含),拟分期发行,本期发行人民币10亿元(含)。

4、票面金额及发行价格:本次债券票面金额为100元,按面值平价发行。

5、债券形式:实名制记账式公司债券。投资者认购的本次债券在证券登记机构开立的托管账户托管记载。本次债券发行结束后,债券持有人可按照有关主管机构的规定进行债券的转让、质押等操作。

6、债券利率及确定方式:本次债券的利率采取询价方式确定,本公司与主承销商将根据网下询价结果按照国家有关规定协商确定利率区间,以簿记建档方式确定最终发行利率,在本次债券存续期限内保持不变。本次债券采用单利按年计息,不计复利。

7、还本付息的期限和方式:本次债券采取单利按年计息,不计复利。每年付息一次,到期一次还本,最后一期利息随本金一起支付。本次债券于每年的付息日向投资者支付的利息金额为投资者截至付息债权登记日收市时所持有的本期债券票面总额与对应的票面年利率的乘积;于兑付日向投资者支付的本息金额为投资者截至兑付债权登记日收市时所持有的本期债券最后一期利息及所持有的债券票面总额的本金。

8、起息日:2016年8月31日。

9、利息登记日:本期债券的利息登记日按登记机构相关规定处理。在利息登记日当日收市后登记在册的本期债券持有人,均有权就所持本期债券获得该利息登记日所在计息年度的利息。

10、付息、兑付方式:本次债券本息支付将按照证券登记机构的有关规定统计债券持有人名单,本息支付方式及其他具体安排按照证券登记机构的相关规定办理。

11、付息日:2017年至2018年每年的8月31日为上一个计息年度的付息日(如遇法定及政府指定节假日或休息日,则顺延至其后的第1个工作日;顺延期间付息款项不另计利息)。

12、本金兑付日:本次债券的兑付日为2018年8月31日(如遇法定及政府指定节假日或休息日,则顺延至其后的第1个工作日;顺延期间兑付款项不另计利息)。

13、担保人及担保方式:本次债券为无担保债券。

14、信用级别及资信评级机构:根据联合评级出具的《北京经济技术投资开发总公司2016年公司债券信用评级报告》,发行人的主体信用等级为AAA,本次债券信用等级为AAA。在本次债券的存续期内,资信评级机构每年将对公司主体信用等级和本次债券信用等级进行一次跟踪评级。

15、债券受托管理人:中银国际证券有限责任公司。

16、发行方式、配售规则:本次债券发行的对象为合格投资者,不向发行人原有股东进行配售,具体的发行方式及配售规则视发行当时交易所具体发行上市规则而最终确定。

17、发行对象:在债券登记机构开立合格证券账户的合格投资者(有关法律法规禁止购买者除外)。

18、承销方式:本次债券由主承销商组织承销团,采取余额包销的方式承销。本次债券的牵头主承销商为中银国际证券有限责任公司,联席主承销商为长城证券股份有限公司。

19、募集资金专项账户:发行人已在中国银行北京经济技术开发区支行开立募集资金专项账户。

20、募集资金用途:本期债券计划募集资金为10亿元(含10亿元),拟用于改善债务结构。

21、拟上市地:上海证券交易所。

22、税务提示:根据国家有关税收法律、法规的规定,投资者投资本期债券所应缴纳的税款由投资者自行承担。

23、新质押式回购:发行人主体信用等级为AAA,本次债券信用等级为AAA,本次债券符合进行新质押式回购交易的基本条件。发行人拟向上交所及证券登记机构申请新质押式回购安排。如获批准,具体折算率等事宜将按上交所及证券登记机构的相关规定执行。

(四)本期债券发行及上市安排

1、本期债券发行时间安排

发行公告刊登日期:2016年8月29日

发行首日:2016年8月31日

预计发行期限:2016年8月31日至2016年9月1日

2、本期债券上市安排

本次发行结束后,发行人将尽快向上海证券交易所提出关于本期债券上市交易的申请。具体上市时间将另行公告。

三、本期债券发行的有关机构

(一)发行人

名称:北京经济技术投资开发总公司

住所:北京经济技术开发区荣华南路9号院1号楼

法定代表人:白文

联系人:史虹、李晗冰

电话:010-87163806

传真:010-67882551

(二)牵头主承销商

名称:中银国际证券有限责任公司

住所:上海市浦东新区银城中路200号中银大厦39层

法定代表人:钱卫

项目负责人:付英、陈志利、王迪

电话:010-66229000

传真:010-66578972

(三)联席主承销商

名称:长城证券股份有限公司

住所:深圳市福田区深南大道6008号特区报业大厦16-17层

法定代表人:黄耀华

项目负责人:袁立、倪红艳

电话:0755-83516222

传真:0755-83516266

(四)律师事务所

名称:北京伯彦律师事务所

住所:北京市朝阳区建国路乙118号京汇大厦三层

负责人:陈荣胜

签字律师:陈荣胜、王丽君

电话:010-52494218

传真:010-58902613

(六)会计师事务所

名称:瑞华会计师事务所(特殊普通合伙)

住所:北京市东城区永定门西滨河路8号中海地产广西塔5-11层

法定代表人:杨剑涛

签字会计师:黄峰、张志明

电话:010-88095588

传真:010-88091199

(七)资信评级机构

名称:联合信用评级有限公司

住所:天津市南开区水上公园北道38号爱俪园公寓508

法定代表人:吴金善

经办分析师:钟月光、张祎

电话:010-85172818

传真:010-85171273

(八)债券受托管理人

名称:中银国际证券有限责任公司

住所:上海市浦东新区银城中路200号中银大厦39层

法定代表人:钱卫

联系人:何银辉

电话:010-66229000

传真:010-66578972

(九)募集资金专项账户开户银行

名称:中国银行北京经济技术开发区支行

住所:北京市北京经济技术开发区荣京东街3号

联系人:杨琳

联系电话:010-67825910

传真:010-67825900

(十)本期债券申请上市的证券交易所

名称:上海证券交易所

住所:上海市浦东南路528号证券大厦

总经理:黄红元

电话:021-68808888

传真:021-68804868

(十一)本期债券登记机构

名称:中国证券登记结算有限责任公司上海分公司

住所:上海市浦东新区陆家嘴东路166号中国保险大厦

负责人:聂燕

电话:021-68873878

传真:021-68870064

四、认购人承诺

购买本期债券的投资者(包括本期债券的初始购买人和二级市场的购买人,下同)被视为作出以下承诺:

(一)接受本募集说明书对本期债券项下权利义务的所有规定并受其约束;

(二)本期债券的发行人依有关法律、法规的规定发生合法变更,在经有关主管部门批准后并依法就该等变更进行信息披露时,投资者同意并接受该等变更;

(三)本期债券发行结束后,发行人将申请本期债券在上交所上市交易,并由牵头主承销商代为办理相关手续,投资者同意并接受这种安排。

五、发行人与本次发行有关的中介机构及其人员的利害关系

截至本募集说明书签署之日,发行人确认其与本次债券发行有关的中介机构及其负责人、高级管理人员及经办人员之间不存在直接或间接的股权关系或其他利害关系。

第二节发行人及本期债券的资信情况

一、本期债券的信用评级情况

发行人聘请联合评级对本期债券的资信情况进行评定。根据联合评级出具的《北京经济技术投资开发总公司2016年公司债券信用评级报告》,发行人的主体信用等级为AAA,本期债券的信用等级为AAA。

二、公司债券信用评级报告主要事项

(一)信用评级结论及标识所代表的涵义

经联合评级综合评定,发行人的主体信用等级与本期债券的信用等级均为AAA,本级别反映了发行人偿还债务的能力极强,基本不受不利经济环境影响,违约风险极低。

(二)评级报告的主要内容

1、主要优势

(1)开发区各项经济指标保持增长,财政收入稳步提高,为公司的发展创造了良好的外部环境。

(2)公司自成立以来持续获得政府资金支持及财政补贴,且支持力度增强,获得注资规模较大。

(3)公司经营活动现金流入量对本次债券覆盖程度很强。

2、主要关注

(1)公司自身盈利能力较弱,偿债能力对园区财政依赖性强。

(2)公司债务负担较重且持续增长,且公司未来投资金额较大,面临一定资金压力。

(3)公司每年偿还有息债务支付的现金 规模大,偿还有息债务对公司现金形成一定占用;公司有息债务集中于2016~2017年到期,存在一定集中偿付压力。

(三)跟踪评级安排

根据中国证监会相关规定、评级行业惯例以及联合评级的相关评级制度规定,自首次评级报告出具之日(以评级报告上注明日期为准)起,联合评级将在本次债券信用级别有效期内或者本次债券存续期内,持续关注本次债券发行人外部经营环境变化、经营或财务状况变化以及本次债券偿债保障情况等因素,以对本次债券的信用风险进行持续跟踪。跟踪评级包括定期和不定期跟踪评级。

在跟踪评级期限内,联合评级将于本次债券发行主体及担保主体(如有)年度报告公布后两个月内完成该年度的定期跟踪评级。此外,自本次评级报告出具之日起,联合评级将密切关注与发行主体、担保主体(如有)以及本次债券有关的信息,如发生可能影响本次债券信用级别的重大事件,发行主体应及时通知联合评级并提供相关资料,联合评级将在认为必要时及时启动不定期跟踪评级,就该事项进行调研、分析并发布不定期跟踪评级结果。

联合评级的定期和不定期跟踪评级结果等相关信息将在其公司网站(www.ccxr.com.cn)和交易所网站予以公告,且交易所网站公告披露时间应早于在其他交易场所、媒体或者其他场合公开披露的时间。

如发行主体、担保主体(如有)未能及时或拒绝提供相关信息,联合评级将根据有关情况进行分析,据此确认或调整主体、债券信用级别或公告信用级别暂时失效。

三、主要资信情况

(一)发行人获得主要贷款银行的授信情况

截至2016年3月31日,发行人及合并范围内的子公司共获得多家商业银行共计332.68亿元的授信额度,其中:已使用额度204.24亿元,尚余128.44亿元额度未使用。

(二)最近三年及一期与主要客户发生业务往来时的严重违约情况

公司在最近三年及一期与主要客户发生业务往来时,未发生过严重违约行为。

(三)最近三年及一期发行的债务融资工具以及偿还情况

2012年至今,发行人及下属子公司已发行的债务融资工具及偿还情况如下表所示:

■

备注:发行人于2013年4月24日发行的6.2亿元短期融资券和于2015年4月9日发行的10亿元超短期融资券、发行人子公司经开股份于2014年4月14日发行的10亿元非公开融资工具均已经到期兑付。截至本募集说明书签署之日,发行人已发行未到期的债务融资工具合计86亿元。

截至本募集说明书签署之日,公司不存在延迟支付利息或本金的情况。

(四)本次债券发行后的累计公司债券余额及其占发行人最近一期末净资产的比例

截至本募集说明书签署之日,公司合并范围内已在境内公开发行的债券余额为6.5亿元。本次债券发行总额不超过20亿元,以20亿元的发行规模计算,本次债券经中国证监会核准并全部发行完毕后,公司合并报表范围内累计公司债券余额为26.5亿元,占公司截至2016年3月31日合并报表口径所有者权益(未经审计)的比例为13.40%,未超过公司净资产的40%,符合相关法规规定。

(五)发行人最近三年及一期合并报表口径主要财务指标

■

第三节发行人基本情况

一、基本情况

注册名称:北京经济技术投资开发总公司

英文名称:Beijing Economic & Technological Investment Development Corp.法定代表人:白文

成立日期:1992年3月21日

注册资本:人民币1,643,261万元

实收资本:人民币1,643,261万万元

公司住所:北京经济技术开发区荣华南路9号院1号楼

邮政编码:100176

统一社会信用代码:911103021011283297

信息披露事务负责人:李晗冰

联系电话:010-87163806

传真:010-67882551

所属行业:房地产开发经营

经营范围:组织实施北京经济技术开发区的投资、开发,房地产开发及商品房销售;销售副食品、其他食品、百货、五金交电、民用建材、制冷空调设备、工艺美术品、通讯器材(无线电发射设备除外)、电子产品;技术、工程、信息咨询服务;电子计算机软硬件、电讯电子产品的开发、制计、制作国内和外商来华广告;代理自制广告;无线电寻呼服务;负责北京经济技术开发区内热力工程审查、建设、报装、供热、供汽、供冷、维护;提供仓储、园林绿化、房屋出租、物业管理、公共保洁、电器维修、管道疏通服务;室内外装饰、装修服务;服装制造;住宿;洗染服务;房地产经纪;零售卷烟、雪茄烟(限分公司经营);制售中餐、西餐(含冷荤凉菜、含沙拉)、销售酒、饮料(限分支机构经营);汽车租赁(不含九座以上客车)。(依法须经批准的项目,经相关部门批准后依批准的内容开展经营活动。)

二、历史沿革

(一)发行人的设立及注册资本变动情况

公司的发展主要经历了三个阶段:

第一阶段:1991年8月-2000年12月

1991年8月,北京市政府第18次常务会议决定成立亦庄工业开发区管理委员会,同时公司的前身—北京亦兴投资开发总公司注册成立,注册资本为1亿元。1992年7月10日,根据北京市政府京政办发[1992]46号文,亦庄工业开发区管理委员会更名为北京经济技术开发区管委会,北京亦兴投资开发总公司更名为北京经济技术投资开发总公司。

1991年-2000年,公司主要承担了为开发区征地拆迁、安置补偿、基础设施开发建设、公共配套设施建设、招商引资、土地转让等工作。北京市财政局开发区分局通过6次注资使公司的注册资本金达到2.71亿元。

第二阶段:2001年1月-2004年6月

根据《北京开发区条例》与《北京市人民政府3号令》,对北京经济技术开发区管委会及各部门职能作出法律界定,进入政企分开的过渡阶段。公司主要承担了加大对园区内企业投资,积极筹备自有企业,努力与周边地区合作开发建设“配套合作区”,逐步发展为开发区的融资平台、招商引资平台和服务平台。北京市财政局开发区分局通过2次注资使公司的注册资本金达到5.348亿元。

第三阶段:2004年7月-至今

公司紧紧围绕建设南部新区的发展目标,着眼于服务南部新区开发建设,成为“一体化、高端化、国际化”的重要实践者,成为新区开发建设、园区运营、资本运作、资产管理、综合服务的重要主体,成为具有国际视野、较高管理水平的现代化企业集团。北京经济技术开发区管委会作为公司的出资人,2007年拨付国家资本金共计12.312亿元;2008年拨付国家资本金10亿元;2009年拨付公司注册资本金5亿元;2010年拨付公司注册资本金20亿元;2011年拨付公司注册资本金9.99亿元;2012年拨付公司注册资本金7.2亿元;2013年拨付公司注册资本金86.19亿元;2014年拨付公司注册资本金5.35亿元;2016年拨付公司注册资本金2.93亿元,以上出资全部为货币出资。截止2016年3月末,公司的注册资本金达到164.33亿元。

(二)最近三年实际控制人变动情况

最近三年,发行人实际控制人未发生变动。

(三)重大资产重组情况

报告期内,发行人未发生重大资产重组。

(四)发行人出资人、实际控制人

发行人是经北京市人民政府批准设立的全民所有制企业,北京经济技术开发区管理委员会对公司行使出资人职能,为公司的出资人和实际控制人。北京经济技术开发区管理委员会为北京市政府的派出机构。

三、公司重要对外权益投资情况

(一)全资及控股子公司

截至2016年3月31日,公司纳入合并报表范围的全资和控股二级子公司21家,基本情况如下:

单位:万元

■

1、北京博大数文广告有限公司

博大数文广告公司成立于1998年4月3日,注册资本840万元人民币,法定代表人为罗伯明,公司原持有该公司的持股比例为67.14%,2015年10月,公司的持股比例已经变更为100%。该公司主要业务范围为制作,设计,代理发布国内外广告;广告信息咨询;网络技术服务;承接计算机网络工程,提供信息源服务;销售计算机软硬件及外围设备;技术开发,技术转让,技术服务,技术咨询。

截至2015年12月31日,该公司总资产5,812.75万元,净资产3,625.29万元;2015年,该公司实现营业总收入4,158.22万元,净利润636.38万元。

2、北京经开投资开发股份有限公司

北京经开投资开发股份有限公司成立于2000年9月,是一家隶属于北京经济技术开发区的大型国有企业,经开股份的初始注册资本为1亿元,其中公司出资7,400万元,出资比例为74%;北京博大科技投资开发有限公司出资2,200万元,出资比例为22%;北京纬晓生物技术开发有限责任公司出资200万元,出资比例为2%;北京亦庄新城实业有限公司出资200万元,出资比例为2%。2013年以来公司陆续对该公司增资扩股,截止2015年9月30日,该公司的注册资本100,000万元,其中,北京经济技术投资开发总公司的持股比例57.97%。该公司的法定代表人为郭广庆。该公司的主营业务为开发区内的土地基础设施开发和工业园、总部基地开发。

截至2015年12月31日,该公司总资产1,359,731.70万元,净资产141,765.24万元;2015年,该公司实现营业总收入126,366.49万元,净利润-3,952.03万元。

3、北京博大体育休闲俱乐部

北京博大体育休闲俱乐部原系1991年1月经北京市机构编制委员会以京编办事(1999)5号文件批准成立的差额拨款的事业单位,自成立经营日起至2000年12月31日执行事业单位会计核算制度。2000年11月,经北京市经济开发区管委会主任办公室会议决定转制为企业,转制后变为由公司出资成立的全民所有制企业,注册资本金12,646.78万元,法定代表人为郭广庆。该公司主营业务为体育运动项目经营和销售百货。

截至2015年12月31日,该公司总资产6,640.14万元,净资产6,258.36万元;2015年,该公司实现营业总收入253.66万元,净利润-260.50万元。

4、北京博大坤元房地产开发有限公司

北京博大坤元房地产开发有限公司成立于2005年6月6日,注册资本为人民币2,928.50万元,其中公司对其出资1,493.535万元,出资比例为51%;北京圣坤元房地产开发有限公司对其出资1,434.965万元,出资比例为49%。该公司法定代表人为卢自锋。该公司主营业务为房地产开发及销售。

截至2015年12月31日,该公司总资产216,384.55万元,净资产54,975.23万元;2015年,该公司实现营业总收入7,554.66万元,净利润-6,494.66万元。

5、北京博大经开建设有限公司

北京博大经开建设有限公司于2005年12月20日经工商行政管理局批准设立,注册资本为人民币16,000万元,其中发行人出资3,800万元,出资比例为63.33%;经开股份出资2,200万元,出资比例为36.67%。2010年发行人对经开建设公司进行单方增资10,000万元,公司注册资本变更为16,000万元,公司的出资比例变更为86.25%。2014年,公司收购经开股份所持该公司13.75%的股权,该公司变更为公司的全资子公司。该公司法定代表人为芦永忠,主营业务为房屋建筑工程施工、工程设计等。

截至2015年12月31日,该公司总资产274,776.74万元,净资产为37,274.34万元;2015年,该公司实现营业总收入为180,066.98万元,净利润1,852.03万元。

6、北京亦庄置业有限公司

北京博大经开置业有限公司是公司于2011年将下属北京博大经开物业有限公司、北京博大万源房地产经营管理有限公司和北京博大科创科技孵化器有限公司三家公司合并设立,注册资本为1,400万元,其中公司对其出资1,200万元,出资比例为85.71%;北京经开投资开发股份有限公司出资200万元,出资比例为14.29%。2015年公司收购经开股份所持置业公司14.29%的股权,置业公司变更为公司的全资子公司。2015年10月,该公司已经更名为北京亦庄置业有限公司。该公司法定代表人为郭广庆。该公司主要经营范围房地产租赁、资产管理、物业管理、出租写字间等。

截至2015年12月31日,该公司总资产26,599.79万元,净资产4,174.47万元;2015年,该公司实现营业总收入35,755.74万元,净利润1,542.10万元。

7、北京博大网信科技发展有限公司

北京博大网信科技发展有限公司(原北京博大电信通网络技术有限公司)于2002年6月24日经工商行政管理局批准设立,初始注册资本人民币800万元,其中公司出资777.5万元,出资比例为97.19%;北京博大科技投资开发有限公司出资22.5万元,出资比例为2.81%。2011年,该公司增资1,200万元,增资后的注册资本为2,000万元人民币,其中北京经济技术投资开发总公司出资1,900万元,占公司注册资本的95%;北京博大科技投资开发有限公司出资100万元,占公司注册资本的5%;2015年12月,公司对该公司的持股比例变更为100%,该公司成为公司直接控股的全资子公司。2016年3月25日,公司增资2,081.63万元,其中北京新航城控股有限公司占比11%,北京经济技术投资开发总公司占比49%,北京泰豪智能工程有限公司占比40%。该公司法定代表人为罗伯明,主营业务为经营、管理开发区通信管道业务;开发区城域网和楼宇智能化工程建设;互联网接入业务;IT外包服务;电信增值业务及其他业务等。

截至2015年12月31日,该公司总资产13,033.62万元,净资产2,738.29万元;2015年,该公司实现营业总收入13,214.15万元,净利润855.84万元。

8、北京博大水务有限公司

北京博大水务有限公司成立于2008年5月,是公司负责开发区水务工作的全资子公司,注册资本原为42,267.53万元。2015年12月,公司对该公司增加投资,该公司的注册资本变更为42,966.53万元。该公司法定代表人为蒋玉明,主营业务为开发区内的工业、生活污水处理和再生水循环经济的运营,通过搭建水务平台,实现水资源的循环再生利用。

截至2015年12月31日,该公司总资产77,387.52万元,净资产56,365.80万元;2015年,该公司实现营业总收入为14,044.67万元,净利润为3,349.37万元。

9、北京博大酒店管理有限公司

北京博大酒店管理有限公司成立于2008年7月,是公司的全资子公司,注册资本500万元。该公司法定代表人为郭广庆,主营业务为酒店经营和物业管理。

截至2015年12月31日,该公司总资产547.49万元,净资产466.78万元;2015年,该公司实现营业总收入237.18万元,净利润42.96万元。

10、北京必达劳务服务中心

北京必达劳务服务中心成立于2000年3月,注册资本3万元,企业类型为全民所有制企业,该公司法定代表人为郭广庆。该公司主营业务为劳务派遣,业务收入来源为向派遣企业收取管理费用。

截至2015年12月31日,该公司总资产3,198.19万元,净资产3,066.00万元;2015年,该公司实现营业总收入4,120.36万元,净利润1,300.87万元。

11、北京博大兴投资开发有限公司

北京博大兴投资开发有限公司于2001年12月12日经北京市工商行政管理局批准设立,注册资本为10,000万元,是公司全资子公司。2011年,公司对该公司增资2,000万元,该公司注册资本金为12,000万元;2013年,公司对该公司增资12,930万元,该公司注册资本金变更为24,930万元。该公司法定代表人为卢自锋,主营业务为土地及基础设施的开发、建设;房地产开发,销售商品房;投资管理;自有房产的物业管理;工程设计、施工的咨询;技术开发、技术转让、技术咨询、技术服务;经济信息咨询。

截至2015年12月31日,该公司总资产47,866.42万元,净资产30,844.42万元;2015年,该公司实现营业总收入4,875.05万元,净利润-844.47万元。

12、北京博大万泰国际投资咨询有限公司

北京博大万泰国际投资咨询有限公司于2009年9月18日经北京市工商行政管理局批准设立,注册资本为100万元,其中公司对其出资51万元,出资比例为51%;北京京城捷信房地产评估有限公司出资49万元,出资比例为49%,该公司法定代表人为罗伯明。该公司主营业务为投资咨询;市场调查、企业管理、工程项目管理、电脑图文设计、企业形象策划;提供打字、复印、翻译服务;从事房地产经纪业务;技术服务;设计、制作、代理、发布广告;组织文化艺术交流活动(演出除外);承办展览展示会、提供会议服务、提供劳务服务(中介除外)、提供健身服务;专业承包;销售日用品、建筑材料。

截至2015年12月31日,该公司总资产1,208.54万元,净资产423.23万元;2015年,该公司实现营业总收入1,252.28万元,净利润304.43万元。

13、北京博大开拓热力有限公司

北京博大开拓热力有限公司于1995年5月根据北京市市政管委京政管字[1995]第40号文建立,原名为北京开发区热力公司,1996年1月16日取得工商局核发的企业法人营业执照,更名为北京开拓热力中心,注册资本5,000万元,投资方为北京经济技术开发区国有资产管理办公室。2009年,该公司的投资方变更为北京经济技术投资开发总公司。2011年,该公司整体改制为有限公司,变更为北京博大开拓热力有限公司,改制变更后的注册资本为人民币41479.69万元,为公司的全资子公司。2016年1月,该公司的注册资本增加至44,453.69万元。该公司法定代表人为卢自锋。该公司主营业务为生产、销售蒸汽、生活热水、空调用冷冻水、蒸馏水、提供水暖通风、工业管道工程设计与咨询服务;销售采暖气空调设备、阀门管材管件、保温材料。

截至2015年12月31日,该公司总资产118,642.77万元,净资产86,544.51万元;2015年,该公司实现营业总收入54,068.62万元,净利润3,179.44万元。。

14、北京亦庄国际开发建设有限公司

北京亦庄国际开发建设有限公司系2010年3月19日经北京市工商行政管理局登记注册,公司初始实收资本为30,000万元,其中北京经济技术投资开发总公司出资27,000万元,占有该公司90%的股权,北京博大兴投资开发有限公司出资3,000万元,占有该公司10%的股权。2013年,公司对该公司单方增资80,000万元;2014年,公司对该公司单方增资52,000万元。截至目前,该公司注册资本金变更为162,000万元,公司所占股比变更为98.15%。该公司的法人代表为芦永忠。该公司主营业务为:房地产开发;施工总承包;销售自行开发的商品房;投资、投资管理;物业管理;工程设计、施工的咨询等。

截至2015年12月31日,该公司总资产1,088,285.55万元,净资产为195,893.26万元,2015年实现营业总收入为21,335.82万元,净利润为10,395.14万元。

15、北京亦庄国际生物医药投资管理有限公司

北京亦庄国际生物医药投资管理有限公司系由北京市工商行政管理局批准,由北京经济技术投资开发总公司独立出资2,000万元,于2010年6月18日在北京成立的有限责任公司,是公司的全资子公司。2013年,公司对其增资4,300万元,该公司注册资本金变更为6,300万元,2015年4月,该公司注册资本变更为8,600万元。该公司法定代表人为郭广庆。该公司主营业务为投资;投资管理;企业管理;高科技产业园的设计;房地产开发;物业管理;工程技术咨询等。

截至2015年12月31日,该公司总资产15,666.76万元,净资产2,570.66万元;2015年,该公司实现营业总收入1,494.29万元,净利润-1,354.69万元。

16、博大世通国际物流(北京)有限公司

博大世通国际物流(北京)有限公司系由北京市工商行政管理局批准,由北京经济技术投资开发总公司出资5,000万元,于2010年11月23日成立的有限责任公司。2011年,该公司增资至34,025.61万元,其中北京经济技术投资开发总公司占股58,78%,北京亦庄国际投资发展有限公司占股41.22%。2015年公司对其增资,增资后注册资本变更为346,376,100.00元,股权占比变更为59.51%。该公司法定代表人为黄建华。该公司主营业务为投资;仓储服务、物品包装、货运代理、分批包装;专业承包;房地产开发;物业管理;劳务服务;货物进出口、技术进出口、代理进出口。

截至2015年12月31日,该公司总资产43,451.37万元,净资产26,865.68万元;2015年,该公司实现营业总收入337.74万元,净利润-1,076.92万元。

17、北京联港置业有限公司

北京联港置业有限公司于2010年12月27日由北京市工商行政管理局批准设立,该公司注册资本为85,000万元,其中北京经济技术投资开发总公司出资51,000万元,持有该公司的股权比例为60%,北京生物医药产业基地发展有限公司出资34,000万元,持有该公司的股权比例为40%。该公司法定代表人为田德祥。该公司主营业务为:投资;投资管理;企业管理;高科技产业园的设计;房地产开发;物业管理;工程技术咨询等。

截至2015年12月31日,该公司总资产96,667.55万元,净资产72,355.54万元;2015年,该公司实现营业总收入11,583.06万元,净利润4,841.52万元。

18、北京蓝鲸园投资管理有限公司

北京蓝鲸园投资管理有限公司是由北京经济技术投资开发总公司投资设立的有限公司,成立于2012年10月29日,初始注册资本为100万元。2016年1月,该子公司的注册资本已增至10,100万元。该公司法定代表人为黄强。该公司主营业务包括物业管理;投资管理;经济信息咨询等。

截至2015年12月31日,该公司总资产39,520.78万元,净资产9,954.02万元;2015年,该公司营业收入24.94万元,净利润为-140.29万元。

19、北京亦庄盛元投资开发有限公司

北京亦庄盛元投资开发有限公司是由北京经济技术投资开发总公司投资设立的有限公司,成立于2014年4月2日,注册资本金为200,000万元。该公司法定代表人为卢自锋。该公司主营业务包括房地产开发;物业管理;投资;资产管理;销售自行开发的商品房。

截至2015年12月31日,该公司总资产201,146.52万元,净资产200,630.53万元;2015年,该公司的营业收入为0,净利润为341.30万元。

20、北京亦庄久筑工程管理有限公司

北京亦庄久筑工程管理有限公司是由北京经济技术投资开发总公司投资设立的有限公司,公司成立于2014年7月18日,注册资本金为1,000万元。该公司法定代表人为芦永忠。该公司主要经营范围包括工程项目管理;房地产开发;房地产信息咨询;投资管理。

截至2015年12月31日,该公司总资产1,003.15万元,净资产1,002.98万元;2015年,该公司因成立时间较短暂无营业收入,净利润为2.61万元。

(下转30版)

牵头主承销商、簿记管理人、受托管理人:■

联席主承销商:■@

(上海市浦东新区银城中路200号中银大厦39层)

联席主承销商:■@

(深圳市福田深南大道6008号特区报业大厦16-17层)

签署日期:二零一六年8月29日