国金鑫安保本混合型证券投资基金招募说明书(更新)摘要

(上接119版)

注册地址:中国(上海)自由贸易试验区富特北路277号3层310室

邮政编码:200335

法定代表人:燕斌

联系人: 陈东

电话:021-52822063

客服电话:4000-466-788

网址:www.66zichan.com

(53)厦门市鑫鼎盛控股有限公司

注册地址:厦门市思明鹭江道2号第一广场1501-1504室

邮政编码:361002

法定代表人:陈洪生

客服电话:400-9180808

网址:www.xds.com.cn

(54)深圳富济财富管理有限公司

公司地址:深圳市南山区科苑南路高新南七道惠恒大厦二期418室

邮政编码:528057

法人代表:齐小贺

联系人:刘勇

电话: 0755-83999907

网址: www.jinqianwo.cn

(55)深圳市金斧子投资咨询有限公司

注册地址:广东省深圳市南山区智慧广场第A栋11层1101-02

邮政编码:518000

法定代表人:陈姚坚

联系人:张烨

电话:0755-84034499

客服电话:4009-500-888

网址:www.jfzinv.com/

(56)上海凯石财富基金销售有限公司

注册地址:上海市黄浦区西藏南路765号602-115室

邮政编码:200002

法定代表人:陈继武

客服电话:4006-433-389网址:www.lingxianfund.com

(57)成都万华源基金销售有限责任公司

注册地址:四川省成都市成华区建设北路三段88号1栋5层510号

邮政编码:610051

法定代表人:陈建林

联系人:赵燕娟

电话:15101510587

客服电话:028-69587448网址: www.whuayuan.com

(58)泰诚财富基金销售(大连)有限公司

注册地址:辽宁省大连市沙河口区星海中龙园3号

邮政编码:116000

法定代表人:林卓

联系人:李春光

电话:0411-88891212

客服电话:4006-411-999

网址:www.taichengcaifu.com

(59)武汉市伯嘉基金销售有限公司

注册地址:湖北省武汉市江汉区武汉中央商务区泛海国际SOHO城(一期)第七幢23层1号4号

邮政编码:430000

法定代表人:陶捷

联系人: 陆锋

电话:027-87006003

客服电话:400-027-9899

网址:www.buyfunds.cn

(60)北京晟视天下投资管理有限公司

注册地址:北京市怀柔区九渡河镇黄坎村735号03室

邮政编码:101404

法定代表人:蒋煜

联系人:杨宜潼

电话:010-58170807

客服电话:400-818-8866

网址:www.shengshiview.com

(61)深圳前海凯恩斯基金销售有限公司,

注册地址:深圳市前海深港合作区前湾一路1号A栋201室(入驻深圳市前海商务秘书有限公司)

邮政编码:518000

法定代表人:高锋

联系人: 廖苑兰

电话:0755-83655588

客服电话:4008048688

网址:www.keynesasset.com

(62)海银基金销售有限公司

注册地址:上海市浦东新区东方路1217号16楼B单元

邮政编码:200127

法定代表人:刘惠

联系人:毛林

电话:021-80133597

客服电话:400-808-1016

网址:www.fundhaiyin.com

(63)中证金牛(北京)投资咨询有限公司

注册地址:北京市丰台区东管头1号2号楼2-45室

邮政编码:100052

法定代表人:钱昊旻

联系人: 陈珍珍

电话:010-59336529

客服电话:400-890-9998

网址:www.jnlc.com

(64)奕丰金融服务(深圳)有限公司

注册地址:深圳市前海深港合作区前湾一路1号A栋201室(入住深圳市前海商务秘书有限公司)

邮政编码:518054

法定代表人:TAN YIK KUAN

联系人:叶健

电话:0755-8946 0500

客服电话:400-684-0500

网址:www.ifastps.com.cn

(65)北京汇成基金销售有限公司

注册地址: 北京市海淀区中关村大街11号A座1108室

邮政编码:110190

法定代表人: 王伟刚

联系人: 丁向坤

电话:18001102931

客服电话:400-619-9059

网址:www.fundzone.cn

基金管理人可根据有关法律法规的要求,选择其他符合要求的机构销售基金,并及时公告。

(二)登记机构

名称:国金基金管理有限公司

注册地址:北京市怀柔区府前街三号楼3-6

办公地址:北京市海淀区西三环北路87号国际财经中心D座14层

法定代表人:尹庆军

联系人:赵涛

电话:010-88005874

传真:010-88005876

(三)出具法律意见书的律师事务所

名称:上海通力律师事务所

注册地址:上海市银城中路68号时代金融中心19楼

办公地址:上海市银城中路68号时代金融中心19楼

负责人:俞卫锋

电话:021-31358666

传真:021-31358600

经办律师:吕红、黎明

联系人:黎明

(四)审计基金财产的会计师事务所

名称:安永华明会计师事务所(特殊普通合伙)

注册地址:北京市东城区东长安街1号东方广场安永大楼17层01-12室

办公地址:北京市东城区东长安街1号东方广场安永大楼17层01-12室

法定代表人:毛鞍宁

经办注册会计师:汤骏、王珊珊

联系电话:010-58152145

传真:010-85188298

四、基金的名称

本基金名称:国金鑫安保本混合型证券投资基金。

五、基金的类型

本基金类型:保本混合型基金。

六、基金的投资目标

本基金的投资目标:在保证客户本金的基础上,力争为投资者创造高于业绩比较基准的投资回报。

七、基金的投资方向

本基金的投资范围为国内依法公开发行的各类具有良好流动性的金融工具,包括现金、银行存款(包括活期存款、定期存款和协议存款等)、债券(包括国债、金融债、公司债、企业债、可转换债券、中小企业私募债、央行票据、短期融资券等)、资产支持证券、债券回购、股票(包括中小板、创业板及其他经中国证监会核准上市的股票)、股指期货、权证,以及中国证监会允许基金投资的其他金融工具。

本基金根据投资策略对安全资产(包括现金、银行存款、同业存单、债券、资产支持证券、债券回购等)及风险资产(股票、股指期货、权证等)两类资产的投资比例进行动态调整。其中,股票、股指期货、权证等风险资产占基金资产净值的比例不高于60%;现金、银行存款、债券、资产支持证券、债券回购等安全资产占基金资产净值的比例不低于40%,其中现金或者到期日在一年以内的政府债券投资比例不低于基金资产净值的5%。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

八、基金的投资策略

本基金通过固定比例投资组合保险(CPPI,Constant Proportion Portfolio Insurance)策略和时间不变性投资组合保险(TIPP,Time Invariant Portfolio Protection)策略,在保本周期中,对资产配置严格按照公司开发的保本模型进行优化动态调整,确保投资者的投资本金的安全性。同时,本基金通过积极稳健的收益资产投资策略,竭力为基金资产获取更高的增值回报。

本基金的投资策略主要由五部分组成:资产配置策略、债券投资策略、股票投资策略、股指期货投资策略、权证投资策略。

(一)资产配置策略

本基金的资产配置策略主要指安全资产与风险资产两种大类资产之间的配置策略。通过动态调整安全资产和风险资产在基金组合中所占比例,确保对安全资产的投资实现保本周期到期时投资本金的安全,同时对风险资产的投资寻求保本周期内资产的稳定增值,将风险控制在100%本金保本的约束条件下。

本基金资产配置原则是:在有效控制风险的基础上,根据类别资产市场相对风险度,按照“CPPI+TIPP”的策略动态调整安全资产和风险资产的比例。

1、固定比例投资组合保险策略(CPPI)

(1)策略介绍

固定比例投资组合保险策略是将基金资产分为两个部分,第一部分是依据保本要求将基金一定比例的资产投资于安全资产,力争获得稳定收益,以此来保证基金投资者投资本金的安全性;第二部分是将其余部分的资产投资于风险较高的风险资产,提升基金投资者相对业绩比较基准的超额收益。本基金将依据市场情况和本公司的研究结果进行建仓,并动态对安全资产和风险资产的比例进行调整。

(2)风险乘数的确定和调整

本基金采用定性和定量相结合的分析方法确定风险乘数以达到最优效果。其中,定量分析手段包括:为本基金设计的波动监测工具,包括当前的、隐含的和历史的波动率;为减小构造成本而确定的风险乘数波动范围;定性的分析手段包括:宏观经济运行情况、利率水平、基金管理人对风险资产风险-收益水平的预测等。

根据CPPI策略要求,风险乘数在一定时间内保持恒定才能保证在安全垫减少至零时,风险资产的数量也能按需要同时减少至零,以保证基金的本金安全。在实际应用中,如果要保持安全垫风险乘数的恒定,则需根据投资组合市值的变化随时调整风险资产与安全资产的比例,而这将给基金带来高昂的交易费用;同时,当市场发生较大变化时,为维持固定的风险乘数,基金有可能出现过激投资(风险资产过多或过少)。

为此,本基金对于风险乘数采取定期调整的方法进行处理。一般情况下,基金管理人的金融工程团队每月对未来一个月的股票市场、债券市场风险收益水平进行定量分析,结合宏观经济运行情况、利率水平等因素,制订下月的风险乘数区间,并提交投资决策委员会审核确定;然后,基金经理根据风险乘数区间,综合考虑股票市场环境、已有安全垫额度、基金净值、距离保本周期到期时间等因素,对风险乘数进行调整。在特殊情况下,例如市场发生重大突发事件,或预期将产生剧烈波动时,本基金也将对风险乘数进行及时调整。

2、时间不变性投资组合保险策略(TIPP)

当保本期间基金资产上涨时,投资者的需求不仅是保证本金的安全,而且还要求将基金的收益能得到一定程度的锁定,使期末得到的回报回避其后市场下跌的风险。因此,在CPPI策略的基础上引入TIPP策略。

TIPP的投资策略是改进CPPI中保险底线的调整方式,当投资组合的价值上升时,最低保险额度随着收益水平进行调整,即每当收益率达到一定的比率,则将保险底线相应提高一定的比例。这样无论以后市场如何变化,当前投资者所获的部分收益在期末都能得到保证。

TIPP 在操作上大致与 CPPI 相同,不同的是TIPP策略会动态调整保险底线,并且这种调整一般只在投资组合是盈利的情况下使用。TIPP 策略相比 CPPI 策略可投资于风险资产的额度相应减少,因此上涨行情期间获取潜在收益的能力会有所降低。总体来说,TIPP策略是一种较CPPI更为保守的策略。

本基金在资产配置的具体实施上严格控制投资风险,依据“CPPI+TIPP”的策略,确定基金资产在安全资产与风险资产上的比例配置。调整时所考虑的指标主要包括:当期基金净值、股票市场的波动率、当期债券收益率水平、基金成本和剩余保本期限等。本基金将依据以上指标以及基金成立时的市场状况,确定保本期期初的安全资产与风险资产上的比例,和保本周期资产调整的方向。

3、合理调整资产配置

CPPI和TIPP策略要求资产组合投资在风险资产和安全资产的比例根据基金净值水平进行动态调整。本基金将按照预先设定的程序进行动态调整,使基金净值始终保持在保本底线之上。同时,本基金为了控制交易成本以及过度频繁调整造成的方向逆反错误,当股票实际仓位比例偏离策略仓位达到适当的程度时,再将股票仓位调整至策略仓位。

(二)债券投资策略

本基金将密切关注经济运行的质量与效率,把握领先指标,预测未来走势,深入分析国家推行的财政与货币政策等因素对未来宏观经济运行以及投资环境的影响。本基金对宏观经济运行中的价格指数与中央银行的货币供给与利率政策研判将成为投资决策的基本依据,并结合本基金的保本周期,确定本基金债券组合的久期策略。对不同类属债券,本基金将对其收益和信用风险情况进行评估,评估其为组合提供持有期收益和价差收益的能力,同时关注其利率风险、信用风险和流动性风险。在确保基金资产收益安全性和稳定性的基础上,构造债券组合。本基金的债券投资策略还包括以下几方面:

1、本基金采用剩余期限与保本周期到期期限匹配的投资策略,持有相当数量剩余期限与保本期相近的国债、金融债,其中一部分严格遵循持有到期原则,首要考虑收益性,另一部分兼顾收益性和流动性。这部分投资可以保证债券组合收益的稳定性,尽可能地控制利率、收益率曲线等各种风险。

2、综合考虑收益性、流动性和风险性,进行积极投资。这部分投资包括中长期的国债、金融债,企业债,以及中长期逆回购等。积极性策略主要包括根据利率预测调整组合久期、选择低估值债券进行投资、把握市场上的无风险套利机会,利用杠杆原理以及各种衍生工具,增加盈利性、控制风险等等,以争取获得适当的超额收益,提高整体组合收益率。

3、本基金将结合宏观经济走势,深入分析财政政策以及货币政策等因素对债券市场的影响,预测未来收益率曲线的变化,适时采用子弹、杠铃或梯形策略构造债券组合,并进行动态调整,从短、中、长期债券的相对价格变化中获取收益。

4、本基金通过分析债券收益率曲线各期限段的利差情况,买入收益率曲线最陡峭处所对应的期限债券,持有一定时间后,随着债券剩余期限的缩短,到期收益率将迅速下降,基金可获得较高的资本利得收入。

5、本基金通过对不同债券市场、债券品种及信用等级的债券间利差的分析判断,发掘不同债券市场、债券品种及信用等级的债券的定价偏差,利用这种定价偏差进行套利投资,获取不合理的市场定价所带来的投资收益。

6、本基金通过对宏观经济基本面、国家财政政策和货币政策、资金面状况等因素进行深入分析,判断未来市场利率变化的方向和时点,同时采用内部信用评级和外部信用评级相结合的方法,并兼顾本基金保本周期、保本资产保值增值的目标,进而确定本基金的信用债组合的仓位、久期和个券资质,并根据前述指标的预期变化加以动态调整,力争获取超额收益,达到保值增值的目标。

7、本基金根据市场资金面的情况等因素适时地灵活运用回购交易套利策略,在确保基金资产安全的前提下增强债券组合的收益率。

8、利用未来可能推出的利率远期、利率期货、利率期权等金融衍生工具,有效地规避利率风险。

(三)股票投资策略

本基金股票资产主要投资于中证腾安价值100指数的成份股及其备选成份股。本基金充分发挥基金管理人的研究优势,对中证腾安价值100指数的成份股及其备选成份股进行定量评估、定性分析后,选取基本面状况健康、具有估值优势、成长性良好全部或部分股票进行投资,以谋求超额收益。本基金在构建股票投资组合时,根据个股在中证腾安价值100指数中相应的权重构建基金的股票投资组合,并根据中证腾安价值100指数成份股及其权重的变动进行相应的调整。

(四)股指期货投资策略

本基金参与股指期货的投资应符合基金合同规定的保本策略和投资目标。本基金在风险可控的前提下,投资于流动性好、交易活跃的股指期货合约,进行风险资产的市值管理,积极改善组合的风险收益特征。

本基金通过对宏观经济和股票市场走势的分析与判断,并充分考虑股指期货的收益性、流动性及风险特征,通过资产配置、品种选择,谨慎进行投资,以降低投资组合的整体风险。具体而言,本基金的股指期货投资策略包括期货合约选择和头寸选择策略、展期策略、保证金管理策略、流动性管理策略等。

基金管理人针对股指期货交易制订严格的授权管理制度和投资决策流程,确保研究分析、投资决策、交易执行及风险控制各环节的独立运作,并明确相关岗位职责。此外,基金管理人建立股指期货交易决策小组,并授权特定的管理人员负责股指期货的投资审批事项。

(五)权证投资策略

本基金以被动投资权证为主要策略,包括投资因持有股票而派发的权证和参与分离转债申购而获得的权证,以获取这部分权证带来的增量收益。同时,本基金将在严格控制风险的前提下,以价值分析为基础,主动进行部分权证投资。

今后,随着证券市场的发展、金融工具的丰富和交易方式的创新等,基金还将积极寻求其他投资机会,如法律法规或监管机构以后允许基金投资其他品种,本基金将在履行适当程序后,将其纳入投资范围以丰富组合投资策略。

(六)中小企业私募债投资策略

中小企业私募债具有票息收益高、信用风险高、流动性差、规模小等特点。短期内,中小企业私募债对本基金的贡献有限,但本基金将在市场条件允许的情况下进行择优投资。由于中小企业私募债的发行主体多为非上市民营企业,个体异质性强、信息少且透明度低,因此在投资研究方面主要采用逐案分析的方法(Case-by-case),通过尽职调查进行独立评估,信用分析以经营风险、财务风险和回收率(Recovery rate)等指标为重点。此外,针对中小企业私募债的投资,基金管理人将根据审慎原则,并经董事会批准,以防范信用风险、流动性风险等各种风险。

九、基金的业绩比较基准

本基金的业绩比较基准为:一年期银行定期存款税后收益率。

本基金是保本混合型基金,保本周期是一年,以一年期银行定期存款税后收益率作为本基金的业绩比较基准,基金管理人认为选择该业绩比较基准体现了本基金的风险收益特征,能够使投资者理性判断本基金产品的风险收益特征,合理衡量比较本基金保本保证的有效性。

如果今后法律法规发生变化,或者有更权威的、更能为市场普遍接受的业绩比较基准推出,经与基金托管人协商一致,本基金可在报中国证监会备案后变更业绩比较基准并及时公告,不需要召开基金份额持有人大会。

十、基金的风险收益特征

本基金为保本混合型基金,属于证券投资基金中的中低风险品种,其预期风险和预期收益低于股票型基金和非保本的混合型基金,高于货币市场基金和债券型基金。

十一、基金的投资组合报告(本招募说明书摘要(更新)中,“基金的投资组合报告”部分所述的“报告期”指2016年4月1日至2016年6月30日,“报告期末”指2016年6月30日。)

(一)报告期末基金资产组合情况

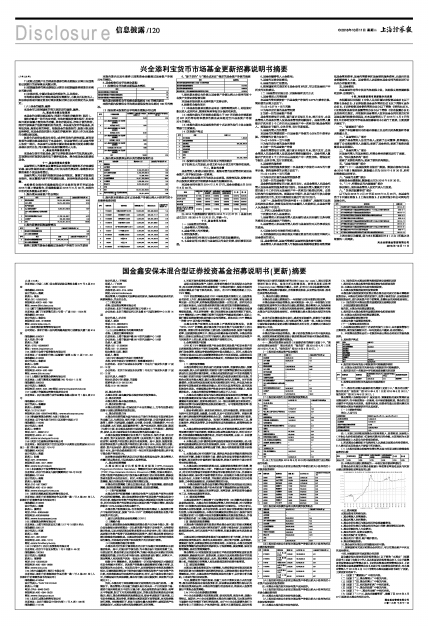

■

(二)报告期末按行业分类的股票投资组合

■

注:以上行业分类以2016年6月30日的中国证监会行业分类标准为依据。

(三)报告期末按公允价值占基金资产净值比例大小排序的前十名股票投资明细

■

(四)报告期末按债券品种分类的债券投资组合

■

(五)报告期末按公允价值占基金资产净值比例大小排序的前五名债券投资明细

■

(六)报告期末按公允价值占基金资产净值比例大小排序的前十名资产支持证券投资明细

注:本基金本报告期末未持有资产支持证券。

(七)报告期末按公允价值占基金资产净值比例大小排序的前五名贵金属投资明细

注:本基金本报告期末未持有贵金属。

(八)报告期末按公允价值占基金资产净值比例大小排序的前五名权证投资明细

注:本基金本报告期末未持有权证。

(九)报告期末本基金投资的股指期货交易情况说明

1、报告期末本基金投资的股指期货持仓和损益明细

注:本基金本报告期末未持有股指期货。

2、本基金投资股指期货的投资政策

本基金参与股指期货的投资应符合基金合同规定的保本策略和投资目标。本基金在风险可控的前提下,投资于流动性好、交易活跃的股指期货合约,进行风险资产的市值管理,改善组合的风险收益特征。

(十)报告期末本基金投资的国债期货交易情况说明

1、本期国债期货投资政策

报告期,本基金未投资国债期货。

2、报告期末本基金投资的国债期货持仓和损益明细

注:本基金本报告期未投资国债期货。

3、本期国债期货投资评价

本基金未参与国债期货投资。

(十一)投资组合报告附注

1、本期基金投资组合前十名证券的发行主体中,未有被监管部门立案调查,或在报告编制日前一年内受到公开谴责、处罚的情况。

2、本期基金投资组合前十名股票未超出基金合同规定的备选股票库。

3、其他资产构成

■

4、报告期末持有的处于转股期的可转换债券明细

注:本基金本报告期末未持有处于转股期的可转换债券。

5、报告期末前十名股票中存在流通受限情况的说明

■

6、投资组合报告附注的其他文字描述部分

无

十二、基金的业绩(本招募说明书摘要(更新)中,"基金的业绩"部分所述的"报告期"指2016年4月1日至2016年6月30日,"报告期末"指2016年6月30日。)

基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不代表其未来表现。投资有风险,投资者在做出投资决策前应仔细阅读本基金的招募说明书及其更新。

(一)主要财务指标

单位:人民币元

■

注:1、本期已实现收益指基金本期利息收入、投资收益、其他收入(不含公允价值变动损益)扣除相关费用后的余额,本期利润为本期已实现收益加上本期公允价值变动损益。

2、所述基金业绩指标不包括持有人认购或交易基金的各项费用,计入费用后实际收益水平要低于所列数字。

(二)本报告期基金份额净值增长率及其与同期业绩比较基准收益率的比较

■

注:本基金的业绩比较基准为:一年期定期存款利率(税后)

自基金合同生效以来基金份额累计净值增长率变动及其与同期业绩比较基准收益率变动的比较

■

十三、费用概览

本基金费用的种类包括:

1、基金管理人的管理费;

2、基金托管人的托管费;

3、基金合同生效后与基金相关的信息披露费用;

4、基金合同生效后与基金相关的会计师费、律师费和诉讼费;

5、基金份额持有人大会费用;

6、基金的证券、期货交易费用;

7、基金的银行汇划费用;

8、基金的开户费用、账户维护费用;

9、基金销售服务费;

10、基金合同生效以后的指数使用许可费;

11、按照国家有关规定和基金合同约定,可以在基金财产中列支的其他费用。

十四、对招募说明书更新部分的说明

国金鑫安保本混合型证券投资基金(以下简称“本基金”)招募说明书(更新)依据《中华人民共和国证券投资基金法》、《公开募集证券投资基金运作管理办法》、《证券投资基金销售管理办法》、《证券投资基金信息披露管理办法》及其它有关法律法规的要求,对本基金管理人于2016年4月10日刊登的本基金招募说明书进行了更新,主要更新内容如下:

(一)更新了“重要提示”中相关内容。

(二)更新了“三、基金管理人”中相关内容。

(三)更新了“四、基金托管人”中相关内容。

(四)更新了“五、相关服务机构”中相关信息。

(五)更新了“十、基金的投资”中相关内容。

(六)更新了“十一、基金的业绩”中相关内容。

(七)更新了“二十三、其他应披露事项”,披露了自2016年2月27日起涉及本基金的相关公告。

国金基金管理有限公司

二零一六年 十月十一日