(上接49版)

(上接49版)

邮政编码:510075

19、国信证券股份有限公司

住所:深圳市罗湖区红岭中路1012号国信证券大厦十六层至二十六层

法定代表人:何如

联系人:刘思然

联系地址:北京市西城区金融大街兴盛街6号国信证券大厦3层

联系电话:010-88005020

传真:010-88005099

邮政编码:100033

20、瑞银证券有限责任公司

住所:北京市西城区金融大街7号英蓝国际金融中心12层、15层

法定代表人:程宜荪

联系人:贾楠、高天宇、杨矛、杨霞、向萌朦、蔡志伟

联系地址:北京市西城区金融大街7号英蓝国际金融中心15层

联系电话:010-58328888

传真:010-58328764

邮政编码:100033

21、信达证券股份有限公司

住所:北京市西城区闹市口大街9号院1号楼

法定代表人:张志刚

联系人:姜璐

联系地址:北京市西城区宣武门西大街甲127号大成大厦23层

联系电话:010-83326932

传真:010-83326948、83326949

邮政编码:100031

22、平安证券股份有限公司

住所:深圳市福田区金田路4036号荣超大厦16-20层

法定代表人:谢永林

联系人:聂磊、徐恩润

联系地址:北京市西城区金融大街丙17号北京银行大厦5B

联系电话:010-66299510、66299536

传真:010-66299589

邮政编码:100033

四、托管人:中央国债登记结算有限责任公司

住所:北京市西城区金融大街10号

法定代表人:水汝庆

联系人:王嘉瑶

联系电话:010-88170734

传真:010-88170752

邮政编码:100033

五、发行人审计机构:天职国际会计师事务所(特殊普通合伙)

住所:北京市海淀区车公庄西路19号外文文化创意园12号楼

执行事务合伙人:邱靖之

联系人:汪吉军、施涛

联系电话:010-88827799

传真:010-88018737

邮政编码:100048

六、信用评级机构:中诚信国际信用评级有限责任公司

住所:北京市复兴门内大街156号招商国际金融中心D座7层

法定代表人:闫衍

联系人:马康达、王梦璇

联系电话:010-66428877

传真:010-66426100

邮政编码:100031

七、财务顾问:中国人寿资产管理有限公司

住所:北京市西城区金融大街17号中国人寿中心

法定代表人:杨明生

联系人:陈垚、高耸

联系电话:010-66221862、66221605

传真:010-66222630

邮政编码:100140

八、发行人律师:北京市鑫河律师事务所

住所:北京市西城区太平街6号D座918室

负责人:谢亨华

经办律师:张复兴、谢亨华

联系地址:北京市西城区太平街6号富力摩根中心D座918室

联系电话:010-59362077

传真:010-59362188

邮政编码:100050

第三条 发行概要

一、发行人:中国铁路总公司。

二、债券名称:2016年第五期中国铁路建设债券。

三、发行总额:200亿元。

四、债券期限:本期债券分为10年期和30年期两个品种,其中10年期品种的发行规模为150亿元,30年期品种的发行规模为50亿元,发行规模共200亿元。

五、债券利率:本期债券采用固定利率方式,10年期品种的票面年利率为Shibor基准利率加上基本利差,基本利差区间为-0.50%~0.50%;30年期品种的票面年利率为Shibor基准利率加上基本利差,基本利差区间为-0.20%~0.80%。Shibor基准利率为公告日前5个工作日全国银行间同业拆借中心在上海银行间同业拆放利率网(www.shibor.org)上公布的一年期Shibor(1Y)利率的算术平均数,基准利率保留两位小数,第三位小数四舍五入。本期债券各品种的最终基本利差和最终票面年利率将由发行人根据市场招标结果,按照国家有关规定确定,并报国家有关主管部门备案,在债券存续期限内固定不变。本期债券采用单利按年计息,不计复利,逾期不另计利息。

六、发行方式及对象:本期债券以银行间债券市场债券发行系统招标的方式,通过承销团成员设置的发行网点向机构投资者(国家法律、法规另有规定除外)公开发行。

七、发行价格:本期债券的债券面值为100元,平价发行,以1,000万元为一个认购单位,投标金额必须不少于1,000万元且为1,000万元的整数倍。

八、认购与托管:本期债券采用实名制记账方式发行,由中央结算公司托管记载。

九、招标日:1个工作日,即2016年11月8日。

十、缴款截止日:2016年11月9日。

十一、公告日:招标日前的第1个工作日,即2016年11月7日,发行人于当日公告《2016年中国铁路建设债券募集说明书》、《2016年第五期中国铁路建设债券募集说明书摘要》、《2016年第五期中国铁路建设债券发行办法》、中诚信国际信用评级有限责任公司为本期债券出具的信用评级报告和北京市鑫河律师事务所为本期债券出具的法律意见书等有关文件。

十二、起息日:本期债券自2016年11月9日开始计息,本期债券存续期内每年的11月9日为该计息年度的起息日。

十三、计息期限:10年期品种的计息期限自2016年11月9日起至2026年11月8日止;30年期品种的计息期限自2016年11月9日起至2046年11月8日止。

十四、还本付息方式:采用单利按年计息,不计复利,逾期不另计息。每年付息一次,到期一次还本,最后一期利息随本金的兑付一起支付。年度付息款项自付息日起不另计利息,本期债券的本金自其兑付日起不另计利息。

十五、付息日:10年期品种:2017年至2026年每年的11月9日为上一个计息年度的付息日(如遇法定节假日或休息日,则顺延至其后的第1个工作日)。30年期品种:2017年至2046年每年的11月9日为上一个计息年度的付息日(如遇法定节假日或休息日,则顺延至其后的第1个工作日)。

十六、兑付日:10年期品种:2026年11月9日(如遇法定节假日或休息日,则顺延至其后的第1个工作日)。30年期品种:2046年11月9日(如遇法定节假日或休息日,则顺延至其后的第1个工作日)。

十七、本息兑付方式:通过本期债券相关登记机构和有关机构办理。

十八、承销方式:本期债券由中信证券股份有限公司、中国建设银行股份有限公司、中国农业银行股份有限公司、国泰君安证券股份有限公司、招商证券股份有限公司、中德证券有限责任公司担任主承销商并组建承销团,以余额包销的方式承销。

十九、承销团成员:主承销商为中信证券股份有限公司、中国建设银行股份有限公司、中国农业银行股份有限公司、国泰君安证券股份有限公司、招商证券股份有限公司、中德证券有限责任公司;分销商为中国工商银行股份有限公司、中国银行股份有限公司、国开证券有限责任公司、交通银行股份有限公司、中国邮政储蓄银行股份有限公司、中信建投证券股份有限公司、中银国际证券有限责任公司、中国国际金融股份有限公司、西南证券股份有限公司、中泰证券股份有限公司、中国进出口银行、申万宏源证券有限公司、华泰联合证券有限责任公司、摩根士丹利华鑫证券有限责任公司、光大证券股份有限公司、招商银行股份有限公司、国海证券股份有限公司、广发证券股份有限公司、国信证券股份有限公司、瑞银证券有限责任公司、信达证券股份有限公司、平安证券股份有限公司。

二十、债券担保:本期债券由铁路建设基金提供不可撤销的连带责任保证担保。

二十一、信用等级:经中诚信国际信用评级有限责任公司综合评定,发行人的主体信用等级为AAA,本期债券信用等级为AAA。

二十二、交易流通和登记托管:发行人将于发行结束后办理本期债券交易流通和登记托管事宜。

二十三、税务提示:根据国家税收法律、法规,投资者投资本期债券应缴纳的有关税金由投资者自行承担。根据财政部、国家税务总局《关于铁路债券利息收入所得税政策问题的通知》(财税〔2016〕30号),对企业投资者、个人投资者持有本期债券取得的利息收入,减半征收企业所得税、个人所得税。

二十四、特别提示:中信证券股份有限公司和中国建设银行股份有限公司担任本期债券的牵头主承销商,负责本期债券申报材料制作、承销团管理、上市或交易流通安排、债券信息披露和存续期后续服务工作,并协助发行人管理、协调招标现场各项工作;中信证券股份有限公司、中国建设银行股份有限公司、中国农业银行股份有限公司、国泰君安证券股份有限公司、招商证券股份有限公司、中德证券有限责任公司共同承担本期债券发行申报工作、发行方案实施以及发行阶段组织工作。

第四条 认购与托管

本期债券采用实名制记账方式发行,由中央结算公司托管记载。

法人凭加盖其公章的营业执照(副本)或其他法人资格证明复印件、经办人身份证及授权委托书认购本期债券;非法人机构凭加盖其公章的有效证明复印件、经办人身份证及授权委托书认购本期债券。如法律法规对本条所述另有规定,按照相关规定执行。

一、本期债券的认购办法

(一)招标方式

本期债券的发行利率通过招标系统向投标人进行单一利率(荷兰式)招标确定,并报国家有关主管部门备案。

发行人将于招标日前的第1个工作日在中国债券信息网(www.chinabond.com.cn)和中国货币网(www.chinamoney.com.cn)上公布《2016年第五期中国铁路建设债券发行办法》和《2016年第五期中国铁路建设债券招标书》,投标人必须按照本期债券招标文件以及有关规定进行投标,否则,为无效投标。

(二)招标时间

1、2016年11月8日:发行人于北京时间9:30在中央结算公司统一发标;投标人于北京时间10:00至11:00通过招标系统内各自的用户终端进行投标;发行人于北京时间11:00至11:30进行投标的中标确认。

2、2016年11月9日:本期债券的招标结果在中国债券信息网(www.chinabond.com.cn)和中国货币网(www.chinamoney.com.cn)上公布。

3、2016年11月9日:本期债券分销开始,由承销团成员根据各自的中标结果组织分销。

4、本期债券募集款项的缴款截止时间为北京时间2016年11月9日12:00。中标的投标人应于北京时间2016年11月9日12:00前,将按招标当日招标系统显示的《2016年第五期中国铁路建设债券发行认购额和缴款通知书》(以下简称“《缴款通知书》”)中明确的中标额对应的募集款项划至以下指定账户(以下简称“缴款账户”)。

账户名称:中信证券股份有限公司

账号:11050137360000000952

开户银行:中国建设银行股份有限公司北京铁道专业支行

同城交换号:139

联行行号:50190

大额支付系统号:105100008020

(三)投标及申购

机构投资者(国家法律、法规另有规定除外)可通过承销团成员向招标系统投标申购。直接投资人可直接在招标系统规定的各自用户终端参与投标。

承销团成员不得为其自身预留本期债券和/或预先购入并留存本期债券之目的而进行投标。

(四)每一投资人投标本期债券应符合国家的所有相关规定,并对其违法、违规投标造成的任何不利后果承担全部责任。

二、缴款办法

中标的投标人应按照《缴款通知书》的要求,按时足额将认购款项划至缴款账户。

三、违约的处理

中标的投标人如果未能在规定的时间内按照相关要求划付认购款项,将被视为违约,发行人和主承销商协商一致后有权处置该违约投标人中标的全部债券,违约投标人有义务赔偿有关机构(包括但不限于主承销商)因此遭受的一切损失。

如违约投标人为承销团成员,则其还应按照本期债券的承销协议和/或承销团协议的有关条款承担相应的违约责任。

四、托管

本期债券由中央结算公司托管记载,具体手续按中央结算公司的《实名制记账式企业债券登记和托管业务规则》的要求办理。该规则可在中国债券信息网(www.chinabond.com.cn)查阅或在本期债券承销商发行网点索取。

五、投资者办理认购手续时,不需缴纳任何附加费用;在办理登记和托管手续时,须遵循债券托管机构的有关规定。

六、本期债券发行结束后,投资者可按照国家有关法规进行债券的转让和质押。

第五条 债券发行网点

本期债券以银行间债券市场债券发行系统招标的方式,通过承销团成员设置的发行网点向机构投资者(国家法律、法规另有规定除外)公开发行。(发行网点详见附表一)

第六条 认购人承诺

购买本期债券的投资者(包括本期债券的初始购买人和二级市场的购买人,下同)被视为做出以下承诺:

一、接受本期债券募集说明书摘要对本期债券项下权利义务的所有规定并受其约束。

二、本期债券的发行人依据有关法律、法规的规定发生合法变更,在经有关主管部门批准后并依法就该等变更进行信息披露时,投资者同意并接受这种变更。

三、本期债券的担保人依据有关法律、法规的规定发生合法变更,在经国家有关主管部门批准后并依法就该等变更进行信息披露时,投资者同意并接受这种变更。

四、本期债券发行结束后,将在有关证券交易场所上市或交易流通,并由主承销商代为办理相关手续,投资者同意并接受这种安排。

五、在本期债券的存续期限内,若发行人依据有关法律法规将其在本期债券项下的债务转让给新债务人承继时,则在下列各项条件全部满足的前提下,投资者在此不可撤销地事先同意并接受该等债务转让:

(一)本期债券发行与上市交易(如已上市交易)的批准部门对本期债券项下的债务变更无异议;

(二)就新债务人承继本期债券项下的债务,有资格的评级机构对本期债券出具不次于原债券信用等级的评级报告;

(三)原债务人与新债务人取得必要的内部授权后正式签署债务转让承继协议,新债务人承诺将按照本期债券原定条款和条件履行债务;

(四)本期债券担保安排在债务转让后维持不变;或者新债务人取得经主管部门认可的由新担保人继续履行担保义务;

(五)原债务人与新债务人按照有关主管部门的要求就债务转让进行充分的信息披露。

六、同意发行人指定的债权代理人。

七、对于债券持有人会议依据《债券持有人会议规则》规定做出的有效决议,所有投资者(包括所有出席会议、未出席会议、反对决议或放弃投票权,以及在相关决议通过后受让本期债券的投资者)均接受该决议。

第七条 债券本息兑付办法

一、利息的支付

(一)本期债券在存续期内每年付息1次,最后一期利息随本金的兑付一起支付。本期债券10年期品种的付息日为2017年至2026年每年的11月9日(如遇法定节假日或休息日,则顺延至其后的第1个工作日),30年期品种的付息日为2017年至2046年每年的11月9日(如遇法定节假日或休息日,则顺延至其后的第1个工作日)。

(二)本期债券利息的支付通过相关登记机构和有关机构办理。利息支付的具体事项将按照国家有关规定,由发行人在有关主管部门指定媒体上发布的付息公告中加以说明。

(三)根据国家税收法律、法规,投资者投资本期债券应缴纳的有关税金由投资者自行承担。

二、本金的兑付

(一)本期债券到期一次还本,本期债券10年期品种的兑付日为2026年11月9日(如遇法定节假日或休息日,则顺延至其后的第1个工作日),30年期品种的兑付日为2046年11月9日(如遇法定节假日或休息日,则顺延至其后的第1个工作日)。

(二)本期债券本金的兑付通过相关登记机构和有关机构办理。本金兑付的具体事项将按照国家有关规定,由发行人在有关主管部门要求的媒体上发布的兑付公告中加以说明。

第八条 发行人基本情况

具体内容详见《2016年中国铁路建设债券募集说明书》。

第九条 发行人业务情况

具体内容详见《2016年中国铁路建设债券募集说明书》。

第十条 发行人财务情况

具体内容详见《2016年中国铁路建设债券募集说明书》。

第十一条 已发行尚未兑付的债券

一、发行人已发行尚未兑付的债券

根据《国务院关于组建中国铁路总公司有关问题的批复》(国函〔2013〕47号)及中国铁路总公司2013年3月15日的公告,中国铁路总公司承担和履行原铁道部发行的中国铁路建设债券、非金融企业债务融资工具(短期融资券、中期票据等)及其他有关合同、协议项下的权利和义务,以及相应的债权债务关系和法律责任。

自1995年起,截至本期债券发行前,发行人共发行中国铁路建设债券11,687亿元,其中已兑付567亿元,尚未到期11,120亿元,未到期的中国铁路建设债券存续期内每年需支付利息519.98亿元;中期票据2,450亿元,其中已兑付750亿元,尚未到期1,700亿元,未到期的中期票据存续期内每年需支付利息73.90亿元;短期融资券2,800亿元,其中已兑付2,800亿元;超短期融资券1,250亿元,其中已兑付1,100亿元,尚未到期150亿元,存续期内需支付利息2.72亿元。发行人所有已发行的中国铁路建设债券、中期票据、短期融资券、超短期融资券均按时支付本金及利息。

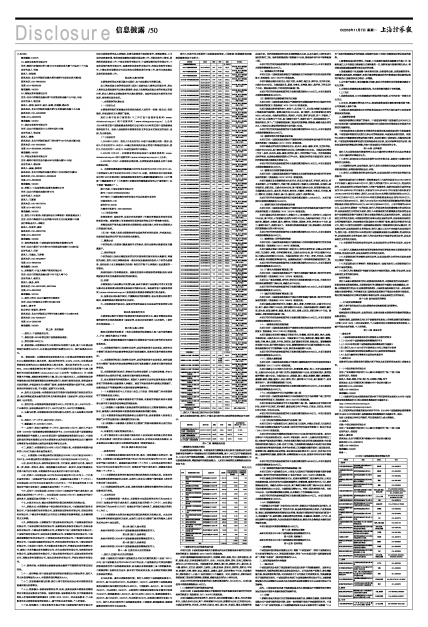

发行人已发行尚未到期的中国铁路建设债券、中期票据、短期融资券和超短期融资券如下表所示:

■

二、发行人下属企业已发行尚未兑付的债券

截至本期债券发行前,发行人下属企业已发行尚未到期的债券情况如下表所示:

■

第十二条 筹集资金用途

一、募集资金用途基本情况

经国家发展改革委同意,本期债券发行募集资金将全部用于新建长沙至昆明铁路客运专线等16个铁路建设项目和债务结构调整,其中,76亿元用于铁路建设项目,124亿元用于债务结构调整。上述资金的使用,将有利于扩大铁路运输能力,优化铁路债务结构,增强铁路可持续发展能力。上述项目核准情况及募集资金使用计划如下表:

单位:亿元

■

(一)新建长沙至昆明铁路客运专线

本项目已经《国家发展改革委关于新建长沙至昆明铁路客运专线可行性研究报告的批复》(发改基础〔2010〕483号)批准实施。

本项目新建线路东起湖南省长沙市,经湘潭、邵阳、娄底、怀化、贵州省凯里、贵阳、安顺、盘县、云南省曲靖至昆明市,全长1,159公里,湖南、贵州、云南三省境内分别为415、561和183公里。全线设新长沙、湘潭北、韶山南、娄底南、坪上、新化南、北斗溪、新怀化、芷江北、新晃西、玉屏东、三穗、凯里南、贵定北、贵阳东、贵阳北、平坝南、安顺西、关岭、普安、盘县、富源北、曲靖北、嵩明、昆明南等25个车站,另设黎苏坝(贵阳枢纽内)、小团山(昆明枢纽内)2个线路所。同时,实施怀化、贵阳和昆明枢纽配套工程及相关疏解线、联络线,线路长度分别为8、14和6公里。

本项目可行性研究报告批复的项目投资估算总额为1,601.40亿元。本项目拟使用本期债券募集资金1.50亿元。

(二)新建郑州至徐州铁路客运专线

本项目已经《国家发展改革委关于新建郑州至徐州铁路客运专线可行性研究报告的批复》(发改基础〔2011〕402号)批准实施。

本项目线路起自河南省郑州市,经开封、商丘和安徽省砀山、萧县,至江苏省徐州市,正线全长362公里,其中:河南省境内252公里、安徽省74公里、江苏省36公里。全线共设郑州东、开封北、兰考南、民权北、商丘、砀山南、永城北、萧县北和徐州东共9座车站。郑州枢纽建设郑州东站北端疏解线25公里,以及本线引入郑州东动车运用所相关工程。徐州枢纽建设铜山联络线16.7公里,建设徐州动车存车场等配套工程。

本项目可行性研究报告批复的项目投资估算总额为465.60亿元。本项目拟使用本期债券募集资金2.00亿元。

(三)新建重庆至万州铁路

本项目已经《国家发展改革委关于新建重庆至万州铁路可行性研究报告的批复》(发改基础〔2010〕2537号)批准实施。

本项目线路自重庆北站引出,经江北区、长寿区、垫江县、梁平县,至万州北站,正线全长246公里。全线设重庆北、复盛、长寿北、长寿湖、垫江、梁平南、万州北共7个车站。建设重庆枢纽、万州地区相关配套工程。

本项目可行性研究报告批复的项目投资估算总额为311.50亿元。本项目拟使用本期债券募集资金2.00亿元。

(四)新建西安至成都铁路西安至江油段

本项目已经《国家发展改革委关于新建西安至成都铁路西安至江油段可行性研究报告的批复》(发改基础〔2010〕2521号)批准实施。

本项目线路自陕西省西安市,经汉中、四川省广元,至江油与绵阳至成都至乐山铁路客运专线相接,新建正线全长510.5公里,其中陕西、四川两省境内分别为343.6、166.9公里。全线共设西安北、阿房宫、卢县东、佛坪、洋县西、汉中、宁强南、广元、剑门关、江油等10个车站,其中新建车站6个,改建车站3个,利用在建客站1个。建设西安北、汉中、广元铁路枢纽配套工程及相关疏解线、联络线,线路长度分别为25.5、1.6和9公里;建设西安枢纽动车走行线1.3公里。

本项目可行性研究报告批复的项目投资估算总额为693.70亿元。本项目拟使用本期债券募集资金22.00亿元。

(五)新建宝鸡至兰州铁路客运专线

本项目已经《国家发展改革委关于新建宝鸡至兰州铁路客运专线可行性研究报告的批复》(发改基础〔2011〕370号)批准实施。

本项目线路自西宝客专宝鸡南站引出,经天水、秦安、通渭、定西,至兰州西站,正线全长400公里,其中陕西省境内45公里,甘肃省境内355公里。全线共设宝鸡南(不含)、东岔、天水南、秦安、通渭、定西南、榆中、兰州西等8个车站。兰州枢纽建设兰州西客站,站房综合楼建筑面积10万平方米。新建兰州西动车组运用所,既有兰州西货场迁建并新建东川货运中心。

本项目可行性研究报告批复的项目投资估算总额为631.30亿元。本项目拟使用本期债券募集资金5.00亿元。

(六)新建北京至沈阳铁路客运专线

本项目已经《国家发展改革委关于新建北京至沈阳铁路客运专线可行性研究报告的批复》(发改基础〔2013〕2612号)批准实施。

本项目线路自北京铁路枢纽星火站引出,经北京市顺义区、怀柔区、密云县、河北省承德市、辽宁省朝阳市、阜新市等,沿既有沈山铁路引入沈阳枢纽,分别接入既有沈阳站、沈阳北站。正线全长698公里,其中新建正线692公里,利用既有线6公里。全线新建北京星火、顺义西、怀柔南、密云东、兴隆西、承德南、平泉北、牛河梁、喀左、朝阳北、北票东、阜新北、黑山北、新民北、古城子、沈阳等车站。

本项目可行性研究报告批复的项目投资估算总额为1,245.00亿元。本项目拟使用本期债券募集资金12.00亿元。

(七)新建石家庄至济南铁路客运专线

本项目已经《国家发展改革委关于新建石家庄至济南铁路客运专线可行性研究报告的批复》(发改基础〔2010〕1919号)批准实施。

本项目线路自河北省石家庄市,经衡水市、山东省德州市,至济南市,正线全长319公里。其中河北、山东省境内分别为192和127公里。全线共设石家庄(不含)、石家庄东、藁城南、辛集南、衡水、德州东、平原东、禹城东、齐河、济南东10个车站,其中:新建车站8个,改建车站2个。实施相关铁路枢纽配套工程,建设德州、济南枢纽相关联络线分别为10和18公里。

本项目可行性研究报告批复的项目投资估算总额为454.73亿元。本项目拟使用本期债券募集资金6.00亿元。

(八)新建张家口至呼和浩特铁路

本项目已经《国家发展改革委关于新建张家口至呼和浩特铁路可行性研究报告的批复》(发改基础〔2011〕369号)批准实施。

本项目线路自张家口地区张家口南站引出,经河北省的怀安,内蒙古自治区的兴和、乌兰察布、卓资,至呼和浩特东站,正线全长286公里,其中河北省境内76公里,内蒙古自治区境内210公里。全线共设张家口南(不含)、怀安、兴和北、乌兰察布、卓资东、呼和浩特东等6座车站。配套建设张家口、呼和浩特铁路枢纽相关工程。

本项目可行性研究报告批复的项目投资估算总额为346.50亿元。本项目拟使用本期债券募集资金3.00亿元。

(九)广通至大理铁路扩能改造工程

本项目已经《国家发展改革委关于广通至大理铁路扩能改造工程可行性研究报告的批复》(发改基础〔2010〕1379号)批准实施。

本项目自广通北经楚雄、南华南、祥云至大理东新建双线167公里,大理东至大理沿既有线增建第二线8公里,线路全长175公里。

本项目可行性研究报告批复的项目投资估算总额为143.10亿元。本项目拟使用本期债券募集资金1.50亿元。

(十)重庆至贵阳铁路扩能改造工程

本项目已经《国家发展改革委关于重庆至贵阳铁路扩能改造工程可行性研究报告的批复》(发改基础〔2010〕2855号)批准实施。

本项目线路自重庆西站引出,经綦江、遵义、息烽,至贵阳北站,正线全长347公里,其中:重庆市境内115公里,贵州省境内232公里。全线共设重庆西、珞璜南、綦江东、赶水东、夜郎、桐梓东、泗渡、遵义东、苟江、息烽、白云北、贵阳北等12个车站。建设重庆、贵阳枢纽相关配套工程。

本项目可行性研究报告批复的项目投资估算总额为531.09亿元。本项目拟使用本期债券募集资金3.00亿元。

(十一)新建连云港至盐城铁路

本项目已经《国家发展改革委关于新建连云港至盐城铁路可行性研究报告的批复》(发改基础〔2010〕1681号)批准实施。

本项目线路自连云港市赣榆县石桥站引出,经赣榆、连云港、灌云、响水、滨海,至盐城北站,正线全长232.2公里。全线设置12个车站,新建石桥、赣榆、海州、董集、杨集、田楼、响水、滨海、阜宁东、射阳站,改扩建既有连云港、盐城北站。新建赣榆港区支线7.8公里、徐圩港区支线34.7公里、陇海铁路包庄站与本线间联络线16.5公里、新长线盐城北站下行疏解线5.7公里,既有新长线改建2.2公里。

本项目可行性研究报告批复的项目投资估算总额为259.84亿元。本项目拟使用本期债券募集资金4.00亿元。

(十二)新建九景衢铁路

本项目已经《国家发展改革委关于新建九景衢铁路可行性研究报告的批复》(发改基础〔2011〕1132号)批准实施。

本项目线路自九江枢纽九江站引出,经景德镇、婺源、常山,至沪昆铁路衢州站,正线全长343公里,其中湖口至常山段新建双线271公里,利用既有铜九、衢常铁路并增建二线72公里。全线共设九江、琵琶湖、湖口、都昌、油墩街、鄱阳、景德镇南、景德镇、赋春、婺源、新岗山、开化、辉埠、常山、衢州等15个车站,其中新建7个、利用既有站8个。既有皖赣铁路改线7.7公里。

本项目可行性研究报告批复的项目投资估算总额为265.56亿元。本项目拟使用本期债券募集资金3.00亿元。

(十三)南昆铁路南宁至百色段增建二线工程

本项目已经《国家发展改革委关于南昆铁路南宁至百色段增建二线工程可行性研究报告的批复》(发改基础〔2014〕2221号)批准实施。

本项目沿既有南昆铁路南宁至百色段增建二线工程,线路起自南宁枢纽江西村站,经南宁市江南区、西乡塘区、隆安县和百色市平果县、田东县、田阳县,终至右江区百色站,全长209公里。

本项目可行性研究报告批复的项目投资估算总额为98.83亿元。本项目拟使用本期债券募集资金1.50亿元。

(十四)哈尔滨至满洲里铁路电气化改造工程

本项目已经《中国铁路总公司、黑龙江省人民政府、内蒙古自治区人民政府关于哈尔滨至满洲里铁路电气化改造工程可行性研究报告的批复》(铁总计统函〔2014〕833号)批准实施。

本项目对哈尔滨站至满洲里站铁路全长933.7公里进行现状电化改造,延长万乐等29个车站股道有效长至1,050米(双机地段1,080米),全线同步实施平改立工程,对冻害严重地段进行整治,并对昂昂溪至海拉尔段进行适当提速改造;哈尔滨枢纽采用经滨北线引入方案,并对王万线、王孙线等相关线路及车站进行电化和延长股道有效长等适应性改建;齐齐哈尔枢纽三间房编组站维持既有二级四场站型,改建调车场、峰前到达场及西场,延长相关股道有效长至1,050米,同步电化平齐线、三榆线等相关线路,新建红峰、昂峰联络线14.8公里,改建齐齐哈尔站客车整备所。

本项目可行性研究报告批复的项目投资估算总额为140.80亿元。本项目拟使用本期债券募集资金3.50亿元。

(十五)新建邯济铁路至胶济铁路联络线工程

本项目已经《中国铁路总公司、山东省人民政府关于新建邯济铁路至胶济铁路联络线工程可行性研究报告的批复》(铁总计统函〔2015〕548号)批准实施。

本项目线路自济南枢纽焦斌站引出,沿既有线增建第二线至桑梓店站,出站后向东新建双线,利用石济客专四线桥跨越黄河,经董家镇,跨胶济客专后,引入胶济货线设权庄站。线路全长约50.49公里,其中焦斌至桑梓店增二线9.35公里,桑梓店至权庄新建双线41.14公里,全线桥梁比例约51%。控制工程为黄河特大桥,长约16.5公里。同步建设董家镇综合货场,以及焦斌上下行联络线8.8公里。

本项目可行性研究报告批复的项目投资估算总额为56.67亿元。本项目拟使用本期债券募集资金1.00亿元。

(十六)铁路物流基地

中国铁路总公司根据“力争用3年左右时间,铁路总公司发展成为国内领先、世界一流的铁路物流总部企业”的总体目标,结合路网发展和地方经济、产业发展规划,建设三级铁路物流基地和接取送达网络,推进城市货场转型升级为城市配送中心,形成覆盖广泛、层次清晰、功能完善的成件包装、仓储配送、集装箱、小汽车、电商快递等专业运输网络,为加快铁路现代物流发展、降低全社会物流成本提供良好的硬件支撑。

本项目拟使用本期债券募集资金5.00亿元。

第十三条 偿债保证措施

具体内容详见《2016年中国铁路建设债券募集说明书》。

第十四条 风险揭示

具体内容详见《2016年中国铁路建设债券募集说明书》。

第十五条 信用评级

一、信用等级

中诚信国际信用评级有限责任公司(简称“中诚信国际”)评定中国铁路总公司主体信用等级为AAA,评级展望为稳定;评定“2016年第五期中国铁路建设债券”(简称“本债券”)债项信用等级为AAA。

二、信用评级报告的内容概要

(一)基本观点

中诚信国际充分肯定了我国铁路行业在国民经济中的战略重要性、国家有力的政策支持、很强的规模优势以及综合竞争实力。公司具有资产规模大、资金调配能力强、现金流稳定等优势;同时政府给予了公司强有力的政策支持,为其融资提供了很强的信用支持。中诚信国际也考虑了全国货运需求增长动力不足、当前铁路建设资本支出规模较大以及政企分开改革的进展等因素对公司未来信用状况产生的影响。

此外,中诚信国际也考虑了铁路建设基金为本债券提供不可撤销的连带责任保证担保对本债券本息偿付起到的保障作用。

(二)优势

1、铁路行业是关系国计民生的重要基础设施行业,战略地位重要,在各种交通运输方式中具备很强的竞争优势,国家一直对铁路行业给予高度重视和支持。中国铁路“十二五”规划的实施、《中长期铁路网规划》以及正在制定的中国铁路“十三五”规划对铁路建设步伐的延续,使铁路行业在中长期内仍继续保持较快发展的趋势。

2、随着我国国民经济增长,大运量、中长途跨区域旅客运输需求大幅上升,铁路客运已上升至我国主要运输方式周转量第一位,城际客运市场需求潜力巨大,将对我国铁路运输运量增长形成良好的支撑。

3、铁路运输在中长途运输中具有绝对优势,虽然面临公路、民航运输的竞争,但随着快速客运网、西部路网、区际大通道等铁路系统的不断建设完善及路网结构的不断优化,铁路竞争实力将进一步增强。

4、公司资产规模大、资金调配能力很强,强有力的政策支持为债务偿还提供了有力支撑。

5、本债券由铁路建设基金提供担保,为本债券偿还提供了有效保障。

(三)关注

1、根据发展规划,2016年铁路建设仍将保持较大规模,公司仍存在一定资本支出压力。

2、近年来,货运需求增长动力不足,我国铁路货运发送量和周转量持续下降,公司货运收入逐年下滑。

3、持续关注原铁道部政企分开的改革进展及公司作为市场化运作主体对运营管理体系的理顺。

三、跟踪评级安排

根据国际惯例和主管部门的要求,中诚信国际将在中国铁路总公司200亿元2016年第五期中国铁路建设债券的存续期内对本期政府支持债券每年定期或不定期进行跟踪评级。

中诚信国际将在本期政府支持债券的存续期对其风险程度进行全程跟踪监测。中诚信国际将密切关注发行主体公布的季度报告、年度报告及相关信息。如发行主体发生可能影响信用等级的重大事件,应及时通知中诚信国际,并提供相关资料,中诚信国际将就该事项进行实地调查或电话访谈,及时对该事项进行分析,确定是否要对信用等级进行调整,并在中诚信国际公司网站对外公布。

第十六条 法律意见

发行人为本期债券发行聘请的律师北京市鑫河律师事务所已出具法律意见书。北京市鑫河律师事务所认为:

(1)发行人系依法设立并合法存续的全民所有制企业,具备在中国境内发行债券的主体资格;

(2)根据相关法律、法规的规定,发行人发行本期债券已依其进行阶段取得各项批准和授权,该等批准和授权合法、有效;

(3)发行人本期债券发行符合相关法律、法规及规范性文件所规定的发行实质条件:

根据天职国际会计师事务所(特殊普通合伙)出具的天职业字[2016]11096号《审计报告》,截至2015年12月31日,发行人的净资产为21,507.25亿元,符合相关法律、法规及规范性文件规定的发行人净资产规模条件;根据天职国际出具的天职业字[2014]8620号《审计报告》、天职业字[2015]9743号《审计报告》和天职业字[2016]11096号《审计报告》,发行人2013年至2015年的税后利润分别为2.57亿元、6.36亿元和6.81亿元,2013年至2015年税后铁路建设基金分别为626.83亿元、546.82亿元和448.80亿元,发行人2013年至2015年的税后利润和提取的税后铁路建设基金之和分别为629.40亿元、553.18亿元和455.61亿元,三年平均值为546.06亿元,足以支付本期债券一年的利息;发行人的现金流状况和偿债能力符合相关法律、法规及规范性文件的有关规定;发行人本期债券发行所募集资金的投向符合国家产业政策和固定资产投资项目资本金制度的要求以及其他相关法律、法规及规范性文件的有关规定;本期债券的发行利率未违反国家的法律、法规和其他规范性文件的强制性要求,并应在确定后报国家有关主管部门备案;截至法律意见书出具之日,发行人已发行并到期的中国铁路建设债券和中期票据均已按时足额兑付,符合相关法律、法规和规范性文件的规定;发行人最近三年内不存在重大违法违规行为;发行人前一次发行的2016年第四期中国铁路建设债券已足额募集,符合相关法律、法规和规范性文件的规定;发行人的企业财务会计制度符合相关法律、法规及规范性文件的有关规定;

(4)本期债券的担保符合相关法律、法规及规范性文件的有关规定,合法有效;

(5)发行人已聘请具有债券信用评级资格的信用评级机构对本期债券进行信用评级,符合相关法律、法规及规范性文件的有关规定;

(6)本期债券发行的承销符合相关法律、法规及规范性文件的有关规定或相关主管部门的要求;

(7)天职国际会计师事务所(特殊普通合伙)具备为发行人本期债券发行出具审计报告的资格;

(8)发行人的《募集说明书摘要》和其他申报材料真实、完整,符合法律、法规及规范性文件的相关规定。

结论性意见:

发行人具备本期债券发行的主体资格和实质条件,本期债券发行已依其进行阶段取得各项批准和授权,本期债券发行的《募集说明书摘要》信息披露真实、完整,本期债券发行符合《企业债券管理条例》、《国家发展改革委关于进一步改进和加强企业债券管理工作的通知》及《国家发展改革委关于推进企业债券市场发展、简化发行核准程序有关事项的通知》等相关法律、法规及规范性文件的规定。

第十七条 其他应说明的事项

一、上市或交易流通安排

发行人将于发行结束后办理本期债券交易流通和登记托管事宜。

二、税务说明

根据国家有关税收法律、法规的规定,投资者投资本期债券所应缴纳的税款由投资者承担。

根据财政部、国家税务总局《关于铁路债券利息收入所得税政策问题的通知》(财税〔2016〕30号),对企业投资者、个人投资者持有本期债券取得的利息收入,减半征收企业所得税、个人所得税。

第十八条 备查文件

一、备查文件

(一)国家发展和改革委员会对本期债券公开发行的批文

(二)《2016年中国铁路建设债券募集说明书》

(三)《2016年第五期中国铁路建设债券募集说明书摘要》

(四)发行人2013-2015年审计报告及2016年三季度审计报告

(五)中诚信国际信用评级有限责任公司出具的信用评级报告

(六)北京市鑫河律师事务所出具的法律意见书

二、查阅方式

投资者可以在本期债券发行期限内到下列地点或互联网网址查阅上述备查文件。

(一)中信证券股份有限公司

住所:广东省深圳市福田区中心三路8号卓越时代广场(二期)北座

法定代表人:张佑君

联系人:龙凌、徐林、叶滨、柯小为、朱峭峭、何瀚、冷宁

联系地址:北京市朝阳区亮马桥路48号中信证券大厦22F

联系电话:010-60838888

传真:010-60833504

邮政编码:100026

(二)投资者可以在本期债券发行期内到下列互联网网址查阅《2016年中国铁路建设债券募集说明书》和本期债券募集说明书摘要全文:

http://www.chinabond.com.cn

http://www.chinamoney.com.cn

以上互联网网址所登载的其他内容并不作为《2016年中国铁路建设债券募集说明书》及《2016年第五期中国铁路建设债券募集说明书摘要》的一部分。

如对上述备查文件有任何疑问,可以咨询发行人或主承销商。

三、联系人

名称:中信证券股份有限公司

住所:广东省深圳市福田区中心三路8号卓越时代广场(二期)北座

法定代表人:张佑君

联系人:窦长宏

联系地址:北京市朝阳区亮马桥路48号中信证券大厦9层

联系电话:010-60838813

传真:010-60833504

邮政编码:100026

附表一:

2016年中国铁路建设债券承销团名单

■