(上接39版)

具体情况请参见招股意向书“第七节同业竞争和关联交易”之“四、关联交易”的相关内容。

综上,发行人主要原材料的采购价格根据市场价格决定,采购价格与市场价格不存在显著差异。

(5)报告期各期各类原材料的耗用数量、金额、占生产成本的比重

报告期内,发行人各类原材料的耗用数量、金额及占生产成本的比重如下表所示:

■

注1:铜棒领用后在生产过程中产生的铜废料可回炉熔炼铸造成形,故其生产领用数量大于采购入库数量。

报告期内,主要原材料耗用金额占生产成本的比重逐年降低,主要原因:一是主要原材料采购价格(如公司2014~2016年铜棒平均采购价格分别为3.21万元/吨、2.77万元/吨、2.72万元/吨;圆钢分别为0.43万元/吨、0.31万元/吨、0.29万元/吨;)在报告期内持续下降;二是部分产品工艺改进导致其单位产品耗用原材料下降,如公司不锈钢和高速钢的原材料从热轧材变为冷拔材,冷拔材的加工精度相对更高,减少了生产过程中的原材料损耗;三是部分新产品的材料发生变化,如2016年量产的覆膜砂铸造工艺制造的高锰钢平衡块,其原材料为废钢,单位废钢成本不到钢材的1/2。

2、报告期内主要能源的采购情况

公司生产经营所需主要能源为电力。报告期内,公司用电量及电价变动情况如下表所示:

■

3、委外加工情况

报告期内,发行人委外加工情况如下:

单位:万元

■

注:上表中的采购总金额为原材料采购金额加上委外加工金额,不含能源采购金额。

报告期内,发行人委外加工金额占当期公司采购总金额的比例分别为5.29%、6.94%和9.72%。发行人在报告期内发生的委外加工业务均为工序的委外加工,主要分为以下情形:

一是公司生产的压缩机零部件和汽车零部件对加工精度要求较高,且生产工序多,发行人将工艺简单或技术含量低的加工工序通过委外加工完成,如产品的粗机加工等;

二是部分加工工序如电镀、涂层、砂膜加工、铜棒加工、铜质毛坯等,需要专业资质或专门生产设备,公司通过委外加工完成;

三是公司为专注于汽车零部件的模具设计,除前期试样模具及高精度冷锻模具的制造外,将其它要求不高的模具加工工序委外加工。

2014年、2015年发行人委外加工金额基本保持稳定,2016年委外加工金额较2015年大幅提升1,303.42万元,增幅为92.67%,主要原因包括以下两方面:一方面随着公司全资子公司百达电器和控股子公司百达机械销售规模的扩大,公司整体委外加工规模相应扩大;另一方面,百达机械部分新工艺所需材料通过委外加工完成,如模壳制造、宝珠砂覆膜加工等。

4、前五名供应商采购情况

公司采购分为三个部分,一是原材料采购,包括采购生产用原、辅材料及采购精密铸造高锰钢平衡块(百达精工在报告期的2014、2015年存在向嘉山精密采购精密铸造高锰钢平衡块并直接对外销售的情形);二是委外加工;三是能源采购,即向当地供电、供水、供气部门采购的电、水、燃气。

(1)公司前五大原材料供应商及向其采购情况

报告期内,公司向前五大原材料供应商采购的情况如下表所示:

单位:万元

■

报告期内,公司不存在向单个供应商的采购原材料比例超过50%或严重依赖于少数供应商的情形。

① 嘉山精密

除台州嘉山精密铸造有限公司系公司关联方(2012年,公司因与嘉山精密合作开发精密铸造高锰钢平衡块产品,从审慎角度出发,报告期将嘉山精密列为关联方,具体情况请参见招股意向书“第七节同业竞争和关联交易”之“三、关联方及关联方关系”的相关内容)外,公司董事、监事、高级管理人员和核心技术人员,主要关联方或持有公司5%以上股份的股东未在上述原材料供应商中占有权益。随着公司控股子公司百达机械的设立和运营,公司与嘉山精密的关联交易已消除,嘉山精密自2016年起不再是公司的供应商。

② 台州泓益

A、发行人与台州泓益合作的背景

公司铜平衡块边角料需要回炉加工再利用,考虑到运输成本,公司需在生产厂区周边寻找合适的铜边角料委外加工供应商,2014年,公司选择由自然人阮扬根承接该业务。后在申报IPO的过程中,出于规范考虑,公司决定对达到一定规模的自然人供应商进行清理,而阮扬根此时已着手准备设立新公司从事电子产品加工制造业务,故公司需要寻找新的供应商替代。

台州泓益实际控制人阮建根系发行人实际控制人——施小友、阮吉林的朋友,且具有十多年机械加工及金属熔炼业务经验。经双方商谈,由阮建根在临近发行人的台州椒江区当地规划允许从事熔炼压铸业务的九塘盐田地区新设台州泓益,发行人自2015年7月起委托台州泓益加工铜边角料。

B、2016年公司向台州泓益直接采购原材料的原因

为满足欧盟关于在电子电器设备中限制使用某些有害物质的要求,2016年3月公司核心客户美芝、松下要求公司开发使用无铅黄铜作为原材料的铜平衡块产品。为了改善黄铜机械加工时切削性能,业内通常在黄铜中添加一定成分的铅,使其具有良好的切削性能、冷加工性能和自润滑性能。与铅黄铜性能接近、成本差异较小的无铅铜合金首选的是铋黄铜。

为配合下游压缩机厂家开发环保型铜平衡块产品,公司需使用无铅铜棒替代原有的铅黄铜棒作为原材料。为保证原材料供应的及时和稳定,公司首先考虑选择现有铜棒供应商合作。原核心供应商宁波市金龙铜业有限公司当时并未涉足无铅铜棒业务,2016年6月起金龙铜业陆续开始厂址搬迁,直到2017年2月才基本完成搬迁相关工作,期间因设备搬迁、安装调试等原因涉及部分产能停产,且在双方谈判过程中,金龙铜业对加工费报价较高。综合上述因素,2016年度发行人未从金龙铜业采购无铅铜棒。

考虑到无铅铜棒作为公司平衡块产品的新材料,量产前必然有一段技术攻坚和工艺磨合过程,材料供应商地理位置便捷性亦十分重要,因此公司决定在本地供应商中寻找合适的对象。出于地理位置便捷、运输成本较低,与公司开发人员沟通方便、反应迅速等因素的综合考量,公司选择了原铜棒的委外加工商台州泓益洽谈合作,向其采购无铅铜棒。公司于2016年6月起开始向其小批量采购无铅铜棒,之后采购量逐步放大,2016年度累计采购2,287.73万元(85.33%为无铅铜棒),采购量为812.28吨,若按加工费模式折算约134.57万元。

C、发行人对无铅铜棒采购的后续调整——增加供应商、并由采购模式转变为委外加工模式

为便于对原材料供应及价格的管控,公司主要原材料一般会选取两家及以上供应商,但在新材料的导入期通常选择一家供应商进行试生产,待工艺成熟之后再选择其他供应商进行分散采购。为加强对无铅铜棒采购价格的管控,2016年末,公司由原来直接采购环保型铜棒的方式,转而采用由公司提供生产无铅铜棒所需铜、锌、铋等材料委外加工的模式。

随着公司用无铅铜棒生产铜平衡块的工艺逐步成熟后,2017年3月起,公司增加了采购无铅铜棒的供应商——台州鑫宇铜业有限公司(以下简称“鑫宇铜业”),以降低其集中采购的风险。截至本招股意向书签署日,公司已形成直接向金龙铜业购买铅黄铜棒、并通过台州泓益、鑫宇铜业委外加工环保型铜棒、铅黄铜棒及其毛坯的业务格局。

发行人与委外供应商台州泓益的业务发展基于双方多年的了解及互相之间业务的匹配性而正常开展的,具备合理的商业逻辑,发行人与台州泓益不存在任何关联关系。

③ 上海贝洲金属材料有限公司

2016年12月起,随着公司无铅铜棒用量的增加,为加强对原材料采购价格的管控,公司由原来直接向台州市椒江泓益金属制品有限公司采购无铅铜棒转为外购铜、锌、铋等材料委托台州泓益加工无铅铜棒。该等材料由公司向上海贝洲金属材料有限公司采购,公司对其采购因此增加,2016年累计采购1,769.44万元。

报告期内,除上述供应商变动外,公司前其余前五大供应商均保持稳定。

(2)公司前五大委外加工商及向其采购情况

报告期内,公司前五大委外加工商及向其采购情况如下表所示:

单位:万元

■

报告期内,公司不存在向单个委外供应商的采购比例超过50%或严重依赖于少数委外供应商的情形。

公司董事、监事、高级管理人员和核心技术人员,主要关联方或持有公司5%以上股份的股东未在上述委外供应商中占有权益。报告期内,公司前五大委外供应商的变化主要包括以下几个方面:

第一,为规范公司的委外加工业务,减少与个人的交易往来,公司于2015年7月起不再向阮扬根进行委外加工铜棒和铜制毛坯,这部分委外加工业务改由台州泓益承接,2015年7~12月这部分加工费为101.20万元,2016年度该部分加工费为322.38万元。2016年,台州泓益其余的296.50万元加工费中152.89万元系百达机械委托其加工覆膜砂模壳的加工费,143.61万元系百达电器委托其进行产品下料等粗机加工的加工费。百达机械2016年10月末采购了射芯机等制作模壳的设备自行进行模壳的生产,不再委托台州泓益加工。

第二,2016年百达机械委托台州市三门中兴铸造材料有限公司进行宝珠砂的覆膜加工,委外金额为293.07万元。百达机械于2015年末研发了覆膜砂工艺的高锰钢平衡块,并在2016年投入量产,因公司缺少宝珠砂覆膜的相关设备和技术,故委托台州市三门中兴铸造材料有限公司外协加工。

第三,公司在报告期内一直委托玉环县耀强电镀有限公司对公司生产的卡钳活塞进行镀铬加工,其加工费随着公司卡钳活塞产量的上升而逐年上升。

(3)前五大原材料供应商基本情况

报告期内,发行人前五大原材料供应商的基本情况如下表所示:

■

(4)前五大委外加工商基本情况

报告期内,发行人前五大委外加工商的基本情况如下表所示:

■

(5)主要委外加工的产品及价格

① 报告期内,发行人主要委外加工价格如下:

■

发行人委外产品粗机加工计价单位因加工产品的形态不同而不同,其中按公斤计价的委外粗机加工主要是原材料的委外加工,如下料工序(将棒状原材料锯成毛坯件),其委外发出时就按公斤计量;按件计价的委外粗机加工主要是对毛坯件的委外加工,其委外发出时就按件计量。因计量单位不同,在同是产品粗机加工分类下,原材料的委外加工单价与毛坯件的委外加工单价不具备可比性。

由上表可知,公司的外协供应商数量较多、分布较分散,集中度不高;同时委外加工涉及的产品规格众多,不同规格产品其加工难易度、加工工艺、工作量存在较大差异,且不存在公开市场报价,故同类加工工序在不同供应商之间采购价格存在差异。此外,模具加工费与产品加工费之间存在较大差异,系由于公司汽车零部件生产用模具的委外加工对其加工精度要求较高,加工时间长,与普通产品的委外加工不存在可比性。

② 委外加工工序与自产成本作对比情况

公司在报告期内发生的委外加工业务均为工序的委外加工,除部分产品粗机加工工序外不存在同时自行加工的情况。报告期内,与自行加工的成本对比情况如下:

■

由上表可知,发行人自行加工成本高于委外加工成本,主要系发行人在劳务用工、社保及公积金、税收方面相对规范,且委外加工商专门从事相关加工业务具有规模效应。随着汽车零部件业务规模的扩大,百达电器逐步将粗加工等简单工序外包给外协加工商,将更多的资源专注于附加值更高的生产环节,如模具设计、产品成形、精加工等。

公司已制订《委托加工管理制度》来规范委外加工采购业务,通过公开市场询价进行比价,并确定委外加工供应商。与此同时,考虑到模具单位价值高,公司专门制订了《工装委托加工管理制度》对委外加工的工装(模具、夹具)进行管理。此外,发行人对与自然人之间的委外加工业务进行了规范,截至2017年4月上述自然人均已成立了企业并进行工商注册登记。

(六)行业竞争情况及发行人在行业中的竞争地位

1、行业竞争情况

A、旋转式压缩机行业竞争情况

根据产业在线统计数据,2015年我国旋转式压缩机产能占全球产能的比重约为87%,故全球旋转式压缩机主要产能在中国。旋转式压缩机行业集中度较高,主要生产企业包括美芝、凌达、海立、瑞智、松下(松下万宝)、LG(LG乐金电子)、三菱、三星(三星集团旗下全资子公司)、三洋(已被松下收购)、庆安等。目前全球大多数空调器制造商,为了通过上下游一体化提升其竞争力,正逐渐扩大其压缩机生产能力。

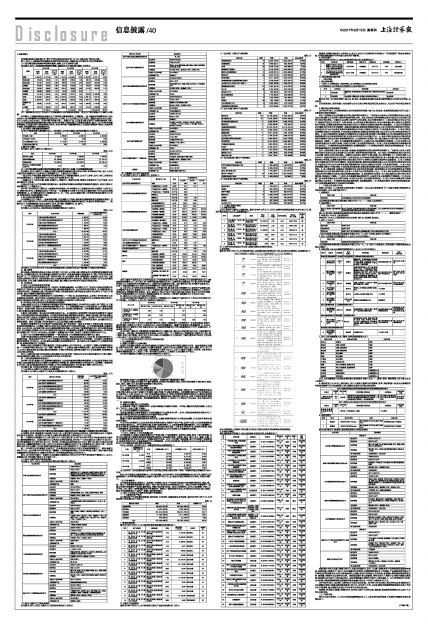

2016年我国旋转式压缩机企业市场份额情况如下图所示:

■

数据来源:根据产业在线数据及下游压缩机厂商提供的产量数据统计整理

由上图可知,旋转式压缩机行业集中度较高,排名前三位的美芝、凌达、海立市场份额合计高达65%,美芝、凌达、海立、瑞智、松下及三菱市场份额合计高达84%。

B、叶片、平衡块的行业竞争格局

叶片、平衡块的全球产能主要集中在中国。

目前掌握叶片生产技术的企业数量较少,本公司、贵州西南工具(集团)有限公司、宁波甬微集团有限公司等少数几家企业占领了我国叶片市场的大部分份额,行业集中度较高。目前掌握平衡块生产技术的国内企业主要有以下几家:本公司、江门市正科金属制品有限公司、芜湖正科精密机械制造有限公司、肇庆匹思通有限公司、广州大津电器制造有限公司、浙江盾安精工集团有限公司等少数几家企业,占领了我国平衡块市场的大部分份额,行业集中度较高。同时掌握精密铸造、锻造加工、冷挤加工工艺的生产企业极少,本公司是其中之一。

② 涡旋式压缩机

A、涡旋式压缩机的行业竞争情况

从全球来看,艾默生(EMERSON)占据全球涡旋式压缩机市场的一半市场,紧随其后的是丹佛斯、大连三洋、广州日立、大金、三菱、三星等。

B、十字环连接器的行业竞争格局

目前国内涡旋式压缩机零部件十字环连接器生产企业除本公司外,还有上海晋拓金属制品有限公司、广州全德机械科技有限公司及福州钜全汽车配件有限公司等。

③ 行业利润水平的变动趋势及变动原因

随着行业集中度的提高及制造技术的升级,压缩机零部件制造行业不断走向成熟,行业总体毛利率也逐步趋于稳定。

行业内企业的经营已从过去追求单位利润转向建立丰富的产品生产线、延伸产业链,企业间的规模和利润水平差异逐步拉大。在行业竞争加剧、市场开拓费用增加、人工成本提高等因素的影响下,行业内规模较小、技术水平较低、经营管理不善的企业处境艰难,甚至被迫退出市场。而具有自身知识产权、管理水平较高、具备一定规模优势、成本控制能力较强、品牌认可度较高的企业在行业竞争中才能赢得市场份额。

2、发行人的行业竞争地位

(1)叶片、平衡块、十字环连接器业务

公司的旋转式、涡旋式压缩机零部件生产种类丰富、产品质量稳定,供货能力较强,经过十多年的发展,公司已在压缩机核心零部件领域具备较强的市场竞争力和品牌知名度,与美芝、凌达、海立、松下、瑞智、三菱、大金、丹佛斯等国内外知名企业建立了较稳定的合作关系。公司十分注重产品的质量,致力于研发新产品和新技术,拥有多项发明专利,并积极构建现代企业管理制度。公司先后获得浙江省高新技术企业以及多家知名压缩机生产企业颁发的各项优秀供应商荣誉。

2014~2016年,百达精工叶片、平衡块的市场占有率情形如下:

■

由上表可知,公司压缩机核心部件叶片的市场占有率大致为32%~38%;平衡块市场占有率约为18%~22%。

此外,每个涡旋式压缩机需要1个十字环连接器,公司2016年十字环连接器销量为62.58万件,根据产业在线数据统计,2016年度我国涡旋式压缩机产量为372.40万台,公司国内市场占有率约为16.80%,市场空间较大。

(2)汽车零部件

公司拥有金属成形、精密加工、热处理工艺等核心技术,于2008年开始涉足汽车零部件的研发、制造、销售。建立了完善的质量管理体系,通过了ISO14001和ISO/TS16949体系认证。目前公司的汽车零部件产、销量占全球汽车零部件产品的比重还很低,尚属于起步成长阶段。经过几年的时间,公司已与法雷奥、TRW、日立汽车、万向、博世、TKP等国际知名汽车零部件厂商建立了稳定的合作关系,2016年起公司在发电机爪极和制动卡钳活塞等核心产品的产、销量上都有较快增长。

六、发行人业务及生产经营有关的资产权属情况

(一)主要固定资产情况

公司固定资产包括房屋及建筑物、通用设备、专用设备、运输设备及其他设备。截至2016年12月31日,公司固定资产基本情况如下表所示:

单位:元

■

1、房屋及建筑物

截至2016年12月31日,公司拥有房屋及建筑物的具体情况如下:

■

2、主要生产设备情况

截至2016年12月31日,公司拥有的主要生产设备具体情况如下所示:

(1)百达精工主要生产设备情况

单位:元

■

(2)百达电器主要生产设备情况

单位:元

■

(3)百达热处理主要生产设备情况

单位:元

■

(4)百达机械主要生产设备情况

单位:元

■

(二)主要无形资产情况

1、土地使用权情况

公司无形资产主要为土地使用权。截至2016年12月31日,公司土地使用权的账面原值为5,676.82万元,账面价值为4,801.73万元,具体情况如下:

■

注:上表中住宅用地系公司为员工配备出差办公临时住宿地。

2、商标情况

截至2016年12月31日,公司拥有所有权、合法使用的注册商标共17项,均为境内注册商标,具体情况如下:

■

■

本公司拥有的上述商标不存在第三方权利、纠纷或其他可能导致商标失效的情形。

3、专利技术情况

截至招股意向书签署日,本公司共拥有专利权33项,具体情况如下:

■

经核查,保荐机构及发行人律师认为,发行人及其子公司拥有的专利均处于“专利权维持”的合法有效状态,专利的取得和使用不存在重大变化的不利影响。

4、排污权情况

截至2016年12月31日,本公司共拥有排污权2项,具体情况如下:

■

七、同业竞争和关联交易

(一)同业竞争

1、同业竞争情况

(1)发行人与控股股东、实际控制人及其控制企业之间的同业竞争

公司控股股东百达控股及其控制的企业基本情况如下:

■

除本公司外,公司实际控制人施小友、阮吉林、张启春和张启斌直接或间接控制的企业包括百达控股、百达投资。

公司控股股东、实际控制人均未投资与公司主营业务相同或相近的其他企业,与公司不存在同业竞争关系。

2、避免同业竞争的承诺

2015年5月26日,公司的控股股东百达控股和实际控制人施小友、阮吉林、张启春和张启斌分别于出具了《避免同业竞争承诺函》。

发行人控股股东百达控股就有关同业竞争事宜承诺如下:“目前本公司及本公司所控制的其他公司或企业未从事或参与与百达精工股份相同或相似的业务。本公司及本公司所控制的其他公司或企业与百达精工股份不存在同业竞争。为避免与百达精工股份产生同业竞争,本公司特承诺如下:1、如拟出售本公司与公司生产、经营相关的任何其它资产、业务或权益,公司均有优先购买的权利;本公司将尽最大努力使有关交易的价格公平合理,且该等交易价格按与独立第三方进行正常商业交易的交易价格为基础确定。2、本公司目前没有在中国境内任何地方或中国境外,直接或间接发展、经营或协助经营或参与与公司业务存在竞争的任何活动,亦没有在任何与公司业务有直接或间接竞争的公司或企业拥有任何权益(不论直接或间接)。3、本公司保证及承诺除非经公司书面同意,不会直接或间接发展、经营或协助经营或参与或从事与公司业务相竞争的任何活动。4、本公司将依法律、法规及公司的规定向公司及有关机构或部门及时披露与公司业务构成竞争或可能构成竞争的任何业务或权益的详情,直至本公司不再作为公司股东为止。5、本公司将不会利用公司股东的身份进行损害公司及其它股东利益的经营活动。6、如实际执行过程中,本人违反首次公开发行时已作出的承诺,将采取以下措施:(1)及时、充分披露承诺未得到执行、无法执行或无法按期执行的原因;(2)向百达精工及其投资者提出补充或替代承诺,以保护百达精工及其投资者的权益;(3)将上述补充承诺或替代承诺提交股东大会审议;(4)给投资者造成直接损失的,依法赔偿损失;(5)有违法所得的,按相关法律法规处理;(6)其他根据届时规定可以采取的其他措施。”

发行人实际控制人施小友、阮吉林、张启春、张启斌就有关同业竞争事宜承诺如下:“目前本人及本人所控制的其他公司及企业未从事或参与与百达精工股份相同或相似的业务。本人及本人所控制的其他公司及企业与百达精工股份不存在同业竞争。为避免与百达精工股份产生同业竞争,本人特承诺如下:1、如拟出售本人与公司生产、经营相关的任何其它资产、业务或权益,公司均有优先购买的权利;本人将尽最大努力使有关交易的价格公平合理,且该等交易价格按与独立第三方进行正常商业交易的交易价格为基础确定。2、本人目前没有在中国境内任何地方或中国境外,直接或间接发展、经营或协助经营或参与与公司业务存在竞争的任何活动,亦没有在任何与公司业务有直接或间接竞争的公司或企业拥有任何权益(不论直接或间接)。3、本人保证及承诺除非经公司书面同意,不会直接或间接发展、经营或协助经营或参与或从事与公司业务相竞争的任何活动。4、本人将依法律、法规及公司的规定向公司及有关机构或部门及时披露与公司业务构成竞争或可能构成竞争的任何业务或权益的详情,直至本人不再作为公司实际控制人为止。5、本人将不会利用公司实际控制人的身份进行损害公司及其它股东利益的经营活动。6、如实际执行过程中,本人违反首次公开发行时已作出的承诺,将采取以下措施:(1)及时、充分披露承诺未得到执行、无法执行或无法按期执行的原因;(2)向百达精工及其投资者提出补充或替代承诺,以保护百达精工及其投资者的权益;(3)将上述补充承诺或替代承诺提交股东大会审议;(4)给投资者造成直接损失的,依法赔偿损失;(5)有违法所得的,按相关法律法规处理;(6)其他根据届时规定可以采取的其他措施。”

(二)关联方及关联方关系

根据《公司法》、《上海证券交易所股票上市规则》、《企业会计准则第36 号—关联方披露》等规范性文件的相关规定,公司主要关联方如下:

1、控股股东

■

百达控股基本情况参见招股意向书第五节之“七、(一)发起人基本情况”。

2、实际控制人

■

施小友、阮吉林、张启春和张启斌的基本情况参见招股意向书第八节之“一、(一)董事会成员”。

3、持有发行人5%以上股份的股东

持有发行人5%以上股份的股东有百达控股、施小友、张启春、阮吉林。

4、发行人子公司

■

上述公司的基本情况参见招股意向书第五节之“六、发行人控股、参股子公司情况”。

5、发行人控股股东控制的除发行人及其子公司以外的法人

■

百达投资的基本情况参见招股意向书第五节之“七、(五)发行人控股股东、实际控制人控制和参股的其他企业情况”。

6、实际控制人及其近亲属控制的除发行人及其子公司以外的法人

■

7、发行人的关键管理人员(董事、监事和高级管理人员)

■

公司上述关键管理人员的基本情况参见招股意向书第八节之“一、董事、监事、高级管理人员与核心技术人员简介”。

8、因持有发行人5%以上股份股东、发行人除独立董事以外的董事、监事、高级管理人员及其近亲属的对外投资或兼职行为而形成的除上述已披露之关联方之外的其他关联方

■

9、其他关联方

■

除百达机械以外,蒋忠荣、蒋君燕所投资公司的基本情况

■

招股意向书中认定嘉山精密为发行人关联方的依据为:发行人与嘉山精密合作开发精密铸造高锰钢平衡块,初期由嘉山精密生产、发行人向其采购后对外销售;后因精密铸造技术工艺成熟,产品逐渐获得市场认可并拥有良好的发展空间,相关业务整合时机已成熟,故双方共同设立百达机械,承接嘉山精密原有精密铸造业务,同时嘉山精密不再从事相关业务。根据实质重于形式的原则,将作为发行人控股子公司的少数股东蒋忠荣、蒋君燕认定为发行人的关联自然人,则其控制的嘉山精密也为发行人的关联法人。2014年度和2015年度,公司向嘉山精密采购精密铸造高锰钢平衡块金额分别为3,113.06万元和808.97万元。

2014年8月26日,百达精工出资800万元设立百达机械。2014年12月百达精工将其持有百达机械的280万元出资额分别转让给蒋君燕和蒋忠荣各140万元。2015年下半年,百达机械利用高锰钢精密铸造技术和工艺进行生产和销售,嘉山精密及其股东不再从事与之相关的业务。

经核查,报告期内,除嘉山精密2014、2015年与发行人存在交易,蒋忠荣、蒋君燕所投资的公司与发行人不存在业务往来。

(三)关联交易

按《企业会计准则》、《上市公司信息披露管理办法》、《上海证券交易所股票上市规则》披露的关联交易情况如下:

(上接39版)

(下转41版)