绍兴市城市建设投资集团有限公司2017年面向合格投资者公开发行公司债券(第一期)募集说明书摘要

(上接17版)

发行人是绍兴市人民政府国有资产监督管理委员会直接管理的市属国有独资公司,是绍兴市重大基础设施建设主体及城市资源的核心运营商。公司的核心业务涵盖有色金属、燃气、城市基础设施建设及保障房建设四大行业。

(二)发行人的主营业务情况

发行人经营范围为:实业投资;城市基础设施建设;土地综合开发;道路工程建设;负责市区景观建设和立面改造;承担住房建设;房地产开发;自有房屋出租;设计、制作、发布、代理国内各类广告。发行人是绍兴市人民政府国有资产监督管理委员会直接管理的市属国有独资公司,是绍兴市重大基础设施建设主体及城市资源的核心运营商。发行人自成立以来,始终按照科学发展观的要求,通过市场化运作,统筹经营相关的政府性资源,在促进绍兴市经济和社会发展中发挥了良好的作用,公司的核心业务涵盖有色金属、燃气和城市基础设施建设等多个领域。

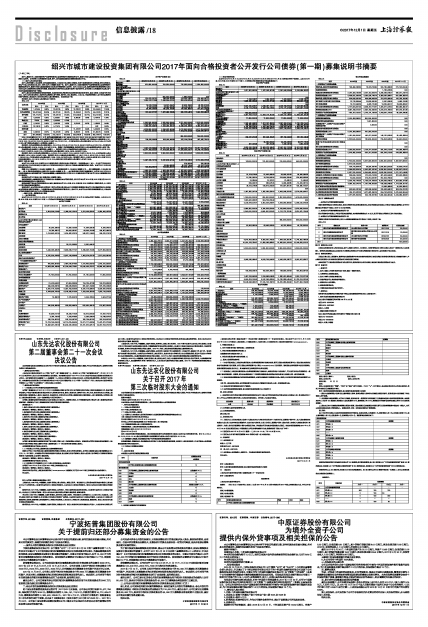

发行人通过合法经营取得合理的投资回报,实现经营利润,同时承担相应的经营风险和法律责任,是自主经营、自负盈亏的市场主体。发行人的主营业务收入包括有色金属销售、燃气销售、通行费、出租、物业转让、土地出让、商品销售等部分,其中有色金属销售和燃气销售收入构成发行人的主营业务收入最主要的部分。具体情况如下表:

报告期内,发行人营业收入构成情况如下表所示:

单位:万元

■

2014-2016年度及2017年1-6月,公司分别实现营业收入297,849.90万元、313,100.11万元、333,641.82万元和203,144.17万元。从发行人业务构成来看,有色金属销售和燃气销售是发行人最为突出的主营业务。报告期内,燃气销售业务分别实现收入161,175.79万元、179,527.23万元、212,558.58万元和104,121.62万元,占主营业务收入的比重分别为54.11%、57.34%、63.71%和51.26%,燃气销售业务是发行人主要的收入来源之一。

报告期内,有色金属销售业务分别实现收入100,973.44万元、89,311.09万元、79,634.52万元和44,513.29万元,占主营业务收入的比重分别为33.90%、28.52%、23.87%和21.91%。受铜价下跌等因素影响,报告期内发行人有色金属销售业务收入有所下降。

商品销售业务也是发行人重要的收入来源之一。报告期内,发行人商品销售业务分别实现收入1,974.84万元、12,097.25万元、12,226.37万元和23,044.09万元,占主营业务收入的比重分别为0.66%、3.86%、3.66%和11.34%。

报告期内,发行人出租业务分别实现收入4,819.40万元、5,259.61万元、6,466.36万元和2,764.78万元,占主营业务收入的比重分别为1.62%、1.68%、1.94%和1.36%。报告期内,发行人代建业务分别实现收入3,145.01万元、3,421.96万元、2,916.81万元和1,296.59万元,占主营业务收入的比重分别为1.06%、1.09%、0.87%和0.64%。报告期内,发行人土地出让业务在2014年度与2015年度分别实现收入16,135.16万元和5,775.75万元,分别占当年主营业务收入的比重为5.42%和1.84%。

第四节 财务会计信息

本公司2014年度、2015年度和2016年度财务报告已经利安达会计师事务所(特殊普通合伙)审计,并出具了利安达审字[2015]第2290号、利安达审字[2016]第2510号和利安达审字[2017]第2332号标准无保留意见的审计报告。本公司2017年半年度财务报告未经审计。

根据2014年财政部对《企业会计准则第2号——长期股权投资》、《企业会计准则第9号——职工薪酬准则》、《企业会计准则——第30号财务报表列报会计准则》和《企业会计准则第33号——合并财务报表》等相关准则的修订,公司对2012年及2013年财务报表因会计政策变更而做了相应的追溯调整,本募集说明书中引用的2013年度财务报告可能与公司之前公开披露的财务报告存在差异。

报告期内公司不存在会计估计变更或会计差错更正情况。

非经特别说明,本募集说明书中引用的财务会计数据摘自本公司财务报告,其中关于本公司2014年度、2015年度以及2016年度财务数据均摘自经审计的财务报告。

投资者如需了解本公司的详细财务会计信息,请参阅本公司2014年度、2015年度以及2016年度经审计的财务报告,以上报告已刊登于指定的信息披露网站。

在报告期内,本公司的主营业务主要依托下属子公司来开展,因此合并口径的财务数据相对母公司口径应能够更加充分地反映本公司的经营成果和偿债能力。为完整反映本公司的实际情况和财务实力,在本节中,本公司以合并财务报表的数据为主,并结合母公司财务报表进行财务分析以作出简明结论性意见。

一、最近三年及一期的财务会计资料

(一)合并财务报表

本公司2014年12月31日、2015年12月31日、2016年12月31日和2017年6月30日的合并资产负债表,以及2014年度、2015年度、2016年度和2017年度1-6月的合并利润表和合并现金流量表如下:

合并资产负债表

单位:元

■

合并资产负债表(续)

单位:元

■

合并利润表

单位:元

■

合并现金流量表

单位:元

■

(二)母公司财务报表

本公司2014年12月31日、2015年12月31日、2016年12月31日和2017年6月30日的母公司资产负债表,以及2014年度、2015年度、2016年度和2017年度1-6月的母公司利润表和母公司现金流量表如下:

母公司资产负债表

单位:元

■

母公司资产负债表(续)

单位:元

■

母公司利润表

单位:元

■

母公司现金流量表

单位:元

■

第五节 募集资金运用

一、本次发行公司债券募集资金数额

根据《债券管理办法》的相关规定,结合公司财务状况及资金需求状况,经公司董事会审议通过,并经公司股东批复同意,公司向中国证监会申请发行不超过人民币15亿元公司债券。

二、本次发行公司债券募集资金的使用计划

经公司董事会审议通过,并经公司股东批复同意,本次债券募集资金共15亿元,拟用于偿还公司债务以及补充流动资金。

三、本期发行公司债券募集资金的使用计划

根据自身经营状况及债务情况,发行人本期债券募集资金用于偿还以下债务,具体见下表:

单位:万元

■

第六节 债券持有人会议

为保证本次债券持有人的合法权益,发行人根据《公司法》、《证券法》、《债券管理办法》的有关规定,制定了《债券持有人会议规则》。投资者认购或购买或以其他合法方式取得本次债券之行为视为同意接受《债券持有人会议规则》并受之约束。

第七节 债券受托管理人

凡通过认购、受让、接受赠与、继承等合法途径取得并持有本次债券的投资者,均视为同意《债券受托管理协议》的条款和条件,并由债券受托管理人按《债券受托管理协议》的规定履行其职责。

本章仅列示了《债券受托管理协议》的主要内容,投资者在作出相关决策时,请查阅《债券受托管理协议》全文。

第八节 备查文件

一、备查文件

1、发行人最近三年财务报告和审计报告、最近一期财务报告;

2、主承销商出具的核查意见;

3、发行人律师出具的法律意见书;

4、资信评级公司出具的资信评级报告;

5、债券持有人会议规则;

6、债券受托管理协议;

7、中国证监会核准本次发行的文件。

二、查阅地点

投资者可在本期债券发行期限内到下列地点查阅募集说明书全文及上述备查文件:

1、绍兴市城市建设投资集团有限公司

地址:绍兴市镜湖新区凤林西路125号3、4、5层

电话:0575-85125341

传真:0575-85223552

联系人:王战军

2、国信证券股份有限公司

地址:北京市西城区金融大街兴盛街6号国信证券大厦3层

电话:010-88005351

传真:010-88005099

联系人:何畏、李思聪