“美丽经济”全面觉醒 化妆品国货崛起正当时

| ||

| ||

|

●得益于城镇化的推进,三四线城市消费者能力得到提升,并且体现出非常强大的消费升级愿望,而电商的发展则将这一升级意愿转化为实际消费。因此,近年来,化妆品行业表现优于零售业整体情况,随着三四线城市美丽消费意识的进一步觉醒,未来化妆品规模还将持续保持增长。

●当前我国人均化妆品消费与其他成熟国家尚有较大差距,在95后人群高消费黏性、产品细化、高端崛起及化妆品人口增长等驱动因素的刺激下,预计未来几年增速将维持在8.6%至10%之间,2020年化妆品市场规模有望达到4680亿元,2016年至2020年的年均复合增长率将达8.8%。

●国产化妆品企业更贴近广大国内消费者的需求,更了解其消费偏好,通过精准的品牌营销与定位、立足传统文化研发差异化产品以及日化专营店、电商等渠道的默契配合,有望提升品牌知名度与信任度,实现持续增长。预计未来本土企业的市场占有率将持续上升,有望出现大型巨头化妆品集团。

⊙安信证券

■

三四线城市觉醒 化妆品行业表现优于整体零售业

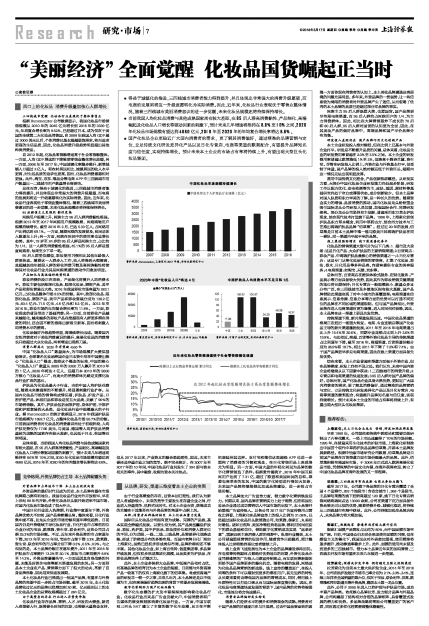

根据Euromonitor公布数据显示,我国化妆品市场销售规模从2010年的2045亿元增长到2016年的3339亿元,年均复合增长率为8.52%,已经超过日本,成为仅次于美国的全球第二大化妆品消费国。自2008年我国人均GDP超过3000美元以后,个体消费已基本超越温饱需求,转而追求更高的生活品质,因此,化妆品消费升级趋势明显超出其他种类消费品。

自2012年起,化妆品零售额增速高于社会零售额整体。一方面,人均GDP增速的下降致使零售业整体增长放缓,另一方面,2006年至2017年,中国城镇化率稳步提升,新增城镇人口超过2亿人。和农村居民相比,城镇居民的收入水平更高,对生活品质的追求也更高,因而,化妆品消费意愿相对更强。此外,淘宝、京东、唯品会等电商APP中三四线城市用户数量比一二线城市用户数量增长得更快。

总体而言,得益于城镇化的推进,三四线城市消费者能力得到提升,并且体现出非常强大的消费升级愿望,而电商的发展则将这一升级意愿转化为实际消费。因此,近年来,化妆品行业表现优于零售业整体情况。随着三四线城市美丽消费意识的进一步觉醒,未来化妆品规模还将持续保持增长。

95后颜值主义更强烈 黏性更高

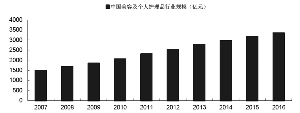

网购用户规模上升,网购主力95后人群消费黏性极强。根据2013年至2017年网购用户规模数据,网络购物用户规模持续增长。截至2018年2月,已达5.33亿人,占网络用户比例达到69.1%。一方面,随着网络的发展普及,网民总体人数逐年上升;另一方面,网购在网民中的使用率也呈增长态势。其中,19岁至24岁的95后人群是网购主力,占比约为1/4,这一人群的消费黏性极强,45.1%的95后人群是重度网购者,每周至少下单一笔。

95后人群坚信颜值,彩妆使用习惯相比其他年龄段人群更热衷。随着这一人群步入工作,收入将得到大幅提高,其超越其他年龄段人群的彩妆消费习惯及高网购黏性将使得其对化妆品行业尤其是网购渠道的推动作用愈加明显。

产品细化与高端偏好趋势明显

彩妆消费阶段正在来临,产品细化将提升人均消费水平。彩妆主要包括脸部化妆品、眼部化妆品、唇部产品、美甲产品和彩妆套装五大类。2016年我国彩妆市场容量为283.1亿元,占化妆品整体市场8.5%的份额。其中,脸部化妆品、眼部化妆品、唇部产品、美甲产品和彩妆套装分别为138.2亿元、60.4亿元、71.5亿元、4.8亿元和8.2亿元。2012年至2016年,彩妆市场的年均复合增长率为11.8%。一方面,彩妆理念的普及带动了基础消费;另一方面,当前彩妆产品越来越细化,越来越多的彩妆产品在挖掘现有人群更多潜在消费的同时,还会因不断的推陈出新吸引新客,因而将刺激人均消费水平的提高。

化妆品偏好升级趋势明显,高端线增长迅速。随着国内女性消费者对于美妆消费意识的提升,高端化妆品的消费增长开始超过大众化妆品,两者增速出现剪刀差。

消费人群庞大 2020年有望破4500亿

中国“化妆品人口”数量庞大,为市场规模扩大提供基础保证。全球著名化妆品跨国企业日本资生堂在中国提出核心“化妆品人口”概念,按照这个概念的标准,中国的核心“化妆品人口”数量从2005年的2200万人飙升至2010年的1亿人,2020年将达4亿人,远超日本2010年的5600万核心“化妆品人口”,而庞大的消费群体无疑是支撑化妆品行业扩容的基石。

护肤品为化妆品最大子行业,当前中国人均护肤花费低,随着未来渗透率的不断提升,将显著刺激行业扩容。从国内化妆品市场的销售构成情况看,护肤品、护发产品、口腔护理产品、沐浴用品和彩妆是前五大品类,贡献了90%的市场销售额。其中,护肤品包括面部护理、身体护理、手部护理和护理套装四大品类,是化妆品行业中规模最大的子行业。据Euromonitor的统计数据显示,2016年我国护肤品市场规模为1692.7亿元,占整体化妆品市场50.7%的份额。目前我国消费者对化妆品的消费意识尚处于初级阶段,人均护肤花费仅为17.96美元,与美国、德国等人均护肤品消费量较为成熟的国家存在较大差距,也远低于日本、韩国等亚洲邻国。

总体来看,当前我国人均化妆品消费与其他成熟国家尚有较大差距,在95后人群高消费黏性、产品细化、高端崛起及化妆品人口增长等驱动因素的刺激下,预计未来几年增速将维持在8.6%至10%之间,2020年化妆品市场规模有望达到4680亿元,2016年至2020年的年均复合增长率将达8.8%。

■

外资品牌市占率逐年下降 本土企业欣欣向荣

外资品牌的最好时代已成为历史,本土品牌有望在市场洗牌期占据有利地位。我国化妆品行业对外开放较早,早在上世纪80年代开始,外资化妆品巨头就开始进军中国市场,对国内化妆品市场造成了很大冲击。

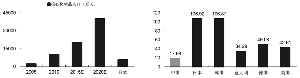

中国日化行业进入洗牌期,行业集中度逐年下降,外资品牌优势大不如前,国产品牌崭露头角。整体来看,日化行业集中度不高,且龙头企业的市场份额有逐年降低趋势。目前国内仍是外资继续主导化妆品行业,日化行业市占率前四位企业分别为宝洁、欧莱雅、资生堂、联合利华,这些公司共占据25.3%的市场份额。不过,近年来外资品牌的市占率逐年下降,2012年至2016年间,宝洁市占率下降3.3%,欧莱雅、资生堂、联合利华的市占率分别下降0.3%、0.5%、0.9%。与之相反的是,本土品牌份额正在逐年提升,2011年至2016年护肤品市占率提升13.2%至20.1%,彩妆市占率则提升8.8%至14.3%。外资品牌屡屡失守,一方面是因其自身战略的问题,未能及时抓住电商等新兴渠道发展的东风;另一方面则是本土企业在产品、营销等方面下了很大的功夫,革新了自身品牌形象,因此迎来快速发展期。

本土化妆品行业已涌现出一批国产品牌,有望在与外资品牌的角逐中进一步抢占市场份额。截至2016年,本土化妆品营收过亿元的品牌已经增加到20家,亿元级别以上的本土化妆品企业的总营收规模超过了284亿元。

由于高壁垒的存在 行业进入存量竞争期

化妆品行业存在品牌、营销、人才、研发四大壁垒,新进入者想要入行,既需要长时间的沉淀,也需要大量资金支持,但从2017年以来,产业资本的融合愈趋理性,因此,未来主要还是存量企业之间的竞争。据不完全统计,在2007年至2017年的10年间,中国化妆品行业共发生了394起与资本相关的事件,其中融资、收购为资本关注热点。

■

由于行业高壁垒的存在,且资本回归理性,我们认为新进入者威胁较小,未来的竞争主要发生在存量企业之间,行业进入存量竞争、优胜劣汰时代。对本土企业而言,获得成功的关键在于其能否在与外资品牌的角逐中占据上风。

品牌:消费者品牌偏好转变 本土化妆品蓄力发展

国际巨头化妆品公司拥有更为成熟、完善的产品线,基本实现全跨越式发展。以资生堂为例,其产品类型囊括护肤品、彩妆、洗护类,其中护肤品、彩妆按价位和消费人群定位的不同,分为顶级、一线、二线、三线品牌,品牌差异化战略成熟,形成了阶梯型分布的多维布局。而国内老牌日化厂商如上海家化,虽然已经初步形成类似布局,品牌阶梯却还不够丰富。其他化妆品企业,如上海百雀羚、伽蓝集团等,多品牌并线发展,但仅初步形成集团化规模,且品类多为护肤品,在彩妆品牌培养上后继乏力。

此外,本土企业多深耕大众品牌,中低端产品相对占优,而高端品牌的培育仍为本土企业的短板,目前能与外资高端产品一较高下的仅有上海家化旗下的佰草集。考虑到高端产品的研发非一朝一夕之事,未来几年内,本土品牌还是以中低端为主,但在高端偏好趋势加剧的背景下将逐步发展高端线。

数字化营销助力国产化妆品腾飞

数字化生态圈的扩大及丰富深深地影响着化妆品行业。化妆品行业历来是广告业贡献大户,中国消费者和广告媒体的演变深刻影响着化妆品行业。一方面,中国互联网三巨头BAT建立了丰富的数字化生态圈,且正在不断拓展延伸其边界。支付宝和微信这类超级APP也进一步重构了消费者的习惯和观念,在日化零售用品上表现得尤为明显。另一方面,中国大量的年轻化网民为品牌的数字化营销创造了条件。根据麦肯锡统计,2016年中国互联网用户达到了7.31亿,超过了欧盟和美国网民的总和。乘着电商革命的东风,中国的数字化转型进行得如火如荼,未来国产品牌将继续借此加速品牌建设,进一步抢占市场份额。

本土品牌加大广告宣传力度,借力数字化营销焕发活力。长期以来,国内品牌在营销实力上处于弱势,但在韩国化妆品企业通过成功营销切入中国市场的启发下,本土品牌开始重视广告宣传投入。以各公司2017年广告宣传费用占营收比例看,上海家化在品牌宣传上的投入比例为31.08%,已经超过国际化妆品巨头欧莱雅公司,珀莱雅、御家汇、丸美相对略低。诸如百雀羚、美加净等经典老品牌,都利用时间沉淀下的群众基础和信任,借助数字化营销成功实现“返老还童”,重新回到主流消费人群的视野中。纵观行业整体,本土公司普遍重视营销的促进作用,随着竞争日趋激烈,预计整体投入比例将维持高位或者继续上升。

线上业务飞速发展也为本土企业的品牌建设添砖加瓦。在电视等传统媒体占据绝对优势地位的时期,外资化妆品企业凭借雄厚的广告投入占据宣传制高点,而互联网等新媒体则给予国产品牌更多的曝光机会。随着电商的发展,网络成为化妆品品牌营销的新战场。线上宣传的覆盖面广,在投入同等的条件下可以辐射到更多的潜在用户,其无边界的特性从长期来看将会降低国内品牌的营销成本,同时,借用线上社群特性可以打造口碑从而与国际品牌直接抗衡。因此,在化妆品电商渠道快速发展的背景下,国内品牌的劣势将被弱化,市场地位将会快速提升。

消费者品牌偏好发生转变

随着人们经济水平的提升和消费观念的成熟,消费者对于国产品牌的好感度正在与日俱增。过去中国品牌面临的困境一方面体现在消费者的认知上,本土美妆品牌遭遇这类困境的问题尤其明显。多年来,外资品牌的一贯强势,让一些信息较为局限的消费者对外资品牌产生了迷信,从而忽略了优秀的本土品牌的品质已经超过部分洋品牌的事实。

网购主力95后人群既爱大牌,也爱国货。国产品牌更早布局电商渠道,而95后人群约占网购用户的1/4,为主力消费群体。因此,相比在大牌营销轰炸下成长的70后和80后人群,95后人群对国货的认知更为全面,因此,在其美妆产品的偏好品牌中,高端品牌和国产平价品牌分布均衡。

研发投入差距仍在 国产品牌巧用文化创新产品

本土企业研发投入绝对额低,但在比例上已基本与外资企业打平。研发是不断提升品质的关键,总体来看,化妆品企业的研发费用率普遍在2.0%至3.5%之间。本土企业的研发费用率普遍比欧莱雅低1%至2%,但略高于雅诗兰黛、资生堂。尽管在研发投入比例上,内资企业与外资基本打平,但受制于体量,国产品牌的投入绝对额远低于外资巨头,短期内这一情况无法出现明显改善。

善用中国传统文化理念,产品创新独辟蹊径。从研发实力看,大部分中国化妆品企业研发能力尚处起步阶段,研发工作以配方优化、安全检测等为主,皮肤、基因、原材料等基础研究尚处于空白或薄弱状态,成分创新较少。但本土品牌对国人肤质和东方审美的了解,是一种长久的优势。随着资金实力的增强、品质消费的推动,国内化妆品龙头纷纷重金吸引国际龙头公司研发人员加盟、加强国际合作、完善研发架构。部分龙头公司坚持自主创新,普遍采用东方草本护肤理念,结合现代技术打造旗下品牌。1998年,上海家化首创护肤品东方草本概念,利用中草药古方、结合西方技术与工艺推出高端护肤品品牌“佰草集”。经过近20年的发展,佰草集是目前本土品牌中唯一能与欧美日韩高端护肤品在同一梯队、同一渠道内平起平坐的品牌。

线上渠道强劲增长 线下渠道喜忧参半

化妆品的销售渠道大致可分为以下几类:1.超市及大卖场:这是日化产品、大众护肤品的主要销售渠道;2.百货商店:彩妆产品、中高端护肤品最核心的销售渠道之一;3.日化专营店:这是专门从事化妆品销售的零售商,汇集了化妆品、彩妆、香水、日化用品等多种品类,向顾客提供专业的美容服务;4.电商渠道:如淘宝、天猫、京东等。

总体而言,百货商店在提供体验式服务、定制化服务、产品展示等方面具备较大优势,因此其作为彩妆销售关键渠道的地位将长期保持;日化专营店一般规模较小、数量众多且分布广泛,在三四线城市及乡镇地区拥有较大基数,国产品牌借助此渠道实现了对中小城市的高覆盖率;电商渠道在信息展示、信息传播、信息分享等方面的优势可以打通不同定位的品牌在不同区域的渠道限制。但与国产品牌相比,外资品牌在进入电商渠道时更为谨慎,进入时间相对较晚,因此,本土品牌在这一渠道上更具先发优势。

传统渠道下滑,新兴渠道发展迅速。中国化妆品渠道的格局正在经历一场重大转变。电商、专业连锁店等国产化妆品主导的新兴渠道蓬勃发展,2011年至2016年电商渠道占比上升15.4%至20.6%,同期专业连锁占比则上升2.6%至19.9%。与此相反,商超、百货等外资化妆品主导的传统渠道占比则逐年下滑,截至2016年,商超渠道、百货渠道份额分别为26.9%和18.7%,相比2011年下降了7.2%和7.4%。由于国产品牌更早涉足电商渠道,因此在线上渠道方面具备先发优势。

综合来看,本土企业普遍在渠道方面强于外资企业,但在品牌梯度、研发上尚有不及之处。我们认为,未来中国内资企业将继续从以下因素中获益:1.三四线城市的消费升级;2.专营店和电商渠道的快速发展;3.95后人群对国产品牌的偏好。总体而言,国产化妆品企业具备天然优势,更贴近广大国内消费者的需求,更了解其消费偏好,通过精准的品牌营销与定位、立足传统文化研发差异化产品以及日化专营店、电商等渠道的默契配合,有望提升品牌知名度与信任度,实现持续增长。预计未来本土企业的市场占有率将持续上升,有望出现大型巨头化妆品集团。

■

上海家化:本土日化企业龙头 营销、研发加码品牌发展

早在1989年,公司就依照传统中医理论和重要功效研制出了六神花露水,一经上市迅速赢得了70%的市场份额。1995年,在普遍采用生化技术的护肤市场,上海家化研制推出中国首个现代中草药护肤品品牌佰草集,开辟本土品牌发展新路径。根据中怡康市场研究公司数据,佰草集品牌是目前国产品牌在百货渠道方面市场份额最大的品牌。此外,佰草集积极布局国际市场,于2008年正式进入欧洲高端化妆品市场,凭借深厚的中国文化内涵,在海外获得欢迎,树立了中国化妆品品牌在海外发展的又一里程碑。

珀莱雅:三四线城市布局成熟 电商业务助力腾飞

截至2017年,公司旗下各品牌的日化专营店覆盖了全国4个直辖市、293个地级市(含省会城市)、368个县级市。主品牌珀莱雅的线下经销商超过120家,线下日化专营店销售网络终端网点达13000余家。公司在渠道下沉方面具备外资品牌无可比拟的优势,随着消费升级、城镇化推进,将持续从三四线城市布局中获益。此外,公司持续加码单品牌店投入,未来品牌力将大幅加强。

御家汇:面膜起家 渗透率尚有较大提升空间

御家汇面膜产品营收占比约为80%,而中国面膜市场空间广阔。目前,中国受众仍未完全形成使用面膜的习惯,但在颜值主义的催化下,我国民众对外表愈加重视,使用频率将逐步提升,推动渗透率稳步上升。此外,面膜的使用尚未普及到更多的三四线城市。借力本土品牌近年来的加码营销,三四线未开发市场有望在未来几年被进一步挖掘。

拉芳家化:深耕洗护发市场 拥有稳定且强大经销渠道

拉芳家化为当前本土最大洗护发企业,2014年至2016年,公司在洗护发细分市场市占率分别为2.1%、2.3%、2.4%,连续三年排在全国销量的第六位,仅次于宝洁、联合利华、汉高、欧莱雅和拜尔斯道夫等外资品牌,稳居本土第一龙头位置。

此外,公司于2005年进入口腔护理与护肤品市场,成功丰富产品种类。依托核心品牌拉芳,发力细分品牌与外延品牌,公司构建起了结构相对合理的品牌矩阵,具备覆盖式发展的潜力和优势。多品牌战略将帮助公司覆盖更广的客户群,同时通过多样化经营提高整体稳健性。