(上接25版)

(上接25版)

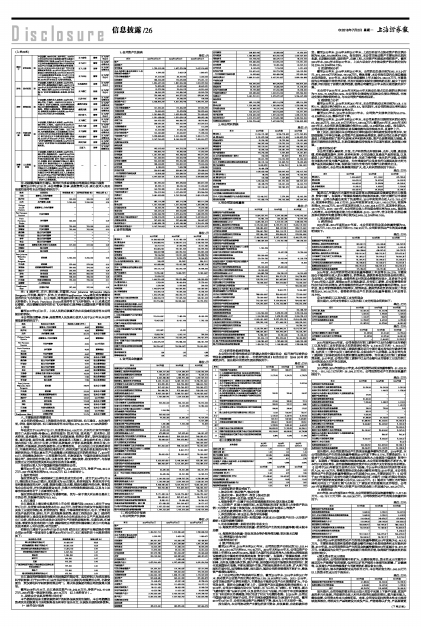

■

注:根据魏伟峰先生确认,其同时为多家香港公司提供公司秘书服务

截至2017年12月31日,本公司董事、监事、高级管理人员、核心技术人员直接或间接持有本公司股份情况如下:

■

注:(1)姚井明、庄丹、熊向峰、郑慧丽、Peter Johannes Wijnandus Marie Bongaerts、闫长鹍、梁冠宁、罗杰、江志康和Raadjkoemar Matai通过武汉睿图间接持有长飞光纤股份;(2)王瑞春、周理晶和郑昕通过武汉睿腾间接持有长飞光纤股份;(3)Frank Franciscus Dorjee直接持有长飞光纤股份;(4)上述通过武汉睿图、武汉睿腾间接持有的长飞光纤股份已质押给长城嘉信资产管理有限公司

截至2017年12月31日,上述人员的近亲属不存在直接或间接持有本公司股份的情况。

本公司现任董事、监事、高级管理人员及核心技术人员于2017年从本公司领取薪酬情况如下:

■

八、主要股东的简要情况

本公司的持股5%以上的股东为华信、德拉克科技、长江通信。本次发行前,华信、德拉克科技、长江通信各持有本公司26.37%、26.37%、17.58%的股份

1、华信

华信成立于1993年1月21日,注册资本500,000万元,住所为北京市西城区闹市口大街1号院4号楼04G,经营范围为“技术开发、技术推广、技术转让、技术咨询、技术服务;工程和技术研究与试验发展;销售计算机、软件及辅助设备、通讯设备、家用电器、建筑材料;承接通讯工程施工,承包境外机电工程和境内招标工程,进出口业务;计算机系统集成;计算机系统服务;软件开发;企业管理;市场调查;经济贸易咨询;企业管理咨询。(企业依法自主选择经营项目,开展经营活动;依法须经批准的项目,经相关部门批准后依批准的内容开展经营活动;不得从事本市产业政策禁止和限制类项目的经营活动)”。2017年10月,华信整体改制为一人有限责任公司,名称变更为“中国华信邮电科技有限公司”,改制前的全部业务、业务合同、资产、债权债务、账面净资产、与各被投资企业之间的投资关系均由改制后的主体承继。

华信的出资人为中国国新控股有限责任公司。

截至2017年12月31日,华信总资产1,640,608.81万元,净资产782,204.41万元,2017年度净利润为18,114.33万元(以上未经审计)。

2、德拉克科技

德拉克科技为一家根据荷兰法律注册成立的公司,成立于2004年5月14日,授权资本为500万欧元,实收资本为100万欧元,经营范围为“经营应用于电信和数据通信的光纤、光缆、铜质电缆以及光缆、铜质电缆配件的业务,管理其他企业和公司,并对其提供资金支持,为第三方的债务提供担保,以及与上述事宜相关或有利于上述事宜的业务。”

德拉克科技的实际控制人为普睿司曼,其为一家于意大利证券交易所上市的公司,其股票代码为PRY.MI。

3、长江通信

长江通信系上海证券交易所的上市公司(股票代码:600345),成立于1996年1月2日,注册资本和实收资本为19,800万元,注册地址为武汉市东湖开发区关东工业园文华路2号,经营范围为“通信、半导体照明和显示、电子、计算机技术及产品的开发、研制、生产、技术服务及销售;通信工程的设计、施工(须持有效资质经营);通信信息咨询服务;经营本企业和成员企业自产产品及技术的出口业务、经营本企业和成员企业科研生产所需的原辅材料、仪器仪表、机械设备、零配件及技术的进口业务(国家限定公司经营和国家禁止进出口的商品及技术除外);对外投资;项目投资”。

根据长江通信于2018年4月28日公告的《武汉长江通信产业集团股份有限公司2018年第一季度报告》,截至2018年3月31日,长江通信的前十大股东情况如下:

■

长江通信的控股股东为烽火科技集团有限公司,实际控制人为武汉邮电科学研究院(已于2017年12月由全民所有制企业改制为有限责任公司,名称变更为“武汉邮电科学研究院有限公司”),烽火科技集团有限公司控股烽火通信。

截至2018年3月31日,长江通信总资产178,242.61万元,净资产162,474.88万元,2018年第一季度净利润6,257.76万元 (以上未经审计) 。

九、财务会计信息及管理讨论分析

本节提供的信息主要依据经审计的财务报表及附注编制。本公司提醒投资者关注招股意向书所附财务报告和审计报告全文,以获取全部的财务资料。

(一)合并会计报表

1、合并资产负债表

单位:元

■

2、合并利润表

单位:元

■

3、合并现金流量表

单位:元

■

(二)母公司会计报表

1、母公司资产负债表

单位:元

■

■

2、母公司利润表

单位:元

■

3、母公司现金流量表

单位:元

■

(三)非经常性损益明细表

本公司对非经常性损益项目的确认依照中国证监会《公开发行证券的公司信息披露解释性公告第1号--非经常性损益》(证监会公告[2008]43号)的规定执行。报告期内非经常性损益情况如下:

单位:万元

■

(四)主要财务指标

■

上述指标的计算公式如下:

1、流动比率=流动资产/流动负债

2、速动比率=(流动资产-存货)/流动负债

3、资产负债率=总负债/总资产×100%

4、每股净资产=归属于母公司普通股股东权益/期末股本总额

5、无形资产(扣除土地使用权、水面养殖权和采矿权等后)占净资产的比例=无形资产(扣除土地使用权、水面养殖权和采矿权等后)/净资产

6、应收账款周转率=营业收入/应收账款平均净额

7、存货周转率=营业成本/存货平均净额

8、息税折旧摊销前利润=利润总额+利息支出+固定资产折旧+无形资产摊销+长期待摊费用摊销

9、利息保障倍数=息税前利润/利息支出

10、每股经营活动的现金流量=经营活动产生的现金流量净额/期末股本总额

11、每股净现金流量=现金及现金等价物净增加额/期末股本总额

(五)管理层讨论与分析

1.财务情况分析

(1)资产情况分析

截至2015年末、2016年末和2017年末,公司的总资产分别达到755,555.44万元、816,634.40万元和916,776.40万元。2016年末和2017年末,公司总资产分别较上年增长8.08%和12.26%。随着三大国有电信运营商大力发展4G网络基础设施建设及中国政府持续推进实施“宽带中国”、“互联网+”等国家战略,光纤光缆行业市场需求向好,生产能力快速提升。报告期内,公司持续巩固光纤预制棒、光纤及光缆业务优势,提升产能,保持国内电信市场领先地位的同时,深化实施国际化战略,不断拓展境外市场,并积极拓展多元化业务,扩大客户范围和市场空间。因而整体来看,报告期内,随着公司经营规模的不断扩大,整体资产规模快速增长。

从上述公司总资产构成表可以看出,截至2015年末、2016年末和2017年末,流动资产占总资产的比例分别为66.13%、56.60%和57.04%。2015-2016年,公司非流动资产比例有所提升,主要是由于随着公司产业化规模的扩大,子公司及合营、联营企业数量不断上升,固定资产及长期股权投资持续增长:(1)2015年,公司在中国境内设立长飞沈阳、长飞兰州、长飞潜江、长飞智连、湖北飞菱和浙江联飞6家子公司,以及合营企业长飞信越,并分别于印尼和美国成立长飞印尼和长芯盛美国,同时完成了对长飞电缆的收购;(2)2016年,公司在中国境内新设立两家子公司,并于非洲及泰国等地设立4家境外子公司。截至2017年12月31日,公司非流动资产比例略有下降,基本与上年末保持一致。

报告期内,本公司流动资产主要包括货币资金、应收票据、应收账款和存货。截至2015年末、2016年末和2017年末,上述四项合计占流动资产的比例分别为96.32%、93.69%和94.73%。报告期内,本公司非流动资产主要包括长期应收款、长期股权投资、固定资产、在建工程、无形资产和递延所得税资产。截至2015年末、2016年末和2017年末,上述六项合计占非流动资产的比例分别为92.23%、95.20%和94.72%。

(2)负债情况分析

截至2015年末、2016年末和2017年末,公司的总负债分别为385,113.24万元、374,279.59万元和368,193.58万元。整体来看,本公司报告期内负债总额基本保持稳定。2017年末,本公司负债总额较上年末减少6,086.01万元,主要是因为公司根据日常经营所需,并及时根据长短期负债结构的匹配,减少了信用借款,同时偿还了原欧元质押借款,使得公司截至2017年末的长期借款有所下降。

本公司于2015年末、2016年末和2017年末流动负债占总负债的比例分别为77.30%、70.42%和80.06%,本公司的负债结构呈现流动负债比例较高、非流动负债比例较低的特点,与本公司资产结构相匹配。

(3)偿债能力分析

截至2015年末、2016年末和2017年末,本公司的流动比率分别为1.68、1.75和1.77,速动比率分别为1.45、1.51和1.53。报告期内,本公司的流动比率和速动比率较为稳定,且保持在合理水平。

截至2015年末、2016年末和2017年末,公司资产负债率分别为50.97%、45.83%和40.16%,整体有所下降。

截至2015年末、2016年末和2017年末,本公司息税折旧摊销前利润分别为81,250.20万元、100,631.87万元和171,089.62万元;截至2015年末、2016年末和2017年末,本公司利息保障倍数分别为10.44倍、14.69倍和25.42倍。报告期内,公司息税折旧摊销前利润和利息保障倍数均保持较高水平,且逐年上升。

综上所述,报告期内本公司流动比率和速动比率均稳定保持合理水平,短期偿债能力不存在问题;公司资产负债结构合理稳定,表明公司在业务扩张的基础上有效地控制了资产负债率水平和财务风险,资产负债管理能力较强;息税折旧摊销前利润充足,利息保障倍数保持较高水平且逐年提高,偿债能力较强。

2.盈利状况分析

本公司主要从事研究、开发、生产和销售光纤预制棒、光纤、光缆、通信线缆、特种线缆及器件、附件、组件和材料,专用设备以及通信产品的制造,以及提供上述产品的工程及技术服务业务,形成了棒纤缆一体化的产业链。公司拥有完备的光纤及光缆产品组合,为全球通信行业及其他行业提供各种光纤光缆产品及相关解决方案,现阶段已成为全球光纤光缆行业的领先企业。

报告期内,本公司业务规模持续扩大,收入和利润情况如下所示:

单位:万元

■

随着近几年国内三大国有电信运营商4G网络基础设施建设的大力发展及“宽带中国”、“互联网+”等国家战略的持续推进实施,光纤光缆行业市场需求向好,公司业务量也实现了快速增长,2015年实现营业收入673,783.62万元,实现净利润55,048.17万元,2016年实现营业收入811,149.51万元,实现净利润69,370.02万元,2017年实现营业收入1,036,608.37万元,实现净利润123,457.91万元。2015-2017年,本公司营业收入年均复合增长率为24.04%。随着收入的增长,本公司的盈利能力也大幅提高,2015-2017年,营业利润、利润总额及净利润的年均复合增长率分别为62.84%、52.39%和49.76%。

3、现金流状况分析

(1)经营活动

2015年度、2016年度和2017年度,本公司经营活动现金流量净额为55,327.53万元、130,721.88万元和173,786.99万元。公司经营活动产生的现金流量明细如下:

单位:万元

■

2016年度,本公司经营活动现金流量净额较上年度增长136.27%,主要原因在于随着营业收入的大幅增长,销售商品、提供劳务收到的现金相应增长,与此同时,公司购买商品、接受劳务支付的现金增幅相对较小,且多家子公司于2016年投入运营,使得2016年末预收款项、应付职工薪酬、应交税费等经营性应付项目有所增加,进而导致经营活动产生的现金流量净额有所增加。2017年度,受公司销售规模的持续增长,销售商品、提供劳务收到的现金较上年度增加243,393.05万元,使得经营活动产生的现金流量净额较上年度增长32.94%。

①支付给职工以及为职工支付的现金

报告期内,公司支付给职工以及为职工支付的现金明细如下:

单位:万元

■

单位:万元

■

2015年度和2016年度,公司各期应付职工薪酬中已支付金额与支付给职工以及为职工支付的现金之间的差异分别为-2,135.93万元和-1,464.03万元,该差异主要系公司向职工提供的福利项目中部分通过其他应付款进行核算,包括员工工资中由员工承担的社保、公积金和个人所得税,以及公司为员工提供职工宿舍相关的水电费和董监高责任险等,而非通过应付职工薪酬核算所致。2017年度,公司应付职工薪酬中已支付金额与支付给职工以及为职工支付的现金之间不存在差异。

(2)投资活动

2015年度、2016年度和2017年度,本公司投资活动现金流量净额为-51,028.95万元、-110,103.73万元和-38,096.37万元。公司投资活动产生的现金流量明细如下:

单位:万元

■

报告期内,本公司投资活动产生的现金流量净额均为负值。2016年度,本公司投资活动产生的现金流量净额较2015年度下降115.77%,主要是因为:(1)受益于三大国有电信运营商4G网络基础设施的大力发展及中国政府“宽带中国”、“互联网+”等国家战略的持续推进实施,本公司经营规模的不断扩大,资本性开支相应增长,进而使得购建固定资产和无形资产支付的现金有所增加;(2)公司于2015年新设立合营企业长飞信越,于2016年以现金对其进行资本金注入24,407.59万元,导致投资活动现金流出额有所增加;2017年度,本公司投资活动产生的现金流量净额较2016年度减少65.40%,主要原因在于:(1)公司于2017年度收回了此前作为欧元借款的担保向汇丰银行(中国)有限公司武汉分行进行质押的定期存款人民币20,500.00万元;(2)随着长飞潜江光纤预制棒和光纤加工厂及浙江联飞光纤加工厂建设项目的逐渐完成并转固,公司2017年度购建固定资产和无形资产支付的现金较上年度减少23,365.27万元。

(3)筹资活动

2015年度、2016年度和2017年度,本公司筹资活动现金流量净额为-3,317.84万元、-85,781.77万元和-98,058.26万元。公司筹资活动产生的现金流量明细如下:

单位:万元

■

本公司2016年度筹资活动产生的现金流量净额较2015年度减少82,463.92万元,主要系吸收投资和取得的借款金额有所减少且偿还债务和支付股利所致。2017年度,本公司筹资活动产生的现金流量净额较2016年度减少12,276.49万元,主要是因为公司于2017年度根据日常经营所需,取得银行借款收到的现金相对较少。

4.重大资本性支出情况

报告期内,公司经营规模不断扩大,业绩持续增长,资本性支出主要用于满足其生产规模扩张的需要,包括用以扩充产能的土地使用权购置、厂房修建等,以及随生产和销售规模扩大而新增的机器设备支出等。

报告期内,除本次募集资金运用项目之外,本公司所发生的1,000.00万元以上的资本性支出如下表所示:

单位:万元

■

报告期内,公司持续的资本性支出投入有助于拓展上下游产业链,实现产品的多元化发展,并促使营业收入和毛利保持快速稳定增长,提升盈利能力。整体来看,公司资本性支出成效明显。未来,公司报告期内的资本性支出将持续发挥效应,待相关生产基地建设完成投产后,产能将得以扩充,产品图谱更

(下转27版)