杭州滨江房产集团股份有限公司

第四届董事会第五十七次会议决议公告

证券代码:002244 证券简称:滨江集团 公告编号:2018-094

杭州滨江房产集团股份有限公司

第四届董事会第五十七次会议决议公告

本公司及其董事、监事、高级管理人员保证公告内容真实、准确和完整,并对公告中的虚假记载、误导性陈述或者重大遗漏承担责任。

杭州滨江房产集团股份有限公司(以下简称"公司") 第四届董事会第五十七次会议通知于2018年9月2日以专人送达、传真形式发出,会议于2018年9月7日以通讯表决的方式召开,应参加表决董事7人,实际参加表决董事7人。本次会议召开程序符合《公司法》和《公司章程》的规定。

会议以通讯表决的方式,审议并表决了以下议案:

一、审议通过《关于提请股东大会授权董事会批准为控股子公司提供担保额度的议案》

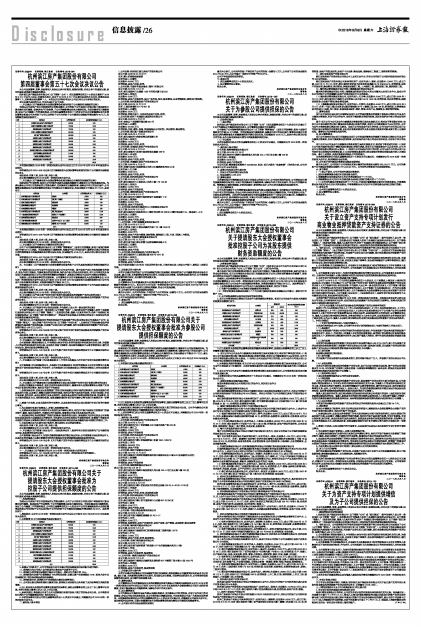

为满足公司房地产项目开发建设的正常资金需求,公司控股子公司在项目开发过程中将根据项目资金需求进行融资。根据房地产行业惯例,子公司的融资需由股东方提供担保。为切实提高项目融资效率,保证子公司融资工作的顺利推进,公司第四届董事会第五十七次会议审议并同意提请股东大会授权董事会批准公司为控股子公司以及控股子公司为控股子公司提供担保额度净增加额为80亿元,担保额度的具体分配如下:

■

本次授权期限为2018年第一次临时股东大会作出决议之日至2019年召开2018年年度股东大会期间。

详情请见公司2018-095号公告《关于提请股东大会授权董事会批准为控股子公司提供担保额度的公告》。

表决结果:同意7票,反对0票,弃权0票。

此议案尚需提交公司2018年第一次临时股东大会审议。

二、审议通过《关于提请股东大会授权董事会批准为参股公司提供担保额度的议案》

根据房地产行业惯例,在项目公司向银行或其他金融机构融资时,需要项目公司股东提供担保。为满足参股公司项目开发建设的正常资金需求,切实提高项目融资效率,保障合作项目的良好运作,公司董事会提请股东大会授权董事会批准公司为参股公司提供担保,担保金额合计不超过67.7亿元,具体如下:

■

本次授权期限为2018年第一次临时股东大会作出决议之日至2019年召开2018年年度股东大会期间。

详情请见公司2018-096号公告《关于提请股东大会授权董事会批准为参股公司提供担保额度的公告》。

表决结果:同意7票,反对0票,弃权0票。

此议案尚需提交公司2018年第一次临时股东大会审议。

三、审议通过《关于为参股公司提供担保的议案》

公司子公司温岭锦辉置业有限公司(以下简称“锦辉置业”)因项目开发需要,拟向中国银行温岭支行申请8.5亿元贷款。为切实提高项目融资效率,保障合作项目的良好运作,董事会同意公司按股权比例为锦辉置业本次融资提供连带责任保证担保,担保额度为4.165亿元,具体内容以相关担保文件为准。

详情请见公司2018-097号公告《关于为参股公司提供担保的公告》。

表决结果:同意7票,反对0票,弃权0票。

此议案尚需提交公司2018年第一次临时股东大会审议。

四、审议通过《关于提请股东大会授权董事会批准控股子公司为其股东提供财务资助额度的议案》

公司部分项目由公司与合作方共同设立项目公司合作开发。鉴于房地产项目开发周期较长的特点,在合作项目预售后,为提高资金的使用效率,保护合作各方的合法经济利益,项目公司将在充分保证项目后续建设和项目公司正常经营所需资金的前提下,按股权比例向公司及合作方提供财务资助。

为提高上述财务资助事项的实施效率,公司董事会审议并同意提请股东大会授权董事会自2018年第一次临时股东大会作出决议之日起至2019年召开2018年年度股东大会前批准部分项目公司为合作方股东提供财务资助,财务资助额度为不超过98亿元。

详情请见公司2018-098号公告《关于提请股东大会授权董事会批准控股子公司为其股东提供财务资助额度的公告》。

表决结果:同意7票,反对0票,弃权0票。

此议案尚需提交公司2018年第一次临时股东大会审议。

五、审议通过《关于设立资产支持专项计划发行商业物业抵押贷款资产支持证券的议案》

详情请见公司2018-099号公告《关于设立资产支持专项计划发行商业物业抵押贷款资产支持证券的公告》。

表决结果:同意7票,反对0票,弃权0票。

此议案尚需提交公司2018年第一次临时股东大会审议。

六、审议通过《关于根据专项计划交易安排,作为委托人设立单一资金信托的议案》

公司拟作为委托人设立单一资金信托(以下简称“信托”),信托资金用于向借款人杭州千岛湖滨江度假酒店有限公司(以下简称“借款人”)发放信托贷款,借款人以其所持有的、杭州千岛湖滨江希尔顿度假酒店(以下简称“滨江希尔顿酒店”)的房屋所有权和其占有范围内的国有土地使用权为信托贷款债权提供抵押担保。

信托设立后,公司拟将其持有的信托受益权作为基础资产转让给合格证券公司或基金子公司(以下简称“管理人”)设立的资产支持专项计划(以下简称“专项计划”),以信托项下的商业物业抵押贷款债权为基础资产现金流来源,开展资产证券化项目进行融资,发行商业物业抵押贷款资产支持证券,规模不超过4.66亿元人民币。

详情请见公司2018-099号公告《关于设立资产支持专项计划发行商业物业抵押贷款资产支持证券的公告》。

表决结果:同意7票,反对0票,弃权0票。

此议案尚需提交公司2018年第一次临时股东大会审议。

七、审议通过《关于签署〈增信安排协议〉,作为增信主体为专项计划提供增信的议案》

公司拟签署《增信安排协议》,作为增信主体为专项计划的开放程序承担流动性支持义务、为借款人日常运营承担流动性支持义务,并在发生评级下调事件、现金流净额覆盖不足事件等情形时,履行支付保证金、预付分配收益等增信义务。

详情请见公司2018-100号公告《关于为资产支持专项计划提供增信及为子公司提供担保的公告》。

表决结果:同意7票,反对0票,弃权0票。

此议案尚需提交公司2018年第一次临时股东大会审议。

八、审议通过《关于签署〈优先收购权协议〉,作为优先收购权人向专项计划支付权利维持费的议案》

公司拟签署《优先收购权协议》,并根据《优先收购权协议》约定的期限及方式享有向管理人收购信托项下信托受益权的权利;作为对价,公司应根据《优先收购权协议》的约定向管理人支付权利维持费。

详情请见公司2018-100号公告《关于为资产支持专项计划提供增信及为子公司提供担保的公告》。

表决结果:同意7票,反对0票,弃权0票。

此议案尚需提交公司2018年第一次临时股东大会审议。

九、审议通过《关于提请股东大会授权董事会全权办理本期资产支持专项计划相关事宜的议案》

根据公司需要及市场条件,在有关法律法规规定范围内,提请股东大会授权董事会办理资产支持专项计划发行相关事宜,包括但不限于下列各项:

1、依据国家法律、法规及证券监管部门的有关规定根据公司和市场的实际情况,决定本期发行的具体发行方案,以及修订、调整本期发行的发行条款,包括但不限于具体发行规模、专项计划期限、专项计划利率、发行时机、是否分期发行及多品种发行、各期及各品种发行规模及期限的安排、担保事项、还本付息的期限及方式、违约解决机制、信息披露安排和专项计划申请转让等与发行方案相关的一切事宜;

2、聘请中介机构,办理本期发行的申报事宜,以及在发行完成后办理本期发行专项计划的申请转让事宜;

3、为本期发行选择计划管理人、托管人和监管银行等;

4、负责具体实施和执行本期专项计划发行及申请转让事宜,包括但不限于根据有关监管部门的要求制作、修改、报送本期发行、申请转让的申报材料,签署相关申报文件及其他法律文件;

5、如国家法律法规或监管部门的相关政策或市场条件发生变化,除根据有关法律法规及公司章程规定必须由股东大会重新决议的事项外,可依据有关法律法规和公司章程的规定、监管部门的意见对本期发行的具体方案等相关事项作适当调整或根据实际情况决定是否继续开展本期发行的相关工作;

6、全权负责办理与本期专项计划发行、登记及转让有关的其他事项。

表决结果:同意7票,反对0票,弃权0票。

此议案尚需提交公司2018年第一次临时股东大会审议。

十、审议通过《关于签署〈保证合同〉、〈股权质押合同〉,根据专项计划交易安排为子公司提供保证担保、股权质押担保的议案》

公司拟签署《保证合同》,为信托贷款债权提供连带责任保证担保;公司拟签署《股权质押合同》,以其持有的对借款人认缴出资额所对应的全部股权为信贷贷款债权提供股权质押担保。

详情请见公司2018-100号公告《关于为资产支持专项计划提供增信及为子公司提供担保的公告》。

表决结果:同意7票,反对0票,弃权0票。

此议案尚需提交公司2018年第一次临时股东大会审议。

十一、审议通过《关于提请召开公司2018年第一次临时股东大会的议案》

详情请见公司2018-101号公告《关于召开2018年第一次临时股东大会的通知》。

表决结果:同意7票,反对0票,弃权0票。

特此公告。

杭州滨江房产集团股份有限公司

董事会

二○一八年九月八日

证券代码:002244 证券简称:滨江集团 公告编号:2018-095

杭州滨江房产集团股份有限公司关于

提请股东大会授权董事会批准为

控股子公司提供担保额度的公告

本公司及其董事、监事、高级管理人员保证公告内容真实、准确和完整,并对公告中的虚假记载、误导性陈述或者重大遗漏承担责任。

一、担保情况概述

为满足公司房地产项目开发建设的正常资金需求,公司子公司在项目开发过程中将根据项目资金需求进行融资。根据房地产行业惯例,子公司的融资需由股东方提供担保。为切实提高项目融资效率,保证子公司融资工作的顺利推进,公司第四届董事会第五十七次会议审议并同意提请股东大会授权董事会批准公司为控股子公司以及控股子公司为控股子公司提供担保额度净增加额为80亿元,具体情况如下:

1、授权期间:自公司2018年第一次临时股东大会作出决议之日起至2019年召开2018年年度股东大会期间。

2、本次新增80亿元担保额度的具体分配如下:

■

3、在满足下列条件下,公司可将股东大会审议通过的担保额度在担保对象间进行调剂:

1)、获调剂方为公司纳入合并范围的从事房地产业务的子公司;

2)、获调剂方的单笔担保额度不超过公司最近一期经审计净资产的 10%;

3)、在调剂发生时资产负债率超过 70%的担保对象,仅能从资产负债率超过 70%(股东大会审议担保额度时)的担保对象处获得担保额度;

4)、在调剂发生时,获调剂方不存在逾期未偿还负债等情况;

5)、公司按出资比例对获调剂方提供担保、获调剂方或者其他主体采取了反担保等相关风险控制措施。

4、以上经股东大会授权的由董事会批准的担保事项,须经出席董事会的三分之二以上董事审议同意,并经全体独立董事三分之二以上审议同意。

5、具体实施时,将根据公司或子公司与贷款银行或相关权利人签订的担保合同办理。公司将按持股比例为子公司融资提供担保(包括反担保)。

6、本次担保事项已经公司第四届董事会第五十七次会议审议通过,尚需提交公司2018年第一次临时股东大会审议。

二、被担保人基本情况

1、公司名称:杭州滨江盛元房地产开发有限公司

成立日期:2008年02月02日

住所:萧山区湘湖农场场部

法定代表人:朱慧明

注册资本:50000万元

经营范围:房地产开发、经营。

2、公司名称:花漾年华旅居置业(湖州)有限公司

成立日期:2018年1月2日

住所:浙江省湖州市太湖路1199号天和大厦5层502

法定代表人:张洪力

注册资本:2000万元

经营范围:房地产开发经营;国内广告代理、发布;物业管理;企业营销策划;建筑项目管理等。

3、公司名称:杭州新惠房地产开发有限公司

成立日期:2003年10月31日

住所:上城区清泰街571号801室

法定代表人:朱慧明

注册资本:2500万元

经营范围:西湖大道11号地块的房地产开发、经营。

4、公司名称:杭州千岛湖滨江度假酒店有限公司

成立日期:2009年5月27日

住所:淳安县千岛湖镇环湖北路600号

法定代表人:朱慧明

注册资本:31000万元

经营范围:住宿、餐饮、卷烟、雪茄烟(限分公司经营)、 酒店管理、物业管理。

5、公司名称:浙江新广发置业有限公司

成立日期:2005年3月23日

住所:浙江省杭州市临安区锦北街道潘山村

法定代表人:张洪力

注册资本:15000万元

经营范围:房地产开发、经营。

6、公司名称:乐清滨江房地产开发有限公司

成立日期:2018年4月19日

住所:浙江省温州市乐清市城南街道金溪路188号

法定代表人:余忠祥

注册资本:5000万元

经营范围:房地产开发、经营。

7、公司名称:南通曙江房地产开发有限公司

成立日期:2008年4月25日

住所:南通市如皋市如城街道百花苑209幢燕桥东河边52室

法定代表人:江丹琴

注册资本:2000万元

经营范围:房地产开发、经营。

8、公司名称:杭州滨恒房地产开发有限公司

成立日期:2018年8月15日

住所:浙江省杭州市上城区凤山花苑3幢1号104室

法定代表人:张洪力

注册资本:10000万元

经营范围:房地产开发经营。

9、公司名称:温岭滨岭房地产开发有限公司

成立日期:2018年9月5日

住所:浙江省台州市温岭市城西街道下保渭渚村1号

法定代表人:蒋真皓

注册资本:20000万元

经营范围:房地产开发经营。

10、公司名称:杭州滨江集团天目山开发建设有限公司

成立日期:2016年7月19日

住所:浙江省杭州市临安区天目山镇环河北街68号天目山镇行政服务中心一楼东面1-3号

法定代表人:朱慧明

注册资本:54000万元

经营范围:房地产开发、经营。

11、公司名称:上饶市滨榈置业发展有限公司

成立日期:2018年6月27日

住所:江西省上饶市上饶县凤凰西大道7号1幢1503号

法定代表人:吴润良

注册资本:2000万元

经营范围:房地产开发与销售;建材销售;园林绿化工程、市政工程施工与管理。

12、公司名称:宁波滨江维堡置业有限公司

成立日期:2017年11月9日

住所:浙江省宁波市奉化区萧王庙街道峰岭南路6号

法定代表人:朱慧明

注册资本:1000万元

经营范围:房地产开发

13、公司名称:杭州滨望房地产开发有限公司

住所:浙江省杭州市上城区钱江路639号1971室

法定代表人:张洪力

注册资本:10000万元

经营范围:房地产开发经营。

该公司系杭政储出[2018]32号地块的开发主体,目前尚在办理工商设立手续中,最终以工商登记为准。

三、担保协议的主要内容

本次审议通过的对控股子公司担保额度为预计担保额度,将根据控股子公司融资情况决定是否予以实施。截止目前,本次新增担保事项尚未发生,担保协议亦未签署。担保事项实际发生后,公司将按照信息披露的相关规定,及时履行信息披露义务。

四、董事会意见

公司董事会认为本次提请股东大会授权董事会批准公司为子公司以及子公司为子公司提供担保额度净增加额80亿元,系自公司2018年第一次临时股东大会作出决议之日起至2019年召开2018年年度股东大会前子公司各项目实际经营需要,符合公司发展战略。

五、公司累计对外担保及逾期担保情况

截至本公告日,公司对外担保(不包括对子公司的担保)金额为0万元。公司对子公司担保金额为904,775.00万元,占公司最近一期经审计净资产的63.37%。

公司不存在逾期担保的情况。

六、备查文件

1、第四届董事会第五十七次会议决议。

特此公告。

杭州滨江房产集团股份有限公司

董事会

二○一八年九月八日

证券代码:002244 证券简称:滨江集团 公告编号:2018-096

杭州滨江房产集团股份有限公司关于

提请股东大会授权董事会批准为参股公司

提供担保额度的公告

本公司及其董事、监事、高级管理人员保证公告内容真实、准确和完整,并对公告中的虚假记载、误导性陈述或者重大遗漏承担责任。

一、担保事项概述

根据房地产行业惯例,在项目公司向银行或其他金融机构融资时,需要项目公司股东提供担保。为满足参股公司项目开发建设的正常资金需求,切实提高项目融资效率,保障合作项目的良好运作,公司董事会提请股东大会授权董事会批准公司为参股公司提供担保,担保金额合计不超过67.7亿元,截止目前,担保事项尚未发生,担保协议亦未签署,具体情况如下:

1、授权期间:自公司2018年第一次临时股东大会作出决议之日起至2019年召开2018年年度股东大会期间。

2、本次预计担保对象及额度情况如下:

■

3、以上经股东大会授权的由董事会批准的担保事项,须经出席董事会的三分之二以上董事审议同意,并经全体独立董事三分之二以上审议同意。

4、具体实施时,将根据公司与贷款银行或相关权利人签订的担保合同办理。公司作为参股公司股东,将按持股比例对参股公司融资提供担保(包括反担保)。

5、上述担保事项已经公司第四届董事会第五十七次会议审议通过,尚需提交公司2018年第一次临时股东大会审议。

二、被担保人基本情况

1、公司名称:杭州博航房地产开发有限公司

成立日期:2018年4月4日

住所:浙江省杭州市江干区杭海路238号森禾商务广场202室

法定代表人:戚红卫

注册资本:10000万元

经营范围:房地产开发经营

2、公司名称:杭州金昇房地产开发有限公司

成立日期:2017年10月17日

住所:浙江省杭州市萧山区城厢街道山阴路1991、1993号

法定代表人:李伟

注册资本:250000万元

经营范围:房地产开发

3、公司名称:温州万祯置业有限公司

成立日期:2017年11月20日

住所:浙江省温州市龙湾区瑶溪街道南洋大道浙南云谷H幢403室(高新区试点区)

法定代表人:赵海峰

注册资本:1000万元

经营范围:房地产开发经营

4、公司名称:温岭锦辉置业有限公司

成立日期:2018年3月28日

住所:浙江省台州市温岭市城东街道九龙大道102-2号汇金公寓3幢109室

法定代表人:林俊波

注册资本:5000万元

经营范围:房地产开发经营

5、公司名称:杭州新锦置业有限公司

成立日期:2018年4月13日

住所:浙江省杭州市萧山区经济技术开发区启迪路198号A-B102-1128室

法定代表人:宋延安

注册资本:25000万元

经营范围:房地产开发、经营;房屋租赁服务

6、公司名称:杭州保泓房地产开发有限公司

成立日期:2018年4月20日

住所:浙江省杭州市萧山区宁围街道市心北路857号290室

法定代表人:陈刚

注册资本:2000万元

经营范围:房地产开发、经营

7、公司名称:宁波京海投资管理有限公司

成立日期:2018年4月4日

住所:浙江省宁波市海曙区顺德路82号2-17

法定代表人:闫冲

注册资本:2000万元

经营范围:投资管理,房地产开发经营,房地产投资,房产销售,房屋租赁,物业服务等

8、公司名称:温州浙同置业有限公司

成立日期:2018年7月5日

住所:浙江省温州市鹿城区南汇街道锦东家园二期黄宅路119号

法定代表人:叶恒

注册资本:10000万元

经营范围:房地产开发、经营;物业管理。

9、公司名称:乐清市梁荣置业有限公司

成立日期:2018年7月11日

住所:浙江省乐清市城南街道千帆东路277号(天豪君澜大酒店21楼)

法定代表人:何剑

注册资本:5000万元

经营范围:房地产开发经营;物业管理

10、公司名称: 德清京盛房地产开发有限公司

成立日期:2018年7月4日

住所:浙江省湖州市德清县武康街道北湖东街957号德蓝广场6幢10层1003号

法定代表人:包海利

注册资本:2000万元

经营范围:房地产开发经营,物业管理等

三、担保协议的主要内容

本次审议通过的对参股公司担保额度为预计担保额度,将根据参股公司融资情况决定是否予以实施。截止目前,本次新增担保事项尚未发生,担保协议亦未签署。担保事项实际发生后,公司将按照信息披露的相关规定,及时履行信息披露义务。

四、董事会意见

公司董事会认为本次提请股东大会授权董事会批准为参股公司提供担保额度系自公司2018年第一次临时股东大会作出决议之日起至2019年召开2018年年度股东大会前各参股公司项目实际经营需要,有利于提高参股公司融资效率,保障合作项目的良好运作。

五、独立董事意见

公司为参股公司提供担保是为满足金融机构要求、支持参股公司经营发展,有利于合作项目的开发建设,符合公司和全体股东利益,且公司按持股比例提供担保,不存在损害公司及广大股东利益的情形。本次提请授权事项经公司第四届董事会第五十七次会议审议通过后,尚需提交公司股东大会审议,其决策程序合法有效,同意本次提请股东大会授权董事会批准为参股公司提供担保额度事宜。

六、公司累计对外担保及逾期担保情况

截至本公告日,公司对外担保(不包括对子公司的担保)金额为0万元,公司对子公司担保金额为904,775.00万元,占公司最近一期经审计净资产的63.37%。

公司不存在逾期担保的情况。

七、备查文件

1、第四届董事会第五十七次会议决议。

2、独立董事的独立意见。

特此公告。

杭州滨江房产集团股份有限公司

董事会

二○一八年九月八日

证券代码:002244 证券简称:滨江集团 公告编号:2018—097

杭州滨江房产集团股份有限公司

关于为参股公司提供担保的公告

本公司及其董事、监事、高级管理人员保证公告内容真实、准确和完整,并对公告中的虚假记载、误导性陈述或者重大遗漏承担责任。

一、担保情况概述

(一)基本情况

杭州滨江房产集团股份有限公司(以下简称“公司”)第四届董事会第五十七次会议审议通过了《关于为参股公司提供担保的议案》,公司董事会同意如下担保事宜:

公司参股子公司温岭锦辉置业有限公司(以下简称“锦辉置业”)因项目开发需要,拟向中国银行温岭支行申请8.5亿元贷款。为切实提高项目融资效率,保障合作项目的良好运作,董事会同意公司按股权比例为锦辉置业本次融资提供连带责任保证担保,担保额度为4.165亿元,具体内容以相关担保文件为准,合作方股东按股权比例为本次融资提供相应担保。

(二)审议程序

本次担保事项已经公司第四届董事会第五十七次会议审议通过,尚需提交公司2018年第一次临时股东大会审议。

二、被担保人基本情况

公司名称:温岭锦辉置业有限公司

成立日期:2018年3月28日

住所:浙江省台州市温岭市城东街道九龙大道102-2号汇金公寓3幢109室

法定代表人:林俊波

注册资本:5000万元

经营范围:房地产开发经营

与公司关系:锦辉置业系温岭市XQ060301地块(项目名称为“玖珑春晓”)的开发主体,公司持有该项目公司49%的权益。

三、拟签订担保协议的主要内容

1、 担保方式为连带责任保证担保

2、 担保金额为4.165亿元

四、董事会意见

本次被担保公司锦辉置业系为项目开发成立的项目公司,公司持有相应的权益,公司按股权比例为其融资提供担保支持,有利于切实提高项目融资效率,保障合作项目的良好运作,符合公司的整体利益。锦辉置业目前经营稳健,财务状况稳定,资信情况良好,公司本次为其提供担保风险可控。

五、独立董事意见

公司本次为参股子公司锦辉置业提供担保是为满足金融机构要求、支持参股公司经营发展,有利于合作项目的开发建设,符合公司和全体股东利益,且公司按持股比例提供担保,不存在损害公司及广大股东利益的情形。本次对外担保事项经公司第四届董事会第五十七次会议审议通过后,尚需提交公司股东大会审议,其决策程序合法有效,同意公司本次为参股公司提供担保事宜。

六、累计对外担保数量及逾期担保的数量

截至本公告日,公司对外担保(不包括对子公司的担保)金额为0万元,公司对子公司担保金额为904,775.00万元,占公司最近一期经审计净资产的63.37%。

公司不存在逾期担保的情况。

六、备查文件

1、第四届董事会第五十七次会议决议。

特此公告。

杭州滨江房产集团股份有限公司

董事会

二○一八年九月八日

证券代码:002244 证券简称:滨江集团 公告编号:2018-098

杭州滨江房产集团股份有限公司

关于提请股东大会授权董事会

批准控股子公司为其股东提供

财务资助额度的公告

本公司及其董事、监事、高级管理人员保证公告内容真实、准确和完整,并对公告中的虚假记载、误导性陈述或者重大遗漏承担责任。

一、财务资助事项概述

杭州滨江房产集团股份有限公司(以下简称“公司”)部分项目由公司与合作方共同设立项目公司(项目公司为公司控股子公司,以下简称“项目公司”)进行合作开发。

鉴于房地产项目开发周期较长的特点,在合作项目预售后,为提高资金的使用效率,保护合作各方的合法经济利益,项目公司将在充分保证项目后续建设和项目公司正常经营所需资金的前提下,按股权比例向公司及合作方提供财务资助。

为提高上述财务资助事项的实施效率,经公司第四届董事会第五十七次会议审议并同意提请股东大会授权董事会自2018年第一次临时股东大会作出决议之日起至2019年召开2018年年度股东大会前批准部分项目公司为合作方股东提供财务资助,财务资助额度为不超过98亿元。具体事项如下:

1、上述授权董事会批准项目公司为合作方股东提供财务资助,包括以下情形:

(1)为资产负债率超过70%的资助对象提供的财务资助;

(2)单次财务资助金额或者连续十二个月内累计提供财务资助金额超过公司最近一期经审计净资产10%;

(3)公司章程或深圳证券交易所规定的其他情形。

2、项目公司将按股权比例向公司及合作方股东提供财务资助。各项目公司向合作方股东本次提供财务资助金额预计如下:

■

3、以上经股东大会授权的由董事会批准的提供财务资助事项,必须经出席董事会的三分之二以上的董事同意并做出决议。

4、项目公司与公司及合作方就提供财务资助签订具体实施协议时,将对如下事项进行约定:1)如项目公司在后续经营过程中需追加投资或归还银行贷款,而项目公司账面资金不足以支付时,公司与合作方将按投资比例及时补足资金。2)如项目公司完成合作项目的开发,公司与合作方可用从项目公司应分得之利润抵付财务资助款。

5、财务资助风险控制措施:项目公司与公司及合作方就提供财务资助签订具体实施协议时,公司与合作方将在协议中明确约定:归还财务资助款项的义务由接受财务资助对象或其它第三方提供担保。

6、项目公司与公司及合作方就提供财务资助事项签订具体实施协议时,公司将按相关规定及时履行信息披露义务。

上述事项已经公司第四届董事会第五十七次会议审议通过,尚需提交公司2018年第一次临时股东大会审议。

二、接受财务资助对象的基本情况

接受财务资助对象为公司和相关项目的合作方,相关项目合作方

情况如下:

1、 浙江碧桂园投资管理有限公司

浙江碧桂园投资管理有限公司系公司翡翠江南项目及乐清金色家园项目合作方,持有公司控股子公司杭州滨欣房地产开发有限公司50%的股权,持有公司控股子公司乐清滨江房地产开发有限公司20%的股权。

浙江碧桂园投资管理有限公司具体情况如下:法定代表人:汤文杰;注册资本:5000万元;成立日期:2015年8月25日;住所:浙江省杭州市萧山区宁围街道民和路800号宝盛世纪中心1幢中科宝盛科技园31层-11;经营范围:投资管理与咨询。

2、 宣城市德信投资有限公司和中大金石集团有限公司

宣城市德信投资有限公司和中大金石集团有限公司系公司平湖万家花城项目合作方,上述合作方合计持有公司控股子公司平湖滨江房地产开发有限公司64.9%的股权。

(1)宣城市德信投资有限公司,法定代表人:蔡平;注册资本:3000万元;成立日期:2014年1月9日;住所:安徽省宣城市旌德县旌阳镇河东路26号;经营范围:投资管理、投资咨询、财务咨询、利用自有资金对外投资。

(2)中大金石集团有限公司,法定代表人:王洪林;注册资本:80000万元;成立日期:1992年10月27日;住所:浙江省杭州市下城区中大广场A座20楼;经营范围:房地产综合开发经营,自有房屋租赁,建筑装饰工程施工,资产管理,实业投资,投资咨询。

3、 喀什讯齐信息科技有限公司

喀什讯齐信息科技有限公司系公司温州万家花城项目合作方,持有公司控股子公司温州滨致建设开发有限公司49%的股权。

喀什讯齐信息科技有限公司具体情况如下:法定代表人:周侠;注册资本:100万元;成立日期:2017年9月28日;住所:新疆喀什地区喀什经济开发区深喀大道总部经济区深圳城2号楼18层1805室210号;经营范围:商务信息咨询、企业管理咨询、经济信息咨询、市场调研、企业营销策划、企业形象策划等。

4、 明盛控股集团有限公司、杭州集美新材料有限公司和浙江春天创业投资有限公司

明盛控股集团有限公司、杭州集美新材料有限公司和浙江春天创业投资有限公司系公司大江名筑项目合作方,上述合作方合计持有公司控股子公司杭州春盛置业有限公司61%的股权。

(1)明盛控股集团有限公司,法定代表人:邵建明;注册资本:5200万元;成立日期:2003年12月16日;住所:杭州市萧山区义蓬街道外六工段;经营范围:生产:颜料、化工产品中间体(除化学危险品及易制毒化学品);经销:化工产品(除危险化学品及易制毒化学品);经营本企业自产产品及技术的出口业务和本企业所需的机械设备、零配件、原辅材料及技术的进口业务。

(2)杭州集美新材料有限公司,法定代表人:赵明政;注册资本:5000万元;成立日期:2008年5月27日;住所:杭州萧山临江工业园区新世纪大道1936号;经营范围:生产、销售:晶体硅太阳能电池、光伏组件、单晶硅、多晶硅,自产产品的出口及自用产品的进口业务。

(3)浙江春天创业投资有限公司,法定代表人:赵国芳;注册资本:3000万元;成立日期:2007年11月2日;住所:萧山区北干街道太古广场1幢2608室;经营范围:创业投资。

5、 杭州江凯投资管理有限公司

杭州江凯投资管理有限公司系公司大江名筑项目和乐清金色家园项目的合作方,其分别持有公司控股子公司杭州春盛置业有限公司和乐清滨江房地产开发有限公司8%和3%的股权。

杭州江凯投资管理有限公司具体情况如下:法定代表人:贺叶江;注册资本:300万元;成立日期:2013年9月12日;住所:杭州市江干区秋涛北路109、111号一楼40座;经营范围:投资管理、投资咨询,市场营销策划、企业形象策划,商务信息咨询,企业管理咨询等。

6、 杭州新城创盛房地产开发有限公司和四川新希望房地产开发有限公司

杭州新城创盛房地产开发有限公司和四川新希望房地产开发有限公司系公司未来海岸项目合作方,以上合作方合计持有公司控股子公司杭州滨宏房地产开发有限公司49%的股权。

(1)杭州新城创盛房地产开发有限公司具体情况如下:法定代表人:唐云龙;注册资本:10000万元;成立日期:2013年11月6日;住所:杭州市余杭区五常街道五常大道168号2号楼2楼;经营范围:房地产开发与经营;房屋租赁、室内外装饰工程施工。

(2)四川新希望房地产开发有限公司具体情况如下:法定代表人:张明贵;注册资本:170000万元;成立日期:1997年5月7日;住所:成都市人民南路四段新希望集团;经营范围:房地产开发、经营、租赁。

7、 杭州丰瑞控股有限公司和杭州万郡投资合伙企业(有限合伙)

杭州丰瑞控股有限公司和杭州万郡投资合伙企业(有限合伙)系公司温岭铂金海岸项目合作方,上述合作方合计持有公司控股子公司温岭盈石房产开发有限公司50%股权。

(1)杭州丰瑞控股有限公司,法定代表人:陈洪群;注册资本:3000万元;成立日期:2003年12月9日;住所:浙江省杭州市江干区九盛路9号A01幢2楼225室;经营范围:实业投资,投资管理咨询,环境工程,水处理工程,电子商务的技术开发、技术服务等。

(2)杭州万郡投资合伙企业(有限合伙),执行事务合伙人:杭州丰瑞控股有限公司,成立日期:2015年7月21日;住所:杭州市西湖区西溪街道文三路121号9043室;经营范围:实业投资。

8、 杭州润枫置业有限公司、浙江华威建材集团有限公司、杭州张生记艺苑餐饮有限公司、杭州泓悦瑞祺投资有限公司、浙江杭州湾建筑集团有限公司

以上合作方系公司乐清金色家园项目合作方,其合计持有公司控股子公司乐清滨江房地产开发有限公司32%股权。

(1)杭州润枫置业有限公司,法定代表人:张德明;注册资本:2000万元;成立日期:2007年1月22日;住所:杭州市江干区杭海路225号一楼;经营范围:房地产开发经营。

(2)浙江华威建材集团有限公司,法定代表人:童志华;注册资本:7000万元;成立日期:2003年9月18日;住所:浙江省杭州市江干区环站东路97号云峰大厦1号楼511室;经营范围:生产:混凝土(生产场地另设);服务:实业投资;批发、零售:水泥制品,建筑材料,钢材,沥青,混凝土外加剂。

(3)杭州张生记艺苑餐饮有限公司,法定代表人:张国伟,注册资本:50万元;成立日期:2012年9月25日;住所:浙江省杭州市上城区飞云江路45-1号一、二层;经营范围:服务:中餐制售(含凉菜,含水果拼盘,含生食海产品,不含裱花蛋糕),自制饮品制售—普通类;零售:卷烟、雪茄烟,预包装食品。

(4)杭州泓悦瑞祺投资有限公司,法定代表人:马震洪;注册资本:500万元;成立日期:2013年11月18日;住所:上城区春江名苑5号403室;经营范围:实业投资,投资管理,投资咨询(除证券、期货),工程项目管理。

(5)浙江杭州湾建筑集团有限公司,法定代表人:黄妙福;注册资本:20800万元;成立日期:1996年1月5日;住所:杭州市江干区机场路238号;经营范围:土木工程、打桩、建筑装潢、土石方工程,园林绿化,市政道路工程,水电安装。

9、 杭州盛元房地产开发有限公司

杭州盛元房地产开发有限公司系公司湘湖里项目合作方,持有公司控股子公司杭州滨江盛元房地产开发有限公司50%股权。

杭州盛元房地产开发有限公司具体情况如下:法定代表人:倪信才;注册资本:12762.43万元;成立日期:2002年9月11日;住所:浙江省杭州市萧山区益农镇益农大道;经营范围:房地产开发、销售。

10、 杭州仁安房地产有限公司

杭州仁安房地产有限公司系公司杭政储[2018]23号地块项目合作方,持有公司控股子公司杭州滨恒房地产开发有限公司50%股权。

杭州仁安房地产有限公司具体情况如下:法定代表人:周轶群;注册资本:5000万元;成立日期:2018年6月22日;住所:浙江省杭州市萧山区宁围街道传化科创大厦1幢萧山科技城314-55室;经营范围:房地产开发及经营;房地产中介服务;物业服务;园林绿化工程施工;建筑材料的销售。

11、 浙江保利房地产开发有限公司

浙江保利房地产开发有限公司系公司上品项目合作方,持有公司控股子公司杭州滨保实业有限公司49.5%的股权。

浙江保利房地产开发有限公司具体情况如下:法定代表人:陈刚;注册资本:10000万元;成立日期:2007年11月2日;住所:浙江省杭州经济技术开发区科技园路65号8层804号;经营范围:房地产开发经营、物业管理、酒店管理、承接房屋建筑工程、土木建筑工程、建筑安装工程、建筑装饰工程。

12、 曙光酒店管理集团有限公司和上海雄舰国际贸易有限公司

曙光酒店管理集团有限公司和上海雄舰国际贸易有限公司系公司曙光之星项目合作方,其合计持有公司控股子公司南通曙江房地产开发有限公司65%的股权。

(1)曙光酒店管理集团有限公司,法定代表人:江丹琴;注册资本:5000万元;成立日期:2008年1月8日;住所:浙江省台州市温岭市太平街道三星大道158号1902室;经营范围:酒店经营管理;旅游信息咨询;企业资产管理;物业管理服务。

(2)上海雄舰国际贸易有限公司,法定代表人:江辉平;注册资本:5000万元;成立日期:2016年3月6日;住所:中国(上海)自由贸易试验区德堡路38号1幢楼三层304-48室;经营范围:从事货物及技术的进出口业务,转口贸易,机械设备及配件、建材、管道、五金产品、陶瓷制品、钢材等的销售。

三、董事会意见

项目公司在充分保证项目后续建设及项目公司营运所需资金的前提下按股权比例向公司及合作方提供财务资助,有利于双方的合作,也有利于提高资金的使用效率,更好地保护合作各方的合法经济利益。

鉴于:项目公司与公司及合作方就提供财务资助签订具体实施协议时,将对如下事项做出约定:如项目公司在后续经营过程中需要追加投资或归还银行贷款,而项目公司账面资金不足以支付时,公司与合作方将按投资比例及时补足资金。如项目公司完成合作项目的开发,公司与合作方可用从项目公司应分得之利润抵付财务资助款,且归还财务资助款项的义务由接受财务资助对象或其它第三方提供担保。董事会认为财务资助风险可控。

四、独立董事意见

项目公司在充分保证项目后续建设及项目公司营运所需资金的前提下按股权比例向公司及合作方提供财务资助,有利于提高资金使用效率,更好地保护合作各方的合法经济利益,也有利于双方的合作。

项目公司与公司及合作方就提供财务资助签订具体实施协议时,将对如下事项进行约定:1)如项目公司在后续经营过程中需要追加投资或归还银行贷款,而项目公司账面资金不足以支付时,公司与合作方将按投资比例及时补足资金。2)如项目公司完成合作项目的开发,公司与合作方可用从项目公司应分得之利润抵付财务资助款,3)归还财务资助款项的义务由接受财务资助对象或其它第三方提供担保。鉴于上述情况,此类财务资助风险处于可控范围内。

本次授权事项经公司第四届董事会第五十七次会议审议通过后,尚需提交公司2018年第一次临时股东大会审议,其决策程序合法有效。

五、公司累计对外提供财务资助金额及逾期情况

截至本公告日,公司控股子公司向其股东累计提供的财务资助金额为339,091.71万元。公司为参股子公司提供财务资助金额为737,509.43万元。公司对外财务资助不存在逾期情况。

六、其它事项

(一)在以下期间,公司不得对外提供财务资助:

1、使用闲置募集资金暂时补充流动资金期间。

2、将募集资金投向变更为永久性补充流动资金后十二个月内。

3、将超募资金永久性用于补充流动资金或者归还银行贷款后的十二个月内。

(二)公司对外提供财务资助后的十二个月内,不使用闲置募集资金暂时补充流动资金,不将募集资金投向变更为永久性补充流动资金,不将超募资金永久性用于补充流动资金或者归还银行贷款。

七、备查文件

1、公司第四届董事会第五十七次会议决议。

2、独立董事的独立意见。

特此公告。

杭州滨江房产集团股份有限公司

董事会

二○一八年九月八日

证券代码:002244 证券简称:滨江集团 公告编号:2018-099

杭州滨江房产集团股份有限公司

关于设立资产支持专项计划发行

商业物业抵押贷款资产支持证券的公告

本公司及其董事、监事、高级管理人员保证公告内容真实、准确和完整,并对公告中的虚假记载、误导性陈述或者重大遗漏承担责任。

重要内容提示:

1、杭州滨江房产集团股份有限公司(以下简称“公司”或“滨江集团”)拟作为委托人设立单一资金信托(以下简称“信托”),信托资金用于向借款人杭州千岛湖滨江度假酒店有限公司(以下简称“借款人”)发放信托贷款,借款人以其所持有的、杭州千岛湖滨江希尔顿度假酒店(以下简称“滨江希尔顿酒店”)的房屋所有权和其占有范围内的国有土地使用权为信托贷款债权提供抵押担保。

2、信托设立后,公司拟将其持有的信托受益权作为基础资产转让给合格证券公司或基金子公司(以下简称“管理人”)设立的资产支持专项计划(以下简称“专项计划”),以信托项下的商业物业抵押贷款债权为基础资产现金流来源,开展资产证券化项目进行融资,发行商业物业抵押贷款资产支持证券,规模不超过4.66亿元人民币。

3、公司拟签署《增信安排协议》,作为增信主体为专项计划的开放程序承担流动性支持义务、为借款人日常运营承担流动性支持义务,并在发生评级下调事件、现金流净额覆盖不足事件等情形时,履行支付保证金、预付分配收益等增信义务。

4、公司拟签署《优先收购权协议》,并根据《优先收购权协议》约定的期限及方式享有向管理人收购信托项下信托受益权的权利;作为对价,公司应根据《优先收购权协议》的约定向管理人支付权利维持费。

5、公司拟签署《保证合同》,为信托贷款债权提供连带责任保证担保;公司拟签署《股权质押合同》,以其持有的对借款人认缴出资额所对应的全部股权为信贷贷款债权提供股权质押担保。

6、本次专项计划的实施不构成重大资产重组。

7、公司于2018年9月7日召开第四届董事会第五十七次会议,以7票赞成、0票反对、0票弃权的表决结果,审议通过了审议通过了《关于设立资产支持专项计划发行商业物业抵押贷款资产支持证券的议案》、《关于根据专项计划交易安排,作为委托人设立单一资金信托的议案》、《关于签署〈增信安排协议〉,作为增信主体为专项计划提供增信的议案》、《关于签署〈优先收购权协议〉,作为优先收购权人向专项计划支付权利维持费的议案》、《关于提请股东大会授权董事会全权办理本期资产支持专项计划相关事宜的议案》、《关于签署〈保证合同〉、〈股权质押合同〉,根据专项计划交易安排为子公司提供保证担保、股权质押担保的议案》。

本次发行资产支持证券尚需公司2018年第一次临时股东大会批准,并取得证券交易所无异议函后方可实施,公司将按照有关法律、法规的规定及时披露资产支持证券发行后续事宜。现将本次发行的具体方案和相关事宜说明如下:

一、关于公司及借款人符合发行商业物业抵押贷款资产支持证券条件的说明

根据《中华人民共和国公司法》、《中华人民共和国证券法》、《中华人民共和国信托法》、《中华人民共和国物权法》、《中华人民共和国合同法》、《证券公司及基金管理公司子公司资产证券化业务管理规定》、《资产支持专项计划备案管理办法》等有关法律、法规和规范性文件的规定,公司董事会将公司、借款人以及滨江希尔顿酒店的经营、财务实际情况与上述有关法律、法规和规范性文件的规定进行了逐项对照,认为公司、借款人以及滨江希尔顿酒店符合发行商业物业抵押贷款资产支持证券的条件。

二、 专项计划概况

(一)专项计划的原始权益人与信托的委托人

本次发行将采取双SPV结构,公司将作为专项计划的原始权益人与信托的委托人开展本项目。

(二)基础资产

专项计划基础资产系指公司持有的信托的全部信托受益权;作为基础资产现金流来源的底层资产系指信托项下,受托人(代表信托)对借款人享有的信托贷款债权;运营滨江希尔顿酒店所取得的物业运营总收入中,按照约定比例结算并支付的、应归属于借款人的部分,将作为信托贷款债权的重要还款来源。

(三)发行规模

本次发行商业物业抵押贷款资产支持证券的目标规模不超过4.66亿元人民币,其中优先级资产支持证券面向合格投资者发行;次级资产支持证券由公司认购(具体发行规模、优先级资产支持证券和次级资产支持证券占比将根据监管机构要求或实际情况予以调整)。

(四)发行利率

根据簿记建档发行情况确定。

(五)发行对象

优先级资产支持证券面向合格投资者发行,发行对象不超过二百人。次级资产支持证券由公司认购。

(六)品种及期限

本次公司发行商业物业抵押贷款资产支持证券,设计优先级与次级分层结构,资产支持证券期限最长为 18 年,同时安排了开放期(投资者回售)与票面利率调整程序(具体品种、期限及交易安排将根据监管机构要求或实际情况予以调整)。

(七)拟挂牌转让场所

中国证券监督管理委员会认可的证券交易场所。

(八)增信措施

本次公司发行商业物业抵押贷款资产支持证券,拟设置资产支持证券优先级与次级分层;公司拟根据《增信安排协议》,为专项计划的开放程序承担流动性支持义务、为借款人日常运营承担流动性支持义务,并在发生评级下调事件、现金流净额覆盖不足事件等情形时,履行支付保证金、预付分配收益等增信义务;此外,公司将作为保证人、股权出质人,为信托贷款债权提供连带责任保证担保及股权质押担保(具体增信措施将根据监管机构要求或实际情况予以调整)。

借款人拟以其所持有的、滨江希尔顿酒店的房屋所有权和其占有范围内的国有土地使用权为信托贷款债权提供抵押担保;借款人拟将其享有的滨江希尔顿酒店运营总收入中应归属于借款人的部分,为信托贷款债权提供应收账款质押担保(具体增信措施将根据监管机构要求或实际情况予以调整)。

(九)决议有效期

本次发行商业物业抵押贷款资产支持证券的决议的有效期为股东大会通过之日起 24个月。

三、授权事项

根据公司需要及市场条件,在有关法律法规规定范围内,提请股东大会授权董事会办理资产支持专项计划发行相关事宜,包括但不限于下列各项:

1、依据国家法律、法规及证券监管部门的有关规定根据公司和市场的实际情况,决定本期发行的具体发行方案,以及修订、调整本期发行的发行条款,包括但不限于具体发行规模、专项计划期限、专项计划利率、发行时机、是否分期发行及多品种发行、各期及各品种发行规模及期限的安排、担保事项、还本付息的期限及方式、违约解决机制、信息披露安排和专项计划申请转让等与发行方案相关的一切事宜;

2、聘请中介机构,办理本期发行的申报事宜,以及在发行完成后办理本期发行专项计划的申请转让事宜;

3、为本期发行选择计划管理人、托管人和监管银行等;

4、负责具体实施和执行本期专项计划发行及申请转让事宜,包括但不限于根据有关监管部门的要求制作、修改、报送本期发行、申请转让的申报材料,签署相关申报文件及其他法律文件;

5、如国家法律法规或监管部门的相关政策或市场条件发生变化,除根据有关法律法规及公司章程规定必须由股东大会重新决议的事项外,可依据有关法律法规和公司章程的规定、监管部门的意见对本期发行的具体方案等相关事项作适当调整或根据实际情况决定是否继续开展本期发行的相关工作;

6、全权负责办理与本期专项计划发行、登记及转让有关的其他事项。

四、对上市公司的影响

发行商业物业抵押贷款资产支持证券、开展资产证券化项目有助于公司拓宽融资渠道,树立市场创新形象,降低整体融资成本,优化债务结构,风险整体可控。

五、审批程序

本次发行商业物业抵押贷款资产支持证券事宜已经公司第四届董事会第五十七次次会议审议通过,尚需公司2018年第一次临时股东大会批准,并取得证券交易所无异议函后方可实施。公司将按照有关法律、法规的规定及时披露本次发行商业物业抵押贷款资产支持证券发行后续事宜。

六、备查文件

1、公司第四届董事会第五十七次会议决议。

特此公告。

杭州滨江房产集团股份有限公司

董事会

二○一八年九月八日

证券代码:002244 证券简称:滨江集团 公告编号:2018-100

杭州滨江房产集团股份有限公司

关于为资产支持专项计划提供增信

及为子公司提供担保的公告

本公司及其董事、监事、高级管理人员保证公告内容真实、准确和完整,并对公告中的虚假记载、误导性陈述或者重大遗漏承担责任。

一、提供增信及担保情况概述

1、杭州滨江房产集团股份有限公司(以下简称“公司”或“滨江集团”)拟作为委托人设立单一资金信托(以下简称“信托”),信托资金用于向借款人杭州千岛湖滨江度假酒店有限公司(以下简称“借款人”)发放信托贷款,借款人以其所持有的、杭州千岛湖滨江希尔顿度假酒店(以下简称“滨江希尔顿酒店”)的房屋所有权和其占有范围内的国有土地使用权为信托贷款债权提供抵押担保。

2、信托设立后,公司拟将其享有的信托受益权作为基础资产转让给合格证券公司或基金子公司(以下简称“管理人”)设立资产支持专项计划(以下简称“专项计划”),以信托项下的商业物业抵押贷款债权为基础资产现金流来源,开展资产证券化项目进行融资,发行商业物业抵押贷款资产支持证券,规模不超过4.66亿元人民币。

3、公司拟签署《增信安排协议》,作为增信主体为专项计划的开放程序承担流动性支持义务、为借款人日常运营承担流动性支持义务,并在发生评级下调事件、现金流净额覆盖不足事件等情形时,履行支付保证金、预付分配收益等增信义务。

4、公司拟签署《优先收购权协议》,并根据《优先收购权协议》约定的期限及方式享有向管理人收购信托项下信托受益权的权利;作为对价,公司应根据《优先收购权协议》的约定向管理人支付权利维持费。

5、公司拟签署《保证合同》,为信托贷款债权提供连带责任保证担保;公司拟签署《股权质押合同》,以其持有的对借款人认缴出资额所对应的全部股权为信贷贷款债权提供股权质押担保。公司承担上述担保责任的金额预计不超过人民币4.66亿元。

6、公司于2018年9月7日召开第四届董事会第五十七次会议,以7票赞成、0票反对、0票弃权的表决结果,审议通过了《关于设立资产支持专项计划发行商业物业抵押贷款资产支持证券的议案》、《关于根据专项计划交易安排,作为委托人设立单一资金信托的议案》、《关于签署〈增信安排协议〉,作为增信主体为专项计划提供增信的议案》、《关于签署〈优先收购权协议〉,作为优先收购权人向专项计划支付权利维持费的议案》、《关于提请股东大会授权董事会全权办理本期资产支持专项计划相关事宜的议案》、《关于签署〈保证合同〉、〈股权质押合同〉,根据专项计划交易安排为子公司提供保证担保、股权质押担保的议案》。

上述为专项计划提供增信以及为借款人提供担保的事项尚需提交公司2018年第一次临时股东大会审议。

二、专项计划基本情况

关于专项计划的基本情况,可参见《杭州滨江房产集团股份有限公司关于设立资产支持专项计划发行商业物业抵押贷款资产支持证券的公告》(公告编号:2018-099)。

三、《增信安排协议》及《优先收购权协议》的主要内容

1、为专项计划的开放程序承担流动性支持

根据《增信安排协议》的约定,公司应为专项计划的开放程序承担流动性支持义务。如果截至某一开放参与日前9个工作日(R-9),管理人从登记托管机构获取的已确认完成退出的资产支持证券份额与该日对应的开放退出登记期内申请退出的资产支持证券份额存在差额的,则公司应于开放参与日(R日)买入差额部分的全部份额,并应于开放参与日前2个工作日(R-2)将其买入差额份额对应的流动性支持金一次性支付至管理人指定的账户。(下转27版)