平安银行股份有限公司公开发行A股可转换公司债券募集说明书摘要

(上接13版)

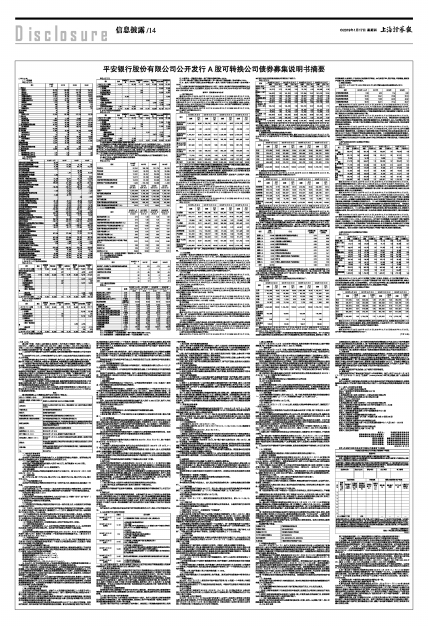

(二)利润表

单位:百万元

■

(三)现金流量表

单位:百万元

■

(四)所有者权益变动表

1、2018年1-6月股东权益变动

单位:百万元

■

2、2017年股东权益变动

单位:百万元

■

3、2016年度股东权益变动

单位:百万元

■

4、2015年度股东权益变动

单位:百万元

■

三、财务报表合并范围的确定及重要变化情况

合并报表的合并范围以控制为基础,包括本行及全部子公司(包括结构化主体)。子公司是指被本行控制的主体。控制,是指拥有对被投资方的权力,通过参与被投资方的相关活动而享有可变回报,并且有能力运用对被投资方的权力影响回报金额。本行在取得子公司控制权之日合并该子公司,并在丧失控制权之日终止将其合并入账。结构化主体,是指在判断主体的控制方时,表决权或类似权利没有被作为设计主体架构时的决定性因素(例如表决权仅与行政管理事务相关),而主导该主体相关活动的依据是合同或相应安排。

2015年、2016年、2017年和2018年1-6月,本行均无需要纳入合并报表范围的子公司。

四、最近三年及一期重要财务指标及监管指标

(一)主要会计数据

单位:百万元

■

(二)主要财务指标

■

注1:成本收入比=业务及管理费÷营业收入×100%;

注2:以上指标均为年化数据。

(三)非经常性损益情况

单位:百万元

■

(四)重要监管指标

单位:%

■

注1:监管指标根据监管口径列示;

注2:不良贷款率=不良贷款余额÷客户贷款及垫款总额×100%;

注3:拨备覆盖率=贷款减值准备余额÷不良贷款余额×100%;

注4:拨贷比=贷款损失准备÷客户贷款及垫款总额×100%;

注5:单一最大客户贷款占资本净额比率=单一最大客户贷款余额÷资本净额×100%;

注6:最大十家客户贷款占资本净额比率=最大十家客户贷款合计余额÷资本净额×100%;

注7:根据《商业银行流动性风险管理办法(试行)》要求,商业银行的流动性覆盖率应当在2018年底前达到100%,在过渡期内,应当在2014年末,2015年末,2016年末及2017年末达到60%、70%、80%、90%。

第四节 管理层讨论与分析

一、资产情况分析

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行总资产分别为 33,673.99亿元、32,484.74亿元、29,534.34亿元和25,071.49亿元。2018年6月30日较2017年12月31日、2017年12月31日较2016年12月31日、2016年12月31日较2015年12月31日、2015年12月31日较2014年12月31日分别增长3.66%、9.99%、17.80%和14.67%。2015年至2017年年均复合增长率13.83%。本行资产规模增长的主要来源于发放贷款以及投资类金融资产的增加。

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行主要资产分布情况列示如下:

单位:百万元

■

注1:本节以下讨论的客户贷款及垫款以扣除减值准备之前的客户贷款及垫款总额为基础,本行资产负债表中的客户贷款及垫款为扣除贷款减值准备后的净额;

注2:投资类金融资产包括衍生金融资产、以公允价值计量且其变动计入当期损益的金融资产、可供出售金融资产、持有至到期投资、应收款项类投资、长期股权投资、以公允价值计量且其变动计入其他综合收益的金融投资和以摊余成本计量的金融投资。

注3:其他资产包括贵金属、应收账款、应收利息、投资性房地产、固定资产、无形资产、商誉、递延所得税资产等资产。

(一)客户贷款及垫款

发放贷款和垫款是本行资产的最主要构成部分。截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行发放贷款和垫款净额占总资产的比例分别为53.28%、51.11%、48.62%和47.34%,占比逐年上升。

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行发放贷款和垫款总额分别为18,486.93亿元、17,042.30亿元、14,758.01亿元和12,161.38亿元,2018年6月30日较2017年12月31日、2017年12月31日较2016年12月31日、2016年12月31日较2015年12月31日、2015年12月31日较2014年12月31日分别增长8.48%、15.48%、21.35%和18.68%。

1、按产品类型划分的贷款及垫款分布情况

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行按产品类型划分的贷款及垫款分布情况列示如下:

单位:百万元

■

注:其他贷款包括“新一贷”、持证抵押消费贷、小额消费贷款和其他保证或质押类消费贷款等。

(1)企业贷款

企业贷款一直是本行贷款组合中最大的组成部分。截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行企业贷款分别占发放贷款和垫款总额的45.97%、50.18%、63.35%和63.72%。

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行企业贷款余额分别为8,497.67亿元、8,551.95亿元、9,348.57亿元和7,749.96亿元,2018年6月30日较2017年12月31日、2017年12月31日较2016年12月31日、2016年12月31日较2015年12月31日、2015年12月31日较2014年12月31日分别增长-0.63%、-8.52%、20.63%、21.14%。2017年以来本行企业贷款的余额增速下降,主要是因为本行做精对公业务,主动实施业务结构与资产结构调整,保持对公资产规模的合理水平。

(2)个人贷款

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行个人贷款占发放贷款和垫款总额的比例分别为33.17%、32.00%、24.38%和24.13%。

本行不断优化业务结构,加速零售转型,推动个人贷款余额保持了较快速度的增长。截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行个人贷款余额分别为6,131.93亿元、5,454.07亿元、3,598.59亿元和2,934.02亿元,较上年末分别增长12.43%、51.56%、22.65%和4.01%。

① 住房按揭贷款

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行住房按揭贷款余额分别为1,717.22亿元、1,528.65亿元、852.29亿元和459.67亿元,较上年末分别增长12.34%、79.36%、85.41%和-16.97%。

② 经营性贷款

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行经营性贷款余额分别为1,431.09亿元、1,186.22亿元、975.34亿元和1,074.29亿元,较上年末分别增长20.64%、21.62%、-9.21%和-8.08%。

③ 汽车贷款

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行汽车贷款余额分别为1,413.63亿元、1,305.17亿元、952.64亿元和786.35亿元,较上年末分别增长8.31%、37.01%、21.15%和20.06%。

④ 其他

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行“新一贷”、持证抵押消费贷、小额消费贷款和其他保证或质押类的消费贷款等其他贷款余额分别为1,569.99亿元、1,434.03亿元、818.32亿元和613.71亿元,较上年末分别增长9.48%、75.24%、33.34%和38.34%。

(3)信用卡应收账款

本行通过完善信用卡业务产品体系、优化在线申请流程,提升客户办卡体验与时效、加快集团综合金融策略下的内部客户迁徙、创新活动推广、充分利用移动平台,使信用卡发卡量与交易量持续增长。截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行信用卡应收账款余额分别为3,857.33亿元、3,036.28亿元、1,810.85亿元和1,477.40亿元,较上年末增长27.04%、67.67%、22.57%和43.58%。

2、按行业划分的贷款及垫款分布情况

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行按行业划分的贷款及垫款分布情况如下表所示:

单位:百万元

■

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行贷款主要集中于制造业(轻工业)、商业、房地产业以及社会服务、科技、文化、卫生业,合计占发放贷款和垫款的比例分别为30.06%、32.01%、42.05%和43.67%。报告期内,本行贷款行业分布较为分散,围绕经济结构调整和转型升级方向,主动调整信贷投放的行业结构,商业、制造业的贷款占比持续下降。

3、按地域类型划分的贷款及垫款分布情况

报告期内,本行贷款地区分布结构相对稳定,截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行按地域类型划分的贷款及垫款分布情况如下表所示:

单位:百万元

■

4、按担保方式划分的贷款分布情况

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行贷款组合按担保类型划分的分布情况列示如下:

单位:百万元

■

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行抵押、质押贷款合计为9,042.15亿元、8,683.96亿元、7,669.72亿元和6,225.15亿元,占本行发放贷款和垫款总额的比例分别为48.91%、50.96%、51.97%和51.19%。

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行信用贷款占发放贷款和垫款的比例分别为37.79%、35.10%、28.41%和28.74%。报告期内,本行信用贷款占比保持稳定,本行主要针对信用等级较高、抗风险能力较强的优质客户和优质项目提供信用贷款。

5、贷款客户集中度

根据我国银行业相关监管规定,本行对任何单一借款人发放贷款不得超过本行资本净额的10%,对前十大借款人发放的贷款总额不得超过本行资本净额的50%。截至2018年6月30日,本行单一最大客户贷款占资本净额比例为5.08%,本行前十名客户贷款总额占资本净额比例为20.13%,符合有关借款人集中度的适用监管要求。截至2018年6月30日,本行最大十家单一借款人的贷款余额情况如下表所示:

■

(二)客户贷款及垫款的质量

本行按照监管部门要求实行贷款五级分类制度对贷款进行分类。为加强内部风险管理,本行在中国银保监会五级分类制度的基础上,将本行信贷资产风险分为十级,分别是正常一级、正常二级、正常三级、正常四级、正常五级、关注一级、关注二级、次级、可疑级、损失级。本行根据贷款的不同级别,采取不同的管理政策。

1、按照五级分类划分的贷款分布情况

本行贷款按监管部门要求进行五级分类划分的分布情况如下:

单位:百万元

■

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行不良贷款余额分别为309.92亿元、289.97亿元、257.02亿元和176.45亿元,不良贷款率分别1.68%、1.70%、1.74%和1.45%。

本行关注类贷款和不良贷款一方面随着发放贷款和垫款余额的增加而增加,另一方面受当前经济金融形势和企业经营管理能力等内外部因素影响,部分企业经营困难,融资能力下降,出现贷款逾期、欠息情况,不良和关注类贷款有所增长。本行多措并举,管好存量、严控增量,遏制资产质量下滑,保持资产质量相对稳定。

2、贷款迁徙情况

2018年1-6月、2017年、2016年和2015年,本行贷款五级分类迁徙情况列示如下:

单位:%

■

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行正常类贷款迁徙率分别为2.39%、5.20%、7.14%和6.92%;关注类贷款迁徙率分别为26.78%、30.41%、37.56%和29.13%,正常类及关注类贷款迁徙率均呈现下降趋势,主要原因为自2015年以来,本行关注每季末监测贷款逾期情况,严控新增逾期贷款比例,贷款逾期率下降明显,从而使得正常类及关注类贷款迁徙率也相应下降。

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行次级类贷款的迁徙率分别为76.85%、73.69%、43.83%和49.42%,增长较快的主要原因为报告期内次级类贷款为存量逾期贷款,该类贷款逾期时间长、处置难度大,进入不良贷款后客户经营情况恶化趋势加快。本行基于贷后监控情况及贷款损失评估,及时下调相应分类,相应次级贷款迁徙率出现增长。

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行可疑类贷款的迁徙率分别为99.76%、64.37%、71.14%和85.27%。2015-2017年,本行可疑类贷款迁徙率下降趋势明显,主要原因为可疑类贷款大部分有抵押物,相应业务最终风险可控,且本行在2017年成立了特殊资产管理事业部实施专业化清收,不良贷款清收效果得到明显提升,导致相应可疑类贷款迁徙率出现一定下降。2018年以来,本行加强贷款五级分类的动态监测,对于专业化清收后仍无法收回的不良贷款,经本行评估后将风险分类下调至损失级,可疑类迁徙率大幅提升。

3、按产品类型划分的不良贷款分布情况

单位:百万元

■

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行企业贷款余额分别为8,497.67亿元、8,551.95亿元、9,348.57亿元和7,749.96亿元;不良率分别为2.42%、2.22%、1.87%和1.08%。企业贷款不良贷款率上升主要是受宏观经济影响,本行部分民营中小企业、低端制造业等客户面临经营不善、利润下滑、融资困难等问题,导致企业出现资金链紧张、断裂、无力还款等情况。

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行个人贷款余额分别为6,131.93亿元、5,454.07亿元、3,598.59亿元和2,934.02亿元;不良率分别为0.96%、1.18%、1.57%和1.91%。2015年以来,本行个人贷款不良率逐年下降,主要原因为:(1)本行进一步调整住房按揭贷款客群结构,加大对优质客户的投放力度,有效提升新发放贷款质量,按揭贷款不良率维持在较低的水平。(2)本行持续调整存量经营性贷款业务结构,对风险相对较高的信用类等贷款进行退出或采取增信措施转化为风险相对较低的产品,同时加大对房产抵押等强担保类贷款的投放,严格控制新增业务风险,确保经营性贷款收益覆盖风险,总体风险在可控范围之内。(3)本行通过调整汽车贷款业务结构,提升低风险贷款占比,持续优化风险准入政策,深入运用科学化风险计量工具及外部大数据,提高风险识别能力,整体风险稳定可控。

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行信用卡应收账款余额分别为3,857.33亿元、3,036.28亿元、1,810.85亿元和1,477.40亿元;不良率分别为1.19%、1.18%、1.43%和2.50%。本行信用卡应收账款不良率逐年下降并逐渐保持稳定,主要原因为(1)持续贯彻全流程的风险管理理念,通过大数据、应用评分模型等科学工具全面优化风险管理策略,有效改善新户获客结构与品质,优化存量结构,确保组合资产可持续发展;(2)在降低新增不良的同时,本行通过优化催收策略和提高催收管理能力,有效提升不良资产清收能力。预计未来信用卡组合资产和风险水平持续平稳可控,收益可覆盖风险。

4、按行业划分的不良贷款的分布情况

单位:百万元

■

截至2018年6月30日,本行不良贷款主要集中在商业、制造业,占不良贷款总额的51%。受宏观经济影响,本行部分民营中小企业客户面临经营不善、利润下滑、融资困难等问题,导致企业出现资金链紧张、断裂、无力还款等情况。本行已采取多种举措,通过加强风险监测预警、提前防控和化解潜在风险、强化催收清收等多种方式,持续改善资产质量。

5、按地理区域划分的不良贷款分布情况

单位:百万元

■

截至2018年6月30日,受整体经济影响,部分区域的贸易企业、低端制造业及民营中小企业抗风险能力差,出现资金链紧张、断裂、经营困难等情况,不良率有所上升。本行将加大不良资产清收化解力度,严控增量风险,保持资产质量相对稳定。

6、逾期贷款情况

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行客户贷款及垫款逾期情况列示如下:

(下转15版)