中信银行股份有限公司公开发行A股可转换公司债券募集说明书摘要

(上接15版)

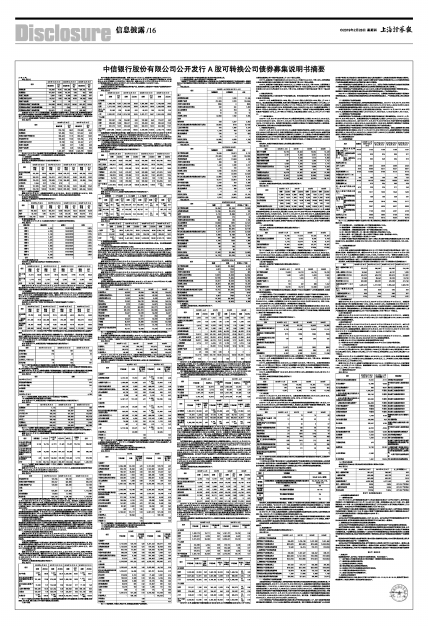

单位:百万元

■

本集团于2018年1月1日依据新金融工具准则进行金融资产确认、分类和计量,根据管理金融资产的业务模式和金融资产的合同现金流量特征,将金融资产分为以公允价值计量且其变动计入损益的金融资产、以公允价值计量且其变动计入其他综合收益的金融资产和以摊余成本计量的金融资产。截至2018年6月30日,本集团金融资产投资按产品分类情况如下:

单位:百万元

■

注:2017年12月31日金融资产投资包括原金融工具准则下以公允价值计量且其变动计入当期损益的金融资产、可供出售金融资产、持有至到期投资、应收款项类投资。

(1)债券投资

① 按发行主体分类的情况

报告期内,本集团债券投资按发行主体分类的情况如下:

单位:百万元

■

注:(1)主要为企业债券。

截至2018年6月30日,本集团债券投资为8,167.26亿元,较2017年末增加857.44亿元,增长11.73%,主要由于本集团优化资产配置结构,加大轻税负、轻资本的政府债投资规模所致。

② 境内外债券投资情况

报告期内,本集团境内外债券投资情况列示如下:

单位:百万元

■

③ 债券投资集中度

下表为截至2018年6月30日本集团持有的前十大金融债券投资明细情况:

单位:百万元

■

(2)存款证及同业存单

报告期内,本集团存款证及同业存单投资情况列示如下:

单位:百万元

■

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本集团存款证及同业存单分别为327.86亿元、603.47亿元、1,667.49亿元和905.40亿元,余额变动主要系本集团根据市场变化,综合考虑流动性管理需要及同业发展情况等因素,优化资产配置结构所致。

(3)权益投资

本集团权益类投资主要包括投资基金、权益工具投资。截至2018年6月30日,本集团权益类投资分别为1,856.33亿元,占投资总额的比例为12.68%。截至2017年12月31日、2016年12月31日和2015年12月31日,本集团权益类投资分别为1,252.44亿元、230.57亿元和20.03亿元,占投资总额的比例分别为13.66%、2.82%和0.34%。

(4)证券定向资产管理计划和资金信托计划

报告期内,证券定向资产管理计划和资金信托计划按投资基础资产分类如下:

单位:百万元

■

注:自2018年1月1日证券定向资产管理计划和资金信托计划由应收款项类投资重分类为金融资产投资。

本集团证券定向资产管理计划和资金信托计划基础资产为一般信贷类资产、同业类资产和银行票据类资产,截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,证券定向资产管理计划和资金信托计划余额分别为4,280.06亿元、5,340.61亿元、10,374.84亿元和11,130.92亿元,2017年末及2018年上半年末规模下降主要是由于同业类资产和银行票据类资产规模下降所致。

(5)投资质量分析

2015年至2017年,本集团投资资产减值准备的变化情况列示如下:

单位:百万元

■

注:(1)等于在本集团合并损益表中确认为本集团计提的减值准备支出净额。

(2)转入/(转出)包括将逾期债券投资减值准备转出至坏账准备、出售已减值投资转回减值准备以及由于汇率变动产生的影响。

截至2018年6月30日,本集团金融资产投资减值准备(包括以摊余成本计量的金融资产投资减值准备和以公允价值计量且其变动计入其他综合收益的金融资产投资减值准备)的变化情况列示如下:

单位:百万元

■

注:(1)包括折现回拨、收回已核销以及由于汇率变动产生的影响。

(6)按剩余期限划分的投资资产分布情况

2015年至2017年,本集团投资资产净额根据相关剩余期限的分布情况列示如下:

单位:百万元

■

注:(1)“无期限”是指已减值或已逾期一个月以上的部分。股权投资亦于无期限中列示。

(2)关于以公允价值计量且其变动计入当期损益的金融资产、衍生金融工具以及可供出售金融资产,剩余到期日不代表本集团打算持有至最终到期。

截至2018年6月30日,本集团金融资产投资净额根据相关剩余期限的分布情况列示如下:

单位:百万元

■

注:(1)“无期限”是指已减值或已逾期一个月以上的部分。股权投资亦于无期限中列示。

5、应收款项类投资

截至2017年12月31日、2016年12月31日和2015年12月31日,本集团应收款项类投资净值分别为5,311.18亿元、10,357.28亿元和11,122.07亿元。

报告期内,本集团应收款项类投资资产类型列示如下:

单位:百万元

■

本集团应收款项类投资主要包括购买资产管理计划和理财产品,截至2017年12月31日、2016年12月31日和2015年12月31日,占比分别为76.26%、87.84%和87.38%。报告期内,本集团应收款项类投资余额逐年减少,截至2017年末,本集团应收款项类投资总额5,340.61亿元,比上年末减少5,034.23亿元,下降48.52%,其中,金融机构理财产品类资产减少3,193.70亿元,下降69.67 %;证券定向资产管理计划类资产减少1,847.19亿元,下降40.78 %。主要由于本集团主动压缩应收款项类投资规模,结构进一步优化所致。

2018年1月1日起,本集团执行新金融工具准则,新金融工具准则取消了原金融工具准则中规定的应收款项类投资的分类类别。于2018年1月1日,本集团按照新准则的要求将2017年12月31日应收款项类投资账面价值中3,275.17亿元重分类为以摊余成本计量的金融资产投资,1,785.07亿元重分类为以公允价值计量且其变动计入当期损益的金融资产投资,250.94亿元重分类为以公允价值计量且其变动计入其他综合收益的金融资产投资。

6、现金及存放中央银行款项

本集团现金及存放中央银行款项主要包括:法定存款准备金、超额存款准备金和财政性存款。法定存款准备金为本集团按规定存放于人民银行及海外监管机构的最低现金存款,最低水平按人民银行及海外监管机构规定的客户存款百分比核定。超额存款准备金主要包括本集团在人民银行准备金账户下的存款中超出法定存款准备金的部分,本集团持有的超额存款准备金主要用于资金清算。截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本集团现金及存放中央银行款项金额为5,218.26亿元、5,683.00亿元、5,533.28亿元和5,111.89亿元。

7、存放同业及其他金融机构款项及拆出资金

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本集团存放同业及拆出资金款项净值分别为2,923.77亿元、2,964.19亿元、3,758.49亿元和1,995.79亿元。存放同业及其他金融机构款项及拆出资金款项变动主要是满足本集团流动性管理的需要和开展资金交易业务的结果。

8、买入返售金融资产

本集团买入返售金融资产主要包括买入返售证券及票据等,其主要作为短期流动性管理的工具,因此其金额有较大波动性。截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,买入返售金融资产金额分别为635.51亿元、546.26亿元、1,708.04亿元和1,385.61亿元,其中2017年末余额大幅下降,主要由于持有的境内同业买入返售债券减少所致。

(二)负债情况分析

截至2018年6月30日,本集团总负债为53,836.83亿元,比2017年末上升2.25%,主要由于吸收存款、已发行债务凭证增加所致。截至2017年12月31日,本集团总负债为52,652.58亿元,比2016年末下降5.07%,主要由于客户存款、同业及其他金融机构存放款项及拆入资金下降所致。截至2016年12月31日和2015年12月31日,本集团总负债分别为55,465.54亿元和48,026.06亿元,同比分别增加15.49%和24.05%。

报告期内,本集团负债的组成部分列示如下:

单位:百万元

■

注:(1)包括以公允价值计量且其变动计入当期损益的金融负债、衍生金融负债、应付职工薪酬、应交税费、应付利息、预计负债、向中央银行借款及其他负债等。

1、客户存款

客户存款是本集团的主要资金来源。截至2018年6月30日,本集团客户存款总额35,879.94亿元,比2017年末增加1,803.58亿元,上升5.29%。截至2017年12月31日,本集团客户存款总额34,076.36亿元,比2016年末减少2,316.54亿元,下降6.37%。截至2016年12月31日和2015年12月31日,客户存款总额分别为36,392.90亿元和31,827.75亿元,同比分别增长14.34%和11.69%。

(1)按业务类型划分的客户存款

本集团为公司和个人客户提供活期及定期存款产品。报告期内,本集团客户存款按产品类型和按客户类型划分的分布情况列示如下:

单位:百万元

■

本集团的客户存款主要为公司存款。截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,公司存款占客户存款总额的比例分别为81.69%、84.35%、84.67%和82.99%。

从存款的期限结构上看,截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,定期存款占客户存款总额的比例分别为49.07%、44.65%、47.13%和56.85%,活期存款占客户存款总额的比例分别为50.93%、55.35%、52.87%和43.15%。

(2)按地域分布划分的客户存款

本集团以接收存款的分支机构的所在地为基础,按地域对存款进行了划分。通常情况下,存款人所处的地理位置与吸收存款的分行所处的地理位置有较高的关联性,但总行的存款主要来自与总行有业务往来的全国范围内的大客户。

报告期内,本集团存款按地域划分的分布情况列示如下:

单位:百万元

■

注:(1)包括总部。

(3)按剩余期限划分的客户存款

截至2018年6月30日,本集团存款剩余期限的分布情况列示如下:

单位:百万元

■

(4)按货币类型划分的客户存款

报告期内,本集团存款按币种划分的分布情况列示如下:

单位:百万元

■

2、负债的其他组成部分

本集团负债的其他组成部分主要包括:同业及其他金融机构存放款项及拆入资金;卖出回购金融资产;已发行债务凭证。

(1)同业及其他金融机构存放款项及拆入资金

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本集团同业及其他金融机构存放款项和拆入资金分别为7,514.86亿元、8,756.02亿元、10,651.69 亿元和11,177.92亿元。其中,2018年6月30日较2017年末下降14.17%,2017年末较2016年末下降17.80%,2016年末较2015年末下降4.71%,2015年末较2014年末增长57.89%。近年,同业及其他金融机构存放款项和拆入资金余额的波动,主要是由于本集团根据对宏观经济、货币政策的判断调整同业业务的发展策略及业务规模。

(2)卖出回购金融资产款

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本集团卖出回购金融资产款分别为703.08亿元、1,345.00亿元、1,203.42亿元和711.68亿元。其中,2018年6月30日较2017年末下降47.73%,主要由于境内卖出回购债券及票据减少;2017年末较2016年末增加11.76%,主要由于卖出回购票据增加;2016年末较2015年末增加69.10%,主要由于境内同业卖出回购债券增加;2015年末较2014年末增加71.04%,主要由于卖出回购票据增加。

(3)已发行债务凭证

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本集团的已发行债务凭证分别为5,554.98亿元、4,412.44亿元、3,869.46亿元和2,891.35亿元,分别占本集团总负债的10.32%、8.38%、6.98%和6.02%。报告期内,已发行债务凭证增长,主要是由于本集团金融债、次级债及同业存单增加。

二、盈利能力分析

近年来,本集团经营业绩保持了稳定发展的势头,2018年1-6月、2017年、2016年和2015年,本集团实现的净利润分别为261.75亿元、428.78亿元、417.86亿元和417.40亿元。

报告期内,本集团利润表重要项目情况如下:

单位:百万元

■

注:(1)包括投资损益、公允价值变动损益、汇兑损益、资产处置损益、其他收益和其他业务损益。

(一)利息净收入

利息净收入是本集团营业收入的最大组成部分。2018年1-6月、2017年、2016年和2015年,利息净收入分别占营业收入的61.45%、63.59%、68.99%和71.96%,所占比重呈下降趋势,主要是手续费及佣金净收入呈不断上升趋势。下表列示了于所示期间本集团的利息收入、利息支出和利息净收入。

单位:百万元

■

2018年1-6月、2017年、2016年和2015年, 本集团分别实现利息净收入498.08亿元、996.45亿元、1,061.38亿元和1,044.33亿元,其中2017年比上年减少64.93亿元,下降6.12%。利息净收入下降主要源于付息负债成本率上升及生息资产收益率下降。

报告期内,本集团资产和负债的平均余额、相关的利息收入或支出及平均利率列示如下:

单位:百万元

■

注:(1)2018年1-6月金融资产投资包括以摊余成本计量的金融资产和以公允价值计量且其变动计入其他综合收益的金融资产。2017年1-6月金融资产投资包括原金融工具准则下可供出售金融资产、持有至到期投资、应收款项类投资。

(2)包括应付债券、同业存单和已发行存款证。

(3)等于总生息资产平均收益率和总付息负债平均成本率之差。

(4)按照利息净收入除以总生息资产平均余额计算。

单位:百万元

■

注:(1)包括债券(不含交易性债券)、存款证、同业存单、投资基金及理财产品等投资。

(2)等于总生息资产平均收益率和总付息负债平均成本率之差。

(3)按照利息净收入除以总生息资产平均余额计算。

单位:百万元

■

注:(1)包括债券、存款证、同业存单、投资基金及理财产品等投资。

(2)等于总生息资产平均收益率和总付息负债平均成本率之差。

(3)按照利息净收入除以总生息资产平均余额计算。

下表列示了于所示期间,本集团利息收入和利息支出由于规模和利率改变而产生的变动情况。规模的变化以平均余额的变化衡量,利率的变化以平均利率的变化衡量,利率与规模共同引起的变化计入规模变化中。

单位:百万元

■

单位:百万元

■

单位:百万元

■

单位:百万元

■

1、利息收入

报告期内,本集团利息收入构成情况列示如下:

单位:百万元

■

2018年1-6月,本集团实现利息收入1,123.79亿元, 同比增加20.94亿元,增长1.90%,主要是生息资产收益率上升所致。2017年,本集团实现利息收入2,207.62亿元,比上年增加72.88亿元,增长3.41%,主要是生息资产规模增长。2016年和2015年,本集团利息收入分别为2,134.74亿元和2,156.61亿元,同比分别下降1.01%、增长4.87%。2016年,本集团实现利息收入比2015年减少21.87亿元,主要是受降息后生息资产重定价以及 “营改增”价税分离等影响,生息资产平均收益率下降0.76个百分点所致。

客户贷款及垫款利息收入是本集团利息收入最大的组成部分,2018年1-6月、2017年、2016年和2015年,本集团发放贷款和垫款利息收入分别占总利息收入的70.22%、64.02%、61.94%和63.10%。

报告期内,本集团发放贷款及垫款按业务类型划分的平均余额,利息收入和平均收益率列示如下:

单位:百万元

■

■

2018年1-6月,本集团客户贷款及垫款利息收入为789.13亿元,比上年同期增加111.05亿元,增长16.38%,主要由于客户贷款及垫款平均余额增加3,409.16亿元及平均收益率上升0.20个百分点所致。2017年,本集团客户贷款及垫款利息收入为1,413.36亿元,比上年增加91.18亿元,增长6.90%,主要由于客户贷款及垫款平均余额增加3,225.06亿元所致。2016年,本集团客户贷款及垫款利息收入为1,322.18亿元,比上年减少38.59亿元,下降2.84%,主要受降息及“营改增”影响,2016年新发放贷款及重定价后的存量贷款利率水平低于上年,客户贷款及垫款平均收益率下降1.03个百分点所致。2015年,本集团客户贷款及垫款利息收入为1,360.77亿元,同比增加51.02亿元,增长3.90%,主要受益于贷款规模增长。

公司贷款利息收入是本集团客户贷款和垫款利息收入的重要组成部分。2018年1-6月、2017年、2016年和2015年,公司贷款类利息收入分别为469.72亿元、890.53亿元、926.55亿元和979.56亿元,分别占本集团客户贷款及垫款总利息收入的59.52%、63.01%、70.08%和71.99%,2018年1-6月、2017年、2016年和2015年同比分别增长7.14%、下降3.89%、5.41%和增长1.68%。

2018年1-6月、2017年、2016年和2015年,本集团个人贷款利息收入约为288.27亿元、482.79亿元、368.58亿元和349.07亿元,分别占本集团客户贷款及垫款总利息收入的36.53%、34.16%、27.88%和25.65%,2018年1-6月、2017年、2016年和2015年同比分别增长28.36%、30.99%、5.59%和13.13%。本集团持续调整贷款结构,其中信用卡业务产品创新和个人经营贷款规模迅速扩大推动个人贷款利息收入持续增长。

2018年1-6月、2017年、2016年和2015年,票据贴现利息收入约为31.14亿元、40.04亿元、27.05亿元和32.14亿元,分别占本集团客户贷款及垫款总利息收入的3.95%、2.83%、2.05%和2.36%,2018年1-6月、2017年、2016年和2015年同比分别增长106.36%和48.02%、下降15.84%和15.02%,利息收入波动主要与票据贴现规模及收益率水平波动相关。

2、利息支出

报告期内,本集团利息支出构成情况列示如下:

单位:百万元

■

2018年1-6月、2017年、2016年和2015年,利息支出分别为625.71亿元、1,211.17亿元、1,073.36亿元和1,112.28亿元,2018年1-6月、2017年、2016年和2015年同比分别增长2.93%、增长12.84%、下降3.50%和增长0.30%。2018年上半年本集团利息支出同比增加17.80亿元,主要是付息负债成本率上升所致;2017年本集团利息支出比上年增加137.81亿元,主要受利率市场化影响,付息负债平均成本率上升0.21个百分点;2016年本集团利息支出比上年减少38.92亿元,主要受降息后计息负债重定价影响,付息负债平均成本率下降0.52个百分点。客户存款利息支出是本集团利息支出的最大组成部分。2018年1-6月、2017年、2016年和2015年,客户存款利息支出分别占本集团利息支出的49.28%、43.92%、51.83%和58.21%。

报告期内,本集团按产品类型划分的公司和个人存款的平均余额、利息支出和平均成本率列示如下:

单位:百万元

■

单位:百万元

■

2018年1-6月,本集团客户存款利息支出为308.38亿元,比上年同期增加46.63亿元,上升17.81%,主要受加息影响,客户存款平均成本率上升0.23个百分点所致。

2017年,本集团客户存款利息支出为531.90亿元,比上年减少24.40亿元,下降4.39%,主要受降息以及低成本活期存款占比提升影响,客户存款平均成本率下降0.09个百分点所致。

2016年,本集团客户存款利息支出556.30亿元,比上年减少91.19亿元,下降14.08%。主要受降息以及低成本活期存款占比提升影响,客户存款平均成本率下降0.48个百分点所致。2015年,本集团客户存款利息支出647.49亿元,同比减少25.19亿元,下降3.74%,主要受客户存款平均成本率下降27个基点所致。

3、净息差和净利差

净息差是利息净收入与总生息资产平均余额的比率。净利差是生息资产平均收益率与付息负债平均付息率之间的差额。

2018年1-6月,本集团净息差为1.89%,同比上升0.12个百分点;净利差为1.80%,同比上升0.18个百分点。受本集团加强业务结构调整、利率市场化等因素影响,本集团生息资产收益率为4.27%,同比上升0.33个百分点,付息负债成本率为2.47%,同比上升0.15个百分点。2017年、2016年和2015年,本集团的净息差分别为1.79%、2.00%和2.31%,净利差分别为1.64%、1.89%和2.13%。2017年本集团净息差同比下降0.21个百分点;净利差同比下降0.25个百分点,受利率市场化、“营改增”价税分离等因素影响,本集团生息资产收益率为3.97%,比上年下降0.04个百分点,付息负债成本率为2.33%,比上年上升0.21个百分点。

(二)非利息净收入

2018年1-6月、2017年、2016年和2015年,本集团非利息净收入分别为312.44亿元、570.63亿元、477.06亿元和407.01亿元。2018年1-6月、2017年、2016年和2015年分别较上年同期增长15.39%、19.61%、17.21%和35.78%。报告期内非利息净收入持续增长主要是由于手续费及佣金净收入、投资收益、汇兑收益增加,但部分被公允价值变动损失所抵销。

1、手续费及佣金净收入

2018年1-6月、2017年、2016年和2015年,本集团手续费及佣金净收入分别为218.62亿元、468.58亿元、422.80亿元和356.74亿元,分别占当期营业收入的26.97%、29.90%、27.48%和24.58%。本集团手续费及佣金净收入持续稳定增长,在营业收入总额中所占比例逐年上升,主要是由于本集团持续推进业务及盈利模式的转型,加大了中间业务市场发展力度,通过渠道建设和营销组合等推动银行卡、理财、代理等业务快速发展,2015年至2017年,银行卡和担保手续费及佣金收入年均复合增长率分别为50.65%和20.34%。

报告期内,本集团手续费及佣金收入的主要组成部分列示如下:

单位:百万元

■

2、其他非利息收入

报告期内,本集团其他非利息收入的主要组成部分列示如下:

单位:百万元

■

本集团其他非利息收入主要由投资损益、公允价值变动损益和汇兑损益组成。2018年1-6月,本集团的其他非利息净收入为93.82亿元,同比增长15.39%。2017年、2016年和2015年其他非利息净收入分别较上年增长88.08%、7.93%和7.83%。2018年1-6月、2017年、2016年和2015年,本集团其他非利息收入分别占当期营业收入的11.58%、6.51%、3.52%和3.46%。2018年1-6月,本集团投资收益为116.98亿元,同比增加92.46亿元,公允价值变动损益为-35.25亿元,同比减少51.54亿元,主要由于实施新金融工具准则后,部分业务计量方式改变,导致资产到期公允价值变动损益转入投资收益,及资产证券化投资收益增加。

(三)业务及管理费

报告期内,本集团业务及管理费的主要组成部分列示如下:

单位:百万元

■

注:(1)成本收入比=业务及管理费/(利息净收入+手续费及佣金净收入+其他非利息收入)。

2018年1-6月、2017年、2016年和2015年,本集团业务及管理费分别为216.12亿元、468.92亿元、423.77亿元和404.27亿元,成本收入比分别为26.66%、29.92%、27.55%和27.85%。报告期内,本集团强化轻成本发展,优化资源配置,突出效益导向,加大对重点业务领域的战略投入,持续加强精细化管理,将成本收入比有效控制在合理水平。

(四)资产减值损失

报告期内,本集团资产减值损失的主要组成部分列示如下:

单位:百万元

■

注:(1)金融资产投资减值损失包括原金融工具准则下可供出售金融资产、持有至到期投资、应收款项类投资的减值损失。

(2)包括存放同业、可供出售金融资产、持有到期投资、抵债资产、其他资产和表外项目的减值损失。

资产减值损失主要包括客户贷款及垫款、表外资产、证券投资和其他资产计提的减值损失。2018年1-6月、2017年、2016年和2015年,本集团资产减值损失分别为261.61亿元、557.87亿元、522.88亿元和400.37亿元,分别较上年同期增加17.47亿元、34.99亿元、122.51亿元和163.64亿元,增长7.16%、6.69%、30.60%和69.13%,主要是本集团进一步增提风险补充拨备所致。

其中,2018年1-6月、2017年、2016年和2015年客户贷款及垫款减值损失分别为236.20亿元、501.70亿元、457.15亿元和351.20亿元,分别较上年同期增加21.46亿元、44.55亿元、105.95亿元和130.46亿元,增长9.99%、9.75%、30.17%和59.10%,主要由于本集团为了夯实信贷基础,增强风险抵御能力,增加了资产减值准备的计提力度。

(五)所得税费用

报告期内,本集团所得税费用的税项调节列示如下:

单位:百万元

■

注:(1)主要包括不可作为税务抵扣项的员工成本、业务招待费、广告及宣传费等。

2018年1-6月,本集团所得税费用62.67亿元,比上年同期减少6.85亿元,下降9.85%。有效税率为19.32%,同比下降3.02个百分点。

2017年,本集团所得税费用为93.98亿元,比上年减少34.24亿元,下降26.70%。本集团有效税率为17.98%,比上年下降5.50个百分点。主要由于本集团国债、地方债等永久性差异纳税调减项目增加所致。

2016年,本集团所得税费用128.22亿元,比上年减少4.24亿元,下降3.20%。有效税率为23.48%,比2015年下降0.61个百分点。

2015年,本集团所得税费用132.46亿元,较2014年增长0.96%;有效税率为24.09%,较2014年上升0.05个百分点。

报告期内,本集团所得税费用的组成列示如下:

单位:百万元

■

(六)净利润

2018年1-6月、2017年、2016年和2015年,本集团的净利润分别为261.75亿元、428.78亿元、417.86亿元和417.40亿元,分别较上年同比增长8.32%、2.61%、0.11%和0.69%。

(七)非经常性损益及其对公司盈利能力的影响

2018年1-6月、2017年、2016年和2015年,本集团的非经常性损益税后净额分别为1.45亿元、1.77亿元、0.28亿元和2.69亿元,其中主要为政府补偿收入、租金收入及其他资产减值准备转回收益等。本集团非经常性损益及其占公司营业收入和净利润的比例较低,具体情况如下表所示:

单位:百万元

■

注:(1)政府补助主要为本集团自各级地方政府机关收到的奖励补贴和返还扶持资金等,此类政府补助项目主要与收益相关。

(2)持有以公允价值计量且其变动计入损益的金融资产和金融负债的公允价值变动损益,以及处置以公允价值计量且其变动计入损益的金融资产和金融负债和可供出售金融资产取得的投资收益及委托贷款手续费收入属于本集团正常经营性项目产生的损益,因此不纳入非经常性损益的披露范围。

(八)税收政策及变化对公司盈利能力的影响

报告期内,本集团适用的主要税种及其税率列示如下:

■

报告期内,本集团的税收政策保持稳定。根据《关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)的规定,“自2016年5月1日起,在全国范围内全面推开营业税改征增值税(以下称营改增)试点,建筑业、房地产业、金融业、生活服务业等全部营业税纳税人,纳入试点范围,由缴纳营业税改为缴纳增值税”,税收政策改变,对本集团的税后利润产生相应的影响。

自2016年5月1日起,本集团贷款服务、直接收费金融服务及金融商品转让业务收入适用增值税,税率为6%。2016年5月1日前该部分业务适用营业税,税率为5%。

根据财政部、国家税务总局《关于明确金融、房地产开发、教育辅助服务等增值税政策的通知》(财税[2016] 140号)以及《关于资管产品增值税政策有关问题的补充通知》(财税[2017] 2号)的规定,资管产品管理人应当就资管产品在运营过程中发生的应税行为缴纳增值税。

实施营改增后,本集团的相关利息收入、手续费及佣金收入及投资损益等扣除相应的增值税金后以净额列示。

三、现金流量分析

报告期内,本集团现金流量的主要情况列示如下:

单位:百万元

■

(一)经营活动产生的现金流量

本集团经营活动产生的现金流入主要包括吸收存款和同业存放款项的净增加额以及收取的利息、手续费及佣金的现金等。2018年1-6月、2017年、2016年和2015年,本集团吸收存款和同业存放款项的净增加额分别为1,773.01亿元、-3,988.67亿元、3,560.51亿元和7,033.24亿元;收取的利息、手续费及佣金的现金分别为1,403.76亿元、2,788.28亿元、2,593.50 亿元和2,457.01亿元。本集团经营活动产生的现金流出主要包括客户贷款和垫款净增加额、存放中央银行和存放同业款项净增加额以及支付利息、手续费及佣金的现金等。2018年1-6月、2017年、2016年和2015年,本集团客户贷款和垫款净增加额分别为2,113.93亿元、3,655.44亿元、3,691.12亿元和3,589.52亿元;支付利息、手续费及佣金的现金分别为533.24亿元、1,060.37亿元、972.70亿元和1,039.66亿元。

2015年经营活动产生的现金流量净额为负数主要由于经营活动现金流出上升。除了本集团贷款规模逐年稳步增长的影响外,2014年以来本集团同业业务快速发展,银行间票据业务规模快速扩大以及证券定向资产管理计划、资金信托计划的投资增长使买入返售金融资产、应收款项类投资净增加额大幅增长。经营资金流动为银行日常业务,本集团上述业务开展符合银行业整体经营发展状况,由此引起的经营活动产生的现金流量净额波动未对公司盈利能力造成不利影响。

2016年经营活动产生的现金净流入为2,188.11亿元,主要由于吸收存款增加和应收款项类投资减少导致的现金流入,抵销发放贷款及垫款和同业业务增加导致的现金流出后,呈净流入。

2017年经营活动产生的现金净流入为540.74亿元,主要由于应收款项类投资减少导致的现金流入,抵销吸收存款减少和发放贷款及垫款、同业业务增加导致的现金流出,产生的现金净流入。

2018年1-6月经营活动产生的现金净流入为124.00亿元,主要吸收存款增加和金融资产投资减少导致的现金流入,抵销发放贷款及垫款和同业业务增加导致的现金流出,产生的现金净流入同比增加所致。

(二)投资活动产生的现金流量

本集团投资活动产生的现金流入主要包括收回投资取得的现金。2018年1-6月、2017年、2016年和2015年,本集团收回投资所取得的现金分别为3,299.14亿元、10,072.37亿元、5,456.58亿元和6,389.20亿元,取得投资收益收到的现金分别为0.26亿元、1.78亿元、0.80亿元和0.69亿元。

本集团投资活动产生的现金流出主要包括投资支付的现金。2018年1-6月、2017年、2016年和2015年,本集团投资支付的现金分别为4,613.72亿元、11,315.92亿元、7,144.90亿元和7,751.11亿元。

(三)筹资活动产生的现金流量

本集团筹资活动产生的现金流入主要包括发行债券和其他权益工具收到的现金。2018年1-6月、2017年、2016年和2015年,本集团筹资活动产生的现金流入分别为5,674.03亿元、8,707.37亿元、6,426.85亿元和3,228.54亿元,其中2018年1-6月、2017年、2016年和2015年发行债务凭证收到的现金分别为5,674.03亿元、8,628.90亿元、6,044.06亿元和3,109.66亿元,报告期内,筹资活动产生的现金流入大幅增长主要由于本集团新增发行人民币债券及同业存单产生的现金流入。

本集团筹资活动产生的现金流出主要包括分配股利或利润所支付的现金、偿还已到期债务支付的现金和偿还债务利息支付的现金。2018年1-6月、2017年、2016年和2015年,本集团筹资活动产生的现金流出分别为4,764.24亿元、8,312.92亿元、5,325.62亿元和1,686.25亿元,报告期内,筹资活动产生的现金流出大幅增长主要由于偿还到期同业存单及债券。

四、主要监管指标分析

(一)主要监管指标

■

注:(1)以上数据均按中国银行业监管口径计算,除流动性比例指标为本行口径外,其他指标均为本集团口径

(2)不良贷款比率=不良贷款余额÷客户贷款及垫款总额×100%;

(3)拨备覆盖率=贷款减值准备余额÷不良贷款余额×100%;

(4)贷款拨备率=贷款减值准备余额÷客户贷款及垫款总额×100%;

(5)单一最大客户贷款比例=单一最大客户贷款余额÷资本净额×100%;

(6)最大十家单一客户贷款比例=最大十家客户贷款合计余额÷资本净额×100%;

(7)成本收入比=业务及管理费÷营业收入×100%

(8)根据《商业银行流动性风险管理办法(试行)》要求,商业银行的流动性覆盖率应当在2018年底前达到100%,在过渡期内,应当在2014年末,2015年末,2016年末及2017年末达到60%、70%、80%、90%。

(二)主要监管指标分析

1、资本充足率

从2013年起,本集团开始依据中国银监会2012年6月下发的《商业银行资本管理办法(试行)》计量资本充足率。按新要求进行计算,截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本集团资本充足率为11.34%、11.65%、11.98%和11.87%,一级资本充足率为9.36%、9.34%、9.65%和9.17%,核心一级资本充足率为8.53%、8.49%、8.64%和9.12%,符合中国银监会《关于实施〈商业银行资本管理办法(试行)〉过渡期安排相关事项的通知》的规定。

报告期内,本集团根据中国银监会《商业银行资本管理办法(试行)》计算的资本充足率情况如下:

■

2、不良贷款率分析

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本集团贷款五级分类标准下的不良贷款率分别为1.80%、1.68%、1.69%和1.43%,不良贷款率在2016年和2015年呈上升趋势,主要是受经济大环境的影响,亲周期性的行业、企业经营状况恶化,互保联保圈风险加剧扩散,银行惜贷等,导致违约概率加大,信用风险加剧,形成较多不良贷款;随着本集团收入结构持续优化,资产质量趋势向好,拨备基础持续夯实,2017年末不良贷款率较上年末下降0.01个百分点。

3、客户集中度分析

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本集团单一最大客户贷款集中度为2.29%、2.25%、2.71%和2.48%,前十大客户贷款比率16.17%、16.88%、16.40%和14.60%,均满足监管要求。

4、流动性指标分析

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本行人民币流动性比例分别为46.61%、45.29%、40.98%和42.48%,外币流动性比例分别为60.98%、84.11%、63.37%和89.27%,均满足监管要求。截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本集团流动性覆盖率分别为110.96%、97.98%、91.12%和87.78%。

5、拨备覆盖率分析

截至2018年6月30日、2017年12月31日、2016年12月31日和2015年12月31日,本集团的拨备覆盖率分别为151.19%、169.44%、155.50%和167.81%,均满足监管要求。

五、截至2018年9月30日的未经审计财务报表简要讨论与分析

以下简要讨论与分析主要基于未审计的本集团截至2018年9月30日的合并财务报表。

(一)三季度经营简要分析

2018年1-9月,本集团实现归属于母公司股东的净利润367.99亿元,同比增长5.93%;实现营业收入1,213.84亿元,同比增长5.27%。其中,利息净收入768.60亿元,同比增长3.48%;非利息净收入445.24亿元,同比增长8.50%。净息差1.92%,同比上升0.14个百分点;非利息净收入占比36.68%,同比提升1.09个百分点。

截至2018年9月30日,本集团资产总额58,647.96亿元,比上年末增长3.30%;发放贷款及垫款总额35,110.95亿元,比上年末增长9.83%;负债总额54,276.49亿元, 比上年末增长3.08%;吸收存款总额35,783.98亿元,比上年末增长5.01%。

截至2018年9月30日,本集团不良贷款余额627.94亿元,比上年末增加91.46亿元;不良贷款率1.79%,比上年末上升0.11个百分点。拨备覆盖率160.95%,比上年末下降 8.49个百分点;贷款拨备率2.88%,比上年末上升0.04个百分点。

(二)重要项目变动分析

单位:百万元

■

(三)资本充足信息

本集团按照《资本办法》及其他相关规定的要求计算资本充足率。

单位:百万元

■

第五节 本次募集资金运用

一、本次募集资金数额及投向

(一)募集资金总额

2016年8月25日,本行第四届董事会第十六次会议逐项审议通过了《关于公开发行A股可转换公司债券并上市方案的议案》;2017年2月7日,本行2017年第一次临时股东大会、2017年第一次A股类别股东会、2017年第一次H股类别股东会逐项审议通过了《关于公开发行A股可转换公司债券并上市方案的议案》。本次公开发行可转债拟募集资金总额为人民币400亿元。

本次可转债发行方案已取得中国银监会《中国银监会关于中信银行公开发行A股可转换公司债券相关事宜的批复》(银监复〔2017〕193号)批准,并取得了中国银保监会更新出具的《中国银保监会办公厅关于中信银行的监管意见书》(银保监办便函[2018]1995号)。

(二)募集资金投向

本次公开发行可转债拟募集资金总额为人民币400亿元。本行本次发行可转债的募集资金将用于支持未来业务发展,在可转债转股后按照相关监管要求用于补充本行核心一级资本。

二、募集资金运用对主要财务状况及经营成果的影响

本次公开发行可转债募集资金的运用,对公司的财务状况及经营成果产生的直接影响主要表现在:

本次可转债发行完成后、转股前,本行需按照预先约定的票面利率对未转股的可转债支付利息,由于可转债票面利率一般比较低,正常情况下本行对可转债募集资金运用带来的盈利增长会超过可转债需支付的债券利息,不会摊薄收益;但极端情况下,如果本行对可转债募集资金运用带来的盈利增长无法覆盖可转债需支付的债券利息,则本行的税后利润面临下降的风险,将对本行普通股股东即期回报产生摊薄影响。

投资者持有的可转债部分或全部转股后,则本行股本总额将相应增加,对本行原有股东持股比例、净资产收益率及每股收益会产生一定的摊薄作用。

本次公开发行可转债的募集资金净额,在可转债持有人转股后,将用于补充本行的核心一级资本,提高本行的资本充足率、一级资本充足率和核心一级资本充足率。本次发行可转债将能够进一步增强本行的资本实力和风险抵御能力,有利于本行继续保持稳定、健康的发展,推动本行不断实施业务创新和战略转型。

第六节 备查文件

一、备查文件

除募集说明书外,本行将以下备查文件供投资者查阅。有关目录如下:

(一)本行最近三年的财务报告及审计报告和最近一期的财务报告及审阅报告;

(二)保荐机构出具的发行保荐书;

(三)法律意见书和律师工作报告;

(四)资信评级机构出具的资信评级报告;

(五)注册会计师关于前次募集资金使用的专项报告;

(六)中国证监会核准本次发行的文件;

(七)其他与本次发行有关的重要文件。

二、查阅地点和查阅时间

自募集说明书公告之日起,除法定节假日以外的每日9:30-11:30,13:30-16:30,投资者可至本行、联席保荐人(联席主承销商)住所查阅相关备查文件。

■