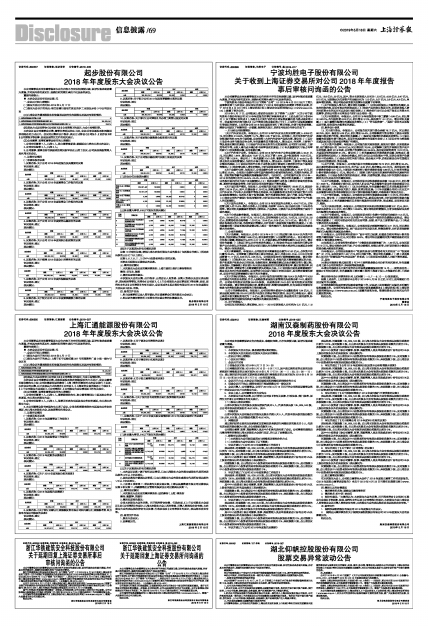

宁波均胜电子股份有限公司

关于收到上海证券交易所对公司2018年年度报告

事后审核问询函的公告

证券代码:600699 证券简称:均胜电子 公告编号:临2019-017

宁波均胜电子股份有限公司

关于收到上海证券交易所对公司2018年年度报告

事后审核问询函的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

宁波均胜电子股份有限公司(以下简称“公司”)于2019年4月22日召开了第九届董事会第十九次会议,会议审议并通过了《2018年年度报告及摘要》等相关议案,并于2019年4月23日在《上海证券报》和上海证券交易所网站(http://www.sse.com.cn) 上披露了相关公告。

2019年5月17日,公司收到上海证券交易所(以下简称“上交所”)《关于对宁波均胜电子股份有限公司2018年年度报告的事后审核问询函》(上证公函【2019】0694号)(以下简称《问询函》),依据《公开发行证券的公司信息披露内容与格式准则第2号-年度报告的内容与格式》(以下简称《格式准则第2号》)、上交所行业信息披露指引等规则的要求,上交所对公司2018年年度报告进行了事后审核,为便于投资者理解,需要公司就以下问题作进一步披露,根据相关规定,现将《问询函》内容公告如下:

一、行业和公司经营情况

1.关于汽车安全业务。年报显示,公司2018年汽车安全业务实现营业收入428.8亿元,同比增长210.84%,毛利率15.7%,增加2.05个百分点。公司表示,目前在全球汽车安全领域拥有约30%的市场份额,是全球第二大的汽车安全产品供应商。请公司:(1)区分主动安全业务与被动安全业务,补充披露各自的营业收入、营业成本、毛利率、主要客户等及其变化情况的原因;(2)结合汽车安全业务的行业发展现状、公司的行业地位、主要竞争对手等,从收入端与成本端分析毛利率变动的原因;(3)补充披露相关市场占有率的统计口径及数据来源,是否准确可靠。

2.关于汽车电子业务。年报显示,公司2018年汽车电子业务实现营业收入92.31亿元,同比增长1.84%,营业成本72.87亿元,同比下降1.69%,其中制造费用14.56亿元,同比下降16.05%。请公司:(1)补充披露HMI业务、智能车联业务以及E-mobility各项业务的具体经营情况,包括但不限于营业收入、营业成本、毛利率、主要客户等及其变化情况的原因;(2)说明公司在汽车电子业务相关细分领域的主要竞争对手及市场地位等情况;(3)结合营业收入增长的情况,分析说明制造费用大幅下降的原因。

3.关于功能件业务。年报显示,公司功能件业务2018年实现营业收入35.87亿元,同比增长22.8%。公司表示功能件业务在国内保持细分领域的领先地位,在海外为奔驰、宾利、劳斯莱斯等豪华品牌提供高端智能内饰件。与此同时,公司功能件业务2016年一2018年毛利率分别为24.45%、23.4%、23.25%,逐年下降。请公司补充披露:(1)功能件业务报告期内前五大客户及金额情况;(2)结合功能件业务各主要细分领域的竞争态势、原材料价格波动等等,分析说明公司毛利率逐年下滑的原因。

4.关于固定资产情况。年报显示,公司报告期末固定资产原值约199.85亿元,账面价值约128.24亿元。其中,机器设备51.29亿元,房屋及建筑物38.17亿元。请公司:(1)区分汽车安全、汽车电子及功能件等各业务板块,补充披露各项业务对应的固定资产分布区域和配置情况,包括但不限于投资总额、资产的原值和净值、设计产能、实际产能等;(2)结合公司的产能设计和利用情况等,分析说明公司各业务板块的固定资产与产生收入的匹配情况。

5.关于国外业务收入。年报显示,公司2018年实现国外业务收入424.77亿元,占年度营业收入的75.6%,海外业务收入占比较高,毛利率16.85%,低于国内业务17.8%的毛利率。请公司补充披露国外销售的主要地区、产品类型、主要客户以及毛利率低于国内市场的原因。

6.关于分季度财务数据。年报显示,报告期内,公司各季度分别实现营业收入69.85亿元、156.49亿元、167.87亿元、167.6亿元,归母净利润0.3亿元、7.9亿元、2.37亿元、2.6亿元,经营活动现金流净额-1.03亿元、12.54亿元、2.08亿元、16.15亿元。请公司:(1)结合各季度业务开展、毛利率变化等情况,分析说明二季度利润大幅增加的原因;(2)补充披露在第二季度至第四季度营业收入基本一致的情况下,各季度经营活动现金流波动较大的合理性。

二、公司并购情况

7.关于负商誉。年报显示,公司于2018年4月12日完成高田除PSAN以外资产的收购,并因此确认负商誉19.85亿元,相关影响直接计入当期营业外收入。而公司此前在半年报中披露,将购买日认定为4月10日,并因此确认的负商誉金额为9.44亿元。请公司补充披露:(1)购买日的认定存在差异的原因;(2)结合合并成本与取得的可辨认净资产公允价值认定的依据,说明公司前后确认的负商誉存在较大差异的具体原因及合理性。请会计师发表意见。

8.关于商誉减值。年报显示,公司报告期末商誉账面金额为81.82亿元,占净资产的比重为65.8%。公司商誉主要因并购3家公司形成,其中,并购KSS、Preh、QUIN分别形成商誉71.17亿元、8.28亿元、2.05亿元。公司报告期内未计提商誉减值准备。请公司补充披露:(1)自收购KSS、Preh、QUIN产生商誉以来,各报告期末商誉减值测试的方法,资产组或资产组组合认定的标准、依据和结果,商誉减值测试具体步骤和详细计算过程,具体指标、关键参数(例如预计未来现金流量现值时的预测期增长率、稳定期增长率、利润率、折现率、预测期等)及商誉减值损失的确认方法;(2)说明报告期各期商誉减值计提是否具有充分性和准确性,是否符合《企业会计准则》的相关规定,是否符合谨慎性要求,是否存在前期商誉减值计提不充分的情形。

9.关于并购后的整合。年报显示,公司于报告期内将高田除PSAN以外资产与KSS公司整合为均胜安全控股,并引入战略投资者国投创新管理的先进基金和PAG,截至目前,公司持有均胜安全控股69.22%股权,先进基金和PAG合计持有均胜安全控股30.78%股权。请公司结合持股比例、董事会安排、经营内控措施等,补充说明公司能否有效参与并控制均胜安全控股的日常经营决策。

10.关于并购整合费用。年报显示,公司非经常性损益中企业重组费用7.94亿元,主要是因收购高田除PSAN以外资产而发生的整合等相关费用,而公司三季报显示,截至三季度末相关重组费用仅为1.19亿元。请公司结合整合进度、整合费用的主要用途等,补充披露整合费用金额在四季度大幅增长的原因及合理性。

三、关于研发投入

公司近年来研发投入增长较快,2015一2018年研发投入分别约为5.31亿元、11.6亿元、19.8亿元、39亿元,其中,资本化研发投入分别为1.53亿元、4.58亿元、9.47亿元、9.72亿元,当期确认为无形资产的金额分别为1.53亿元、2.07亿元、3.9亿元、4.9亿元,呈逐年增加趋势。请公司结合研发相关政策补充披露下列事项。

11.关于研发投入资本化。请公司补充披露:(1)近年来研发投入大幅增长的原因,具体的研发内容,是否有相应的研发成果;(2)结合产品研发过程及目的,说明研发投入费用化和资本化的区分时点及会计准则依据;(3)结合同行业可比公司开发支出的资本化政策等,说明公司资本化率是否与同行业公司相一致。

12.关于研发费用。年报显示,公司2018年研发费用中职工薪酬14.99亿元,同比增长240.7%;外包服务费6.03亿元,同比增长313%;其他项目1.51亿元。请公司补充披露:(1)职工薪酬大幅增长的原因及合理性;(2)“外包服务费”、“其他”项目的具体构成及背景,报告期内大幅增长的原因。

四、财务会计信息

13.关于货币资金。年报显示,公司报告期末货币资金余额78.17亿元,同比增长86.79%,其中,保证金5.08亿元,同比增长55.4%,公司解释货币资金增长主要是本期收购高田相关资产所致。请公司补充披露:(1)保证金大幅增加的原因及合理性;(2)除已披露的受限制性货币资金外,是否存在其他潜在的限制性安排;(3)是否存在与控股股东或其他关联方联合或共管账户的情况。

14.关于资产负债率。年报显示,公司报告期末短期借款、短期应付债券、长期借款余额、应付债券合计约199.29亿元,同比增长约76.9%,公司解释主要为并购高田资产而产生的借款。截至2018年底,公司资产负债率已达69.35%,报告期内财务费用10.72亿元,占当期归母净利润的81.3%。请公司:(1)补充披露相关并购贷款的金额、利率成本、偿还期限等相关安排;(2)结合业务模式、同行业可比公司负债水平等,说明公司资产负债率水平的合理性;(3)结合公司在手货币资金、现金流水平等,说明后续是否存在偿债压力及相关偿债安排、资金来源。

15.关于存货。年报显示,公司报告期末存货账面余额78.72亿元,同比增长95.4%,其中原材料账面余额40.66亿元,在产品14.35亿元,库存商品23.5亿元。报告期内计提存货跌价准备0.91亿元,主要是针对原材料计提存货跌价准备0.88亿元,针对库存商品计提存货跌价准备0.1亿元。请公司:(1)按照主要产品对应的原材料类型补充原材料的构成情况;(2)结合各类存货的价格变化、库龄、用途等因素,综合分析存货跌价准备计提的充分性及是否存在减值风险。

16.关于应收账款。年报显示,公司报告期末应收账款账面余额102.48亿元,同比增长130.81%。坏账准备计提方面,公司对人机交互产品及智能车联业务采取余额百分比法,计提比例1.16%。请公司:(1)区分业务板块,补充披露余额前五名应收账款的客户名称、形成原因、是否涉及关联方、账龄、款项回收进展;(2)补充披露公司对人机交互产品及智能车联业务采取余额百分比法计提坏账准备的原因,坏账准备计提是否充分。

17.关于预付账款。年报显示,公司报告期末预付账款账面余额7.13亿元,同比增长334.76%。请公司:(1)结合所涉及的业务和产品、款项具体内容,分析说明预付账款大幅增加的原因;(2)补充披露余额前五名预付账款的供应商名称、形成原因、是否涉及关联方、账龄。

18.关于其他应收款。年报显示,公司报告期末其他应收款账面余额6.21亿元,其中,保证金及押金2.15亿元,同比增长123.96%。请公司结合经营情况,分析说明保证金及押金大幅增长的原因及合理性。

19.关于亏损合同。年报显示,公司报告期末预计负债中亏损合同余额为15.5亿元,公司解释是在收购高田除PSAN以外资产中,作为合并中取得的负债确认而形成。请公司补充披露:(1)相关亏损合同对应的交易背景、金额、客户及主要销售产品;(2)构成亏损合同的具体原因。

20.关于预提销售折扣。年报显示,公司报告期内预提销售折扣2.71亿元,同比增长401.9%。请公司结合销售产品、客户及是否存在关联关系、销售政策等,分析说明预提销售折扣大幅增加的原因及合理性。

21.年报显示,公司非经常性损益中“因不可抗力因素,如遭受自然灾害而计提的各项资产减值准备”0.65亿元,同比增长38.3%。请公司补充披露相关资产减值准备的对应事项、计提依据及合理性。

22.年报显示,公司非经常性损益中“少数股东权益影响额”为-1.99亿元,去年同期为7.9万元。请公司结合业务开展、子公司业绩情况、持股比例等,分析说明相关少数股东权益金额大幅变动的原因。

23.年报显示,公司现金流量表中“收到的其他与经营活动有关的现金”中“收到利息”121万元,去年同期为1427万元,同比大幅下滑。请公司补充披露:(1)将上述利息收入划分为“经营活动产生的现金流”的考虑;(2)报告期内利息收入大幅下滑的原因。

五、其他

24.请公司根据《格式准则第2号》中主要控股参股公司分析的相关要求,补充披露公司主要子公司的净资产、净利润等财务数据。

25.请公司根据《公开发行证券的公司信息披露编报规则第15号一一财务报告的一般规定》的相关要求,补充披露各主要在建工程的工程累计投入占预算的比例、工程进度。

请公司年审会计师事务所针对上述问题1一5、7一8、10一23发表意见。

根据上述函件,上交所要求本公司于2019年5月28日之前,针对上述问题进行书面回复并予以披露。

公司将按照问询函的要求积极准备答复工作,尽快就上述问题进行回复并及时履行信息披露义务。公司所有信息均以在公司指定信息披露媒体《上海证券报》和上海证券交易所网站(http://www.sse.com.cn)上披露的信息为准。敬请投资者关注相关公告并注意投资风险。

特此公告。

宁波均胜电子股份有限公司

董事会

2019年5月18日