(上接11版)

(八)发行前股东所持股份的流通限制及期限:参见本上市公告书之“第一节 重要声明与提示”

(九)发行前股东对所持股份自愿锁定的承诺:参见本上市公告书之“第一节 重要声明与提示”

(十)本次上市股份的其他锁定安排:参见本上市公告书之“第一节 重要声明与提示”

(十一)股票登记机构:中国证券登记结算有限责任公司上海分公司

(十二)上市保荐机构:广发证券股份有限公司

第三节 发行人、股东和实际控制人情况

一、发行人基本情况

(一)基本情况

中文名称:青岛日辰食品股份有限公司

英文名称:QINGDAO RICHEN FOOD CO.,LTD.

注册资本:7,395.3681万元(发行前)

法定代表人:张华君

成立日期:2001年3月23日

住 所:青岛市即墨区青岛环保产业园(即发龙山路20号)

主营业务:酱汁类调味料、粉体类调味料、食品添加剂的研发、生产和销售

所属行业:C14食品制造业

邮政编码:266200

董事会秘书:苗建伟

电 话:0532-87520888

传真号码:0532-87527777

互联网网址:http://www.richen-qd.cn/

电子信箱:rcspzqb@richen-qd.cn

经营范围:生产经营调味料(液态、半固态、固态、调味油)、食品添加剂(焦糖色及复配食品添加剂)、其他食品(依据食药部门核发的《食品生产许可证》开展经营活动);批发兼零售预包装食品;食品技术开发及技术服务;货物及技术进出口。(依法须经批准的项目,经相关部门批准后方可开展经营活动)。

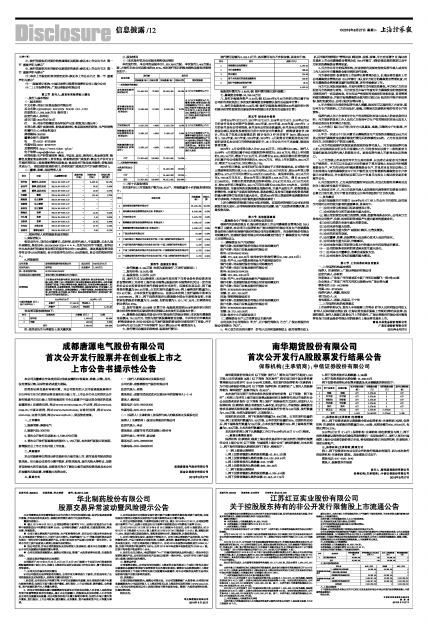

(二)董事、监事、高级管理人员

■

二、实际控制人和控股股东基本情况

1、实际控制人

张华君先生,现任公司董事长、总经理,法定代表人,中国国籍,无永久境外居留权,身份证号:33010619641129****,住所为杭州市下城区。张华君先生本次发行前通过青岛博亚间接持有公司71.25%股权,通过晨星投资间接持有公司4.87%的股权,合计间接持有公司76.12%的股权,系公司的实际控制人。

2、控股股东

■

青岛博亚股权结构如下:

■

注:张华君先生与李娜女士系夫妻关系

三、股东情况

(一)本次发行前后公司股本结构变动情况

本次发行前,本公司的总股本为7,395.3681万股,本次发行2,466万股A股,占发行后本公司总股本的25.01%。本次发行前后的股本结构及股东持股情况如下:

■

(二)前十名股东情况

本次发行后上市前股东户数为28,253户,持股数量前十名的股东情况如下:

■

第四节 股票发行情况

一、发行数量:2,466万股(全部为新股发行,不进行老股转让)

二、发行价格:15.70元/股

三、每股面值:人民币1.00元

四、发行方式与认购情况:本次发行采用网下向符合条件的投资者询价配售和网上向持有上海市场非限售A股股份和非限售存托凭证一定市值的社会公众投资者定价发行相结合的方式进行。回拨机制启动后,网下最终发行数量为246.60万股,占本次发行总量的10%;网上最终发行数量为2,219.40万股,占本次发行总量的90%。回拨后本次网上发行最终中签率为0.03122961%。网上、网下投资者放弃认购股数全部由主承销商包销,主承销商包销股份的数量为72,089股,包销金额为1,131,797.30元。主承销商包销比例为0.29%。

五、发行市盈率:22.98倍(计算口径:每股收益按照2018年度经审计的扣除非经常性损益前后孰低的净利润除以本次发行后总股本计算)

六、募集资金总额及注册会计师对资金到位的验证情况:本次发行募集资金总额38,716.20万元,全部为发行新股募集资金金额。中兴华会计师事务所(特殊普通合伙)对公司本次公开发行新股的资金到位情况进行了审验,并于2019年8月22日出具了中兴华验字(2019)第030017号《验资报告》。

七、发行费用总额及明细构成、每股发行费用:

发行费用总额为4,450.14万元,各项费用均为不含税金额,具体如下表:

■

每股发行费用为:1.80元/股(发行费用除以发行股数)

七、募集资金净额:34,266.06万元

八、发行后每股净资产:5.40元/股(以2019年6月30日经审计的归属于母公司所有者权益加上本次发行募集资金净额除以发行后总股本计算)

九、发行后每股收益:0.68元/股(发行后每股收益按照2018年度经审计的扣除非经常性损益前后孰低的净利润除以本次发行后总股本计算)

第五节 财务会计资料

公司2016年12月31日、2017年12月31日、2018年12月31日、2019年6月30日的合并及母公司资产负债表,2016年度、2017年度、2018年度、2019年1-6月的合并及母公司利润表、合并及母公司现金流量表、合并及母公司股东权益变动表以及财务报表附注已经中兴华会计师事务所(特殊普通合伙)审计,并出具了标准无保留意见的《审计报告》(中兴华审字(2019)第030422号)。2016年度、2017年度、2018年度、2019年1-6月财务会计数据及有关分析说明请详见本公司已刊登的招股说明书,本上市公告书中不再披露,敬请投资者注意。

2019年1-6月公司营业收入为12,306.85万元,同比增长18.38%。发行人2019年1-6月实现归属于母公司股东的净利润为3,582.41万元,相比上年同期的2,825.16万元,增加了757.25万元,同比增长26.80%;实现扣除非经常性损益后归属于母公司股东的净利润为3,520.73万元,相比上年同期的2,800.75万元,增加了719.98万元,同比增长25.71%。

2019年前三季度,公司所处行业及市场处于正常的发展状态。公司预计前三季度将实现营业收入19,231.50万元到20,212.70万元左右,较2018年前三季度的16,572.67万元同比增长16.04%至21.96%左右。实现净利润5,332.54万元至5,739.58万元左右,较2018年前三季度的4,505.35万元,增长18.36%至27.39%左右。扣除非经常经损益后的净利润5,270.87万元至5,677.91万元左右,较2018年前三季度的4,466.71万元同比增长18.00%至27.12%左右。公司经营情况稳定,主要材料的采购规模及采购价格、主要产品的生产、销售规模及销售价格、主要客户及供应商的构成、税收政策以及其他可能影响投资者判断的重大事项等方面未发生重大变化。(前述2019年前三季度财务报表数据未经审计或审阅,不构成公司所做的盈利预测或承诺)

上述业绩情况的预测只是公司初步预测。若实际经营情况与公司初步预测发生较大变化,公司将根据实际情况及时披露,请广大投资者谨慎决策,注意投资风险。

第六节 其他重要事项

一、募集资金专户存储三方监管协议的安排

根据有关法律法规及《上海证券交易所上市公司募集资金管理办法(2013年修订)》要求,本公司已与保荐机构广发证券股份有限公司及专户存储募集资金的商业银行招商银行股份有限公司青岛即墨支行、青岛银行股份有限公司即墨支行、交通银行股份有限公司青岛即墨支行签订了《募集资金专户存储三方监管协议》。

(一)募集资金专户开设情况

银行名称:招商银行股份有限公司青岛即墨支行

账户名称:青岛日辰食品股份有限公司

账号:532904660310566

金额:175,468,562.40元(含尚未支付的发行费用10,528,409.13元)

用途:年产15,000吨复合调味品生产基地建设项目

银行名称:青岛银行股份有限公司即墨支行

账户名称:青岛日辰食品股份有限公司

账号:802580201094326

金额:109,480,000.00元

用途:年产5,000吨汤类抽提生产线建设项目

银行名称:交通银行股份有限公司青岛即墨支行

账户名称:青岛日辰食品股份有限公司

账号:372005583018000087939

金额:37,487,100.00元

用途:营销网络建设项目

银行名称:交通银行股份有限公司青岛即墨支行

账户名称:青岛日辰食品股份有限公司

账号:372005583018000088035

金额:28,715,000.00元

用途:技术中心升级建设项目

(二)募集资金专户三方监管协议主要内容

公司及其子公司简称为“甲方”,开户银行简称为“乙方”,广发证券股份有限公司简称为“丙方”。

1、甲乙双方应当共同遵守《中华人民共和国票据法》、《支付结算办法》、《人民币银行结算账户管理办法》等法律、法规、规章。甲方应当遵守《上海证券交易所上市公司募集资金管理办法(2013年修订)》等法律法规的规定以及甲方制定的募集资金管理制度。

2、丙方作为甲方的保荐机构,应当依据有关规定指定保荐代表人或其他工作人员对甲方募集资金使用情况进行监督。

丙方承诺按照《证券发行上市保荐业务管理办法》、《上海证券交易所上市公司募集资金管理办法(2013年修订)》以及甲方制订的募集资金管理制度,对甲方募集资金管理事项履行保荐职责,进行持续督导工作。

丙方可以采取现场调查、书面问询等方式行使其监督权。甲方和乙方应当配合丙方的调查与查询。丙方应当至少每半年度对甲方募集资金的存放和使用情况进行一次现场检查。甲方应当严格按照有关规定和审批制度,妥善管理和使用募集资金,并建立每笔募集资金使用的记账记录(包括但不限于审批单据、银行划款凭证、公司记账凭证等内容)。

3、甲方授权丙方指定的保荐代表人阎鹏、陈凤华可以随时到乙方查询、复印甲方专户的资料;乙方应当及时、准确、完整地向其提供所需的有关专户的资料。

保荐代表人向乙方查询甲方专户有关情况时应当出具本人的合法身份证明;丙方指定的其他工作人员向乙方查询甲方专户有关情况时应当出具本人的合法身份证明和单位介绍信。

4、乙方按月(每月10日前)向甲方出具真实、准确、完整的专户对账单,并抄送给丙方。

5、甲方一次或12个月以内累计从募集资金专户支取的金额超过5000万元且达到发行募集资金总额扣除发行费用后的净额的20%的,乙方应当及时通知丙方,同时提供专户的支出清单。

6、丙方有权根据有关规定更换指定的保荐代表人。丙方更换保荐代表人的,应当将相关证明文件书面通知乙方,同时按本协议第十二条的要求书面通知更换后保荐代表人的联系方式。更换保荐代表人不影响本协议的效力。

7、乙方连续三次未及时向甲方出具对账单,以及存在未配合丙方调查专户情形的,甲方可以主动或在丙方的要求下单方面终止本协议并注销募集资金专户。甲方应尽快另行确定募集资金专户,并且应当自本协议终止之日起两周内与新的募集资金专户开户银行及丙方签署新的募集资金专户存储三方监管协议,并在新的协议签订后2个交易日内报告上海证券交易所备案并公告。

8、丙方发现甲方、乙方未按约定履行本协议的,应当在知悉有关事实后及时向上海证券交易所书面报告。

9、本协议自甲、乙、丙三方法定代表人或其授权代表签署并加盖各自单位公章之日起生效,至专户资金全部支出完毕并依法销户之日起失效。

二、其他事项

公司在招股意向书刊登日(2019年8月7日)至上市公告书刊登前,没有发生可能对公司有较大影响的重要事项,具体如下:

(一)公司主营业务发展目标进展情况正常。

(二)公司所处行业和市场未发生重大变化。

(三)除正常经营活动签订的销售、采购、借款等商务合同外,公司未订立其他对公司资产、负债、权益和经营成果产生重大影响的重要合同。

(四)公司与关联方未发生重大关联交易。

(五)公司未进行重大投资。

(六)公司未发生重大资产(或股权)购买、出售及置换。

(七)公司住所没有变更。

(八)公司董事、监事、高级管理人员及核心技术人员没有变化。

(九)公司未发生重大诉讼、仲裁事项。

(十)公司未发生除正常经营业务之外的重大对外担保等或有事项。

(十一)公司的财务状况和经营成果未发生重大变化。

(十二)公司未召开董事会、监事会或股东大会。

(十三)公司未发生其他应披露的重大事项。

第七节 上市保荐机构及其意见

一、上市保荐机构基本情况

保荐人(主承销商):广发证券股份有限公司

法定代表人:孙树明

注册地址:广东省广州市黄埔区中新广州知识城腾飞一街2号618室

办公地址:广东省广州市天河区马场路26号广发证券大厦

联系电话:020-66338888

传真:020-87555850

保荐代表人:阎鹏、陈凤华

项目协办人:无

其他联系人:栗涵、孙喜运、王宁华

二、上市保荐机构的推荐意见

上市保荐机构认为,发行人申请股票上市符合《中华人民共和国公司法》、《中华人民共和国证券法》及《上海证券交易所股票上市规则》等有关法律、法规的规定,发行人股票已具备公开上市的条件。广发证券股份有限公司同意推荐青岛日辰食品股份有限公司的股票在上海证券交易所上市。

青岛日辰食品股份有限公司

广发证券股份有限公司

2019年8月27日

(上接11版)