恒生电子股份有限公司

七届六次董事会决议公告

证券代码:600570 证券简称: 恒生电子 编号:2020-009

恒生电子股份有限公司

七届六次董事会决议公告

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

恒生电子股份有限公司(以下称“恒生电子”或“公司”)七届六次董事会于2020年4月10日以通讯表决方式举行。本次会议应参与表决董事10名,实际参与表决董事10名。根据《公司法》和公司《章程》有关规定,会议合法有效。

一、审议通过《关于公司预计2020年度日常经营性关联交易的议案》,同意3票,反对0票,弃权0票。关联董事井贤栋、韩歆毅、朱超、胡喜、彭政纲、刘曙峰、蒋建圣回避表决。该议案尚需递交公司股东大会审议。详见公司发布的2020-010号公告。

二、审议通过《关于公司控股子公司云纪网络进行增资扩股的关联交易议案》,同意7票,反对0票,弃权0票。关联董事彭政纲、刘曙峰、蒋建圣回避表决,该事项详见公司发布的2020-011号公告。

三、审议通过《关于公司为恒云科技有限公司提供贷款担保的关联交易议案》,同意7票,反对0票,弃权0票。关联董事彭政纲、刘曙峰、蒋建圣回避表决,该事项详见公司发布的2020-012号公告。

四、审议通过《关于公司申请2020年度综合授信额度的议案》,同意10票,反对0票,弃权0票。该议案尚需递交公司股东大会审议。详见公司发布的2020-013号公告。

五、审议通过《关于公司2020-2022三年投资理财总体规划的议案》,同意10票,反对0票,弃权0票。该议案尚需递交公司股东大会审议。详见公司发布的2020-014号公告。

特此公告。

恒生电子股份有限公司

2020年4月11日

证券代码:600570 证券简称: 恒生电子 编号:2020-010

恒生电子股份有限公司关于预计

2020年度日常经营性关联交易的公告

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

重要内容提示:

● 是否需要提交股东大会审议:是

● 日常关联交易对上市公司的影响:本次关联交易为公司日常经营性关联交易,以公司正常经营业务为基础,以市场价格为定价依据,不影响公司的独立性,不存在损害公司及公司股东利益的情形,公司不会因该关联交易对关联人产生依赖。

一、日常关联交易基本情况

恒生电子股份有限公司(以下简称“恒生电子”或“公司”)于2020年4月10日召开了第七届董事会第六次会议,审议通过了《关于公司预计2020年度日常经营性关联交易的议案》,同意3票,反对0票,弃权0票。关联董事井贤栋、韩歆毅、朱超、胡喜、彭政纲、刘曙峰、蒋建圣回避了表决。

公司已事先将相关资料提交给公司审计委员会及独立董事。公司审计委员会出具了书面审核意见:

本次关联交易属于公司日常经营性关联交易,符合公司的业务发展战略和经营现状。关联交易的定价采纳市场公允价格,符合公开、公平、公正的原则,不存在损害公司股东利益特别是中小股东利益的情况,不影响公司的独立性,公司不会因该关联交易对关联人产生依赖。

公司独立董事已事先认可上述议案,并出具了独立意见:

关于《关于公司预计2020年度日常经营性关联交易的议案》,我们认为本次关联交易属于公司日常经营性关联交易,符合公司的业务发展战略和经营现状。此项关联交易决策程序符合有关法律、法规和公司《章程》的规定,相关关联董事已回避表决。关联交易的定价采纳市场公允价格,符合公开、公平、公正的原则,不存在损害公司股东利益特别是中小股东利益的情况,不影响公司的独立性,公司不会因该关联交易对关联人产生依赖。

公司2020年度预计与关联人发生的日常经营性关联交易金额合计不超过31793万元。根据《上海证券交易所关联交易实施指引》相关规定,上述事项尚需提交公司股东大会审议,关联股东将在股东大会上对本事项回避表决。

二、 2020年度日常经营性关联交易预计情况以及2019年度实际完成情况

恒生电子股份有限公司及其控股子公司(以下简称“恒生方”)对2020年1-12月可能发生的日常经营性关联交易做了合理预计,预计日常经营性关联交易金额合计不超过31793万元人民币。具体情况如下:

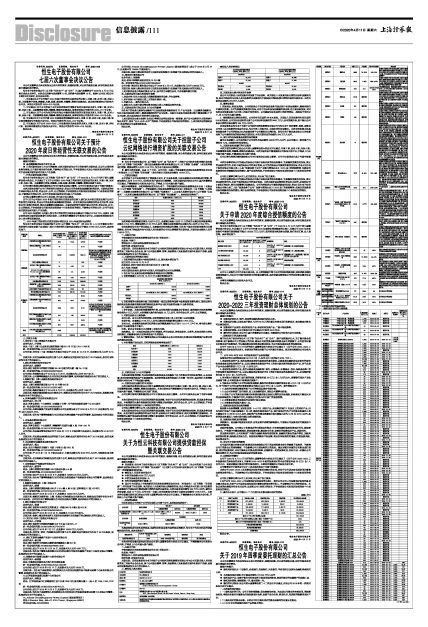

■

三、关联方介绍

1、支付宝(中国)网络技术有限公司

法定代表人:井贤栋

地址:中国(上海)自由贸易试验区银城中路501号17层1701-1708室

统一社会信用代码:91310115768225450T

公司介绍:支付宝(中国)网络技术有限公司成立于2004年12月8日,注册资本为人民币15亿元。

关联关系:支付宝是蚂蚁金服的全资子公司,蚂蚁金服间接持有恒生电子20.72%股权,故支付宝构成恒生电子的关联法人。

2、浙江网商银行股份有限公司

法定代表人:胡晓明

地址:浙江省杭州市西湖区学院路28-38号德力西大厦1幢15-17层

统一社会信用代码:91330000343973322D

公司介绍:网商银行成立于2015年5月28日,注册资本为人民币657140万。

关联关系:公司董事韩歆毅先生同时担任网商银行董事,故网商银行构成恒生电子的关联法人。

3、蚂蚁财富(上海)金融信息服务有限公司

法定代表人:胡晓明

地址:上海市黄浦区蒙自路207号13号楼433室

统一社会信用代码:91310101312321348C

公司介绍:蚂蚁财富成立于2014年8月27日,注册资本为人民币1000万。

关联关系:蚂蚁财富是蚂蚁金服全资孙公司,蚂蚁金服间接持有恒生电子20.72%股权,故蚂蚁财富构成恒生电子的关联法人。

4、天津金融资产交易所有限责任公司

法定代表人:李小军

地址:天津自贸区(中心商务区)水线路2号增1号于家堡金融区服务中心204房间

统一社会信用代码:91120116556502997K

公司介绍:天津金融资产交易所有限责任公司注册登记成立于2010年5月21日,注册资金为人民币4357.298475万元。

关联关系:恒生电子董事韩歆毅先生同时担任天津金融资产交易所的董事,因此构成公司的关联法人。

5. 天弘基金管理有限公司

法定代表人:胡晓明

地址:天津自贸区(中心商务区)响螺湾旷世国际大厦A座1704-241号

统一社会信用代码:91120116767620408K

公司介绍:天弘基金管理有限公司于2004年11月8日在天津市注册成立,注册资本为5.143亿元人民币。

关联关系:天弘基金是蚂蚁金服的控股子公司,蚂蚁金服间接持有恒生电子20.72%股权,故天弘基金构成恒生电子的关联法人

6. 北京蚂蚁云金融信息服务有限公司

法定代表人:程立

地址:北京市海淀区丹棱街1号院1号楼23层2301室

统一社会信用代码:91110108327302801F

公司介绍:于2015年1月15日在北京成立,目前注册资本为3000万元人民币,为蚂蚁金服全资控股子公司。

关联关系:北京蚂蚁云为蚂蚁金服的全资子公司,蚂蚁金服间接持有恒生电子20.72%股权,因此构成公司的关联法人。

7. 众安在线财产保险股份有限公司

法定代表人:欧亚平

地址:上海市黄浦区圆明园路169号协进大楼4-5楼

统一社会信用代码:91310000080013687R

公司介绍:成立于2013年10月9日,注册资本146981.29万元人民币。

关联关系:恒生电子董事韩歆毅先生同时担任众安在线财产保险股份有限公司的董事,因此构成公司的关联法人。

8. 蚂蚁区块链科技(上海)有限公司

法定代表人:胡喜

地址:上海市黄浦区黄陂南路838弄1号4幢A座20层(实际楼层17层)02单元

统一社会信用代码:91310101MA1FPCXA3G

公司介绍:成立于2018年12月6日,注册资本10000万元人民币。

关联关系:蚂蚁区块链科技(上海)有限公司为蚂蚁金服全资孙公司,蚂蚁金服间接持有恒生电子20.72%股权。另外恒生电子董事胡喜先生同时担任其执行董事,因此构成公司的关联法人。

9. 浙江天猫技术有限公司

法定代表人:张勇

地址:浙江省杭州市余杭区五常街道文一西路969号3幢5层507室

统一社会信用代码:91330100563015652A

公司介绍:成立于2010年10月25日,注册资本11400万元美元。

关联关系:根据上海证券交易所《关联交易实施指引》实质重于形式原则认定的关联法人。

10. 支付宝(杭州)信息技术有限公司

法定代表人:井贤栋

地址:浙江省杭州市西湖区西溪路556号8层B段801-11

统一社会信用代码:91330106MA27Y4U47R

公司介绍:成立于2016年7月7日,注册资本10000万元人民币。

关联关系:支付宝(杭州)为蚂蚁金服的全资子公司,蚂蚁金服间接持有恒生电子20.72%股权,因此构成公司的关联法人。

11、浙江互联网金融资产交易中心股份有限公司

法定代表人:段文务

地址:浙江省杭州市西湖区古荡街道西溪新座5幢801室

统一社会信用代码:9133000032783551XW

公司介绍:成立于2014年12月24日,注册资本为人民币5667万元。

关联关系:恒生电子董事长彭政纲先生同时担任浙江互联网金融资产交易中心股份有限公司董事,故构成恒生电子的关联法人。

12、福建交易市场登记结算中心股份有限公司

法定代表人:杨刚强

地址:平潭综合实验区金井湾片区台湾创业园

统一社会信用代码:91350128MA34AAMX8P

公司介绍:成立于2016年8月17日,注册资本为人民币10000万。

关联关系:恒生电子高级管理人员官晓岚先生同时担任福建交易市场登记结算中心股份有限公司董事,故构成恒生电子的关联法人。

13、江西省联交运登记结算中心有限公司

法定代表人:刘祖国

地址:江西省南昌市红谷滩新区红谷中大道1326号江报传媒大厦十一层A区1105、1106、1107室

统一社会信用代码:91360125MA35FPHL7L

公司介绍:成立于2015年12月3日,注册资本为人民币1000万。

关联关系:恒生电子高级管理人员官晓岚先生同时担任江西省联交运登记结算中心有限公司董事,故构成恒生电子的关联法人。

14、Alibaba Cloud(Singapore) Private Limited(新加坡阿里云)

地址:8 Shenton Way, #45-01 AXA Tower, Singapore 068811

单位注册号码:201626368G

公司介绍:Alibaba Cloud(Singapore) Private Limited(新加坡阿里云)成立于2016年9月27日,注册资本为125655万新加坡元。

关联关系:根据上海证券交易所《关联交易实施指引》实质重于形式原则认定的关联法人。

15、阿里云计算有限公司

法定代表人:张建锋

地址:杭州市转塘科技经济区块16号8幢

统一社会信用代码:91330106673959654P

公司介绍:阿里云计算有限公司成立于2008年4月8日,注册资本为人民币100000万元。

关联关系:根据上海证券交易所《关联交易实施指引》实质重于形式原则认定的关联法人。

上述关联交易各方均具有资金与产品、技术实力来履行合同,不存在履约能力问题。

四、关联交易的主要内容和定价政策

1、交易内容:恒生方向关联人采购和销售软件服务、平台服务等。

2、定价依据:与市场独立第三方的报价原则一致。

3、付款方式:一般为月结方式。

4、验收方式:达到市场同等服务商向独立第三方提供服务的水准。

五、关联交易的目的以及对上市公司的影响

恒生电子的业务主要是为金融客户以及各类投资者提供各项IT产品与服务,以及提供金融资讯,恒生方在开展业务过程中,需要采购相应的产品与服务。关联方企业在开展业务过程中需要采购IT产品与服务,双方因此构成日常经营性关联交易。

上述关联交易由各方依据《合同法》等相关法律法规协商一致签署,在产品与服务定价方面采纳市场公允定价,坚持“公正、公开、公平”的原则,不存在损害公司股东利益的情况。上述关联交易的顺利执行,将会帮助公司业务得到发展。

特此公告。

恒生电子股份有限公司

2020年4月11日

证券代码:600570 证券简称: 恒生电子 编号:2020-011

恒生电子股份有限公司关于控股子公司

云纪网络进行增资扩股的关联交易公告

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

重要内容提示:

● 恒生电子股份有限公司(以下简称“公司”或“恒生电子”)控股子公司杭州云纪网络科技有限公司(以下简称“云纪网络”)欲引进金泰富资本管理有限责任公司(以下简称“金泰富”)对云纪网络进行增资,增资规模为人民币2118万元,恒生电子放弃同比例增资,

● 截至本次交易前,过去12个月内,公司与同一关联人宁波高新区云汉股权投资管理合伙企业(有限合伙)(以下简称“云汉投资”)发生的累计关联交易金额为1316.8万元。

一、关联交易概述

公司控股子公司云纪网络为了增强资本实力,扩大业务规模,引进金泰富对云纪网络进行增资,增资规模为人民币2118万元,同时恒生电子放弃同比例增资。本次关联交易已经由公司七届六次董事会审议通过,不需要提交公司股东大会审议,不构成上市公司重大资产重组。

截至本轮增资前,云纪网络原股东为恒生电子、宁波高新区云汉股权投资管理合伙企业(有限合伙)(以下简称“云汉投资”)、宁波高新区山招股权投资管理合伙企业(有限合伙)(以下简称“山招投资”)、恒泰资本投资责任有限公司(以下简称“恒泰资本”)、太证非凡投资有限公司(以下简称“太证非凡”) 以及东证融通投资管理有限公司(以下简称“东证融通”)。具体股权结构如下:

■

云纪网络本轮增资前估值为人民币6亿元,金泰富以每股人民币12元的对价认购云纪网络新增注册资本176.5万元,增资规模为2118万元人民币,增资后云纪网络的注册资本为人民币5176.5万元。

云汉投资系恒生电子的关联法人,金泰富对云纪网络进行增资,恒生电子放弃对云纪网络的同比例增资权,恒生电子构成放弃向与关联人共同投资的公司同比例增资的关联交易,关联交易金额为人民币1196.25万元。

二、关联方介绍

宁波高新区云汉股权投资管理合伙企业(有限合伙)

注册地:宁波市

管理合伙人:杭州云晖投资管理有限公司

经济性质:有限合伙企业

关联关系:云汉投资系恒生电子控股子公司杭州云晖投资管理有限公司与公司关联自然人共同投资的员工持股平台合伙企业,其中公司部分董事、监事、高级管理人员直接或间接持有其财产份额,因而云汉投资构成恒生电子的关联法人。

三、关联交易标的的基本情况

1. 云纪网络的注册资本与股权结构见上文,其他基本情况如下:

成立时间:2015年12月15日

注册地址:杭州市滨江区江南大道3588号2幢8楼

法人代表:宋加勇

本次关联交易类别:放弃向与关联人共同投资的公司同比例增资。

2. 恒生电子以及其他云纪网络原股东均放弃同比例增资。

3. 云纪网络截止2019年12月31日主要财务指标如下:

■

4. 云纪网络的主要业务介绍:云纪网络系一家以证券软件服务与业务运营支撑为核心,面向证券市场机构及投资者提供高附加值的新经纪业务平台与技术服务的金融IT服务供应商。

四、关联交易主要内容及定价依据

1. 定价依据。本轮云纪网络增资的价格,由云纪网络与金泰富友好协商后,最终确定云纪网络增资前估值为6亿元人民币,本次增资认购价格为每股12元人民币,定价符合公开、公平、公正的原则。

2. 关联交易协议主要条款:

合同主体。合同主体为云纪网络、云纪网络现有股东(见上述介绍)以及金泰富。

交易价格。金泰富以2118万元人民币认购云纪网络新增注册资本176.5万元。

支付方式。金泰富应在收到云纪网络出具的缴款通知书之日起十(10)个工作日内,将全部认购价格电汇至云纪网络名下账户。

生效。协议自交易各方正式签署/盖章后生效。

违约责任。任一方违反交易协议作出的陈述、声明或保证、承诺或协定、义务的,应向非违约方承担违约责任,并赔偿非违约方实际承受或产生的损失。

3. 董事会授权。恒生电子董事会授权公司总裁在本公告内容范围内负责云纪网络增资扩股事宜的具体落地及实施。

4. 本次增资扩股完成后,云纪网络股权结构将变更如下:

■

五、关联交易对上市公司的影响

本轮云纪网络的增资,为云纪网络的业务发展及开拓提供了有力的资金支持和业务帮助,从长远来看,将对云纪网络的发展产生积极影响。因云纪网络业务的发展壮大尚需一定时间,因此预计本轮增资短期内对恒生电子不构成重大影响。

六、关联交易应当履行的审议程序

本次关联交易事项已经由公司第七届董事会第六次会议审议通过,同意7票,反对0票,弃权0票。关联董事彭政纲、刘曙峰、蒋建圣回避表决。本次关联交易不需要提交公司股东大会审议,不构成上市公司重大资产重组,不需要经过有关部门批准。

公司已事先将相关资料提交给公司审计委员会以及独立董事,公司审计委员会出具了书面审核意见:

本次关联交易符合公司及云纪网络的发展战略,有助于优化云纪网络的股权结构,促进其业务快速发展。本轮增资的认购价格根据云纪网络与增资方协商确定,定价符合公开、公平、公正的原则,不存在损害公司股东利益特别是中小股东利益的情况。

公司独立董事已事先认可上述关联交易,并出具了独立意见:

本次关联交易符合公司及云纪网络的发展战略,有助于优化云纪网络的股权结构,促进其业务快速发展。此项关联交易决策程序符合有关法律、法规和公司《章程》的规定,相关关联董事已回避表决。本轮增资的认购价格根据云纪网络与增资方协商确定,定价符合公开、公平、公正的原则,不存在损害公司股东利益特别是中小股东利益的情况。

特此公告。

恒生电子股份有限公司

2020年4月11日

证券代码:600570 证券简称: 恒生电子 编号:2020-012

恒生电子股份有限公司

关于为恒云科技有限公司提供贷款担保

暨关联交易公告

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

重要内容提示:

● 交易简述:恒生电子股份有限公司(以下简称“恒生电子”或“公司”)为公司控股子公司恒云国际科技控股有限公司(以下简称“恒云国际”)之全资子公司恒云科技有限公司(以下简称“恒云科技”)的贷款提供信用担保。

● 被担保人:恒云科技有限公司

● 本次担保金额:8000万元人民币

● 本次担保是否有反担保:无

● 对外担保逾期的累计数量:无

● 因公司与关联法人宁波高新区云汉股权投资管理合伙企业(有限合伙)(以下简称“云汉投资”)共同投资了恒云国际,该关联法人未按其持股比例提供担保,故公司构成向与关联人共同投资的企业提供大于其股权比例或投资比例的担保的关联交易。本次关联交易金额为284万元人民币。截至本次交易前,过去12个月内,公司与同一关联人云汉投资发生的累计关联交易金额为1316.8万元。本次对外担保暨关联交易已经由公司第七届董事会第六次会议审议通过,不需要提交公司股东大会审批,不构成上市公司重大资产重组。

一、担保情况概述

恒云科技系公司控股子公司恒云国际之全资子公司,具体股权结构如下:

■

■

为推动和促进恒云科技的发展,根据恒云科技业务开展的现金流需求,恒生电子为恒云科技的贷款提供信用担保,具体信息如下:

■

本次对外担保暨关联交易已经由公司第七届董事会第六次会议审议通过,不需要提交公司股东大会审批,不构成上市公司重大资产重组。

二、关联方介绍

宁波高新区云汉股权投资管理合伙企业(有限合伙)

注册地:宁波市

管理合伙人:杭州云晖投资管理有限公司

经济性质:有限合伙企业

关联关系:云汉投资系恒生电子控股子公司杭州云晖投资管理有限公司与公司关联自然人共同投资的员工持股平台合伙企业,其中公司部分董事、监事、高级管理人员直接或间接持有其财产份额,因而云汉投资构成恒生电子的关联法人。

三、被担保人基本情况

■

被担保人的财务情况:

■

四、关联交易主要内容及定价依据

因公司与关联法人云汉投资共同投资了恒云国际,该关联法人未按其持股比例为恒云科技提供担保,故公司构成向与关联人共同投资的企业提供大于其股权比例或投资比例的担保的关联交易。本次关联交易金额为284万元人民币。

五、董事会意见

1. 担保理由、利益及风险。公司控股孙公于恒云科技在业务开展过程中有现金流需求,需要向银行申请相关贷款。公司为其提供贷款信用担保,有助于恒云科技保持健康的现金流,助力其业务发展,同时也符合对创新业务子公司员工持股计划的支持。公司掌握恒云科技的日常经营情况,风险处于可控之中,对上市公司无重大影响。

2. 提供超股权比例担保情况。公司持有恒云国际96.45%股权,关联法人云汉投资持有恒云国际3.55%的股权,公司为恒云国际的全资子公司恒云科技提供的8000万元人民币贷款担保,其中超出公司股权比例的担保金额为284万元人民币。

云汉投资系由恒生电子全资子公司杭州云晖投资管理有限公司与恒生电子 部分董事、监事、高管及公司员工共同投资的有限合伙企业,为公司员工持股平台,无实际对外担保能力。本次云汉投资未依其在创新业务子公司的股权占比为创新业务子公司提供同比例担保,故恒生电子超过其股权占比为创新业务子公司提供担保的部分构成关联交易,本次关联交易的金额为284万元人民币。

六、累计对外担保数量及逾期担保的数量

截至公告披露日,公司及控股子公司对外担保总额为24568万元人民币,占公司最近一期净资产比例约为7.2%,无逾期对外担保情况。

七、关联交易应当履行的审议程序

本次关联交易事项已经由公司第七届董事会第六次会议审议通过,同意7票,反对0票,弃权0票。关联董事彭政纲、刘曙峰、蒋建圣回避表决。本次关联交易不需要提交公司股东大会审议,不构成上市公司重大资产重组,不需要经过有关部门批准。

公司已事先将相关资料提交给公司审计委员会以及独立董事,公司审计委员会出具了书面审核意见:

本次担保事项系公司为满足控股孙公司基于业务开展的现金流需求,为其提供贷款信用担保,属正常业务经营行为,有助于该控股孙公司的良好发展。公司为控股孙公司提供贷款信用担保,符合《恒生电子股份有限公司核心员工入股“创新业务子公司”投资与管理办法》(2015 版)的原则精神,免除云汉投资按持股份额提供担保的责任,属于合理的范围,不存在损害公司股东利益特别是中小股东利益的情况。

公司独立董事已事先认可上述关联交易,并出具了独立意见:

本次担保事项系公司为满足控股孙公司基于业务开展的现金流需求,为其提供贷款信用担保,属正常业务经营行为,有助于该控股孙公司的良好发展。本次关联交易决策程序符合有关法律、法规和公司《章程》的规定,相关关联董事已回避表决。公司为控股孙公司提供贷款信用担保,符合《恒生电子股份有限公司核心员工入股“创新业务子公司”投资与管理办法》(2015 版)的原则精神,免除云汉投资按持股份额提供担保的责任,属于合理的范围,不存在损害公司股东利益特别是中小股东利益的情况。

特此公告。

恒生电子股份有限公司

2020年4月11日

证券代码:600570 证券简称: 恒生电子 编号:2020-013

恒生电子股份有限公司

关于申请2020年度综合授信额度的公告

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

恒生电子股份有限公司(以下简称“恒生电子”或“公司”)于2020年4月10日召开了第七届董事会第六次会议,审议通过了《关于公司申请2020年度综合授信额度的议案》,同意公司2020年向各家银行申请银行授信额度不超过125000万元人民币,使用范围为流动资金贷款、银行承兑汇票、法人透支等。具体情况如下:

■

公司与上述银行之间不存在关联关系。以上授信额度不等于公司的实际贷款金额,实际贷款金额应在授信额度内,并以公司与银行实际发生的贷款金额为准,具体贷款金额将视公司的实际资金需求来合理确定。

本事项尚需提交公司股东大会审议。

特此公告。

恒生电子股份有限公司

2020年4月11日

证券代码:600570 证券简称: 恒生电子 编号:2020-014

恒生电子股份有限公司关于

2020-2022三年投资理财总体规划的公告

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

重要内容提示:

● 投资理财受托方:银行、券商等金融机构或其他相关主体。

● 投资理财金额:以每年度不超过人民币60亿元的闲置自有资金进行投资理财,在此额度内资金可以滚动使用。

● 投资理财产品类型:类固定收益产品、非固定收益类产品、二级市场投资等。

● 投资理财期限:自公司股东大会审议通过之日起至2022年末。

● 履行的审议程序:经公司七届六次董事会审议通过,尚需递交公司股东大会审议批准。

一、投资理财目的及资金来源

鉴于恒生电子股份有限公司(以下称“恒生电子”或“公司”)资产规模逐步壮大,为了提升资金使用效率,在不影响公司主营业务正常开展,确保公司经营资金需求和资金安全的前提下,公司使用闲置自有资金进行投资理财,可以提高资金使用效率及资金收益,为公司股东谋取更多的投资回报。

公司于2020年4月10日召开的第七届董事会第六次会议审议通过了《关于公司2020-2022三年投资理财总体规划的议案》。投资理财的资金来源于公司闲置自有资金。该议案尚需递交公司股东大会审议。

二、 公司2020年至2022年的各类理财产品规划额度

投资理财的本金控制在年度60 亿元(含)人民币之内(含控股子公司,下同 )。

1、类固定收益的产品,包括国债及各类安全级别高的其他债券,认购各类金融机构合法发行的固定收益类或类固定收益类的产品,以及认购各类投资理财平台上的安全级别高的投资理财产品,对于此类产品本金金额控制在5亿元(含)人民币之内。

2、非固定收益类的产品,包括认购各类金融机构(银行、公募基金、私募基金、信托、保险基金等)发行的投资净值型的理财产品,以及认购各类投资理财平台上的安全级别高的投资理财产品,总金额控制在年度 30 亿元(含)人民币之内。

3、针对资本市场股票二级市场的投资,控制在年度20亿元(含)人民币之内。随着银行理财产品收益逐渐下降,公司将在资本市场寻找优质资产。

4、为配合公司控股子公司的业务发展需要,提供的财务资助金额控制在年度4亿元(含)人民币之内,单个控股子公司年度的财务资助资金不超过4000万元(含)人民币。操作流程如下:

(1)具体的财务资助需要控股子公司的管理层递交书面申请;

(2)由公司财务部门进行核定,在上述金额范围内,授权公司董事长批准;

(3)控股子公司的其他股东需对财务资助提供各自股权比例的反担保措施,财务资助只能在认定的业务领域使用,不能挪作它用,并接受公司财务与审计部门的直接监管;

(4)财务资助资金的利率执行合理的市场化原则;

(5)财务资助的期限不超过1年。

三、投资理财规划现金流的测算

根据资本金规模测算,固定收益型(1-4个月)理财产品、或者购买银行7天及以上的理财产品,以天为统计的每个月基本要滚动1至4次,购买净值型理财产品,预计因理财行为产生的资金流量买入发生额每月为10至60亿元人民币,相应的产生的资金流量卖出发生额每月亦为10至60 亿元人民币,具体的现金流量买入与卖出发生额以实际金额为准。

四、投资理财风险及控制措施

风险提示。因金融市场受宏观经济、财政及货币政策的影响较大,不排除公司投资理财可能受到市场波动的影响。

风险控制措施。公司建立了投资理财的审批和执行程序,可有效保障和规范投资理财行为,确保资金安全。严格遵守审慎投资原则,筛选投资对象,购买安全性高、信誉好的投资理财产品,风险可控。

在投资理财期间,公司财务部门与相关金融机构保持密切联系,跟踪相关资金的运作情况,加强风险控制和监督,确保资金的安全性。如发现或判断有不利因素,将及时采取相应的措施,控制投资风险,保证资金安全。

五、对公司日常经营的影响

公司运用闲置自有资金进行投资理财是在确保公司日常运营和资金安全的前提下实施的,不影响公司日常资金正常周转需要,不会影响公司主营业务的正常发展。通过对暂时闲置的自有资金进行适度、适时的投资理财,有利于提高自有资金使用效率,且能获得一定的投资收益,有利于进一步提升公司整体业绩水平,为公司和股东谋取更多的投资回报。

六、决策程序的履行

公司于2020年4月10日召开的第七届董事会第六次会议审议通过了《关于公司2020-2022三年投资理财总体规划的议案》,同意将2020-2022年度的投资理财的本金控制在年度60 亿元(含)人民币之内。在前述额度内资金可循环滚动使用。本事项尚需提交公司股东大会审批。

公司董事会审计委员会审议了上述议案并发表了书面审核意见:

本次公司2020-2022三年投资理财规划的各项金额正常合理,有助于公司更加合理地使用闲置资金获得财务性收入,不会影响公司正常经营活动,不存在损害公司股东利益特别是中小股东利益的情况。

公司独立董事已事先认可上述议案,并出具了独立意见:

《关于公司2020-2022三年投资理财总体规划的议案》,我们认为公司三年投资理财规划的各项金额正常合理,有助于公司更加合理地使用闲置资金获得财务性收入,不会影响公司正常经营活动。本次议案的决策程序符合有关法律、法规和公司《章程》的规定,不存在损害公司股东利益特别是中小股东利益的情况。

七、截至本公告日,公司最近十二个月使用自有资金委托理财的情况

金额:万元

■

特此公告。

恒生电子股份有限公司

2020年4月11日

证券代码:600570 证券简称: 恒生电子 编号:2020-015

恒生电子股份有限公司

关于2019年四季度委托理财的汇总公告

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

重要内容提示:

● 委托理财受托方:中国银行、农业银行、招商银行、兴业银行、平安信托以及其他金融机构或相关主体。

● 本次委托理财金额:单日最高余额为161700万元人民币

● 委托理财产品:投资于银行间和交易所市场信用级别较高、流动性较好的金融资产和金融工具

● 委托理财期限:最短期限7天,最长期限1年。

● 履行的审议程序:经公司第六届董事会第二十二次会议审议通过,并经公司2018年第一次临时股东大会审议通过。

一、本次委托理财概况

(一)委托理财的目的。公司日常经营稳健,现金流较为充裕。为实现公司资金的有效利用,增加资金收益,将部分阶段性闲置资金开展投资理财业务,投资于安全性高、流动性好、低风险的稳健型理财产品。

(二)委托理财的资金来源。本次公司用于委托理财的资金来源均为闲置自有资金。

(三)2019年四季度委托理财产品的基本情况:

■

二、本次委托理财的具体情况

(一)委托理财合同的主要条款

■

(下转112版)