山东黄金矿业股份有限公司关于重大资产重组限售股份上市流通的公告

证券简称:山东黄金 证券代码:600547 公告编号:临2020-032

山东黄金矿业股份有限公司关于重大资产重组限售股份上市流通的公告

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

重要内容提示:

● 本次限售股上市流通数量为153,820,052股

● 本次限售股上市流通日期为2020年5月15日

一、本次限售股上市的基本情况

本次解禁限售股属于非公开发行限售股。即:山东黄金集团有限公司(以下简称“黄金集团”)、山东黄金地质矿产勘查有限公司(以下简称“黄金地勘”)在发行股份购买资产并募集配套资金暨关联交易(以下简称“本次交易”或“本次重组”)中以资产认购的限售股解禁上市流通。由于所涉及业绩承诺股份补偿工作尚未完成,本次限售股解禁不包含山东黄金有色矿业集团有限公司(以下简称“有色集团”)

(一)核准时间

2015年11月12日,公司收到中国证券监督管理委员会(以下简称“中国证监会”)出具的《关于核准山东黄金矿业股份有限公司向山东黄金集团有限公司等发行股份购买资产并募集配套资金的批复》(证监许可[2015]2540号)。

(二)股份登记及上市时间

公司于2016年10月17日收到中国证券登记结算有限责任公司上海分公司出具的《证券变更登记证明》,本次交易新增的434,046,401股非公开发行股份完成登记,正式列入公司的股东名册,新增股份的性质全部为有限售条件股份。

公司于2016年10月19日公告了《山东黄金矿业股份有限公司发行股份购买资产并募集配套资金暨关联交易实施情况报告书暨新增股份上市公告书》。

二、本次限售股形成后至今公司股本数量变化情况

(一)本次交易的简要方案

本次交易之发行股份购买资产:发行价格为定价基准日(公司第四届董事会第十二次会议决议公告日)前60交易日公司股票交易均价的90%,即14.33元/股。经2014年、2015年年度利润分配后,发行价格调整为14.13元/股。

经过上述发行价格调整,公司发行股份购买资产向黄金集团、黄金地勘非公开发行股份分别为116,836,100股和99,424,515股。

(二)本次限售股形成后至今公司股本数量变化情况

1、2018年9月发行H股

本次交易之限售股形成后,经中国证监会核准并经香港联合交易所有限公司批准,公司2018年9月28日发行327,730,000股H股并于2018年10月26日超额配售权获行使后发行29,159,500股H股,共发行356,889,500 股H股,本公司总股本由1,857,118,809股变更为2,214,008,309股。

2、2019年8月资本公积转增股本

2019年8月公司实施2018年度利润分配方案,本次利润分配及转增股本方案以2018年12月31日公司总股本2,214,008,309股为基数,每股派发现金红利0.1元(含税),以资本公积金向全体股东每股转增0.4股,共计派发现金红利221,400,830.90元,转增885,603,323股,本次分配后总股本为3,099,611,632股。

上述资本公积转增股本完成至今,公司股本未再发生变化。

三、本次限售股上市流通的有关承诺

(一)关于重大资产重组相关的承诺函

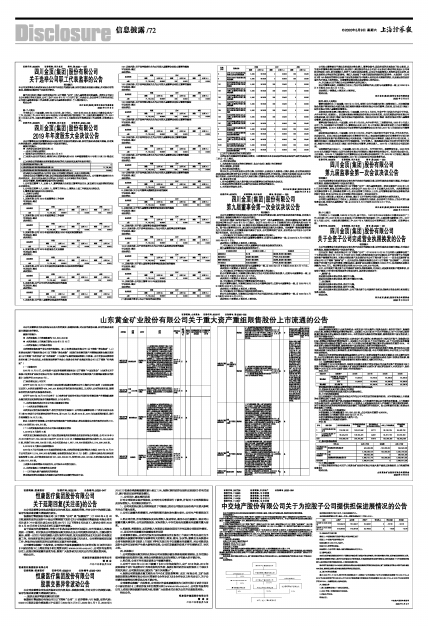

黄金集团和黄金地勘就本次重组出具的承诺函及履行情况如下表:

■

■

(二)锁定期承诺

根据黄金集团在前次中出具的承诺函:本次交易中所认购的山东黄金股份(包括但不限于,限售期内送红股、转增股本等原因所增持的股份),自股票上市之日起36个月内不得转让;48个月内转让股份数量不超过其本次认购股份总数的60%; 本次交易所认购股份的限售期,最终将按照中国证监会或上交所的审核要求执行 。

黄金地勘在前次中出具的承诺函:本次交易中所认购的山东黄金股份(包括但不限于,限售期内送红股、转增股本等原因所增持的股份),自股票上市之日起36个月内不得转让;48个月内转让股份数量不超过其本次认购股份总数的40%;60个月内转让股份数量不超过其本次认购股份总数的60%。 本次交易所认购股份的限售期,最终将按照中国证监会或上交所的审核要求执行。

如本次交易因涉嫌所提供或披露的信息存在虚假记载、误导性陈述或者重大遗漏,被司法机关立案侦查或者被中国证监会立案调查的,在案件调查结论明确以前,本公司将暂停转让本公司在上市公司拥有权益的股份。

如果本公司承诺的股票限售期限届满而本公司与山东黄金签署的《盈利补偿协议》尚未履行完毕的,本公司同意根据《盈利补偿协议》将本公司在本次交易中认购的部分或者全部山东黄金的股票,继续限售(锁定)至本公司与山东黄金签署的《盈利补偿协议》履行完毕为止。

(三)业绩预测补偿承诺

本次重组于2016年实施完毕,根据北京天健兴业资产评估有限公司出具的《资产评估报告》及中联资产评估集团有限公司、北京海地人矿业权评估事务所出具的《矿业权评估报告》,本次交易中,各标的资产2015年至2019年度矿业权口径净利润如下:

单位:万元

■

黄金集团和黄金地勘在业绩承诺期内的承诺利润均已完成。

四、控股股东及其关联方资金占用情况

公司不存在控股股东及其关联方占用资金情况。

五、中介机构核查意见

独立财务顾问中信证券股份有限公司作为公司本次交易的持续督导机构,对本次限售股上市流通的有关事项进行了核查,认为:

山东黄金本次重大资产组之限售股份解除限售、上市流通的申请以及申请的股份数量、上市流通时间符合相关法律、法规和范性文件的要求,山东黄金上述限售股份持有人严格履行了相关锁定期承诺,对于未能及时完成的承诺均按照相关规定履行了延期履行的审批程序。独立财务顾问同意山东黄金本次限售股上市流通。

六、本次限售股上市流通情况

本次限售股上市流通数量为153,820,052股,占公司股本总额的4.9626%。

本次限售股上市流通日期为2020年5月15日。

本次申请解除股份限售的股东人数为2名。

本次限售股上市流通明细清单:

单位:股

■

七、股本变动结构表

■

八、上网公告附件

《中信证券股份有限公司关于山东黄金矿业股份有限公司重大资产重组之限售股份上市流通的核查意见》

特此公告。

山东黄金矿业股份有限公司董事会

2020年5月8日