(上接45版)

(上接45版)

■

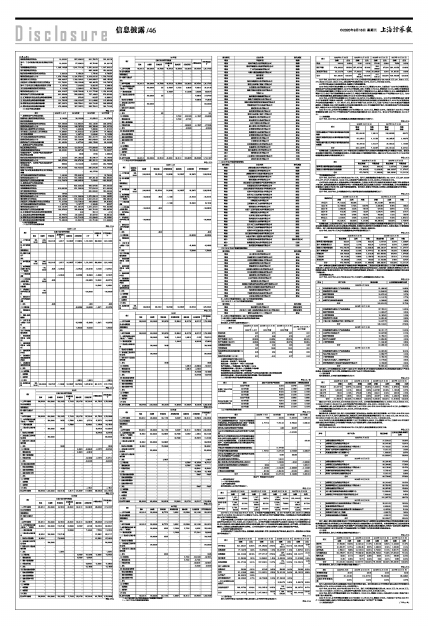

(2)母公司现金流量表

单位:万元

■

4、股东权益变动表

(1)合并所有者权益变动表

单位:万元

■

单位:万元

■

单位:万元

■

单位:万元

■

(2)母公司所有者权益变动表

单位:万元

■

单位:万元

■

单位:万元

■

单位:万元

■

二、关于报告期内合并财务报表合并范围变化的说明

(一)2017年合并范围的变更情况

■

(二)2018年合并范围的变更情况

■

(三)2019年合并范围的变更情况

■

注:上述合并范围的变更为二级子公司范围的变更情况

(四)2020年1-6月合并范围的变更情况

■

注:上述合并范围的变更为二级子公司范围的变更情况

三、报告期内主要财务指标及非经常性损益明细表

(一)主要财务指标

报告期内,公司的主要财务指标如下:

■

主要财务指标的计算公式如下:

流动比率=流动资产/流动负债

速动比率=(流动资产-存货)/流动负债

资产负债率=(负债总额/资产总额)×100%

应收账款周转率=营业收入/应收账款平均余额

存货周转率=营业成本/存货平均余额

每股经营活动现金流量净额=经营活动产生的现金流量净额/期末普通股股数

每股净现金流量=现金及现金等价物净增加额/期末普通股股数

(二)报告期内净资产收益率和每股收益

单位:元/股

■

(三)非经常性损益明细表

单位:万元

■

第四节 管理层讨论与分析

一、财务状况分析

(一)资产结构及其变动

1、资产规模与结构

报告期各期末,公司资产结构如下:

单位:万元

■

2017年12月31日至2020年6月30日,公司总资产规模逐年增长,由2017年末的5,099,430.84万元增长至2020年6月末的8,702,656.96万元,增幅为70.66%。报告期内公司资产规模逐年增长,主要原因是公司业务规模拓展导致公司资产规模相应增长。

从资产构成来看,公司的资产主要为非流动资产,2017年末、2018年末和2019年末、2020年6月末,非流动资产占总资产比分别为81.70%、79.86%、83.13%和81.14%。公司资产总额中非流动资产占比较大主要是由于公司经营的供水业务、污水处理业务、固体废物处理业务的特点和性质导致;供水、污水处理和固体废物处理业务,具有前期一次性投资且金额较大,后期通过运营逐渐回款的行业特征。公司非流动资产主要由无形资产、在建工程和固定资产构成。

2、流动资产规模与结构分析

公司的流动资产主要由货币资金、应收账款、其他应收款、存货、其他流动资产等构成,最近三年一期各期末公司流动资产的构成如下:

单位:万元

■

(1)货币资金

发行人的货币资金主要为银行存款,报告期内,公司的货币资金构成如下:

单位:万元

■

2017年末、2018年末、2019年末和2020年6月末,公司的货币资金余额分别为409,462.65万元、611,538.13万元、374,950.50万元、501,082.91万元,占流动资产的比例分别为43.87%、44.01%、27.83%和30.53%。

公司货币资金波动主要受经营活动、投融资行为等因素影响。

2018年末公司货币资金余额较2017年末增加202,075.48万元,增速为49.35%,主要是由于2018年公司经营活动、融资活动产生的现金流量净额较大:2018年公司营业收入较上年增长31.70亿元,增幅达到34.14%,导致公司经营活动产生的现金流量净额较上年增长8.06亿元;2018年公司发行中期票据28亿元、绿色公司债券20亿元、超短期融资券净增加5亿元、非公开发行股票募集资金26.58亿元,导致公司筹资活动现金流量净额较2017年度增加20.84亿元。2018年公司经营规模增加、融资规模加大导致公司2018年末货币资金大幅增加。

2019年末,公司货币资金余额较2018年末减少236,587.63万元,降幅为38.69%。2019年公司经营情况良好,随着公司中标储备项目陆续步入建设期,公司项目建设相关的投资活动现金流量流出仍保持较高水平,2019年公司投资活动产生的现金流量净额为-1,131,450.41万元,较2018年减少226,033.64万元。但由于公司已于2018年通过发行超短期融资券、中期票据、非公开发行股票等方式完成较大额度筹资,2019年大额融资相对较少,相应筹资活动产生的现金流量减少,导致公司2019年货币资金余额有所下降。

2020年6月末,公司货币资金余额较2019年末增加126,132.41万元,增幅为33.64%,主要是由于2020年上半年新增借款较多导致2020年上半年筹资活动产生的现金流量净额达到643,959.68万元,较2019年全年增加85,154.16万元。

(2)应收账款

2017年末、2018年末,公司应收账款及应收账款坏账准备如下表所示:

单位:万元

■

根据新金融工具准则相关要求,2019年首创股份以预期信用损失为基础对应收账款坏账进行减值会计处理。首创股份依据信用风险特征,对应收账款划分组合,并在组合基础上计算预期信用损失。截至2019年末与2020年6月末公司应收账款账面余额与坏账准备情况如下:

单位:万元

■

①应收账款变动分析

2017年末、2018年末、2019年末和2020年6月末,发行人应收账款账面价值分别为228,104.71万元、287,022.89万元、377,071.27万元和462,102.09万元,占流动资产比重分别为24.44%、20.65%、27.99%和28.16%。

公司作为污水处理、供水、固废处理等公用事业提供商,主要通过与项目所在地政府或其授权机构签订特许经营协议开展业务,通常实际收款时间与结算时间存在一定的收款周期,因此在结算后会形成一定的应收账款,公司应收账款账面价值变动主要受公司业务开展、回款节奏等因素影响。报告期内,随着公司营业收入的增长,应收账款规模也有所增加。

②应收账款账龄分析

2017年末、2018年末,公司按账龄分析法计提坏账准备的应收账款账龄情况如下:

单位:万元

■

根据新金融工具准则相关要求,2019年首创股份以预期信用损失为基础对应收账款坏账准备进行会计处理。公司主要根据应收账款业务性质,结合历史数据及管理经验,依据信用风险特征对应收账款划分组合,在组合基础上计算预期信用损失。其中,确定组合的依据包括零售业务、环境业务、工程业务、其他业务。

2019年末、2020年6月末公司应收账款构成与坏账准备情况如下:

单位:万元

■

其中,零售业务回款情况受终端用户缴纳服务费用等因素影响,工程业务的回款情况受业主方付款节奏等因素影响,环境业务主要包括污水处理、固废处理等业务将根据特许经营权协议的相关要求,向政府部门或授权机构等相关方进行定期结算与收款;考虑到业务类型、客户性质及信用保障程度等因素,零售业务、工程业务的应收账款组合预期信用损失率高于环境业务。

③应收账款前五名

2017年末、2018年末、2019年末和2020年6月末发行人应收账款前五名详见下表:

单位:万元

■

报告期内,公司应收账款前五大客户主要为公司主营业务项目所在地政府或其授权机构、财政部废弃电器电子产品处理基金、环保建设项目业主方等,应收账款前五大客户与公司主营业务相匹配。

(3)预付款项

报告期各期末,公司预付款项按账龄列示如下:

单位:万元

■

截至2017年末、2018年末、2019年末和2020年6月末,公司预付款项余额分别为13,615.83万元、8,638.29万元、19,569.01万元和31,350.60万元,占公司流动资产的比例分别为1.46%、0.62%、1.45%和1.91%。

从账龄结构上看,公司预付款项以2年期以内为主,2017年末、2018年末、2019年末和2020年6月末,公司账龄在2年内的预付账款余额占比分别为81.03%、95.33%、97.63%和98.98%。

(4)其他应收款

除应收利息、应收股利之外,发行人其他应收款主要为保证金、股权转让款以及往来款等。2017年末、2018年末、2019年末和2020年6月末,发行人除应收利息、应收股利之外的其他应收款净额分别为119,118.50万元、169,461.36万元、156,625.52万元和154,251.02万元,占流动资产的比重分别为12.76%、12.19%、11.63%和9.40%。

2018年末发行人其他应收款账面价值相较于2017年末增加50,899.51万元,增幅为42.73%,主要系2018年完成对成都金强自来水有限责任公司的收购并将其纳入合并报表范围带入的其他应收款所致。

②其他应收款前五名

2017年末、2018年末、2019年末和2020年6月末,发行人其他应收款前五名详见下表:

单位:万元

■

其中,最近一期末其他应收款前五名中对成都金强实业有限公司、成都温江区金荣实业有限公司的其他应收款主要为收购成都金强自来水有限责任公司后将其账面对原关联方应收款项纳入合并报表所致,对珠海横琴首水汇金股权投资基金(有限合伙)的其他应收款为房地产业务剥离产生的应收股权转让款项及应收承债款项,对深圳广业环保再生能源有限公司的其他应收款主要为资金拆借,对凤凰县国库集中支付核算中心的其他应收款为投标保证金。

(5)存货

报告期各期末,发行人存货账面余额的构成情况如下:

单位:万元

■

报告期各期末,发行人计提的存货跌价准备余额如下:

单位:万元

■

发行人部分酒店用品存在减值迹象并相应计提存货跌价准备。报告期各期末公司存货跌价准备占期末存货余额的比例分别为0.07%、0.03%、0.02%和0.03%,占比相对较小。

2017年末、2018年末、2019年末和2020年6月末,发行人存货账面价值分别为65,163.33万元、78,361.26万元、112,492.14万元和81,416.65万元,占流动资产比重分别为6.98%、5.64%、8.35%和4.96%。

2019年末,发行人存货账面价值较2018年末增加34,132.62万元,增幅为43.55%,主要是发行人环保工程和户表工程项目投入增加所致。

2020年6月末,公司存货账面价值较2019年末减少31,075.49万元,降幅为27.62%,主要是由于公司自2020年1月1日起执行新收入准则,并将符合条件部分合同履约成本通过“合同资产”科目核算。

(6)其他流动资产(下转47版)