招商局蛇口工业区控股股份有限公司

2021年度第三期超短期融资券

发行结果公告

证券代码:001979 证券简称:招商蛇口 公告编号:【CMSK】2021-052

招商局蛇口工业区控股股份有限公司

2021年度第三期超短期融资券

发行结果公告

本公司及董事会全体成员保证公告内容真实、准确和完整,没有虚假记载、误导性陈述或重大遗漏。

招商局蛇口工业区控股股份有限公司(以下简称“公司”)2019年年度股东大会审议通过了《关于审议公司发行债券产品一般性授权事宜的议案》,同意给予董事会发行债券产品的一般性授权,同意董事会进一步转授权公司总经理及其授权人士具体执行。

一、本次超短期融资券注册及《接受注册通知书》项下已发行情况

公司已收到中国银行间市场交易商协会出具的《接受注册通知书》(中市协注[2020]SCP527号、中市协注【2020】SCP569号),同意接受公司超短期融资券注册,注册金额累计为100亿元,注册额度有效期为2年。

本次发行前在上述注册额度项下已于2020年9月22日发行使用额度19亿元,发行产品为20招商蛇口SCP007;于2021年2月2日在上述注册额度项下使用额度10亿元,发行产品为21招商蛇口SCP001。

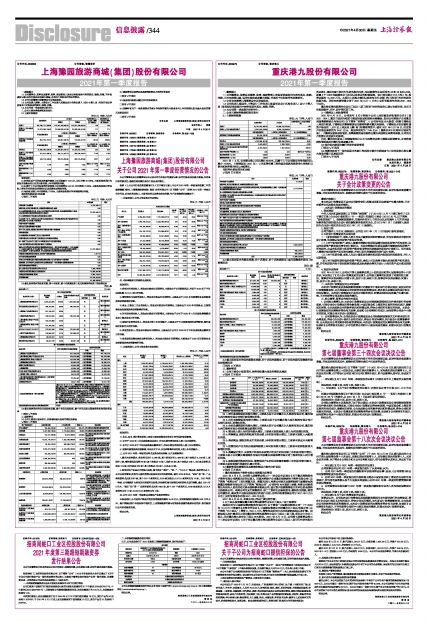

二、本次超短期融资券发行情况

近日,公司成功发行了2021年度第三期超短期融资券,发行结果如下:

■

公司本次超短期融资券发行相关文件详见中国货币网(www.chinamoney.com.cn)和上海清算所网站(www.shclearing.com)。

特此公告。

招商局蛇口工业区控股股份有限公司

董 事 会

二〇二一年四月三十日

证券代码:001979 证券简称:招商蛇口 公告编号:【CMSK】2021-051

招商局蛇口工业区控股股份有限公司

关于子公司为招商蛇口提供担保的公告

本公司及董事会全体成员保证公告内容真实、准确和完整,没有虚假记载、误导性陈述或重大遗漏。

一、担保情况概述

招商局蛇口工业区控股股份有限公司(以下简称“本公司”)因生产经营需要向中原信托有限公司(以下简称“中原信托”)申请永续债权投资,总金额不超过人民币50亿元,可分笔(分期)申请。

本公司全资子公司深圳招商房地产有限公司(以下简称“深圳地产”)为上述永续债权投资项下的全部债务承担连带保证责任,保证期间为自担保书生效之日起至全部债务履行期限届满之日起三年。

上述担保事项已经深圳地产董事会、出资股东审议通过。

二、被担保人基本情况

本公司成立于1992年2月19日,注册地址:广东省深圳市南山区蛇口太子路1号新时代广场;法定代表人:许永军;注册资本:人民币79.04亿元;经营范围:城区、园区、社区的投资、开发建设和运营;交通运输、工业制造、金融保险、对外贸易、旅游、酒店和其他各类企业的投资和管理;邮轮母港及配套设施的建设和运营;房地产开发经营;水陆建筑工程;所属企业产品的销售和所需设备、原材料、零配件的供应和销售;举办体育比赛;物业管理;水上运输,码头、仓储服务;科研技术服务;提供与上述业务有关的技术、经营咨询和技术、信息服务。(依法须经批准的项目,经相关部门批准后方可开展经营活动)

本公司母公司报表口径主要财务指标:

截至2020年12月31日,资产总额2,392.71亿元,负债总额1,891.06亿元,净资产501.65亿元;2020年,营业收入4.04亿元,净利润为31.27亿元。

截至2021年3月31日,资产总额2,439.97亿元,负债总额1,931.23亿元,净资产508.74亿元;2021年1-3月,营业收入0.81亿元,净利润为10.80亿元。本公司不存在抵押事项,不属于失信被执行人。

三、担保协议的主要内容

深圳地产为本公司向中原信托有限公司的永续债权投资提供连带责任保证,担保本金金额不超过人民币50亿元,保证范围为《永续债权投资合同》项下本公司的全部债务,保证期间为自担保书生效之日起至全部债务履行期限届满之日起三年。

四、深圳地产董事会意见

招商蛇口因生产经营需要,通过融资机构永续债权投资补充资金,有利于促进其经营发展。

五、累计对外担保数量及逾期担保的数量

截至公告日,本公司及控股子公司的对外担保余额(不包括子公司为客户提供的销售按揭担保)为459亿元,占本公司最近一期经审计归属于母公司股东净资产的45.28%;本公司及控股子公司对合并报表外单位提供的担保余额为69亿元,占本公司最近一期经审计归属于母公司股东净资产的6.81%;本公司及控股子公司未发生逾期担保、涉及诉讼的担保及因担保被判决败诉而应承担损失的情况。

特此公告。

招商局蛇口工业区控股股份有限公司

董 事 会

二零二一年四月三十日