上海证券报调研最具资金话语权公私募机构 投资大咖指点下半年机会

|

◎记者 陆海晴 马嘉悦 ○编辑 吴晓婧

今年上半年,A股市场走势震荡,结构性行情演绎得较为极致。春节前机构重仓股一骑绝尘,春节长假后美债收益率快速上升导致市场急跌,二季度以来白酒、新能源等热门板块展开一轮强势反弹。

站在下半年的起点,市场接下来将会如何演绎?黄金赛道中部分龙头公司的估值溢价是否合理?头部公私募机构将重点布局哪些板块,这些问题牵动着每位投资者的神经。

近日,上海证券报记者邀请权益类基金规模排名前50的公募基金公司和多家百亿级私募机构参与了今年下半年投资展望问卷调查,并采访了多位资深投资大咖,他们对上述几个备受市场关注的问题给出了各自的观点。

结构性行情能否持续?

一直以来,股市是经济发展的晴雨表,股市的强弱和宏观经济有着密切的关系。从数据来看,对于市场关注的经济复苏进程、通胀压力上升等问题,掌管着大资金的头部公私募机构较为乐观。

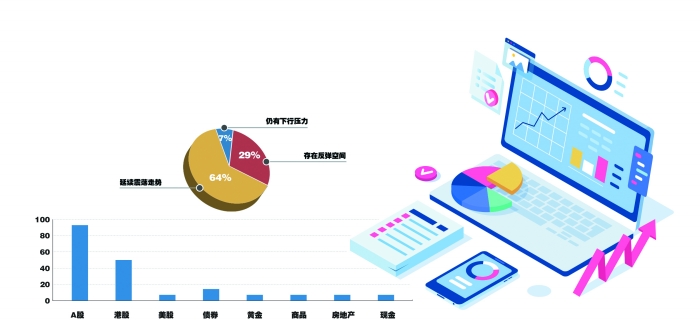

调查数据显示,近六成的受访者认为,宏观经济将延续复苏的良好势头。对于通胀问题,近六成的受访者认为,PPI见顶回落,通胀压力最大的时段已经过去;近三成的受访者认为,PPI将维持高位,但向CPI传导的效果有限,因此通胀对于市场的冲击大概率低于市场预期。在此背景下,超九成受访者表示,下半年A股仍是配置价值较高的资产之一。

趣时资产总经理兼投资总监章秀奇分析称,由于全球经济仍处于复苏阶段,我国出口将从中受益,下半年国内经济将延续复苏势头。另外,通胀高点可能已经出现,流动性压力有所降低,投资者预期也将进一步稳定。

中信保诚基金权益投资部总监王睿也认为,尽管5月PPI超市场预期,但主要原因来自于供给端的变化,比如低碳趋势带来的减产预期和外部不确定性带来的涨价预期,大部分原因很难通过收缩流动性来解决,因此市场对流动性边际收紧的担忧逐渐弱化,美债收益率短期下行也使得投资者对流动性边际收紧的预期显著下降。

对于市场趋势的预判,超六成受访者认为,下半年A股仍将维持震荡走势,应把握结构性机会。

诺德基金的基金经理应颖表示,下半年A股结构性行情或将持续,原因有两个:一是经济复苏趋势将逐渐明朗化,估值高企板块的盈利与估值转换或在下半年开启,而且美股波动对A股市场的边际影响有望逐步减弱,结构性行情的扰动因素随之减小。二是从市场角度来看,市场对于长期优质赛道逐渐形成共识,在北向资金持续涌入、内资存量博弈的背景下,具备长期投资逻辑的细分板块将迎来更多增量资金,结构性机会将不断涌现。不过,投资者需要注意,目前优质龙头公司估值处于高位,个股波动可能有所加剧。

同犇投资总经理兼投资总监童驯直言:“下半年A股的正面积极因素在于全球经济不断复苏,以及居民资产配置逐步向权益资产转移的趋势,而可能形成压力的因素则是流动性的边际收紧,因此后续市场大概率维持震荡走势,要积极把握结构性机会,同时提高团队的选股能力。”

“目前流动性依然保持合理充裕的状态。随着海外疫苗大规模接种,全球经济复苏节奏将进一步加快,中国的出口有望从中受益,后续结构性行情仍将持续。总体来说,下半年投资难度有所加大,自下而上的选股将贡献绝大部分收益。”沪上某百亿级私募基金经理表示。

调查数据显示,57%的受访者认为,部分核心资产经过大幅反弹,估值回到了春节前的高位,因此存在被高估的风险。不过,也有43%的受访者认为,结合基本面来看,部分核心资产的估值处于合理状态。

紧盯上市公司业绩确定性

基金经理手中的“子弹”将打向何处?上海证券报的调查数据显示,九成以上的基金经理表示,大类资产配置中,下半年更为看好A股市场。就具体的投资方向而言,更为看好电子、食品饮料、医药生物、电气设备等行业。采访中,多数基金经理表示,将重点选择高景气度的行业进行布局,较为关注上市公司业绩增长的确定性。

信诚至远基金经理刘锐表示,全球市场重新回到以成长股为主导的结构性行情。从A股市场来看,市场风险偏好大幅提高,呈现出相对极致的结构性行情。预计上市公司半年报业绩将成为市场关注的重点,整体组合思路仍然是中长期逻辑好的赛道和头部公司。后续会根据上市公司二季度业绩预期,从景气度、长期市值增长空间和估值的角度,对投资组合进行再平衡。

在金鹰民族新兴基金经理韩广哲看来,下半年市场仍将以结构性行情为主,业绩增速较快、行业景气度较好的上市公司可能会更受到关注,需关注全球疫情情况、主要经济体复苏与流动性政策变化、通胀水平等因素。

对于具体的投资方向,韩广哲表示,仍将在景气度高的行业中寻找业绩增速较快的投资机会,注重盈利与估值的匹配度。就行业而言,更看好中长期发展趋势较好的细分板块,例如受益于绿色减碳发展方向的新能源汽车、光伏等板块,以及生物疫苗与CXO等板块。

健顺投资关注的方向也较为相似。他们表示,未来将在创新药、半导体、碳中和、新消费四个方向持续进行产业链调研,挖掘相关的投资机会。

近期,新能源产业链表现颇为强势。在调查中,新能源产业链也成为高频词,被多位基金经理提及,后续是否还有投资机会?

睿扬投资表示,未来较为看好新能源汽车产业链、光伏和储能板块。“随着下游应用的爆发式增长,各子行业的龙头公司有望受益于未来2到3年的行业高景气度。”

上投摩根核心精选基金经理赵隆隆同样较为关注新能源车和光伏行业的投资机会。他解释道,一方面,全球新能源汽车销量在2021年将迎来中、欧、美三大市场需求共振阶段,电动车渗透率将加速提升;另一方面,以光伏为代表的可再生能源及储能板块将迎来高速发展阶段,长期需求的成长性将远大于短期供需匹配的周期性,看好具备技术成本优势的企业。

不过,长城基金权益投资部基金经理廖瀚博提醒,目前新能源板块中,多数个股特别是优质个股的估值相对偏高,所以股价短期的走势确实存在一定的不确定性,但以2到3年的维度看,行业保持快速增长,公司业绩增长可以消化当前估值。