北京正和恒基滨水生态环境治理股份有限公司首次公开发行股票招股意向书摘要

(上接23版)

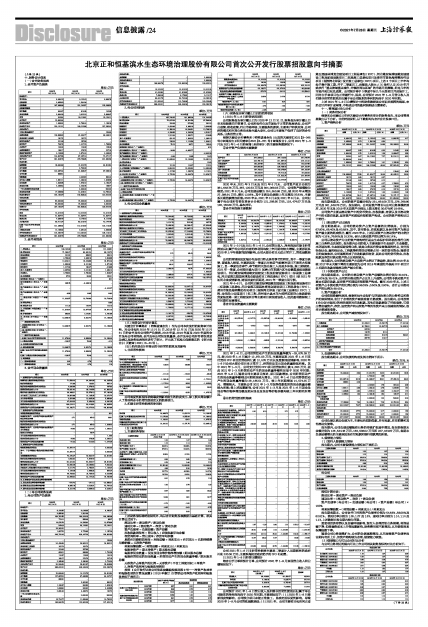

十、财务会计信息

(一)合并财务报表

1、合并资产负债表

单位:万元

■

2、合并利润表

单位:万元

■

3、合并现金流量表

单位:万元

■

(二)母公司财务报表

1、母公司资产负债表

单位:万元

■■

2、母公司利润表

单位:万元

■

3、母公司现金流量表

单位:万元

■

(三)注册会计师审计意见

天健会计师事务所(特殊普通合伙)作为公司本次发行的财务审计机构,对公司包括2018年12月31日、2019年12月31日及2020年12月31日的合并及母公司资产负债表,2018年度、2019年度及2020年度的合并及母公司利润表、合并及母公司现金流量表、合并及母公司所有者权益变动表以及财务报表附注进行了审计,并出具了标准无保留意见的《审计报告》(天健审〔2021〕3-44号)。

(四)经注册会计师鉴证的非经常性损益及其影响

1、非经常性损益

单位:万元

■

公司将受到新型冠状病毒疫情影响发生的防疫支出、停工损失等金额计入了其他符合非经常性损益定义的损益项目。

2、扣除非经常性损益的净利润

单位:万元

■

(五)财务指标

1、主要财务指标

■

上述财务指标除特别说明外,均以合并财务报表数据为基础计算。相关计算公式如下:

流动比率=流动资产/流动负债

速动比率=(流动资产-存货)/流动负债

资产负债率=负债总额/资产总额

应收账款周转率=营业收入/应收账款平均余额

存货周转率=营业成本/存货平均余额

息税折旧摊销前利润=利润总额+利息支出+折旧支出+长期待摊费用摊销额+无形资产摊销

利息保障倍数=(利润总额+利息支出)/利息支出

每股净资产=期末净资产/期末股本总额

每股净现金流量=现金及现金等价物净增加额/期末股本总额

每股经营活动的现金流量=经营活动产生的现金流量净额/期末股本总额

无形资产占净资产的比例=无形资产(不含土地使用权)/净资产

2、净资产收益率与每股收益情况

按照《公开发行证券公司信息披露编报规则第9号——净资产收益率和每股收益的计算及披露》(2010年修订)计算的公司净资产收益率和每股收益如下表所示:

■

■

(六)财务报告审计截止日后的经营状况

1)2021年1-6月经营状况说明

公司财务报告审计截止日为2020年12月31日,财务报告审计截止日至本招股意向书签署日,公司所处行业及市场处于正常的发展状态,公司产业政策、税收政策、行业市场环境、主要服务的提供、主要客户和供应商、公司经营模式和主营业务均未发生重大变化,公司与主要客户保持了良好的合作关系,业务经营正常。

根据天健会计师事务所(特殊普通合伙)出具的天健审【2021】3-345号《审阅报告》和天健审【2021】3-371号《审阅报告》,公司2021年1-3月及2021年1-6月经审阅(未经审计)的主要财务数据如下:

①合并资产负债表主要数据

单位:万元

■

2020年末、2021年3月末及2021年6月末,公司资产总计分别为361,648.76万元、367,120.53万元及394,069.03万元,公司资产规模较为稳定;2021年6月末,公司负债总额为254,550.88万元,较2020年末增加27,386.91万元,增长12.06%,其中非流动负债较上年末增加37.83%,主要系长期借款增加所致;2020年末、2021年3月末及2021年6月末,公司归属于母公司所有者权益合计分别为121,288.90万元、118,474.57万元及126,150.69万元,基本持平。

②合并利润表主要数据

单位:万元

■

2021年1-3月及2021年1-6月,公司营业收入、净利润及扣除非经常损益后归属于母公司所有者的净利润均较上年同期有较大增幅,主要原因系2020年上半年受新冠疫情影响,公司大部分项目无法正常开工,营收基数较低。

公司经营情况因区域分布及项目特点具有季节性特征,其中一季度为淡季,普遍收入较低,主要原因系一季度北方地区气候寒冷项目不适宜大范围施工,且一季度包含春节,春节期间大部分施工人员返乡休假,施工期较短。2021年一季度,公司部分重大项目(如唐山市东湖片区生态修复基础设施建设项目、河北雄安绿博园雄安园建设工程及配套设施项目二标段施工总承包、河北省第五届园林博览会建设项目工程总承包(EPC) 项目)受2021年初河北省疫情影响,建设进度有所延迟,2021年一季度出现亏损。

2021年4-6月,公司河北雄安绿博园雄安园建设工程及配套设施项目二标段施工总承包、河北省第五届园林博览会建设项目工程总承包(EPC)、莆田市蓝色海湾整治行动项目(湄洲湾北岸段)设计施工总承包(EPC)工程、金华赤山公园项目I标工程、贵州省六盘水市六枝特区郎岱山地旅游扶贫度假区第一期工程建设项目等主要项目实现建设收入,因此盈利数据较上年同期有显著增长。

③合并现金流量表主要数据

单位:万元

■

2021 年 1-6 月,公司经营活动产生的现金流量净额为-29,875.39万元,较2020年1-6月减少12,971.03万元,主要原因系2021年1-6月支付贵州PPP项目经营权转让款12,576万元以及受新冠疫情影响,2020年1-6月公司大部分项目未正常开工,经营活动支出现金流量较低所致。其中2021年1-3月,公司支付贵州PPP项目经营权转让款9,000万元,因此2021年1-3月经营活动产生的现金流量净额明显低于2020年同期;2021年4-6月,随着公司主要项目推进,项目回款增加,公司经营活动产生的现金流量净额相比同期实现较大增长。2021年1-6月公司筹资活动产生的现金流量净额为28,185.51万元,较上年同期增加14,574.25万元,增幅较大,主要系公司2021年1-3月取得借款收到的现金流量金额较大所致;受上述因素影响,公司2021年1-3月及2021年1-6月现金及现金等价物净增加额及期末现金及现金等价物余额均较上年同期有所增加。

④非经常性损益明细表

单位:万元

■

公司2021年1-6月非经常性损益主要是二季度计入当期损益的政府补助220.06万元,主要系海淀区政府给予的IPO补贴费。

2)2021年1-9月经营业绩预计

结合在手订单和预计订单,公司预计2021年1-9月实现营业收入和业绩情况如下:

单位:万元

■

公司预计2021年1-9月营业收入及扣除非经常性损益后归属于母公司股东的净利润均高于2020年同期,主要原因如下:(1)2020年1-9月受新冠疫情影响,公司部分项目未能正常施工,且政府招标受到影响,导致2020年1-9月公司营收基数较低;(2)2021年,公司主要项目包括河北省第五届园林博览会建设项目工程总承包(EPC)、河北雄安绿博园雄安园建设工程及配套设施项目二标段施工总承包项目及莆田市蓝色海湾整治行动项目(湄洲湾北岸段)设计施工总承包(EPC)项目,上述3个项目上半年均处于集中施工期,并于二季度完工,贡献收入较大;(3)发行人自2018年开始执行“重点流域重点城市,并辐射周边区域”的市场开拓策略,经过几年的市场开拓已初见成效,公司预计将于3季度中标几个大型项目并进场开工,同时在手老项目也正常履行中,因此,公司预计2021年1-9月营业收入及扣除非经常性损益后归属于母公司股东的净利润均高于2020年同期。

上述2021年1-9月业绩预计中的财务数据是公司初步测算的结果,未经会计师审计或审阅,不构成公司的盈利预测或业绩承诺。

十一、管理层讨论与分析

(一) 财务状况分析

根据本公司最近三年经天健会计师事务所审计的财务报告,本公司管理层做出以下分析。非经特别说明,以下数据均为合并会计报表口径。

1、资产结构分析

单位:万元

■

报告期各期末,公司的资产总额分别为231,654.59万元、276,769.95万元及361,648.76万元。报告期内,公司总资产增长与公司业务规模相适应,2020年末及2019年末总资产分别比上期末增长30.67%和19.48%。

公司资产主要由流动资产中的货币资金、应收账款、存货以及非流动资产中的长期应收款、固定资产和递延所得税资产构成。公司的资产结构呈以下特征:

(1)流动资产占比较高

报告期各期末,公司的流动资产占资产总额的比例较高,分别为67.90%、68.40%及60.59%,其中,货币资金、应收账款以及合同资产为流动资产最主要的组成部分。截至2020年末,上述四项资产占流动资产的比例分别为4.15%、76.66%及15.33%,合计占流动资产的比例为96.14%。

公司以流动资产为主的资产结构特征是由生态保护和环境治理行业的施工业务特点决定的。报告期内公司的收入主要来源于生态保护、生态修复、水环境治理、生态景观建设等业务,该类业务具有资金密集型的特点,支付投标保证金、履约保证金、工程款等经营活动需要占用一定的货币资金;随着项目的实施推进,公司逐渐形成了应收账款和存货,因此公司的货币资金、应收账款及存货对流动资产的占比相应较大。

报告期内,公司的流动资产占总资产比例呈下降趋势,该比例2018年末较2017年末大幅下降的主要原因为公司2018年承接的并表类PPP项目计入长期应收款导致流动资产减少所致。

(2)非流动资产占比

报告期各期末,公司的非流动资产占资产总额的比例分别为32.10%、31.60%及39.41%,公司的非流动资产占比呈上升趋势。公司的非流动资产主要由长期应收款、固定资产和递延所得税资产构成。截至2020年末,上述三项资产占非流动资产的比例分别为96.03%、0.50%及2.90%,合计占非流动资产的比例为99.42%。

2、资产质量分析

公司按照稳健性原则,根据所处生态保护与环境治理业的业务特点和资产的实际情况,制订了合理的资产减值准备计提政策。报告期内,公司按照《企业会计准则》的相关规定对应收账款、其他应收款提取了坏账准备,可供出售金融资产、存货、固定资产和无形资产等其他资产未出现减值的情况,故未计提减值准备。

报告期各期末,公司资产减值情况如下:

单位:万元

■

3、负债结构分析

报告期各期末,公司负债的构成及其比例如下所示:

单位:万元,%

■

公司负债以流动负债为主,主要包括短期借款、应付账款、应交税费和其他流动负债等。

报告期内,公司负债总额随着业务的持续扩张逐年增加,报告期各期末余额分别为126,544.46万元、163,508.02万元和227,163.97万元,各期末负债总额增长的主要原因系应付账款和银行借款增加所致。

4、偿债能力指标

(1)发行人偿债能力指标

报告期内,公司主要偿债能力指标如下表所示:

■

母公司

■

指标计算方法:

流动比率=流动资产÷流动负债

速动比率=(流动资产-存货)÷流动负债

资产负债率(母公司)=负债总额(母公司)÷资产总额(母公司)×100%

利息保障倍数=(利润总额+利息支出)/利息支出

报告期各期末,公司合并口径的资产负债率分别为54.63%、59.08%及62.81%,流动比率分别为1.26、1.27及1.33,速动比率分别为1.14、1.14及1.13,上述数据在报告期内较为平稳。

受宏观经济形势以及金融环境影响,发行人合理控制业务规模,利润总额下降,但受融资成本上升等因素影响,财务费用却不断增加,从而使得利息保障倍数下降。

随着公司业务规模扩大,公司的负债逐渐增加,从而导致资产负债率报告期内有所上升,但资产结构较为合理,偿债能力较强。

(2)偿债能力与可比公司对比分析

与公司业务相近的国内可比上市公司相关财务指标的对比分析如下:

■

■

(下转25版)