北京市海问律师事务所关于格科微有限公司首次公开发行股票

并在上海证券交易所科创板上市之战略投资者专项核查的法律意见书

二〇二一年七月

致:中国国际金融股份有限公司、中信建投证券股份有限公司、高盛高华证券有限责任公司、摩根士丹利证券(中国)有限公司

格科微有限公司(以下简称“发行人”或“公司”)申请首次公开发行股票并在上海证券交易所科创板上市(以下简称“本次发行”),本次发行采用向战略投资者定向配售(以下简称“本次战略配售”)、网下向符合条件的投资者询价配售和网上向符合条件的社会公众投资者定价发行相结合的方式进行。中国国际金融股份有限公司(以下简称“中金公司”)担任本次发行的保荐机构(联席主承销商),中信建投证券股份有限公司(以下简称“中信建投”)、高盛高华证券有限责任公司(以下简称“高盛高华”)、摩根士丹利证券(中国)有限公司(以下简称“摩根士丹利”)作为本次发行的联席主承销商(中金公司、中信建投、高盛高华、摩根士丹利合称“联席主承销商”),北京市海问律师事务所(以下简称“本所”或“我们”)受联席主承销商的委托,就参与本次战略配售的投资者(以下简称“战略投资者”)的配售资格是否符合法律法规的要求等相关事宜出具法律意见书(以下简称“本法律意见书”)。

为出具本法律意见书,本所核查了联席主承销商和战略投资者按照本所要求而提供的必要文件,且已经得到联席主承销商和战略投资者的如下保证:其为参与本次战略配售目的所提供的所有证照/证件及其他文件均真实、全面、有效、合法。

在审阅上述文件的基础上,本所根据《中华人民共和国公司法》、《中华人民共和国证券法》、《证券发行与承销管理办法》、《关于在上海证券交易所设立科创板并试点注册制的实施意见》、《科创板首次公开发行股票注册管理办法(试行)》、《上海证券交易所科创板股票发行与承销实施办法》(以下简称“《实施办法》”)、《上海证券交易所科创板股票发行与承销业务指引》(以下简称“《业务指引》”)、《科创板首次公开发行股票承销业务规范》等相关法律法规和上海证券交易所业务规则(以下统称“相关适用规则”)的相关要求以及上海证券交易所的监管意见对本次战略配售相关事项进行了核查,出具本法律意见书。

为出具本法律意见书,本所特作如下声明:

1、 对于出具本法律意见书至关重要而又无法得到独立证据支持的事实,本所依赖于监管机构、发行人、联席主承销商、战略投资者或者其他有关机构出具的证明文件或口头陈述以及相关信息公示平台公示的信息出具相应的意见。

2、 本所依据本法律意见书出具日以前已经发生或存在的事实和中国现行有效的有关法律、行政法规和规范性文件以及上海证券交易所的规定出具本法律意见书。本所认定某些事项是否合法有效是以该等事项发生之时所应适用的法律、行政法规和规范性文件以及上海证券交易所业务规则为依据,同时也充分考虑了监管机构给予的有关批准、确认和指示,无论是书面的或是口头的。

3、 本所按照有关法律、行政法规、规范性文件及律师行业公认的业务标准、道德规范和勤勉尽责精神,进行了必要的核查验证,并保证本法律意见书不存在虚假记载、误导性陈述及重大遗漏。

4、 本法律意见书仅供本次战略配售之目的使用。除此之外,未经本所书面许可,本法律意见书不得由任何其他人使用,或用作任何其他目的。

基于上述,本所作出如下法律意见:

一、 关于本次A股发行之战略投资者的选择标准及配售资格

根据《业务指引》第八条,可以参与发行人战略配售的投资者主要包括:(一)与发行人经营业务具有战略合作关系或长期合作愿景的大型企业或其下属企业;(二)具有长期投资意愿的大型保险公司或其下属企业、国家级大型投资基金或其下属企业;(三)以公开募集方式设立,主要投资策略包括投资战略配售股票,且以封闭方式运作的证券投资基金;(四)参与跟投的保荐机构相关子公司;(五)发行人的高级管理人员与核心员工参与本次战略配售设立的专项资产管理计划;(六)符合法律法规、业务规则规定的其他战略投资者。根据《实施办法》第十七条第(二)款,战略投资者参与股票配售,应当使用自有资金,不得接受他人委托或者委托他人参与,但依法设立并符合特定投资目的的证券投资基金等主体除外。

根据联席主承销商提供的《格科微有限公司首次公开发行股票并在科创板上市战略配售方案》(以下简称“《战略配售方案》”)等相关资料,并经本所律师核查,发行人和联席主承销商对战略投资者的选择标准如下:

(1)与发行人经营业务具有战略合作关系或长期合作愿景的大型企业或其下属企业;

(2)具有长期投资意愿的大型保险公司或其下属企业、国家级大型投资基金或其下属企业;

(3)参与跟投的保荐机构相关子公司;

(4)发行人的高级管理人员与核心员工参与本次战略配售设立的专项资产管理计划。

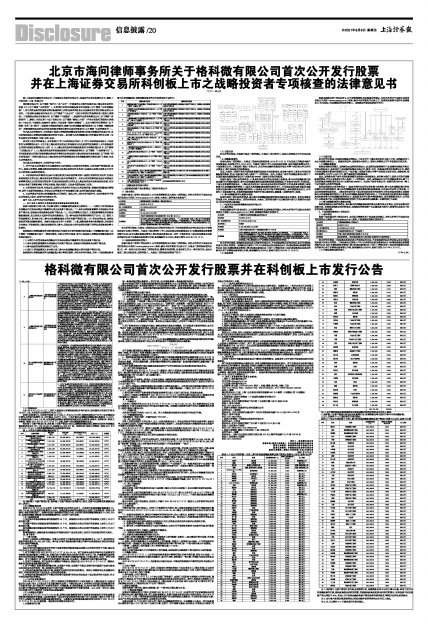

根据联席主承销商提供的《战略配售方案》等相关资料,并经本所律师核查,共有17家战略投资者参与本次战略配售,该等战略投资者的名单和类型如下表所示:

■

(一)战略投资者的基本情况

1、 国家集成电路产业投资基金二期股份有限公司

(1)基本情况

根据大基金二期的《营业执照》、公司章程等资料及大基金二期的确认,并经本所律师于国家企业信用信息公示系统(www.gsxt.gov.cn)查询,大基金二期的基本信息如下:

■

经本所律师核查,大基金二期系依法成立的股份有限公司,不存在根据相关法律法规以及公司章程规定须予以终止的情形。大基金二期已按照《中华人民共和国证券投资基金法》《私募投资基金监督管理暂行办法》及《私募投资基金管理人登记和基金备案办法(试行)》等规定及中国证券投资基金业协会的要求办理了私募基金备案登记手续,备案编码为SJU890,备案日期为2020年3月12日。

(2)股权结构和实际控制人

根据大基金二期的《营业执照》、公司章程等资料及大基金二期的确认,并经本所律师于国家企业信用信息公示系统(www.gsxt.gov.cn)查询,截至本法律意见书出具之日,大基金二期的股权较为分散,任一单一股东无法对大基金二期的股东会、董事会形成控制,且各股东之间无一致行动关系,因此大基金二期无控股股东、实际控制人。大基金二期的股权结构如下所示:

■

(3)关联关系

经本所律师核查,并根据大基金二期的确认,大基金二期与发行人、联席主承销商之间不存在关联关系。

(4)战略配售资格

根据大基金二期的确认,大基金二期是经国务院批准、2019年10月22日注册成立的集成电路产业投资基金,注册资本为2,041.5亿元。大基金二期由中华人民共和国财政部、国开金融有限责任公司、中国烟草总公司、上海国盛(集团)有限公司、武汉光谷金融控股集团有限公司等中央和地方单位共同出资设立,属于国家级大型投资基金。

因此,大基金二期属于具有长期投资意愿的国家级大型投资基金,具有参与发行人首次公开发行战略配售的资格,符合《业务指引》第八条第(二)项的规定。此外,大基金二期作为战略投资者认购了中芯国际集成电路制造有限公司(股票代码688981)首次公开发行的股票。

根据大基金二期出具的承诺函:1)其具有相应合法的证券投资主体资格,参与本次战略配售已经依法履行内外部批准程序,参与本次战略配售符合其投资范围和投资领域,不存在任何法律、行政法规、中国证券监督管理委员会、上海证券交易所及中国证券业协会发布的规范性文件或者其章程禁止或限制参与本次战略配售的情形;2)其为本次战略配售股票的实际持有人,不存在受其他投资者委托或委托其他投资者参与本次战略配售的情形;3)其具备良好的市场声誉和影响力,具有较强资金实力,认可发行人长期投资价值,并将按照最终确定的发行价格认购承诺认购数量/金额的发行人股票。

(5)参与战略配售的认购资金来源

根据大基金二期出具的承诺函,其认购本次战略配售股票的资金来源为其自有资金,且符合该资金的投资方向。经核查大基金二期的财务报表,大基金二期的流动资产足以覆盖其与发行人签署的认股协议中约定的承诺认购金额。

2、 中国国有企业结构调整基金股份有限公司

(1)基本情况

根据国调基金的《营业执照》、公司章程等资料及国调基金的确认,并经本所律师于国家企业信用信息公示系统(www.gsxt.gov.cn)查询,国调基金的基本信息如下:

■

经本所律师核查,国调基金系依法成立的股份有限公司,不存在根据相关法律法规以及公司章程规定须予以终止的情形。国调基金已按照《中华人民共和国证券投资基金法》《私募投资基金监督管理暂行办法》及《私募投资基金管理人登记和基金备案办法(试行)》等规定及中国证券投资基金业协会的要求办理了私募基金备案登记手续,备案编码为SN3042,备案日期为2016年11月25日。

(2)股权结构

根据国调基金的《营业执照》、公司章程等资料及国调基金的确认,并经本所律师于国家企业信用信息公示系统(www.gsxt.gov.cn)查询,截至本法律意见书出具之日,国务院国资委间接持有国调基金51.62%股权,为国调基金的实际控制人。国调基金的股权结构如下所示:

■

(3)关联关系

经本所律师核查,并根据国调基金的确认,中金公司于上海证券交易所主板上市时,国调基金为中金公司战略投资者之一。除前述情况外,国调基金与发行人、联席主承销商之间不存在其他关联关系。

(4)战略配售资格

根据国调基金的确认,国调基金由国务院批准设立,由国务院国资委委托中国诚通控股集团有限公司牵头发起设立,股东包括中国诚通控股集团有限公司、建信(北京)投资基金管理有限责任公司、深圳市招商金葵资本管理有限责任公司、中国兵器工业集团有限公司等中央和地方国有企业、金融机构,基金总规模为人民币3,500亿元,属于国家级大型投资基金。

因此,国调基金属于具有长期投资意愿的国家级大型投资基金,具有参与发行人首次公开发行战略配售的资格,符合《业务指引》第八条第(二)项的规定。此外,国调基金近年作为战略投资者认购了中芯国际集成电路制造有限公司(股票代码688981)、生益电子股份有限公司(股票代码688183)等上市公司首次公开发行的股票。

根据国调基金出具的承诺函:1)其具有相应合法的证券投资主体资格,参与本次战略配售已经依法履行内外部批准程序,参与本次战略配售符合其投资范围和投资领域,不存在任何法律、行政法规、中国证券监督管理委员会、上海证券交易所及中国证券业协会发布的规范性文件或者其章程禁止或限制参与本次战略配售的情形;2)其为本次战略配售股票的实际持有人,不存在受其他投资者委托或委托其他投资者参与本次战略配售的情形;3)其具备良好的市场声誉和影响力,具有较强资金实力,认可发行人长期投资价值,并将按照最终确定的发行价格认购承诺认购数量/金额的发行人股票。

(5)参与战略配售的认购资金来源

根据国调基金出具的承诺函,其认购本次战略配售股票的资金来源为其自有资金,且符合该资金的投资方向。经核查国调基金的财务报表,国调基金的流动资产足以覆盖其与发行人签署的认股协议中约定的承诺认购金额。

3、 中国保险投资基金(有限合伙)

(1)基本情况

根据中保投基金的《营业执照》、合伙协议等资料及中保投基金的确认,并经本所律师于国家企业信用信息公示系统(www.gsxt.gov.cn)查询,中保投基金的基本信息如下:

■

经本所律师核查,中保投基金系依法成立的有限合伙企业,不存在根据相关法律法规以及合伙协议规定须予以终止的情形。中保投基金已按照《中华人民共和国证券投资基金法》《私募投资基金监督管理暂行办法》及《私募投资基金管理人登记和基金备案办法(试行)》等规定及中国证券投资基金业协会的要求办理了私募基金备案登记手续,备案编码为SN9076,备案日期为2017年5月18日。

(2)出资结构和实际控制人

(下转21版)