山鹰国际控股股份公司

股票简称:山鹰国际 股票代码:600567 公告编号:临2021-107

债券简称:山鹰转债 债券代码:110047

债券简称:鹰19转债 债券代码:110063

山鹰国际控股股份公司

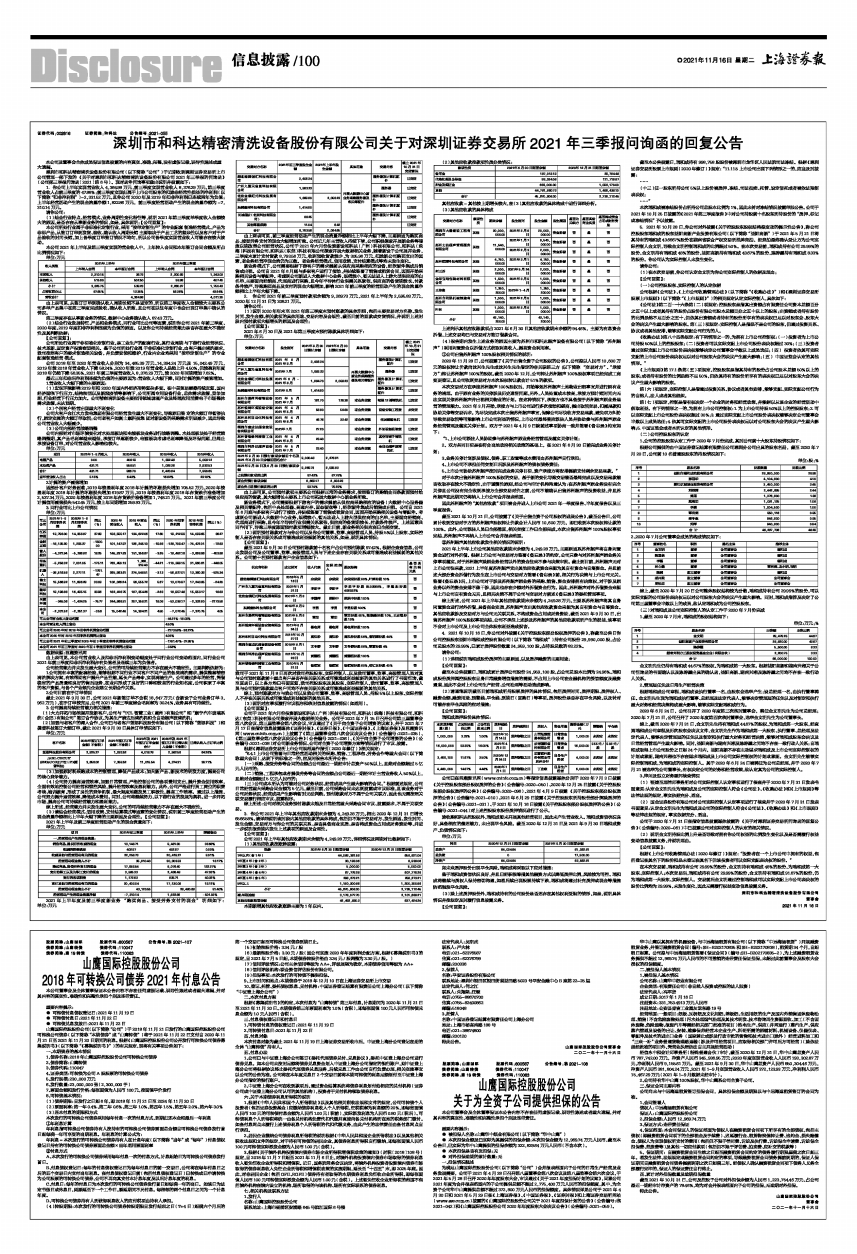

2018年可转换公司债券2021年付息公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示:

● 可转债付息债权登记日:2021年11月19日

● 可转债付息日:2021年11月22日

● 可转债兑息发放日:2021年11月22日

山鹰国际控股股份公司(以下简称“公司”)于2018年11月21日发行的山鹰国际控股股份公司可转换公司债券(以下简称“本期债券”或“山鹰转债”)将于2021年11月22日支付自2020年11月21日至2021年11月20日期间的利息。根据《山鹰国际控股股份公司公开发行可转换公司债券募集说明书》(以下简称“《募集说明书》”)的有关规定,现将有关事项公告如下:

一、本期债券的基本情况

1、债券名称:2018年山鹰国际控股股份公司可转换公司债券

2、债券简称:山鹰转债

3、债券代码:110047

4、证券类型:可转换为公司A股股票的可转换公司债券

5、发行规模:230,000万元

6、发行数量:23,000,000张(2,300,000手)

7、票面金额和发行价格:每张面值为人民币100元,按面值平价发行

8、可转债基本情况:

(1)债券期限:自发行之日起6年,即2018年11月21日至2024年11月20日

(2)票面利率:第一年0.4%、第二年0.6%、第三年1.0%、第四年1.5%、第五年2.0%、第六年3.0%

(3)还本付息的期限和方式

本次发行的可转换公司债券采用每年付息一次的付息方式,到期归还本金和最后一年利息

①年利息计算

年利息指可转换公司债券持有人按持有的可转换公司债券票面总金额自可转换公司债券发行首日起每满一年可享受的当期利息。年利息的计算公式为:

年利息=本次发行的可转换公司债券持有人在计息年度(以下简称“当年”或“每年”)付息债权登记日持有的可转换公司债券票面总金额×当年适用票面利率

②付息方式

A、本次发行的可转换公司债券采用每年付息一次的付息方式,计息起始日为可转换公司债券发行首日。

B、付息债权登记日:每年的付息债权登记日为每年付息日的前一交易日,公司将在每年付息日之后的五个交易日内支付当年利息。在付息债权登记日前(包括付息债权登记日)已转换或已申请转换为公司股票的可转换公司债券,公司不再向其支付本计息年度及以后计息年度的利息。

C、付息日:每年的付息日为本次发行的可转换公司债券发行首日起每满一年的当日。如该日为法定节假日或休息日,则顺延至下一个工作日,顺延期间不另付息。每相邻的两个付息日之间为一个计息年度。

D、可转换公司债券持有人所获得利息收入的应付税项由持有人承担。

(4)转股期限:本次发行的可转换公司债券转股期限自发行结束之日(T+4日)起满六个月后的第一个交易日起至可转换公司债券到期日止。

(5)初始转股价格: 3.34元/股

(6)最新转股价格: 3.30元/股(因公司实施2020年年度利润分配方案,根据《募集说明书》的规定,自2021年7月5日起,本期债券转股价格由3.34元/股调整为3.30元/股。)

(7)信用评级情况:公司主体信用等级为AA+,评级展望为稳定,本期债券信用等级为AA+

(8)信用评级机构:联合资信评估股份有限公司。

(9)担保事项:本次发行的可转债不提供担保。

9、上市时间和地点:本期债券于2018年12月10日在上海证券交易所上市交易

10、登记、托管、委托债权派息、兑付机构:中国证券登记结算有限责任公司上海分公司(以下简称“中证登上海分公司”)

二、本次付息方案

根据《募集说明书》的约定,本次付息为“山鹰转债”第三年付息,计息期间为2020年11月21日至2021年11月20日。本期债券第三年票面利率为1.0%(含税),即每张面值100元人民币可转债兑息金额为1.0元人民币(含税)。

三、付息债权登记日和付息日

1、可转债付息的债权登记日:2021年11月19日

2、可转债付息日:2021年11月22日

四、付息对象

本次付息对象为截止2021年11月19日上海证券交易所收市后,中证登上海分公司登记在册的全体“山鹰转债”持有人。

五、付息办法

1、公司已与中证登上海分公司签订《委托代理债券兑付、兑息协议》,委托中证登上海分公司进行债券兑息。如本公司未按时足额将债券兑息资金划入中证登上海分公司指定的银行账户,则中证登上海分公司将根据协议终止委托代理债券兑息服务,后续兑息工作由公司自行负责办理,相关实施事宜以公司的公告为准。公司将在本年度兑息日2个交易日前将本期可转债的利息足额划付至中证登上海分公司指定的银行账户。

2、中证登上海分公司在收到款项后,通过资金结算系统将债券利息划付给相应的兑付机构(证券公司或中证登上海分公司认可的其他机构),投资者于兑付机构领取债券利息。

六、关于本期债券利息所得税的说明

1、根据《中华人民共和国个人所得税法》以及其他相关税收法规和文件的规定,公司可转债个人投资者(包括证券投资基金)应缴纳债券利息收入个人所得税,征税税率为利息额的20%,即每张面值人民币100元的可转债付息金额为人民币1.00元(税前),实际派发利息为人民币0.80元(税后)。可转债利息个人所得税将统一由各兑付机构负责代扣代缴并直接向各兑付机构所在地的税务部门缴付。如各付息网点未履行上述债券利息个人所得税的代扣代缴义务,由此产生的法律责任由各付息网点自行承担。

2、居民企业缴纳公司债券利息所得税的说明根据《中华人民共和国企业所得税法》以及其他相关税收法规和文件的规定,对于持有可转债的居民企业,其债券利息所得税自行缴纳,即每张面值人民币100元可转债实际派发金额为人民币1.00元(含税)。

3、根据《关于境外机构投资境内债券市场企业所得税增值税政策的通知》(财税〔2018〕108号)规定,自2018年11月7日起至2021年11月6日止,对境外机构投资境内债券市场取得的债券利息收入暂免征收企业所得税和增值税。近日,国务院常务会议决定,将境外机构投资者投资境内债券市场取得的债券利息收入免征企业所得税和增值税政策的实施期限,延长至“十四五”末,即2025年底。因此,对非居民企业(包括QFII、RQFII)债券持有者取得的本期债券利息免征收企业所得税,即每张面值人民币100元可转债实际派发金额为人民币1.00元(含税)。上述暂免征收企业所得税的范围不包括境外机构在境内设立的机构、场所取得的与该机构、场所有实际联系的债券利息。

七、相关机构及联系方法

1、发行人

名称:山鹰国际控股股份公司

联系地址:上海市杨浦区安浦路645号滨江国际6号楼

法定代表人:吴明武

联系人:严大林

电话:021-62376587

传真:021-62376799

邮编:200336

2、保荐人

名称:平安证券股份有限公司

联系地址:深圳市福田区福田街道益田路5023号平安金融中心B座第22-25层

法定代表人:何之江

联系人:朱翔坚、汪颖

电话:0755-88670700

传真:0755-82400862

邮编:518048

3、托管人

名称:中国证券登记结算有限责任公司上海分公司

地址:上海市杨高南路188号

电话:021-38874800

邮编:200120

特此公告。

山鹰国际控股股份公司董事会

二〇二一年十一月十六日

股票简称:山鹰国际 股票代码:600567 公告编号:临2021-108

债券简称:山鹰转债 债券代码:110047

债券简称:鹰19转债 债券代码:110063

山鹰国际控股股份公司

关于为全资子公司提供担保的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示:

● 被担保人名称:山鹰华中纸业有限公司(以下简称“华中山鹰”)

● 本次担保金额及已实际为其提供的担保余额:本次担保金额为12,969.74万元人民币,截至本公告日,已实际为华中山鹰提供的担保余额为322,829.64万元人民币(不含本次)。

● 本次担保是否有反担保:无

● 对外担保逾期的累计数量:无

一、担保情况概述

为满足山鹰国际控股股份公司(以下简称“公司”)合并报表范围内子公司的日常生产经营及业务发展需要,公司于2021年4月28日召开第八届董事会第八次会议及第八届监事会第六次会议,于2021年5月28日召开2020年年度股东大会,审议通过《关于2021年度担保计划的议案》,同意公司2021年度为合并报表范围内的子公司提供总额不超过2,775,400万元人民币的担保额度,其中,为全资子公司华中山鹰提供总额不超过372,800万元人民币的担保额度。具体情况详见公司于2021年4月30日和2021年5月29日在《上海证券报》、《中国证券报》、《证券时报》和上海证券交易所网站(www.sse.com.cn)披露的《山鹰国际控股股份公司关于2021年度担保计划的公告》(公告编号:临2021-042)和《山鹰国际控股股份公司2020年年度股东大会决议公告》(公告编号:2021-059)。

华中山鹰以其拥有的机器设备,与中远海运租赁有限公司(以下简称“中远海运租赁”)开展融资租赁业务,并签订融资租赁合同(编号:SH-B202170835和SH-B202170838),租赁期34个月,自起租日起算。公司拟与中远海运租赁签署《保证合同》(编号:SH-B202170835-2),为上述融资租赁业务提供不超过12,969.74万元人民币的不可撤销的连带责任保证担保,未超过此前董事会及股东大会授权的担保额度。

二、被担保人基本情况

1、被担保人基本情况

公司名称:山鹰华中纸业有限公司

企业类型:有限责任公司(非自然人投资或控股的法人独资)

法定代表人:冯军贤

成立日期:2017年1月16日

注册资本:331,753.4913万元人民币

注册地址:公安县青吉工业园友谊东路19号

经营范围:一般项目:纸板、瓦楞纸及文化用纸、箱板纸、生活用纸的生产及国内外销售固体废物治理、销售(不含危险废物处理)污水处理烟气治理及其技术研发、技术咨询再生资源回收、加工(不含固体废物、危险废物、报废汽车等需经相关部门批准的项目)热电生产、供应(并网运行)蒸汽生产、供应蒸汽管道及设备的出让、安装、维修保养经营本企业生产、科研所需的原辅材料、机械设备、仪器仪表、零配件及技术的进出口业务(国家禁止或涉及行政审批的货物和技术进出口除外)经营进料加工和“三来一补”业务普通货物道路运输(涉及许可经营项目,应取得相关部门许可后方可经营)(除依法须经批准的项目外,凭营业执照依法自主开展经营活动)

经信永中和会计师事务所(特殊普通合伙)审计,截至2020年12月31日,华中山鹰总资产人民币787,742.00万元,净资产人民币345,936.95万元;2020年度实现营业收入人民币193,302.87万元,净利润人民币9,155.61万元。截至2021年9月30日,华中山鹰总资产人民币850,304.46万元,净资产人民币381,804.24万元,2021年1-9月实现营业收入人民币372,123.93万元,净利润人民币15,467.29万元(2021年1-9月数据未经审计)。

2、公司持有华中山鹰100%股权,华中山鹰系公司全资子公司。

三、保证合同主要内容

公司尚未与中远海运租赁签订担保合同,具体担保金额及期限以与中远海运租赁签订的合同为准。

1、合同签署人

债权人:中远海运租赁有限公司

保证人:山鹰国际控股股份公司

2、担保金额:人民币12,969.74万元

3、保证方式:连带责任保证

4、保证范围:本合同保证人的保证范围为债权人在融资租赁合同项下所享有的全部债权,包括主债权(即融资租赁合同项下的全部租金及手续费)、迟延履行金、租赁物残值转让费、违约金、损失赔偿金、债权人为实现债权所支付的费用(包括但不限于律师费、诉讼及执行费、诉讼保全申请费、诉讼保全担保费、差旅费等)及其他一切应付款项(包括但不限于评估费、拍卖费、应补交的税款等)

5、保证期间:自融资租赁合同生效之日起至融资租赁合同约定的债务履行期限届满之次日起三年。若发生法律、法规规定或融资租赁合同约定的事项,导致融资租赁合同债务提前到期的,保证人保证期间自融资租赁合同债务提前到期之次日起满三年。经债权人确认融资租赁合同项下债务人义务全部履行完毕的,保证人的保证责任自行终止。

四、累计对外担保数量及逾期担保数量

截至2021年10月31日,公司及控股子公司对外担保余额为人民币1,223,754.46万元,占公司最近一期经审计净资产的78.46%,均为对合并报表范围内子公司的担保,无逾期对外担保。

特此公告。

山鹰国际控股股份公司

董事会

二〇二一年十一月十六日