(上接26版)

一、财务状况分析

(一)资产结构分析

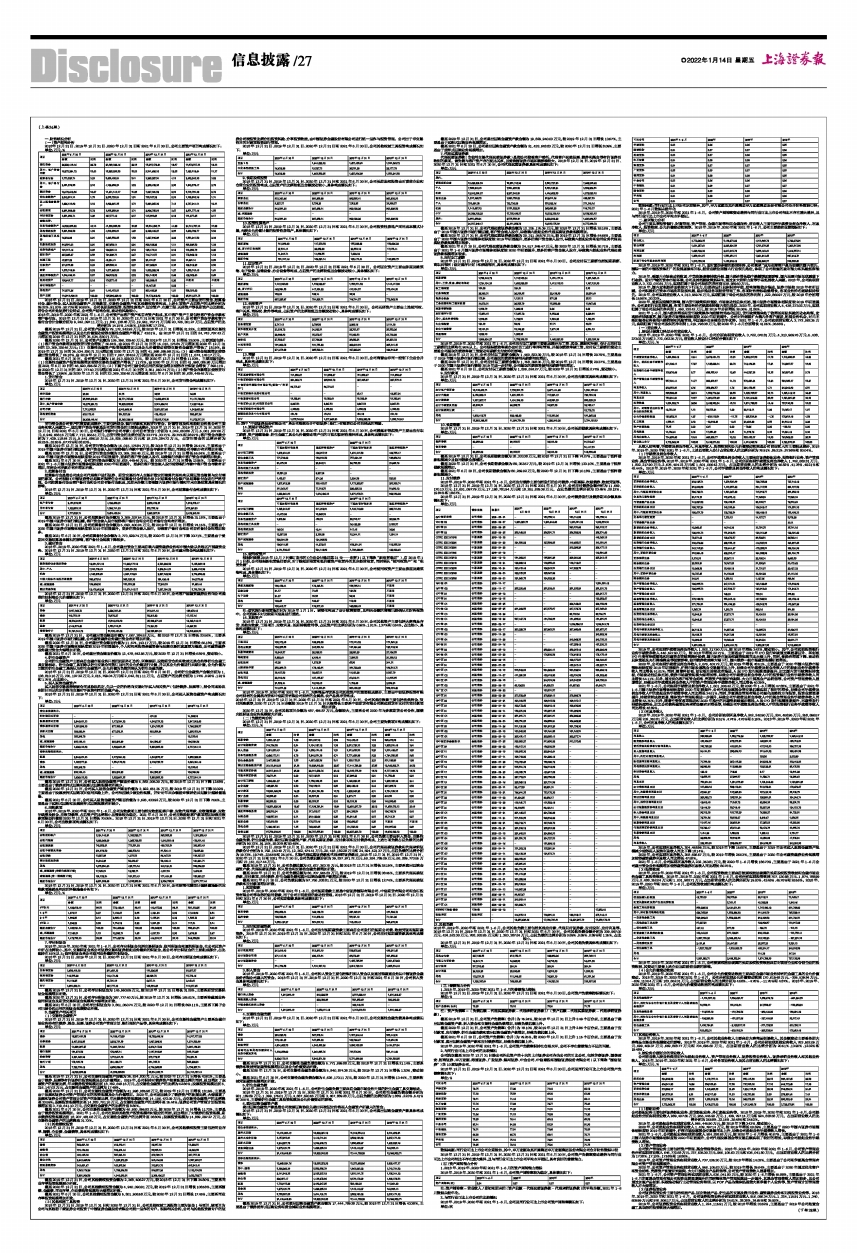

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司主要资产项目构成情况如下:

单位:万元、%

■

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司资产主要由货币资金、结算备付金、融出资金、买入返售金融资产、应收款项、交易性金融资产和其他债权投资构成,上述七项资产占总资产的比例分别为89.22%、91.00%、90.73%和90.60%。公司长期股权投资、投资性房地产、固定资产、在建工程、无形资产等长期资产占比较低,符合公司所处证券行业特点,公司资产结构合理,流动性风险较小。

2018年、2019年、2020年和2021年1-6月,公司资产由客户资产和自有资产组成,其中客户资产主要包括客户资金存款和客户备付金。2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司客户资金存款和客户备付金合计金额分别为9,242,097.11万元、11,840,138.48万元、19,951,757.71万元和20,726,361.27万元,占总资产的比例分别为14.15%、14.95%、18.95%和17.73%。

截至2019年12月31日,公司资产总额为79,172,242.92万元,较2018年12月31日增长21.22%,主要原因系交易性金融资产投资规模增加以及公允价值变动使得交易性金融资产增长了43.61%,由2018年12月31日的24,743,707.43万元增加至2019年12月31日的35,534,830.71万元。

截至2020年12月31日,公司资产总额为105,296,229.40万元,较2019年12月31日增长33.00%,主要原因包括:(1)客户资金存款增加使得货币资金增长了55.64%,由2019年12月31日的15,015,176.84万元增加至2020年12月31日的23,369,326.46万元;(2)交易性金融资产投资规模增加以及公允价值变动使得交易性金融资产增长了18.19%,由2019年12月31日的35,534,830.71万元增加至2020年12月31日的41,998,085.98万元;(3)融出资金规模增加使得融出资金增长了65.18%,由2019年12月31日的7,067,384.52万元增加至2020年12月31日的11,674,143.17万元。

截至2021年6月30日,公司资产总额为116,913,929.33万元,较2020年12月31日增长11.03%,主要原因包括:(1)交易性金融资产投资规模增加使得交易性金融资产增长了11.72%,由2020年12月31日的41,998,085.98万元增加至2021年6月30日的46,920,895.82万元;(2)下属子公司已被合约占用的保证金增加使得存出保证金增长了893.11%,由2020年12月31日的387,777.40万元增加至2021年6月30日的3,851,050.74万元;(3)客户资金存款增加使得货币资金增长了13.95%,由2020年12月31日的23,369,326.46万元增加至2021年6月30日的26,628,449.46万元。

1、货币资金

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司货币资金构成情况如下:

单位:万元

■

货币资金是公司资产的重要组成部分,主要包括现金、银行存款和其他货币资金。财富管理及机构经纪业务是公司主要业务和收入来源之一,因此客户资金存款是公司货币资金的主要组成部分。2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司银行存款中公司存款(公司自有资金)分别为4,042,663.86万元、5,061,007.66万元、6,949,668.16万元和7,713,955.51万元,占货币资金的比例分别为33.77%、33.71%、29.74%和28.97%;客户资金存款分别为7,429,118.64万元、9,541,686.10万元、15,825,099.50万元和18,275,284.72万元,占货币资金的比例分别为62.05%、63.55%、67.72%和68.63%。

截至2019年12月31日,公司货币资金余额为15,015,176.84万元,较2018年12月31日增长25.41%,主要系由于2019年国内证券市场行情回暖,客户资金流入股市使得银行存款中客户资金存款有所增加,同时公司存款亦有所增加所致。

截至2020年12月31日,公司货币资金余额为23,369,326.46万元,较2019年12月31日增长55.64%,主要系由于2020年国内证券市场整体活跃度较2019年明显提升,更多的客户资金流入股市,导致银行存款中客户资金存款增加较多。

截至2021年6月30日,公司货币资金余额为26,628,449.46万元,较2020年12月31日增长13.95%,主要系由于2021年1-6月国内证券市场整体活跃度较2020年明显提升,更多的客户资金流入股市使得银行存款中客户资金存款有所增加,同时公司存款亦有所增加所致。

2、结算备付金

结算备付金是指公司或公司代理客户进行证券、期货交易而存入交易所指定的清算代理机构以满足资金清算与交付需要的款项。公司根据《中国证券登记结算有限责任公司结算备付金管理办法》对结算备付金账户及结算备付金进行严格管理。公司结算备付金由客户备付金和公司自有备付金组成,其期末余额主要受国内证券市场行情和年末交易结算具体情况的影响。

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司结算备付金构成情况如下:

单位:万元

■

截至2019年12月31日,公司结算备付金余额为3,269,207.54万元,较2018年12月31日增长31.18%,主要是由于2019年国内证券市场行情回暖,客户资金流入股市使得客户备付金和公司自有备付金均有所增加。

截至2020年12月31日,公司结算备付金余额为5,693,400.04万元,较2019年12月31日增长74.15%,主要是由于2020年国内证券市场整体活跃度较2019年明显提升,更多的资金流入股市,导致客户备付金和公司自有备付金均增加较多。

截至2021年6月30日,公司结算备付金余额为3,773,929.74万元,较2020年12月31日下降33.71%,主要是由于受期末交易结算具体情况的影响,客户备付金规模下降较多。

3、融出资金

2018年、2019年、2020年和2021年1-6月,公司融出资金主要来自境内融资融券业务和中国大陆以外地区孖展融资业务。2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司融出资金构成情况如下:

单位:万元

■

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司客户因融资融券业务向公司提供的担保物公允价值情况如下:

单位:万元

■

截至2019年12月31日,公司融出资金账面价值为7,067,384.52万元,较2018年12月31日增长23.56%,主要系2019年国内证券市场行情回暖,公司融资融券业务融出资金有所增加所致。

截至2020年12月31日,公司融出资金账面价值为11,674,143.17万元,较2019年12月31日增长65.18%,主要系2020年国内证券市场整体活跃度较2019年明显提升,个人和机构投资者融资参与股票交易的意愿更为强烈,公司融资融券业务融出资金大幅增加所致。

截至2021年6月30日,公司融出资金账面价值为12,478,642.96万元,较2020年12月31日增长6.89%,变动较小。

4、衍生金融资产

公司衍生金融资产主要来自金融市场业务开展的远期外汇合约、利率掉期、股指期货合约和收益互换合约等衍生金融工具交易活动。衍生金融工具初始以衍生交易合同签订当日的公允价值进行计量,并以其公允价值进行后续计量,公允价值为正数的衍生金融工具确认为衍生金融资产,公允价值为负数的确认为衍生金融负债。

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司衍生金融资产金额分别为1,138,810.16万元、735,107.32万元、2,015,799.04万元和2,042,811.11万元,占总资产的比例分别为1.74%、0.93%、1.91%和1.75%,占比较小。

5、买入返售金融资产

买入返售交易是指按照合同或协议约定,先以一定的价格向交易对手买入相关资产(包括债券、股票等),待合同或协议到期日再以约定价格向交易对手返售相同的金融产品。

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司买入返售金融资产构成情况如下:

单位:万元

■

截至2019年12月31日,公司买入返售金融资产账面价值为5,883,005.30万元,较2018年12月31日下降12.68%,主要是由于债券质押式回购和买断式回购规模有所减少。

截至2020年12月31日,公司买入返售金融资产账面价值为3,922,661.35万元,较2019年12月31日下降33.32%,主要是由于股票质押式回购项目信用风险上升,公司相应减少该业务规模,并针对年末余额经审慎评估后足额计提减值准备。

截至2021年6月30日,公司买入返售金融资产账面价值为3,626,433.92万元,较2020年12月31日下降7.55%,主要是由于买断式回购和股票质押式回购规模有所减少。

6、应收款项

2018年、2019年、2020年和2021年1-6月,公司应收款项主要包括应收经纪客户款、应收代理商款、应收清算款、应收手续费及佣金、应收贷款等,占总资产的比例较小且整体较为稳定。2021年6月30日,公司应收经纪客户款项增加导致应收款项账面价值较2020年12月31日增长70.05%。2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司应收款项构成情况如下:

单位:万元

■

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司按简化模型计提减值准备的应收款项账龄及相应的坏账准备分析如下:

单位:万元、%

■

7、存出保证金

2018年、2019年、2020年和2021年1-6月,公司存出保证金包括交易保证金、信用保证金和履约保证金,在公司总资产中所占比例较小,其中,交易保证金系公司证券交易和证券经纪业务缴纳的保证金,是公司存出保证金的主要组成部分,占比维持在50%以上;信用保证金系公司信用业务缴纳的保证金。

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司存出保证金构成情况如下:

单位:万元

■

截至2019年12月31日,公司存出保证金为145,993.69万元,较2018年12月31日增长31.20%,主要系期货交易保证金规模增加所致。

截至2020年12月31日,公司存出保证金为387,777.40万元,较2019年12月31日增长165.61%,主要系转融通业务信用保证金及期货交易保证金规模均大幅增加所致。

截至2021年6月30日,公司存出保证金为3,851,050.74万元,较2020年12月31日增长893.11%,主要系下属子公司已被合约占用的保证金规模变动所致。

8、金融资产相关项目

(1)交易性金融资产

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司交易性金融资产主要系金融市场业务持有的债券、基金、股票、证券公司资产管理计划、银行理财产品等,具体构成情况如下:

单位:万元

■

截至2019年12月31日,公司交易性金融资产金额为35,534,830.71万元,较2018年12月31日增长43.61%,主要是由于债券、股票等有价证券的投资规模及公允价值增加。2019年,公司保持对债券资产较高配置比例的同时,适当增加了股票资产的配置比例,年末债券投资规模达到18,782,648.16万元,占交易性金融资产的比例为52.86%;股票投资规模达到6,216,147.02万元,占交易性金融资产的比例为17.49%。

截至2020年12月31日,公司交易性金融资产金额为41,998,085.98万元,较2019年12月31日增长18.19%,主要是由于股票和证券公司资产管理计划的投资规模及公允价值增加。2020年,公司适当减少了债券资产的配置比例,大幅提高了股票和证券公司资产管理计划资产的配置比例,年末债券投资规模减少至14,106,472.09万元,占交易性金融资产的比例降至33.59%;股票投资规模增加至14,883,701.16万元,占交易性金融资产的比例升至35.44%;证券公司资产管理计划投资规模增加至3,719,641.10万元,占交易性金融资产的比例升至8.86%。

截至2021年6月30日,公司交易性金融资产金额为46,920,895.82万元,较2020年12月31日增长11.72%,主要是由于债券投资规模增加。2021年1-6月,公司在保持其他资产投资规模相对稳定的同时,适当增加了对债券的投资规模,期末债券投资规模达到18,207,481.58万元,占交易性金融资产的比例升至38.80%;股票投资规模为14,889,297.27万元,占交易性金融资产的比例降至31.73%。

(2)其他债权投资

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司其他债权投资主要包括同业存单、国债、企业债、金融债等,具体构成情况如下:

单位:万元

■

截至2019年12月31日,公司其他债权投资金额为2,368,406.27万元,较2018年12月31日下降34.80%,主要系同业存单投资规模减少所致。

截至2020年12月31日,公司其他债权投资金额为4,940,090.01万元,较2019年12月31日增长108.58%,主要系国债、金融债、同业存单、企业债投资规模均大幅增加所致。

截至2021年6月30日,公司其他债权投资金额为5,801,906.58万元,较2020年12月31日增长17.45%,主要系同业存单投资规模增加所致。

(3)其他权益工具投资

2018年12月31日、2019年12月31日和2020年12月31日,公司其他权益工具投资主要为证金1号项目,该项目为公司与其他若干家证券公司投资于中国证券金融股份有限公司统一运作的专户。根据相关合约,公司与其他投资该专户的证券公司按投资比例分担投资风险、分享投资收益,由中国证券金融股份有限公司进行统一运作与投资管理。公司出于非交易性目的对该项投资进行管理。

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司其他权益工具投资构成情况如下:

单位:万元

■

9、长期股权投资

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司长期股权投资由对联营企业和合营企业的投资构成,占总资产的比例较低且金额波动较小,具体构成情况如下:

单位:万元

■

10、投资性房地产

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司投资性房地产采用成本模式计量,无按公允价值计量的投资性房地产,具体情况如下:

单位:万元

■

11、固定资产

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司固定资产主要由房屋及建筑物、电子设备、运输设备、办公设备等构成,占总资产的比例较低且金额波动较小,具体情况如下:

单位:万元

■

12、无形资产

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司无形资产主要由土地使用权、客户关系、商标权、软件等构成,占总资产的比例较低且金额波动较小,具体构成情况如下:

单位:万元

■

13、商誉

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司商誉由非同一控制下企业合并形成,具体构成情况如下:

单位:万元

■

注:表中“中信证券股份有限公司”系公司吸收合并中信证券(浙江)有限责任公司而形成的商誉。

14、递延所得税资产

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司递延所得税资产主要由应付职工薪酬、资产减值准备、衍生金融工具公允价值变动等产生的可抵扣暂时性差异形成,具体构成情况如下:

单位:万元

■

15、使用权资产

根据财政部2018年12月7日修订发布的《企业会计准则第21号——租赁》(以下简称“新租赁准则”),自2019年1月1日起,公司根据新租赁准则要求,对于除短期租赁和低价值资产租赁外的其余经营租赁,同时确认“使用权资产”和“租赁负债”。

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司使用权资产主要由房屋及建筑物构成,具体情况如下:

单位:万元

■

注:首次施行新租赁准则日为2019年1月1日。该变化构成了会计政策变更,且相关金额的调整已经确认在财务报表中。公司选择不对比较期间信息进行重述。

16、其他资产

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司其他资产主要包括大宗商品存货、其他应收款、工程项目、应收利息、长期待摊费用等,占总资产的比例分别为0.92%、1.01%、1.37%和0.64%,占比较小,具体构成情况如下:

单位:万元

■

2018年、2019年、2020年和2021年1-6月,大宗商品存货系公司其他资产的重要组成部分,主要由中信证券投资有限公司持有的金属类存货和中信期货有限公司持有的金属类、农产品类存货构成。

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司其他应收款主要包括各类押金、预付采购款等,2020年12月31日余额较2019年12月31日大幅增长主要系中信期货有限公司购买现货所支付的预付款项增加所致。

2020年12月31日,公司其他项目余额为487,495.87万元,金额较大,主要系公司2020年与多家期货公司合作,国债充抵保证金业务规模变大所致。

(二)负债结构分析

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司主要负债项目构成情况如下:

单位:万元、%

■

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司负债主要由拆入资金、交易性金融负债、衍生金融负债、卖出回购金融资产款、代理买卖证券款、应付款项和应付债券构成,上述七项负债占总负债的比例分别为90.72%、91.15%、93.20%和93.49%。

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司代理买卖证券款和代理承销证券款合计分别为9,792,150.40万元、12,362,474.41万元、20,418,182.28万元和24,594,521.37万元,占总负债的比例分别为19.73%、19.74%、23.55%和25.16%。扣除代理买卖证券款和代理承销证券款后,2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司负债总额分别为39,837,971.72万元、50,264,789.29万元、66,289,773.55万元和73,161,517.44万元。

截至2019年12月31日,公司负债总额为62,627,263.70万元,较2018年12月31日增长26.19%,主要系卖出回购金融资产款、代理买卖证券款、拆入资金和交易性金融负债增加所致。

截至2020年12月31日,公司负债总额为86,707,955.83万元,较2019年12月31日增长38.45%,主要系代理买卖证券款、应付款项、应付债券、衍生金融负债和卖出回购金融资产款增加所致。

截至2021年6月30日,公司负债总额为97,756,038.81万元,较2020年12月31日增长12.74%,主要系代理买卖证券款和应付款项增加所致。

1、短期借款

2018年、2019年、2020年和2021年1-6月,公司短期借款主要是中信证券国际有限公司、中信期货有限公司和金石投资有限公司等取得的信用借款,用于公司日常经营的流动性管理。2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司短期借款具体构成情况如下:

单位:万元

■

2、应付短期融资款

2018年、2019年、2020年和2021年1-6月,公司应付短期融资款主要来自公司发行的短期公司债、收益凭证和短期融资券。2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司应付短期融资款具体构成情况如下:

单位:万元

■

3、拆入资金

2018年、2019年、2020年和2021年1-6月,公司拆入资金主要包括银行拆入资金以及通过转融通业务从中国证券金融股份有限公司融入的资金。2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司拆入资金具体构成情况如下:

单位:万元

■

4、交易性金融负债

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司交易性金融负债具体构成情况如下:

单位:万元

■

截至2019年12月31日,公司交易性金融负债金额为5,771,699.88万元,较2018年12月31日增长21.14%,主要系债券和收益凭证融资规模增加以及公允价值变动所致。

截至2020年12月31日,公司交易性金融负债金额为5,840,874.38万元,较2019年12月31日增长1.20%,变动较小。

截至2021年6月30日,公司交易性金融负债金额为6,626,173.11万元,较2020年12月31日增长13.44%,主要系收益凭证融资规模增加所致。

5、衍生金融负债

2018年、2019年、2020年和2021年1-6月,公司衍生金融负债主要来自金融市场业务开展的衍生金融工具交易活动。

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司衍生金融负债金额分别为931,189.89万元、1,399,175.01万元、4,687,620.56万元和3,467,889.28万元,占总负债的比例分别为1.88%、2.23%、5.41%和3.55%,主要受衍生金融工具投资规模及公允价值变动的影响。

6、卖出回购金融资产款

卖出回购金融资产款是指公司按照回购协议先卖出再按固定价格买入金融资产所融入的资金。

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司卖出回购金融资产款具体构成情况如下:

单位:万元

■

截至2019年12月31日,公司卖出回购金融资产款金额为17,444,789.28万元,较2018年12月31日增长43.38%,主要是由于债券质押式回购业务和黄金掉期业务规模增加。

截至2020年12月31日,公司卖出回购金融资产款金额为19,829,940.00万元,较2019年12月31日增长13.67%,主要是由于买断式回购业务规模增加。

截至2021年6月30日,公司卖出回购金融资产款金额为21,433,648.83万元,较2020年12月31日增长8.09%,主要是由于质押式回购业务规模增加。

7、代理买卖证券款

代理买卖证券款(含信用交易代理买卖证券款)是指公司接受客户委托,代理客户买卖股票、债券和基金等有价证券而收到的款项。该负债与客户资产存在配比关系,且受我国证券市场环境影响较大。2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司代理买卖证券款具体构成情况如下:

单位:万元

■

截至2019年12月31日,公司代理买卖证券款金额为12,335,175.39万元,较2018年12月31日增长26.16%,主要是由于2019年国内证券市场行情回暖,客户资金流入股市,导致境内经纪业务代理买卖证券款规模增加。

截至2020年12月31日,公司代理买卖证券款金额为20,311,058.76万元,较2019年12月31日增长64.66%,主要是由于2020年国内证券市场整体活跃度较2019年明显提升,更多的客户资金流入股市,导致境内经纪业务和信用业务代理买卖证券款规模增加较多。

截至2021年6月30日,公司代理买卖证券款金额为24,517,849.47万元,较2020年12月31日增长20.71%,主要是由于2021年1-6月国内证券市场整体活跃度较2020年明显提升,更多的客户资金流入股市,导致境内经纪业务代理买卖证券款规模增加较多。

8、应付职工薪酬

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司应付职工薪酬包括短期薪酬、离职后福利(设定提存计划)和辞退福利,具体构成情况如下:

单位:万元

■

2018年、2019年、2020年和2021年1-6月,公司应付职工薪酬主要组成部分为工资、奖金、津贴和补贴,合计占应付职工薪酬的比例均在95%以上。公司根据绩效考核办法对员工进行考评和管理,并提取绩效考核工资,应付职工薪酬的变动主要受公司提取的绩效考核工资变动和薪酬支付安排的影响。

截至2019年12月31日,公司应付职工薪酬金额为1,460,823.39万元,较2018年12月31日增长20.79%,主要是由于2019年国内证券市场行情回暖,公司提取的绩效考核相关薪酬相应增加。

截至2020年12月31日,公司应付职工薪酬金额为1,758,398.35万元,较2019年12月31日增长20.37%,主要是由于2020年国内证券市场行情较2019年进一步好转,公司提取的绩效考核相关薪酬相应增加。

截至2021年6月30日,公司应付职工薪酬金额为1,806,624.27万元,较2020年12月31日增长2.74%,变动较小。

9、应付款项

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司应付款项具体构成情况如下:

单位:万元

■

10、长期借款

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司长期借款具体构成情况如下:

单位:万元

■

截至2019年12月31日,公司长期借款金额为38,333.38万元,较2018年12月31日下降74.27%,主要是由于抵押借款规模减少且信用借款全部偿还。

截至2020年12月31日,公司长期借款金额为89,353.57万元,较2019年12月31日增长133.10%,主要是由于抵押借款规模增加。

截至2021年6月30日,公司长期借款金额为80,259.02万元,较2020年12月31日下降10.18%,主要是由于抵押借款规模减少。

11、应付债券

2018年、2019年、2020年和2021年1-6月,公司应付债券主要包括发行的公司债券、中期票据、次级债券、收益凭证等。

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司应付债券金额分别为11,659,170.13万元、12,601,097.79万元、17,198,781.94万元和18,251,629.36万元,占总负债的比例分别为23.49%、20.12%、19.84%和18.67%。

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司债券发行及债券期末余额具体情况如下:

单位:万元

■

12、其他负债

2018年、2019年、2020年和2021年1-6月,公司其他负债主要包括其他应付款、代理兑付证券款、应付股利、应付利息等。2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司其他负债金额分别为339,997.00万元、434,523.30万元、768,003.65万元和1,320,387.64万元,占总负债的比例分别为0.69%、0.69%、0.89%和1.35%,占比较小。

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司其他负债具体构成情况如下:

单位:万元

■

(三)偿债能力分析

1、2018年、2019年、2020年和2021年1-6月的偿债能力指标

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司资产负债率指标情况如下:

单位:%

■

注:资产负债率=(负债总额-代理买卖证券款-代理承销证券款)/(资产总额-代理买卖证券款-代理承销证券款)。

截至2019年12月31日,公司资产负债率(合并)为75.24%,较2018年12月31日上升3.49个百分点,主要是由于卖出回购金融资产款、拆入资金和交易性金融负债增加,导致负债总额上升。

截至2020年12月31日,公司资产负债率(合并)为78.10%,较2019年12月31日上升2.86个百分点,主要是由于应付款项、应付债券、衍生金融负债和卖出回购金融资产款增加,导致负债总额上升。

截至2021年6月30日,公司资产负债率(合并)为79.25%,较2020年12月31日上升1.15个百分点,主要是由于应付款项、卖出回购金融资产款和应付债券增加,导致负债总额上升。

2018年、2019年、2020年和2021年1-6月,公司资产负债率保持在合理水平,公司不存在偿债能力不足的问题。

2、与同行业可比上市公司的比较情况

公司选取截至2020年12月31日除公司外总资产前十大的上市证券公司作为公司的可比公司,包括华泰证券、国泰君安、招商证券、申万宏源、海通证券、广发证券、银河证券、中金公司、中信建投和国信证券股份有限公司(以下简称“国信证券”)共10家证券公司。

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司及同行业可比上市公司资产负债率情况如下:

单位:%

■

数据来源:同行业可比上市公司定期报告,其中,申万宏源取其所属集团申万宏源集团股份有限公司合并财务数据口径

2018年12月31日、2019年12月31日、2020年12月31日和2021年6月30日,公司资产负债率变动趋势与同行业可比上市公司相比不存在重大差异,且与同行业可比上市公司平均水平接近,具有良好的偿债能力。

(四)资产周转能力分析

1、2018年、2019年、2020年和2021年1-6月的资产周转能力指标

2018年、2019年、2020年和2021年1-6月,公司资产周转率较为稳定,具体情况如下:

■

注:资产周转率=营业收入/期初和期末的(资产总额-代理买卖证券款-代理承销证券款)的平均余额,2021年1-6月数据未经年化。

2、与同行业可比上市公司的比较情况

2018年、2019年、2020年和2021年1-6月,公司及同行业可比上市公司资产周转率情况如下:

单位:次

■

数据来源:同行业可比上市公司定期报告,其中,申万宏源取其所属集团申万宏源集团股份有限公司合并财务数据口径;2021年1-6月数据未经年化

2018年、2019年、2020年和2021年1-6月,公司资产周转率变动趋势与同行业可比上市公司相比不存在重大差异,且与同行业可比上市公司平均水平接近。

二、盈利能力分析

公司主要从事投资银行、财富管理、资产管理、金融市场等相关金融服务,营业收入主要包括手续费及佣金净收入、利息净收入、投资收益、公允价值变动收益等。2018年、2019年、2020年和2021年1-6月,公司主要经营业绩指标如下:

单位:万元

■

2018年、2019年、2020年和2021年1-6月,面对复杂多变的经营形势,公司秉承“成为全球客户最为信赖的国内领先、国际一流的中国投资银行”的发展愿景和目标,经营业绩位居国内行业领先地位,体现了公司较强的盈利能力和风险抵御能力。

2018年,受国内市场流动性收紧、中美贸易摩擦持续升级、国内经济增长稳中趋缓等因素影响,国内股票市场呈现震荡下行态势。面对严峻的资本市场环境,公司及时把握政策新导向,通过加大营销力度等手段拓展收入来源。2018年,公司实现营业收入3,722,070.81万元,实现归属于母公司股东的净利润938,989.60万元。

2019年,国内宏观经济面临较大下行压力,但经济运行总体保持平稳,结构调整稳步推进,证券市场较2018年有所回暖。公司积极抓住资本市场改革发展机遇,稳步推进各项经营管理工作,各项财务指标稳健增长,各项业务排名继续保持领先。2019年,公司实现营业收入4,313,969.76万元,实现归属于母公司股东的净利润1,222,860.97万元,较2018年分别增长15.90%、30.23%。

2020年,受新冠疫情的影响,国内货币政策保持宽松,市场流动性总体充裕,国内证券市场整体活跃度较2019年明显提升。公司紧抓行业发展机遇,各项主要业务排名继续保持国内领先地位。2020年,公司实现营业收入5,438,273.02万元,实现归属于母公司股东的净利润1,490,232.42万元,较2019年分别增长26.06%、21.86%。

2021年1-6月,国内经济增长和货币政策操作向疫情前常态化回归,货币政策整体处于稳增长和防风险的动态均衡,宏观经济持续复苏,国内证券市场整体活跃度较2020年明显提升。公司对外继续扩大境内外客户覆盖、拓展业务机会,对内不断加强各业务流程内部控制和风险管理,巩固提升自身综合竞争优势。2021年1-6月,公司实现营业收入3,772,062.35万元,实现归属于母公司股东的净利润1,219,798.38万元,较2020年1-6月分别增长41.05%、36.66%。

(一)营业收入

1、按会计核算口径划分的营业收入

2018年、2019年、2020年和2021年1-6月,公司分别实现营业收入3,722,070.81万元、4,313,969.76万元、5,438,273.02万元和3,772,062.35万元,营业收入按会计口径划分情况如下:

单位:万元、%

■

从收入结构看,手续费及佣金净收入、利息净收入、投资收益和公允价值变动收益是公司营业收入的主要组成部分,2018年、2019年、2020年和2021年1-6月,上述四项收入合计占营业收入的比例分别为76.91%、85.21%、87.98%和80.04%。

(1)手续费及佣金净收入

2018年、2019年、2020年和2021年1-6月,公司手续费及佣金净收入主要来自证券经纪业务、投资银行业务、资产管理业务、基金管理业务等。2018年、2019年、2020年和2021年1-6月,公司分别实现手续费及佣金净收入1,742,680.81万元、1,802,217.90万元、2,676,404.72万元和1,601,006.42万元,占当期营业收入的比例分别为46.82%、41.78%、49.21%和42.44%。2018年、2019年、2020年和2021年1-6月,公司手续费及佣金净收入的构成情况如下:

单位:万元

■

2019年,公司实现手续费及佣金净收入1,802,217.90万元,较2018年增长3.42%,变动较小。其中,公司实现投资银行业务手续费净收入446,527.93万元,较2018年增长22.71%,主要是由于2019年IPO发行审核通过率显著回升、科创板IPO注册制快速落地和再融资监管政策部分松绑,国内证券市场股权融资规模同比大幅上升,同时,受经济增速下降、流动性总体宽松及央行降准降息等因素影响,信用债券收益率大幅下行,国内债券一级市场融资规模明显增长。

2020年,公司实现手续费及佣金净收入2,676,404.72万元,较2019年增长48.51%,主要是由于2020年国内证券市场整体活跃度较2019年明显提升,沪深市场股票基金交易量同比上升,导致公司手续费及佣金净收入中的经纪业务手续费净收入同比增长51.61%;同时,随着科创板、创业板注册制改革推进,A股IPO发行规模显著提升,加之国内货币政策保持宽松,市场流动性总体充裕,债券市场融资规模大幅增长等,导致公司手续费及佣金净收入中的投资银行业务手续费净收入同比增长54.11%;另外,通过优化客户和资金结构、完善资产配置研究框架、大力开展基金产品销售等,公司资产管理费收入显著增加,导致公司手续费及佣金净收入中的资产管理业务手续费净收入同比增长40.29%。

2021年1-6月,公司实现手续费及佣金净收入1,601,006.42万元,较2020年1-6月增长47.88%,主要是由于2021年1-6月国内证券市场整体活跃度较2020年明显提升,公司代理股票基金等交易总额实现了较好的增长,导致公司手续费及佣金净收入中的经纪业务手续费净收入同比增长34.61%;同时,华夏基金管理有限公司强化战略性方向投资,投资业绩显著提升,持续营销成效显著,整体资产管理规模进一步提升,导致公司手续费及佣金净收入中的基金管理业务手续费净收入同比增长55.75%;另外,随着注册制改革推进和2020年推出的再融资新政逐步落地,A股IPO发行规模显著提升,再融资发行持续快速增长,加之公司债务融资业务承销金额有所增长等,导致公司手续费及佣金净收入中的投资银行业务手续费净收入同比增长48.89%。

(2)利息净收入

2018年、2019年、2020年和2021年1-6月,公司分别实现利息净收入242,240.90万元、204,458.95万元、258,696.57万元和232,353.81万元,占当期营业收入的比例分别为6.51%、4.74%、4.76%和6.16%。2018年、2019年、2020年和2021年1-6月,公司利息净收入的构成情况如下:

单位:万元

■

2019年,公司实现利息净收入204,458.95万元,较2018年下降15.60%,主要是由于2019年公司买入返售金融资产规模减少使得买入返售利息收入同比下降18.14%。

2020年,公司实现利息净收入258,696.57万元,较2019年增长26.53%,主要是由于2020年公司融资融券业务规模增加使得融资融券利息收入同比增长47.58%。

2021年1-6月,公司实现利息净收入232,353.81万元,较2020年1-6月增长186.73%,主要是由于2021年1-6月公司融出资金业务规模增加使得融资融券利息收入同比增长80.75%。

(3)投资收益

2018年、2019年、2020年和2021年1-6月,公司投资收益主要来自按照权益法核算的长期股权投资收益和金融市场业务金融工具投资收益。2018年、2019年、2020年和2021年1-6月,公司分别实现投资收益707,130.98万元、1,874,788.99万元、2,488,352.04万元和1,001,982.71万元,占当期营业收入的比例分别为19.00%、43.46%、45.76%和26.56%。2018年、2019年、2020年和2021年1-6月,公司投资收益的构成情况如下:

单位:万元

■

2018年、2019年、2020年和2021年1-6月,公司按照权益法核算的长期股权投资收益来自对联营企业和合营企业的投资收益,其变动主要受上述企业当期经营业绩的影响。

(4)公允价值变动收益

2018年、2019年、2020年和2021年1-6月,公司公允价值变动收益主要来自金融市场业务持有的金融工具的公允价值变动。2018年、2019年、2020年和2021年1-6月,公司分别实现公允价值变动收益170,619.48万元、-205,539.84万元、-639,110.54万元和183,652.31万元,占当期营业收入的比例分别为4.58%、-4.76%、-11.75%和4.87%。2018年、2019年、2020年和2021年1-6月,公司公允价值变动收益的构成情况如下:

单位:万元

■

(5)其他业务收入

2018年、2019年、2020年和2021年1-6月,公司其他业务收入主要来自大宗商品贸易收入,其金额变动主要受各期大宗商品交易业务规模变动的影响。2018年、2019年、2020年和2021年1-6月,公司分别实现其他业务收入763,562.09万元、599,459.37万元、669,808.77万元和734,695.60万元,占当期营业收入的比例分别为20.51%、13.90%、12.32%和19.48%。

2、按业务分部划分的营业收入

公司营业收入按业务类型划分为经纪业务收入、资产管理业务收入、证券投资业务收入、证券承销业务收入和其他业务收入。2018年、2019年、2020年和2021年1-6月,公司各项业务收入及其占营业收入的比例情况如下:

单位:万元、%

■

(1)经纪业务

公司经纪业务主要包括证券经纪业务、期货经纪业务、外汇经纪业务等。2018年、2019年、2020年和2021年1-6月,公司经纪业务分别实现营业收入989,407.65万元、955,445.90万元、1,439,797.14万元和924,838.58万元,占当期营业收入的比例分别为26.58%、22.15%、26.48%和24.52%。

2019年,公司经纪业务实现营业收入955,445.90万元,较2018年下降3.43%,变动较小。

2020年,公司经纪业务实现营业收入1,439,797.14万元,较2019年增长50.69%,主要是由于2020年国内证券市场整体活跃度较2019年明显提升,沪深市场股票基金交易量同比上升,导致公司经纪业务手续费收入增长。

2021年1-6月,公司经纪业务实现营业收入924,838.58万元,较2020年1-6月增长40.67%,主要是由于2021年1-6月国内证券市场整体活跃度较2020年明显提升,公司代理股票基金等交易总额实现了较好的增长,导致公司经纪业务手续费收入增长。

(2)资产管理业务

公司资产管理业务主要包括资产管理、基金管理等业务。2018年、2019年、2020年和2021年1-6月,公司资产管理业务分别实现营业收入646,772.68万元、737,535.30万元、956,105.63万元和636,041.80万元,占当期营业收入的比例分别为17.38%、17.10%、17.58%和16.86%。

2019年,公司资产管理业务实现营业收入737,535.30万元,较2018年增长14.03%,主要是由于公司和华夏基金管理有限公司资产管理规模提升。

2020年,公司资产管理业务实现营业收入956,105.63万元,较2019年增长29.64%,主要是由于2020年通过优化客户和资金结构、完善资产配置研究框架、大力开展基金产品销售等,公司资产管理费收入显著增加。

2021年1-6月,公司资产管理业务实现营业收入636,041.80万元,较2020年1-6月增长55.88%,主要是由于2021年1-6月华夏基金管理有限公司投资业绩显著提升的同时整体资产管理规模进一步提升,其基金管理费收入增加较多,且公司通过加强产品创新、积极推动银行主动管理业务转型、以FOF产品为载体迅速做大高净值个人业务等,资产管理计划管理费收入亦大幅增加。

(3)证券投资业务

公司证券投资业务主要包括权益产品、固定收益产品、衍生品的交易及做市业务、融资融券业务和另类投资业务等。2018年、2019年、2020年和2021年1-6月,公司证券投资业务分别实现营业收入916,096.34万元、1,224,115.91万元、1,340,609.99万元和976,806.17万元,占当期营业收入的比例分别为24.61%、28.38%、24.65%和25.90%。

2019年,公司证券投资业务实现营业收入1,224,115.91万元,较2018年增长33.62%,主要是由于2019年公司处置金融工具取得的投资收益大幅增加。

(下转28版)

(上接26版)