鹏欣环球资源股份有限公司

第七届董事会第二十次会议决议公告

证券代码:600490 证券简称:鹏欣资源 公告编号:临2022-010

鹏欣环球资源股份有限公司

第七届董事会第二十次会议决议公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

鹏欣环球资源股份有限公司(以下简称“公司”)第七届董事会第二十次会议于2022年2月14日(星期一)以通讯方式召开。会议应到董事9名,实到董事9名,有效表决票9票,符合《公司法》和《公司章程》的有关规定。会议由王晋定董事长主持,经与会董事认真审议,以书面表决形式审议通过如下决议:

一、审议通过《关于控股子公司对外投资的议案》

具体内容详见同日刊登的《关于控股子公司对外投资的公告》。

表决结果:9票同意,0票反对,0票弃权。

二、审议通过《关于为控股子公司提供担保的议案》

本次担保事项处于风险可控的范围内,符合公司整体利益,不存在损害上市公司及全体股东利益的情形,不会对公司的正常运作和业务发展造成不利影响。审批程序合法,符合相关规定。董事会同意为CAPM Tau Mine Proprietary Limited提供担保。

具体内容详见同日刊登的《关于为控股子公司提供担保的公告》。

表决结果:9票同意,0票反对,0票弃权。

特此公告。

鹏欣环球资源股份有限公司董事会

2022年2月16日

证券代码:600490 证券简称:鹏欣资源 公告编号:临2022-011

鹏欣环球资源股份有限公司

第七届监事会第十五次会议决议公告

本公司监事会及全体监事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

鹏欣环球资源股份有限公司(以下简称“公司”)第七届监事会第十五次会议于2022年2月14日(星期一)以通讯方式召开。会议应到监事3名,实到监事3名,有效表决票3票,会议的召开符合《公司法》和《公司章程》的有关规定。会议由监事会主席严东明先生主持,经与会监事认真审议,以书面表决形式审议通过如下决议:

一、审议通过《关于为控股子公司提供担保的议案》

监事会经审议后认为:CAPM Tau Mine Proprietary Limited是公司控股子公司,本次担保是为了满足其业务开展需求,不存在损害公司和股东尤其是中小股东利益的情形,不会影响公司的独立性。我们同意本次担保事项。

表决结果:3票同意,0票反对,0票弃权。

特此公告。

鹏欣环球资源股份有限公司监事会

2022年2月16日

证券代码:600490 证券简称:鹏欣资源 公告编号:临2022-012

鹏欣环球资源股份有限公司

关于控股子公司对外投资的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示:

●交易简要内容:公司控股子公司CAPM Tau Mine Proprietary Limited拟以3亿南非兰特收购Tau Lekoa Gold Mining Company Proprietary Limited持有的Tau矿中采矿权17(矿权号:NW30/5/1/2/2/17MR)及探矿权11862(矿权号:NW30/5/1/1/2/11862PR)与相应的资产等业务。本次交易对价折合人民币12,609万元(按2022年2月14日南非兰特汇率0.4203折算)。

●根据《公司章程》、《公司对外投资管理制度》及相关法律法规的规定,本投资事项不涉及关联交易,也不构成重大资产重组,在董事会对外投资授权范围内,无需提交公司股东大会审议。公司于2022年2月14日召开第七届董事会第二十次会议审议通过了本投资事项。

●本次交易实施不存在重大法律障碍。

●其它需要提醒投资者重点关注的风险事项:本次签署的协议存在因先决条件不能成立而导致本次收购不能生效履行的风险,以及因行业环境发生重大变化导致投资收益不达预期的风险,公司将督促防范各方面的投资风险,尽力维护公司投资资金的安全。

一、交易概述

鹏欣环球资源股份有限公司(以下简称“鹏欣资源”或“公司”)于2022年2月14日召开第七届董事会第二十次会议,审议通过了《关于控股子公司对外投资的议案》。

公司控股子公司CAPM Tau Mine Proprietary Limited(以下简称“CAPM-TM”)于2022年2月14日与Tau Lekoa Gold Mining Company Proprietary Limited(以下简称“TLGM”)、CAPM African Precious Metals Proprietary Limited及Nicolor Proprietary Limited签署《收购协议》,收购TLGM持有的Tau矿中采矿权17(Tau Lekoa mine采矿权,矿权号:NW30/5/1/2/2/17MR)及探矿权11862(Goedgenoeg勘探权,矿权号:NW30/5/1/1/2/11862PR)与相应的所有权、财产(土地、厂房、设备、竖井提升、井巷工程等固定资产、可转让许可证以及Tau Lekoa废石堆场)等业务,基准购买价格为3亿兰特,折合人民币12,609万元(按2022年2月14日南非兰特汇率0.4203折算)。

本次交易是利用Tau矿内在产10号井完善的生产设备设施和200万吨/年的提升能力、采掘系统,开发紧邻公司控股子公司CAPM African Precious Metals (Pty) Ltd旗下奥尼金矿6号井西部矿体,优化采矿生产体系,实现节省建设投资、缩短开发周期,快速生产、增加产能的目的。

根据《公司章程》、《公司对外投资管理制度》及相关法律法规的规定,本投资事项不涉及关联交易,也不构成重大资产重组,在董事会对外投资授权范围内,无需提交股东大会审议。

二、交易双方的基本情况

1、转让方

Tau Lekoa Gold Mining Company Proprietary Limited

企业性质:Private Company

注册地:2135 First Floor,Old Trafford 1,Isle Of Houghton,13 Boundary Road,Houghton 2198。

主要股东:Village Main Reef Gold Investment 01 Pty Ltd.持有其100%股权。

最近一年及一期主要财务指标:

币种:兰特 单位:元

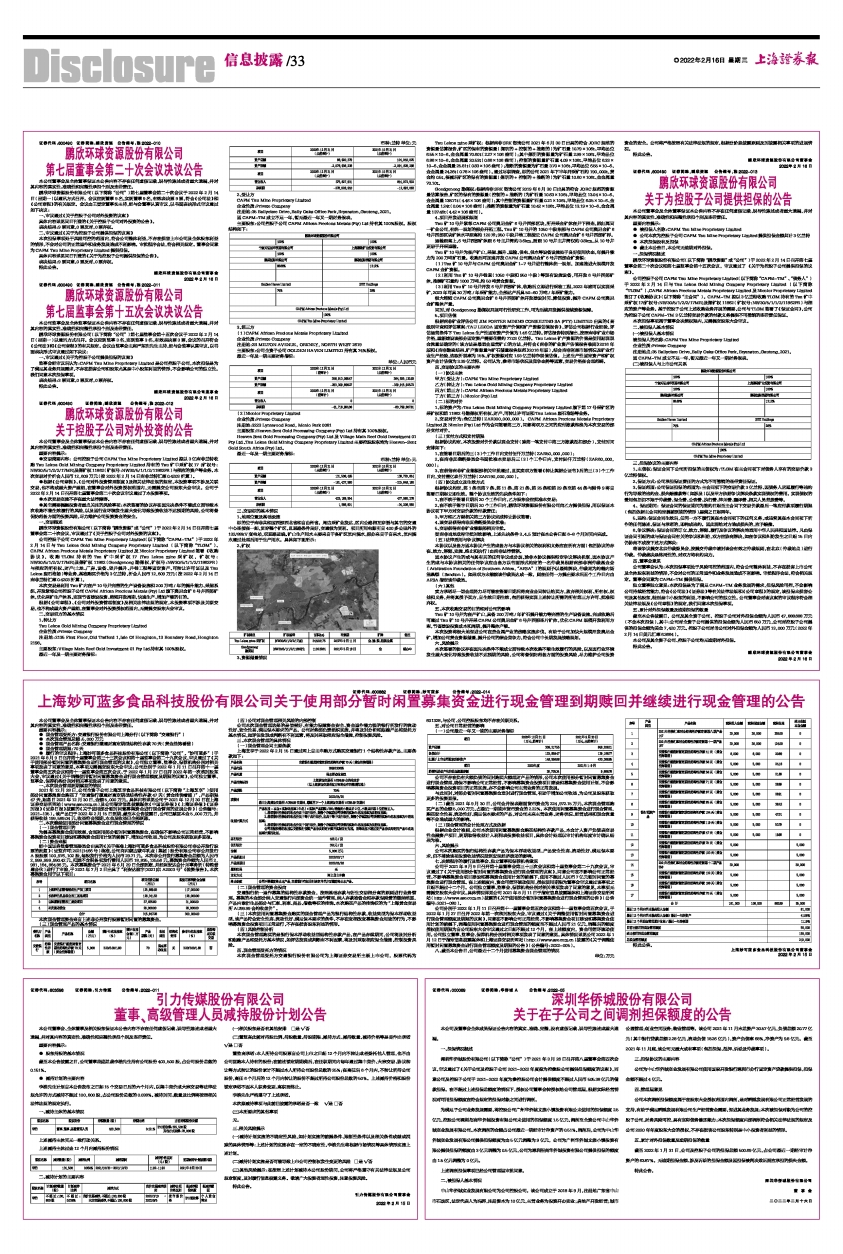

■

2、受让方

CAPM Tau Mine Proprietary Limited

企业性质:Private Company

注册地:35 Ballyclare Drive,Bally Oaks Office Park,Bryanston,Gauteng,2021。

因CAPM-TM成立不足一年,暂无最近一年又一期财务报表。

主要股东:公司控股子公司CAPM African Precious Metals (Pty) Ltd持有其100%股权。股权结构如下:

■

3、第三方

(1)CAPM African Precious Metals Proprietary Limited

企业性质:Private Company

注册地:2B MILTON AVENUE, ORKNEY, NORTH WEST 2619

主要股东:公司全资子公司GOLDEN HAVEN LIMITED持有其74%股权。

最近一年及一期主要财务指标:

单位:人民币元

■

(2)Nicolor Proprietary Limited

企业性质:Private Company

注册地:3223 Lynnwood Road, Menlo Park 0081

主要股东:Heaven Sent Gold Processing Company (Pty) Ltd持有其100%股权。

Heaven Sent Gold Processing Company (Pty) Ltd及Village Main Reef Gold Investment 01 Pty Ltd.、Tau Lekoa Gold Mining Company Proprietary Limited主要控股股东均为Heaven-Sent Gold South Africa (Pty) Ltd。

最近一年及一期主要财务指标:

币种:兰特 单位:元

■

三、交易标的基本情况

1、地理位置及基础设施

标的位于南非共和国西部西北省和自由州省。周边采矿业发达,区内公路相互穿插与其它的交通中心连接在一起,贯穿整个矿区,且道路条件良好,交通极为便利。项目所用电源引自400多公里外的132/88kV变电站,双回路进线。矿山生产用水主要来自于各矿区坑内涌水,部分来自于自来水,坑内涌水通过处理后用于生产用水。具体如下图所示:

2、矿权

■

■

3、资源储量情况

Tau Lekoa mine采矿权:根据南非SRK咨询公司2021年6月30日出具的符合JORC规范的资源量估算报告,矿区的保有的资源量(探明的+控制的+推断的)为矿石量10.79×106t、平均品位6.55×10-6、金金属量70.60t(2.27×106盎司);其中探明的资源量为矿石量2.99×106t、平均品位6.86×10-6、金金属量20.53t(0.66×106盎司);控制的资源量矿石量4.09×106t、平均品位6.33×10-6、金金属量25.81t(0.83×106盎司);推断的资源量为矿石量3.70×106t、平均品位6.55×10-6、金金属量24.26t(0.78×106盎司)。通过尽职调查,标的公司2021年下半年开采矿石约190,000t,黄金约0.5t,核减后矿区的保有的资源量(探明的+控制的+推断的)为矿石量10.60×106t、金金属量70.10t。

Goedgenoeg 勘探权:根据南非SRK咨询公司2019年6月30日出具的符合JORC规范的资源量估算报告,矿区的保有的资源量(控制的+推断的)为矿石量10.63×106t、平均品位13.04×10-6、金金属量138.71t(4.46×106盎司);其中控制的资源量矿石量0.21×106t、平均品位6.05×10-6、金金属量1.24t(0.04×106盎司);推断的资源量为矿石量10.42×106t、平均品位13.19×10-6、金金属量137.46t(4.42×106盎司)。

4、项目开发进展和规划

Tau矿10号井紧邻CAPM公司奥尼金矿6号井西部区块,所开采金矿体在井下相连,原归属同一矿业公司,有统一规划的部分开拓工程。Tau矿10号井的1050中段东部与CAPM公司奥尼金矿6号井西部区块矿体水平距离约120米;950中段井巷工程接近CAPM公司奥尼金矿6号井西部矿界。

运输距离上,6号井西部矿体距6号主井筒约3.6km,而距10号井主井筒仅约0.8km,从10号井更易于开采运输。

Tau矿10号井为在产矿山,采掘、提升、运输、供电、供水等设备设施处于良好使用状态,年提升能力为200万吨矿石量。收购后可加速开发CAPM公司奥尼金矿6号井西部金矿资源:

(1)Tau矿10号井与CAPM公司奥尼金矿1-7号井进行整体统一规划,加速推进大规模开发CAPM金矿资源。

(2)利用Tau矿10号井巷道(1050中段和950中段)等现有设施设备,可开发6号井西部矿体,推测矿石量约1000万吨、约50吨黄金资源。

(3)利用Tau矿10号井开发6号井西部矿体,收购后立即进行采准工程,2022年底可以实现采矿,2023年可具30万吨/年采矿能力,全部达产后具50-60万吨/年采矿能力。

极大缩短CAPM公司奥尼金矿6号井西部矿体开发建设时间、降低投资、提升CAPM公司奥尼金矿整体产量。

同时,对Goedgenoeg 勘探权开展可行性研究工作,可为后续开发提供接续资源保障。

5、项目估值

根据南非矿业评估公司JIM PORTER MINING CONSULTING SA (PTY) LIMITED出具的《高级别审查和评估草案:TAU LEKOA固定资产价值和矿产资源估值报告》,评估公司根据行业经验,评估运营条件下Tau Lekoa生产性固定资产价值为1.46亿兰特。评估报告特别指出,按照南非矿业市场价格,重新建设该部分固定资产需要花费约77.03亿兰特。Tau Lekoa矿产资源的价值是使用贴现现金流量法确定的(该方法是最适合运营矿山的方法,并符合《南非的矿业资产估值报告准则》2016年版和《南非勘查结果、矿产资源量与矿石储量报告规范》2016年版),结合南非利率市场情况及矿业行业生产经验,选取折现率为15%,矿权资源对应1.93亿兰特净现值估值。上述生产性固定资产和矿权资产合计估值为3.39亿兰特。公司认为,参考市场状况及竞争态势等因素,交易价格在合理范畴。

四、交易协议的主要内容

(一)协议主体

甲方(受让方):CAPM Tau Mine Proprietary Limited

乙方(转让方):Tau Lekoa Gold Mining Company Proprietary Limited

丙方(第三方):CAPM African Precious Metals Proprietary Limited

丁方(第三方):Nicolor (Pty) Ltd

(二)标的对价

1、标的资产为:Tau Lekoa Gold Mining Company Proprietary Limited旗下第17号采矿区的采矿权和第11862号勘探权所有权、财产、可转让许可证和Tau Lekoa废石堆场等业务。

2、交易对价为:叁亿兰特(ZAR300,000,000)。 CAPM African Precious Metals Proprietary Limited及Nicolor (Pty) Ltd作为合同签署第三方,同意将双方之间的应付账款转换为本次交易的部分支付对价。

(三)支付方式和支付期限

根据协议约定,本次投资对价价款以现金支付(除第一笔支付中第三方账款抵扣部分),支付时间安排如下:

1、在签署日期后的三(3)个工作日内支付伍仟万兰特(ZAR50,000,000);

2、在南非反垄断委员会书面批准本交易后三(3)个工作日内,支付陆仟万兰特(ZAR60,000,000);

3、在获得南非矿业能源部相关审批通过,且买卖双方签署《转让契据公证书》后的三(3)个工作日内,支付壹亿玖仟万兰特(ZAR190,000,000)。

(四)协议成立及生效方式

根据协议约定,第1条至第7条、第11条、第21条、第25条和第29条至第44条与附件9将自签署日期起立即生效。整个协议生效的先决条件如下:

1、在不晚于签署日期后20个工作日内,乙方股东会应批准本交易;

2、在不晚于签字日期后20个工作日内,鹏欣环球资源股份有限公司向乙方提供担保,用以保证本协议项下甲方对交易价款的付款责任;

3、甲方和乙方就相关第三方协议完成转让协议签署;

4、该交易获得南非反垄断委员会批准;

5、交易获得南非矿业能源部相关审批。

受南非当地政府审批时效影响,上述先决条件3、4、5预计在本公告日起6-8个月时间内完成。

(五)法律适用与争议解决

本协议以及各方因本协议产生的或各方与本协议相关的权利和义务应在所有方面(包括协议的存在、效力、解释、实施、终止和执行)由南非法律管辖。

因本协议产生的或与其有关的任何争议或分歧,除非本协议提供特定争议解决机制,因本协议产生的或与本协议相关的任何争议应由各方以书面形式约定的一名仲裁员根据南部非洲仲裁基金会(Arbitration Foundation of Southern Africa,“AFSA”)的规则予以最终解决,仲裁地为约翰内斯堡桑顿(Sandton)。如果双方未能就该仲裁员达成一致,则在任何一方提出要求后五个工作日内由AFSA指定该仲裁员。

(六)其他

卖方承诺尽一切合理努力尽可能在签署日期后将商业合同转让给买方,放弃相关权利、所有权、权益和义务,并将其授予买方,自生效日期生效,包括获得实现上述转让所需的所有第三方许可、批准和弃权。

五、本次收购交易的目的和对公司的影响

Tau矿10号井为在产矿山,具备200万吨/年矿石提升能力等完善的生产设备设施。完成收购后可通过Tau矿10号井开采CAPM公司奥尼金矿6号井西部连片矿体,优化CAPM规模开发利用方案,节省建设投资成本和周期,提升整体产能。

本次投资将极大地促进公司在贵金属产业的战略实施步伐,有助于公司加快大规模开发奥尼金矿,增加公司黄金资源储量,提升公司的综合竞争力,符合公司中长期发展战略规划。

六、风险提示

本次签署的协议存在因先决条件不能成立而导致本次收购不能生效履行的风险,以及因行业环境发生重大变化导致投资收益不达预期的风险,公司将督促防范各方面的投资风险,尽力维护公司投资资金的安全。公司将严格按照有关法律法规的规定,根据分阶段披露原则及时披露相关事项的进展情况。

特此公告。

鹏欣环球资源股份有限公司董事会

2022年2月16日

证券代码:600490 证券简称:鹏欣资源 公告编号:临2022-013

鹏欣环球资源股份有限公司

关于为控股子公司提供担保的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示:

● 被担保人名称:CAPM Tau Mine Proprietary Limited

● 公司本次为控股子公司CAPM Tau Mine Proprietary Limited提供担保金额共计3亿兰特

● 本次担保没有反担保

● 截止本公告日,本公司无逾期对外担保。

一、担保情况概述

鹏欣环球资源股份有限公司(以下简称“鹏欣资源”或“公司”)于2022年2月14日召开第七届董事会第二十次会议和第七届监事会第十五次会议,审议通过了《关于为控股子公司提供担保的议案》。

公司控股子公司CAPM Tau Mine Proprietary Limited(以下简称“CAPM-TM”、“债务人”)于2022年2月14日与Tau Lekoa Gold Mining Company Proprietary Limited(以下简称“TLGM”)、CAPM African Precious Metals Proprietary Limited及Nicolor Proprietary Limited签订了《收购协议》(以下简称“主合同”)。CAPM-TM拟以3亿兰特收购TLGM持有的Tau矿中采矿权17(矿权号:NW30/5/1/2/2/17MR)及探矿权11862(矿权号:NW30/5/1/1/2/11862PR)与相应的资产等业务。基于控股子公司上述收购业务开展的需要,公司与TLGM签署了《保证合同》,公司为控股子公司CAPM-TM 3亿兰特交易价款的付款义务提供不可撤销的连带责任保证。

本次担保事项属于董事会决策权限内,无需提交股东大会审议。

二、被担保人基本情况

(一)被担保人基本情况

被担保人的名称:CAPM Tau Mine Proprietary Limited

企业性质:Private Company

注册地点:35 Ballyclare Drive,Bally Oaks Office Park,Bryanston,Gauteng,2021。

因CAPM-TM成立不足一年,暂无最近一年又一期财务报表。

(二)被担保人与上市公司关系

■

三、担保协议的主要内容

1、主债权:保证合同下公司所担保的主债权为:TLGM在主合同项下对债务人享有的交易价款3亿兰特债权。

2、保证方式:公司承担保证责任的方式为不可撤销的连带责任保证。

3、保证范围:公司保证担保的范围为:主合同项下的交易价款3亿兰特、因债务人迟延履行等违约行为导致的违约金、损失赔偿款等(如涉及)以及甲方依据争议解决条款实现债权的费用。实现债权的费用包括但不限于仲裁费、保全费、公告费、执行费、律师费、翻译费、相关人员差旅费等。

4、保证期间:保证合同的保证期间为签约日起至主合同下交易价款最后一笔应付款项履行期限(包括依据主合同约定提前到期的情形)届满之日起两年。

5、违约:保证合同生效后,任何一方不履行其在本合同项下的任何义务,或违背其在本合同项下所作的任何陈述、保证与承诺的,即构成违约。因此而给对方造成损失的,应予赔偿。

6、争议解决:保证合同的订立、效力、解释、履行及争议的解决均适用中华人民共和国法律。凡由保证合同引起的或与保证合同有关的争议和纠纷,双方应协商解决,如在争议和纠纷发生之日起15日内仍协商不成按下述方式解决:

将该争议提交北京仲裁委员会,按提交仲裁申请时该会有效之仲裁规则,在北京(仲裁地点)进行仲裁。仲裁裁决是终局性的,对双方均有约束力。

四、董事会意见

公司董事会认为:本次担保事项处于风险可控的范围内,符合公司整体利益,不存在损害上市公司及全体股东利益的情形,不会对公司的正常运作和业务发展造成不利影响。审批程序合法,符合相关规定。董事会同意为CAPM-TM提供担保。

独立董事独立意见:本次担保是为了满足CAPM-TM业务发展的需求,担保风险可控,不会影响公司持续经营能力,符合《公司法》《证券法》等有关法律法规和《公司章程》的规定,该担保未损害公司及其他股东,特别是中小股东的利益,不影响公司的独立性。公司董事会对该议案的审议程序符合相关法律法规及《公司章程》的规定,我们同意本次担保事项。

五、累计对外担保数量及逾期担保的数量

截至本公告披露日,公司及其全资子公司、控股子公司对外担保金额为人民币47,888.688万元(不含本次担保),其中:公司对全资子公司提供的担保金额为人民币650万元,公司对控股子公司提供的担保金额为美金7,420万元。控股子公司对母公司对外担保金额为人民币13,000万元(2022年2月14日美元汇率6.3664)。

本公司及其全资子公司、控股子公司均无逾期对外担保。

特此公告。

鹏欣环球资源股份有限公司董事会

2022年2月16日