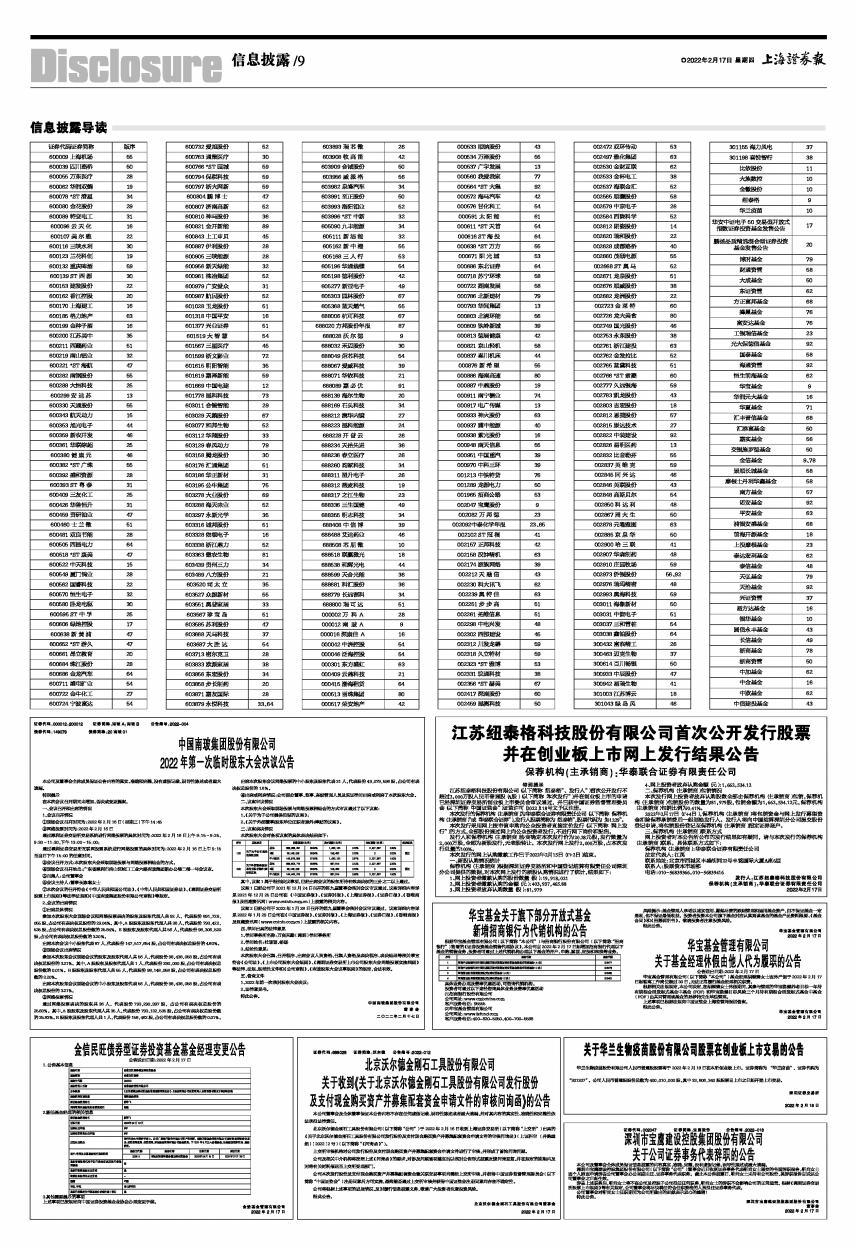

江苏纽泰格科技股份有限公司首次公开发行股票

并在创业板上市网上发行结果公告

特别提示

江苏纽泰格科技股份有限公司(以下简称“纽泰格”、“发行人”)首次公开发行不超过2,000万股人民币普通股(A股)(以下简称“本次发行”)并在创业板上市的申请已经深圳证券交易所创业板上市委员会审议通过,并已获中国证券监督管理委员会(以下简称“中国证监会”)证监许可[2022]118号文予以注册。

本次发行的保荐机构(主承销商)为华泰联合证券有限责任公司(以下简称“保荐机构(主承销商)”或“华泰联合证券”),发行人股票简称为“纽泰格”,股票代码为“301229”。

本次发行采用网上按市值申购向公众投资者直接定价发行(以下简称“网上发行”)的方式,全部股份通过网上向公众投资者发行,不进行网下询价和配售。

发行人和保荐机构(主承销商)协商确定本次发行价为20.28元/股,发行数量为2,000万股,全部为新股发行,无老股转让。本次发行网上发行2,000万股,占本次发行总量的100%。

本次发行的网上认购缴款工作已于2022年2月15日(T+2日)结束。

一、新股认购情况统计

保荐机构(主承销商)根据深圳证券交易所和中国登记结算有限责任公司深圳分公司提供的数据,对本次网上发行的新股认购情况进行了统计,结果如下:

1、网上投资者缴款认购的股份数量(股):19,918,021

2、网上投资者缴款认购的金额(元):403,937,465.88

3、网上投资者放弃认购数量(股):81,979

4、网上投资者放弃认购金额(元):1,662,534.12

二、保荐机构(主承销商)包销情况

本次发行网上投资者放弃认购股数全部由保荐机构(主承销商)包销,保荐机构(主承销商)包销股份的数量为81,979股,包销金额为1,662,534.12元,保荐机构(主承销商)包销比例为0.41%。

2022年2月17日(T+4日),保荐机构(主承销商)将包销资金与网上发行募集资金扣除保荐承销费后一起划给发行人。发行人将向中国结算深圳分公司提交股份登记申请,将包销股份登记至保荐机构(主承销商)指定证券账户。

三、保荐机构(主承销商)联系方式

网上投资者对本公告所公布的发行结果如有疑问,请与本次发行的保荐机构(主承销商)联系。具体联系方式如下:

保荐机构(主承销商):华泰联合证券有限责任公司

法定代表人:江禹

联系地址:北京市西城区丰盛胡同22号丰铭国际大厦A座6层

联系人:股票资本市场部

电话:010-56839366,010-56839416

发行人:江苏纽泰格科技股份有限公司

保荐机构(主承销商):华泰联合证券有限责任公司

2022年2月17日