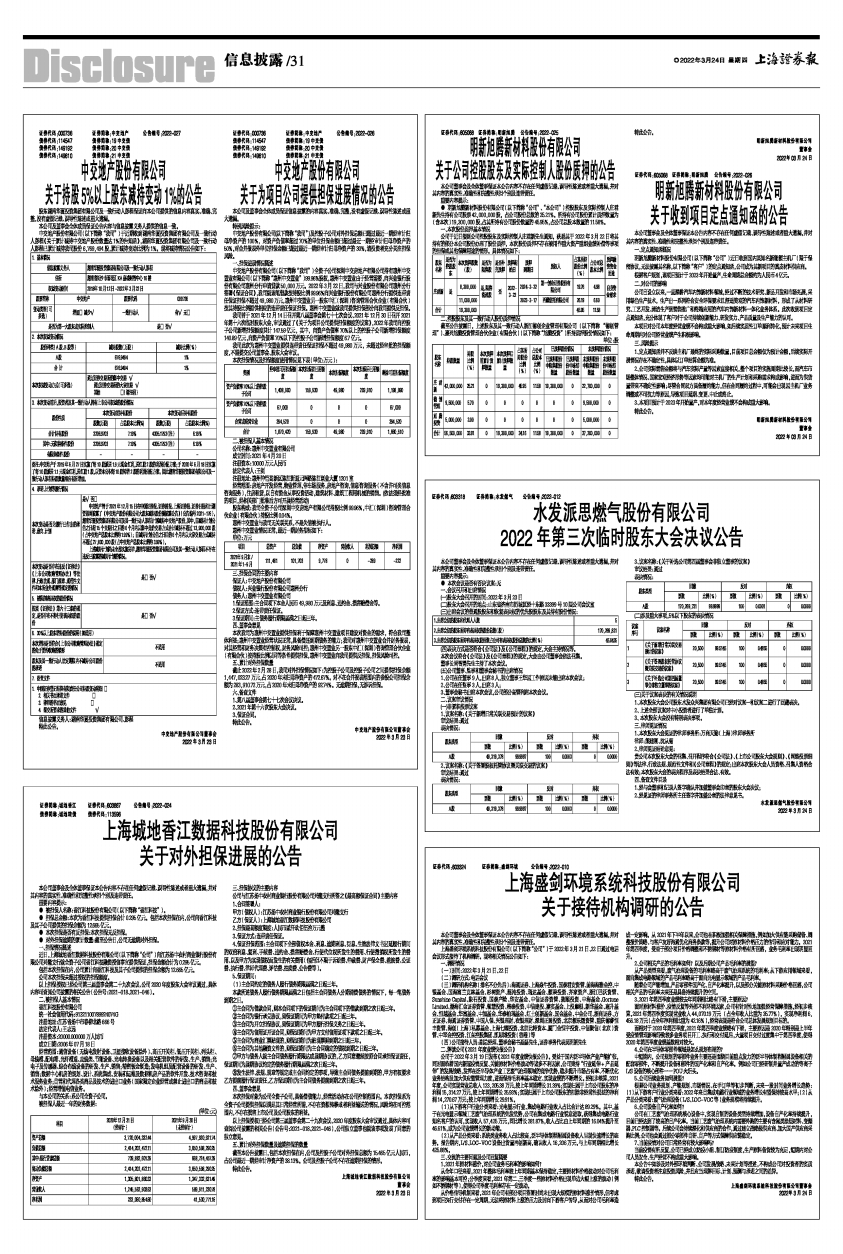

上海盛剑环境系统科技股份有限公司

关于接待机构调研的公告

证券代码:603324 证券简称:盛剑环境 公告编号:2022-010

上海盛剑环境系统科技股份有限公司

关于接待机构调研的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

上海盛剑环境系统科技股份有限公司(以下简称“公司”)于2022年3月21日、22日通过电话会议形式接待了机构调研。现将相关情况公告如下:

一、调研情况

(一)时间:2022年3月21日、22日

(二)调研方式:电话会议

(三)调研机构名称(排名不分先后):海通证券、上海焱牛投资、国泰君安资管、前海海雅金控、中银基金、国海富兰克林基金、杉树资产、混沌投资、瑞达基金、源乘投资、齐家资产、浙江巴沃资管、Sunshine Capital、象石投资、国泰产险、华安基金、中信证券资管、敦颐投资、中海基金、Gortune Limited、渤海汇金证券资管、领慧投资、楷泰投资、中信建投、嘉实基金、上投摩根、新华基金、惠升基金、恒越基金、华富基金、中加基金、华泰柏瑞基金、红土创新基金、国金基金、中金公司、浙商证券、方正证券、海通证券资管、中国人保、兴银理财、农银理财、深圳正圆投资、北京源乐晟资管、重庆德睿恒丰资管、海创(上海)私募基金、上海七曜投资、北京比特资本、厦门金恒宇投资、中信聚信(北京)资管、中军金控投资、江东控股集团、凯思博投资(香港)等

(四)公司接待人员:副总经理、董事会秘书聂磊先生,证券事务代表吴明朗先生

二、解读公司《2021年度业绩快报公告》

公司于2022年3月19日发布《2021年度业绩快报公告》。受益于国内泛半导体产业产能扩张,同时面临着国内新冠疫情反复、关键原材料价格波动等诸多不利因素,公司秉持“行业延伸+产品延伸”的发展战略,发挥在泛半导体产业工艺废气治理领域的竞争优势,稳步提升市场占有率、不断优化业务结构及加大供应链管理力度,进而保持毛利率基本稳定、实现业绩的不断增长。经初步核算,2021年度,公司实现营业总收入123,205.38万元,较上年同期增长31.39%;实现归属于上市公司股东的净利润15,314.27万元,较上年同期增长25.93%;实现归属于上市公司股东的扣除非经常性损益的净利润14,270.67万元;较上年同期增长29.91%。

(1)从下游客户行业分类来看:光电显示行业、集成电路行业收入占比合计达89.29%。其中,基于在光电显示领域工艺废气治理系统的先发优势,公司在集成电路行业锐意进取,获得集成电路行业知名客户的认可,实现收入57,425万元,同比增长281.87%,收入占比由上年同期的16.04%提升至46.61%,成为公司业绩增长的新动能。

(2)从产品分类来看:系统类业务收入占比较高,泛半导体制程附属设备收入呈现快速增长的态势。报告期内,L/S、LOC-VOC设备出货量再创新高,确认收入16,206万元,与上年同期相比增长425.88%。

三、交流的主要问题及公司回复概要

1、2021年原材料涨价,对公司业务毛利率的影响如何?

从全年口径来看,2021年整体毛利率较上年同期基本保持稳定,主要原材料价格波动对公司毛利率的影响基本可控;分季度来看,2021年第二、三季度一些原材料价格出现单边大幅上涨的波动(例如不锈钢材等),使得公司季度毛利率存在一定波动。

从价格传导机制来看,2021年公司有部分项目签署时尚未出现大规模的原材料涨价情形,但考虑到项目执行交付存在一定周期,无法将原材料上涨的压力及时向下游客户传导,从而对公司毛利率造成一定影响。从2021年下半年以来,公司也在积极加强相关保障措施,例如加大供应链采购储备、调整报价策略、与客户友好沟通优化商务条款等,提升公司对原材料价格压力的传导和应对能力。2021年第四季度,受益于部分项目价格调整和不锈钢材等原材料价格有所回落,业务毛利率出现明显回升。

2、公司相关产品的毛利率如何?以及后期公司产品毛利率的展望?

从产品类型来看,废气治理设备的毛利率略高于废气治理系统的毛利率;从下游应用领域来看,面向集成电路领域的产品毛利率略高于面向光电显示领域的产品毛利率。

随着公司产能增加,产品零部件国产化、自产化率提升,以及部分关键原材料采购价格回落,公司相关产品的毛利率未来还是具备持续提升的空间。

3、2021年第四季度业绩较去年同期相比略有下滑,主要原因?

面对原材料涨价、疫情反复等外部不利环境因素,公司有针对性地加强经营保障措施,经初步核算,2021年第四季度实现营业收入44,070.19万元(占全年收入比重为35.77%),实现净利润6,456.18万元(占全年净利润比重为42.16%),经营表现是符合公司总体发展规划目标的。

而相对于2020年第四季度,2021年第四季度业绩略有下滑,主要原因是2020年特别是上半年受疫情管理影响导致较多业务项目开工、执行和交付延后,大量项目交付过度集中于第四季度,使得2020年第四季度业绩基数相对较大。

4、公司在半导体零部件领域是怎么规划布局的?

中短期内,公司规划的零部件业务主要还是围绕目前重点发力的泛半导体制程附属设备相关的配套零部件,不断提升设备和部件的国产化率和自产化率。例如公司已经研制并量产成功的等离子L/S设备的核心部件一一POU火炬头。

5、公司后续业务如何展望?

根据公司业务规划、产能规划、市场情况、在手订单等初步判断,未来一段时间业务增长趋势:(1)从下游客户行业分类来看:2022年来自集成电路行业领域的业务增长有望保持较高水平;(2)从产品分类来看:废气治理设备(L/S、LOC-VOC等)业务规模将持续提升。

6、公司设备自产化率如何?

公司在工艺废气治理系统核心设备中,实现自制的设备类型持续增加,设备自产化率持续提升,目前已经达到了较高的自产化率。当前工艺废气治理系统内需要外购的主要有含氟类涂层材料、变频器、PLC控制器等。后续公司会持续深化和供应商的合作,通过建立战略级供应商、加大国产供应商采购比例;公司也会通过部分零部件自研、自产等方式保障供应链稳定。

7、当前疫情对公司日常经营有较大影响吗?

当前疫情有所反复,公司已经成立防疫小组、制订防疫制度,生产原料备货较为充足,短期内对公司人员安全、生产经营不构成重大影响。

本公告中如涉及对外部环境判断、公司发展战略、未来计划等描述,不构成公司对投资者的实质承诺,敬请投资者注意投资风险,并且应当理解目标、计划、预测与承诺之间的差异。

特此公告。

上海盛剑环境系统科技股份有限公司董事会

2022年3月24日