(上接17版)

■

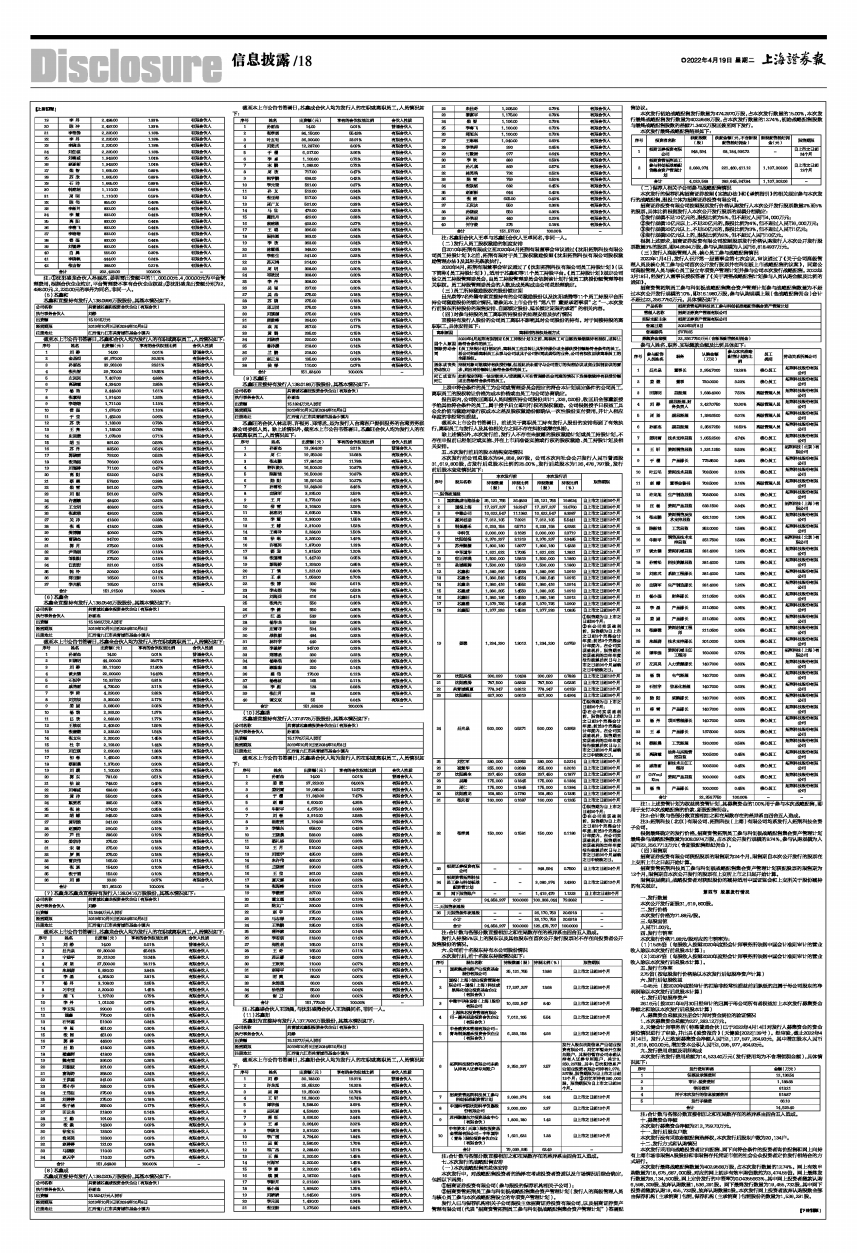

注:①沈阳盛龙合伙人孙丽杰、姜明霄出资额中的11,000.00元、4,000.00元为平台管理费用,根据合伙企业约定,平台管理费不享有合伙企业权益;②沈阳盛龙出资额分别为2,498.00元、2,220.00元的李丹为同名,非同一人。

(5)芯鑫和

芯鑫和直接持有发行人138.0996万股股份,其基本情况如下:

■

截至本上市公告书签署日,芯鑫和合伙人均为发行人的在职或离职员工,人员情况如下:

■

(6)芯鑫全

芯鑫全直接持有发行人138.0546万股股份,其基本情况如下:

■

截至本上市公告书签署日,芯鑫全合伙人均为发行人的在职或离职员工,人员情况如下:

■

(7)芯鑫龙芯鑫龙直接持有发行人138.0416万股股份,其基本情况如下:

■

截至本上市公告书签署日,芯鑫龙合伙人均为发行人的在职或离职员工,人员情况如下:

■

(8)芯鑫成

芯鑫成直接持有发行人138.0205万股股份,其基本情况如下:

■

截至本上市公告书签署日,芯鑫成合伙人均为发行人的在职或离职员工,人员情况如下:

■

(9)芯鑫旺

芯鑫旺直接持有发行人138.0186万股股份,其基本情况如下:

■

芯鑫旺的合伙人林忠明、许福男、郑博丞,是为发行人台湾客户提供服务的台湾劳务派遣公司委派人员。除上述情况外,截至本上市公告书签署日,芯鑫旺合伙人均为发行人的在职或离职员工,人员情况如下:

■

(10)芯鑫盛

芯鑫盛直接持有发行人137.9725万股股份,其基本情况如下:

■

截至本上市公告书签署日,芯鑫盛合伙人均为发行人的在职或离职员工,人员情况如下:

■

注:芯鑫盛合伙人王晓晨,与沈阳盛腾合伙人王晓晨同名,非同一人。

(11)芯鑫阳

芯鑫阳为直接持有发行人137.7926万股股份,其基本情况如下:

■

截至本上市公告书签署日,芯鑫阳合伙人均为发行人的在职或离职员工,人员情况如下:

■

■

注:芯鑫阳合伙人王卓与芯鑫旺合伙人王卓同名,非同一人。

(二)发行人员工股权激励的制度安排

自2010年拓荆有限成立至2020年4月拓荆有限董事会审议通过《沈阳拓荆科技有限公司员工持股计划》之前,拓荆有限对于员工股权激励按照《沈阳拓荆科技有限公司股权激励管理办法》及其补充条款执行。

2020年4月,拓荆有限董事会审议通过了《沈阳拓荆科技有限公司员工持股计划》(以下简称《员工持股计划》),适用于芯鑫和等11个员工持股平台。《员工持股计划》规定公司设立员工持股管理委员会,由员工持股管理委员会依据该计划行使员工获授份额管理等相关职权。员工持股管理委员会的人数及成员构成由公司总经理确定。

(三)员工所持激励股权的股份锁定期

吕光泉等7名外籍专家直接持有的公司激励股份以及沈阳盛腾等11个员工持股平台所持公司激励股份的锁定情况,请参见本上市公告书“第八节 重要承诺事项”之“一、本次发行前股东所持股份的限售安排、自愿锁定股份、延长锁定期限的承诺”的相关内容。

(四)对参与持股的员工离职所持股份的处理安排及执行情况

直接持有发行人股份的公司员工离职不影响其对公司股份的持有。对于间接持股的离职职工,具体安排如下:

■

上表中符合条件的员工为公司或管理委员会指定的符合本计划规定条件的公司员工,离职员工的股权转让价格为成本价格或由员工与公司协商确定。

报告期内,公司收回离职人员间接所持公司股份共计1,326,020份,收回后全部重新授予给其他符合条件的员工,属于授予后立即可行权的股权激励。公司根据授予日权益工具公允价值与激励对象行权成本之差及股权激励份额确认一次性股份支付费用,并计入相应年度的非经常性损益。

截至本上市公告书签署日,前述关于离职员工持有发行人股份的安排得到了有效执行,离职员工与发行人及其他相关方之间不存在纠纷或潜在纠纷。

除上述情况外,本次发行前,发行人不存在未披露的股权激励计划或员工持股计划,不存在申报前已经制定或实施、并在上市后准备实施或行权的股权激励、员工持股计划及相关安排。

五、本次发行前后的股本结构变动情况

本次发行前公司总股本为94,858,997股,公司本次向社会公开发行人民币普通股31,619,800股,占发行后总股本比例的25.00%,发行后总股本为126,478,797股,发行前后股本变动情况如下:

■

注:合计数与各部分数直接相加之和在尾数存在的差异系由四舍五入造成。

发行人持股5%以上的股东以及其他股东在首次公开发行股票时不存在向投资者公开发售股份的情况。

六、公司前十名股东持有本公司股份情况

本次发行后,前十名股东持股情况如下:

■

注:合计数与各部分数直接相加之和在尾数存在的差异系由四舍五入造成。

七、本次发行的战略配售安排

(一)本次战略配售的总体安排

本次发行中,对战略配售投资者的选择在考虑投资者资质以及市场情况后综合确定,包括以下两类:

①招商证券投资有限公司(参与跟投的保荐机构相关子公司);

②招商资管拓荆员工参与科创板战略配售集合资产管理计划(发行人的高级管理人员与核心员工参与本次战略配售设立的专项资产管理计划)。

发行人已与保荐机构相关子公司跟投主体招商证券投资有限公司,以及招商证券资产管理有限公司(代表“招商资管拓荆员工参与科创板战略配售集合资产管理计划”)签署配售协议。

本次发行初始战略配售发行数量为474.2970万股,占本次发行数量的15.00%,本次发行最终战略配售发行数量为402.9568万股,占本次发行数量的12.74%,初始战略配售股数与最终战略配售股数的差额71.3402万股回拨至网下发行。

本次发行最终战略配售结果如下:

■

(二)保荐人相关子公司参与战略配售情况

本次发行的保荐机构招商证券按照《实施办法》和《承销指引》的相关规定参与本次发行的战略配售,跟投主体为招商证券投资有限公司。

招商证券投资有限公司按照股票发行价格认购发行人本次公开发行股票数量2%至5%的股票,具体比例根据发行人本次公开发行股票的规模分档确定:

①发行规模不足10亿元的,跟投比例为5%,但不超过人民币4,000万元;

②发行规模10亿元以上、不足20亿元的,跟投比例为4%,但不超过人民币6,000万元;

③发行规模20亿元以上、不足50亿元的,跟投比例为3%,但不超过人民币1亿元;

④发行规模50亿元以上的,跟投比例为2%,但不超过人民币10亿元。

根据上述要求,招商证券投资有限公司按照股票发行价格认购发行人本次公开发行股票数量3%的股票,即94.8594万股,参与认购规模为人民币6,818.4937万元。

(三)发行人高级管理人员、核心员工参与战略配售情况

2022年1月4日,发行人召开第一届董事会第七次会议,审议通过了《关于公司高级管理人员及核心员工参与公司首次公开发行股票并在科创板上市战略配售的议案》,同意公司高级管理人员与核心员工设立专项资产管理计划并参与公司本次发行战略配售。2022年3月18日,经发行人董事长授权签署了《关于调整战略配售计划参与人员认购金额及比例的通知》。

招商资管拓荆员工参与科创板战略配售集合资产管理计划参与战略配售数量为不超过本次公开发行规模的10%,即316.1980万股,参与认购规模上限(含战略配售佣金)合计不超过22,256.7750万元。具体情况如下:

■

参与人姓名、职务、实际缴款金额及比例具体如下:

■

注1:上述资管计划为权益类资管计划,其募集资金的100%用于参与本次战略配售,即用于支付本次战略配售的价款、新股配售佣金。

注2:合计数与各部分数直接相加之和在尾数存在的差异系由四舍五入造成。

注3:拓荆科技(北京)有限公司、拓荆科技(上海)有限公司均系发行人拓荆科技全资子公司。

根据最终确定的发行价格,招商资管拓荆员工参与科创板战略配售集合资产管理计划最终参与战略配售数量为308.0974万股,占本次公开发行规模的9.74%,参与认购规模为人民币22,256.7713万元(含新股配售经纪佣金)。

(四)限售期

招商证券投资有限公司获配股票的限售期为24个月,限售期自本次公开发行的股票在上交所上市之日起开始计算。

招商资管拓荆科技员工参与科创板战略配售集合资产管理计划获配股票的限售期为12个月,限售期自本次公开发行的股票在上交所上市之日起开始计算。

限售期届满后,战略投资者对获配股份的减持适用中国证监会和上交所关于股份减持的有关规定。

第四节 股票发行情况

一、发行数量

本次公开发行新股31,619,800股。

二、发行价格

本次发行价格为71.88元/股。

三、每股面值

人民币1.00元。

四、发行市销率

本次发行价格71.88元/股对应的市销率为:

(1)15.65倍(每股收入按照2020年度经会计师事务所依据中国会计准则审计的营业收入除以本次发行前总股本计算);

(2)20.87倍(每股收入按照2020年度经会计师事务所依据中国会计准则审计的营业收入除以本次发行后总股本计算)。

五、发行市净率

2.75倍(按每股发行价格除以本次发行后每股净资产计算)

六、发行后每股收益

-0.45元(按2020年度经审计的扣除非经常性损益前后孰低的归属于母公司股东的净利润除以本次发行后总股本计算)

七、发行后每股净资产

26.16元(按2021年9月30日经审计的归属于母公司所有者权益加上本次发行募集资金净额之和除以本次发行后总股本计算)

八、募集资金总额及注册会计师对资金到位的验证情况

1、本次募集资金总额为227,283.12万元。

2、天健会计师事务所(特殊普通合伙)已于2022年4月14日对发行人募集资金的资金到位情况进行了审验,并出具《验资报告》(天健验[2022]139号)。经审验,截止2022年4月14日,发行人已收到募集资金净额人民币2,127,597,264.93元,其中增加股本人民币31,619,800.00元,增加资本公积人民币2,095,977,464.93元。

九、发行费用总额及明细构成

本次发行的发行费用总额为14,523.40万元(发行费用均为不含增值税金额),具体情况如下:

■

注:合计数与各部分数直接相加之和在尾数存在的差异系由四舍五入造成。

十、募集资金净额

本次发行募集资金净额为212,759.73万元。

十一、发行后股东户数

本次发行没有采取超额配售选择权,本次发行后股东户数为20,134户。

十二、发行方式和认购情况

本次发行采用向战略投资者定向配售、网下向符合条件的投资者询价配售和网上向持有上海市场非限售A股股份和非限售存托凭证市值的社会公众投资者定价发行相结合的方式进行。

本次发行最终战略配售数量为402.9568万股,占本次发行数量的12.74%。网上有效申购数量为18,675,687,000股,对应的网上初步有效申购倍数约为3,474.55倍。网上最终发行数量为8,134,500股,网上定价发行的中签率为0.04355663%,其中网上投资者缴款认购6,598,209股,放弃认购数量1,536,291股。网下最终发行数量为19,455,732股,其中网下投资者缴款认购19,455,732股,放弃认购数量0股。本次发行网上投资者放弃认购股数全部由保荐机构(主承销商)包销,保荐机构(主承销商)包销股份的数量为1,536,291股。

(上接17版)

(下转19版)