南京高科股份有限公司

2021年年度报告摘要

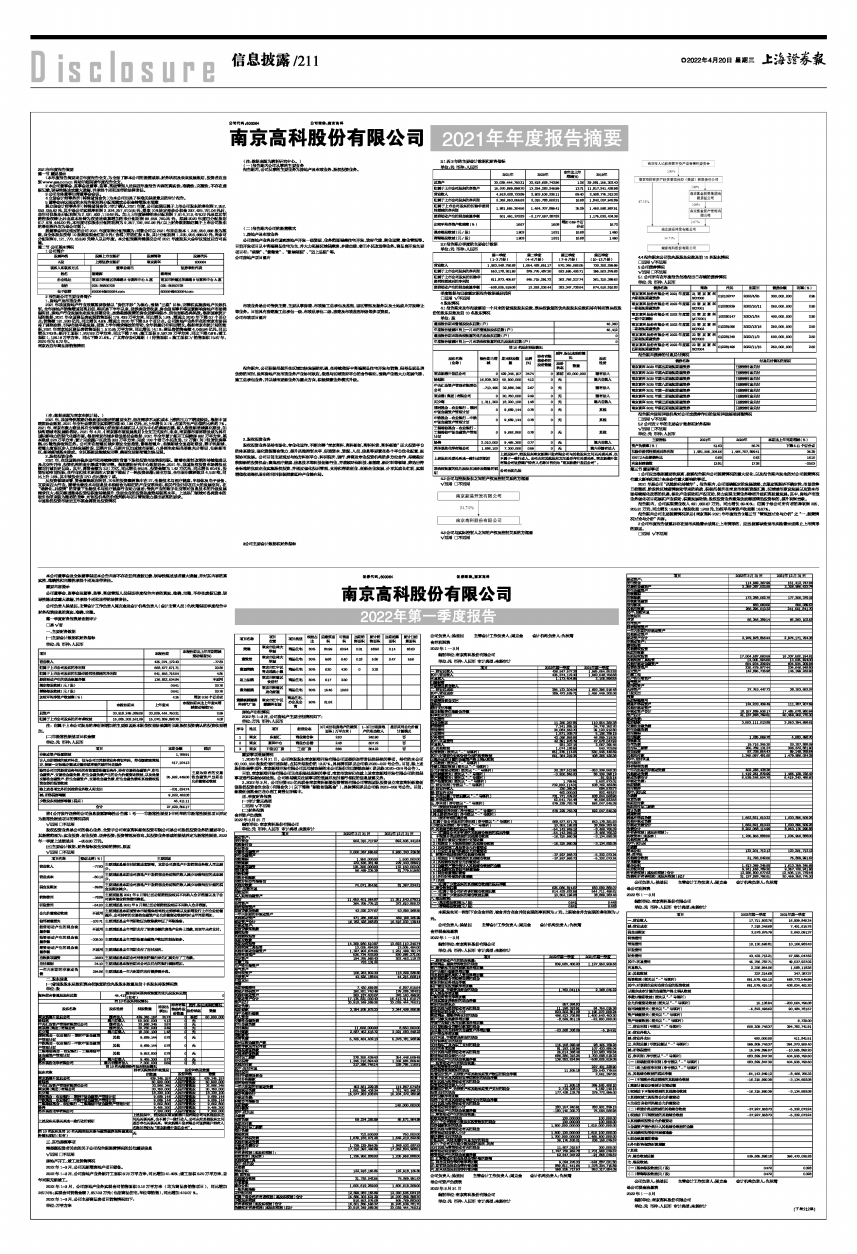

公司代码:600064 公司简称:南京高科

2021年年度报告摘要

第一节 重要提示

1本年度报告摘要来自年度报告全文,为全面了解本公司的经营成果、财务状况及未来发展规划,投资者应当到www.sse.com.cn网站仔细阅读年度报告全文。

2本公司董事会、监事会及董事、监事、高级管理人员保证年度报告内容的真实性、准确性、完整性,不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

3公司全体董事出席董事会会议。

4立信会计师事务所(特殊普通合伙)为本公司出具了标准无保留意见的审计报告。

5董事会决议通过的本报告期利润分配预案或公积金转增股本预案

经立信会计师事务所(特殊普通合伙)审计确认,2021年度,公司实现归属于上市公司股东的净利润2,352,053,055.62元,其中母公司实现净利润2,324,257,910.55元,提取10%法定盈余公积金232,425,791.06元后,当年可供股东分配利润为2,091,832,119.49元。加上上年度结转的未分配利润7,814,213,476.22元及臣功制药控股权转让后由成本法转为权益法核算增加的未分配利润69,659,790.25元,扣减2020年度已分配股利617,978,444.00元,本年度可供股东分配的利润为9,357,726,941.96元(以上财务数据除归属于上市公司股东的净利润外均为母公司数)。

经董事会审议通过的公司2021年度利润分配预案为:同意公司以2021年末总股本1,235,956,888股为基数,向全体股东按每10股派发现金红利6元(含税)并送红股4股,共计分配利润1,235,956,888.00元,尚余可分配利润8,121,770,053.96元转入以后年度。本分配预案尚需提交公司2021年度股东大会审议通过后方可实施。

第二节 公司基本情况

1公司简介

■

■

2报告期公司主要业务简介

1、房地产及市政业务

2021年我国房地产行业政策基调依然以“房住不炒”为核心,围绕“三稳”目标,完善和实施房地产长效机制。全年房地产销售增速前高后低,特别是下半年以来,受涉房信贷收紧、房企信用事件等因素影响房地产市场降温明显,房地产行业发展生态发生显著变化,虽然稳健经营的房企受影响较小,但也面临各类挑战。根据国家统计局的数据,2021年全国商品房实现销售面积179,433万平方米,同比增长1.9%,增速比2020年下降0.7个百分点;销售额181,930亿元,同比增长4.8%,增速比2020年下降3.9个百分点。公司房地产业务所在的南京市场保持了调控态势,引导市场平稳发展,受到上半年需求释放的带动,全年销量仍有明显增长。根据南京市统计局的数据,2021年南京地区商品房销售面积1,510.95万平方米,同比增长14.1%;商品房销售金额4,063.84亿元,同比增长24.3%;新开工面积1,957.63万平方米,同比下降7.4%;施工面积8,597.29万平方米,同比下降0.8%;竣工面积1,136.18万平方米,同比下降21.6%。广义库存去化周期((待售面积+施工面积)/销售面积)5.87年,2020年为6.72年。

南京近五年商品房销售情况

■

(注:数据来源为南京市统计局。)

2021年,我国传统基建仍然是国民经济的重要支柱,但在需求不足和成本上涨的压力下增速较低。根据中国建筑协会数据,2021年全社会建筑业实现增加值80,138亿元,比上年增长2.1%,占国内生产总值的比例约7%。2021年,南京市聚力建设具有全球影响力的创新名城和以人民为中心的美丽古都,深入推进新型城镇化建设,加快构建城市发展新格局。2021年4月,《南京都市圈发展规划》全文正式发布,未来,南京都市圈将建设成为具有国际影响力的现代化都市圈。根据南京市城乡建设委员会数据,2021年全年累计新开工保障房682万平方米,基本建成324万平方米;累计完成棚户区改造333万平方米;完成108个老旧小区改造、12万套(间)租赁住房筹集、85幢危房治理任务。公司所在栖霞区城乡建设全面推进,紫核栖霞片、龙潭新城全面启动建设,燕子矶新城、栖霞山度假区步入加快发展阶段,迈燕片区、马群片区加速城市更新,八卦洲生态绿岛形象充分彰显,仙林新市区、新尧新城基本建成。全区基础设施越发完善,美丽宜居新栖霞加快呈现。

2、股权投资业务

2021年,在我国经济稳步运行和持续转型的背景下股权投资市场表现活跃。随着注册制改革的持续推进以及北交所开市,投资机构的退出渠道不断完善。根据清科研究中心数据显示,2021年,我国股权投资市场募投总额均打破历史记录。其中,募资金额为2.21万亿,同比增长84.5%,投资金额为1.42万亿元,同比增长60.4%,投资活动空前活跃,在行业和技术更迭的大背景下掀起了一轮投资热潮;退出方面,全年退出案例数共4,532笔,同比上升18%,其中被投企业IPO占比接近7成。

从投资领域来看,资金聚集效应明显,70%的投资案例集中在IT、生物技术与医疗健康、半导体及电子设备、互联网四大行业。随着生物技术与信息技术相结合为特征的产业变革兴起,相关行业仍存在巨大的发展空间。在“老龄化、后疫情”的背景下生物技术与医疗健康行业动力强劲;传统产业的数字化变革对信息技术的升级发展需求巨大;相关赛道整体投资活跃度持续提升,优质企业的投资热度维持较高水平。上述热门领域对各类资本的吸引也带来较为激烈的竞争,对创投机构的价值判断与项目管理能力提出更高的要求。

中国股权投资市场近五年基金募资及投资情况

■

(注:数据来源为清科研究中心。)

(一)报告期内公司从事的主要业务

报告期内,公司从事的主要业务为房地产及市政业务、股权投资业务。

■

(二)报告期内公司的经营模式

1、房地产及市政业务

公司房地产业务具有国家房地产开发一级资质,业务范围涵盖住宅开发、政府代建、商业运营、物业管理等。目前开发项目以中高端商品住宅为主,并大力拓展区域保障房、乡建古建、老旧小区改造等业务。商品房开发主要项目有:“荣境”、“紫微堂”、 “紫星荣院”、“迈上品院”等。

公司房地产项目图片

■ ■

市政业务是公司传统主营,主要从事房建、市政施工总承包及监理,园区管理及服务以及土地成片开发转让等业务。目前具有房建施工总承包一级、市政总承包二级、房建及市政监理甲级等多项资质。

公司市政项目图片

■ ■

报告期内,公司积极把握所在区域加快发展的机遇,在持续做好中高端商品住宅开发与销售,保持品质品牌优势的同时,发挥房地产及市政业务产业协同效应,推进与区域政府平台的合作深化,围绕产业链大力拓展代建、施工总承包业务,并以城市更新业务为重点方向,积极探索业务模式升级。

■ ■

2、股权投资业务

股权投资业务坚持市场化、专业化运作,不断完善“南京高科、高科新创、高科科贷、高科新浚”四大投资平台的体系建设,强化资源整合能力,提升风险控制水平,促进资本、资源、人员、信息等要素在各个平台优化配置,实现协同发展。公司目前主要通过与地方科创平台、科研院所、银行、券商及专业投资机构的多方位合作,持续稳定获得新的投资机会;聚焦医疗健康、信息技术等科技创新行业,并兼顾环保科技、新基建、新材料等领域,筛选出符合标准的优质企业实施股权投资,并通过强化投后管理,支持和帮助创业、创新企业发展,分享其成长红利,实现增值收益择机退出的同时积极探索延伸产业链布局。

■ ■

3公司主要会计数据和财务指标

3.1近3年的主要会计数据和财务指标

单位:元 币种:人民币

■

3.2报告期分季度的主要会计数据

单位:元 币种:人民币

■

季度数据与已披露定期报告数据差异说明

□适用 √不适用

4股东情况

4.1报告期末及年报披露前一个月末的普通股股东总数、表决权恢复的优先股股东总数和持有特别表决权股份的股东总数及前 10 名股东情况

单位: 股

■

4.2公司与控股股东之间的产权及控制关系的方框图

√适用 □不适用

■

4.3公司与实际控制人之间的产权及控制关系的方框图

√适用 □不适用

■

4.4报告期末公司优先股股东总数及前10 名股东情况

□适用 √不适用

5公司债券情况

√适用 □不适用

5.1公司所有在年度报告批准报出日存续的债券情况

单位:元 币种:人民币

■

报告期内债券的付息兑付情况

■

报告期内信用评级机构对公司或债券作出的信用评级结果调整情况

□适用 √不适用

5.2公司近2年的主要会计数据和财务指标

√适用 □不适用

单位:元 币种:人民币

■

第三节 重要事项

1公司应当根据重要性原则,披露报告期内公司经营情况的重大变化,以及报告期内发生的对公司经营情况有重大影响和预计未来会有重大影响的事项。

2021年是公司“风险防化持续年”。报告期内,公司围绕既定的发展战略,克服宏观经济不确定性、市场竞争日趋激烈、阶段性区域疫情波动带来的挑战,积极把握所在南京市创新资源汇聚、区域城市建设发展以及资本市场持续深化改革的机遇,深化产业联动和产投互动,努力实现主营业务转型升级和高质量发展。其中,房地产市政业务强化项目拓展和产业联动,积聚发展动能;股权投资业务聚焦优质赛道精选投资标的,提升利润贡献。

报告期内,公司实现营业收入491,862.87万元,同比增长69.40%;归属于母公司所有者的净利润235,205.31万元,同比增长16.68%;每股收益1.903元,加权平均净资产收益率16.67%。

报告期内公司主要经营情况详见《南京高科2021年年度报告》第三节“管理层讨论与分析”之“一、经营情况讨论与分析”内容。

2公司年度报告披露后存在退市风险警示或终止上市情形的,应当披露导致退市风险警示或终止上市情形的原因。

□适用 √不适用