浙江九洲药业股份有限公司

公司代码:603456 公司简称:九洲药业

2021年年度报告摘要

第一节 重要提示

1本年度报告摘要来自年度报告全文,为全面了解本公司的经营成果、财务状况及未来发展规划,投资者应当到www.sse.com.cn网站仔细阅读年度报告全文。

2本公司董事会、监事会及董事、监事、高级管理人员保证年度报告内容的真实性、准确性、完整性,不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

3公司全体董事出席董事会会议。

4天健会计师事务所(特殊普通合伙)为本公司出具了标准无保留意见的审计报告。

5董事会决议通过的本报告期利润分配预案或公积金转增股本预案

本公司2021年度利润分配预案为:以利润分配股权登记日总股本为基数,向全体股东每10股派发现金股利2.50元(含税),本年度不转增股本,不送红股。在利润分配预案公布后至利润分配股权登记日期间,若公司总股本发生变动,将按照利润分配股权登记日总股本为基数调整分配总额。

第二节 公司基本情况

一、公司简介

■

■

二、报告期公司主要业务简介

(一)报告期内公司所处行业情况

1、全球医药行业的发展趋势

根据IQVIA 2021年12月份发布的报告《The Global Use of Medicines 2022 outlook to 2026》,全球医药市场规模2026年将达到1.8万亿美元,2022-2026年符合增长率约3-6%。

2、公司所处行业主要发展趋势及公司业务所处行业地位

根据Intrado Globenewire报道,2027年市场规模将累计增长1655.7亿美元(2020年全球CDMO市场达到998亿美元),2021-2027年全球CDMO复合增长率约7.5%。在国内“鼓励创新、腾笼换鸟”的整体政策氛围下和产业资本支持下,国内创新药企业积极抓住行业机遇,项目数量呈现蓬勃发展,新兴制药企业管线占比逐渐提升,依托于“MAH”提供的制度便利,国内内生CDMO需求逐渐呈现爆发的态势。国内CDMO企业在未来5~10年将持续呈现高速增长、且能在全球医药产业链占据重要的市场份额。公司着力打造瑞博品牌,深耕小分子CDMO领域,依托自身高技术附加值工艺研发能力和规模化生产能力,深度对接创新药公司的整个研发体系,服务涵盖从新药临床前药学研究到商业化生产的全业务链,并已形成全球化布局。公司作为国内一流的CDMO企业,拥有全球化视野、专业技术领先、项目实战经验丰富和强烈主人翁意识的团队,持续稳步向全球知名的一站式服务CDMO企业迈进。

根据IQVIA的"Outlook for Global Medicines through 2022"报告,到2026年,全球药品市场将以3-6%的复合年均增长率增长,达到1.8万亿美金的规模。在当前一系列新的政策变革和发展浪潮中,公司将继续发挥创新发展和绿色发展,API业务稳固在行业内的领先地位的同时不断开拓新的战略客户,夯实未来发展的基础。

(二)报告期内公司从事的业务情况

1、公司主要业务及特点

公司是一家知名的CDMO领先企业,主要致力于为国内外创新药公司及新药研发机构提供创新药在研发、生产方面的CDMO一站式服务,同时为全球化学原料药及医药中间体提供工艺技术创新和商业化生产的业务。

凭借深耕行业多年积累的深厚行业洞察力、成熟研发生产能力以及良好客户声誉,公司始终恪守最高国际质量监管标准,以加快创新药研发为己任,以客户至上为服务宗旨。目前公司新药定制研发和生产服务(CDMO)主要致力于向全球客户提供创新药临床前CMC,临床Ⅰ、Ⅱ、Ⅲ期,NDA至全球上市全产业链的一站式优质服务。公司服务客户覆盖Novartis、Roche、Zoetis、Gilead、第一三共等国际知名制药企业,以及贝达药业、和记黄埔、艾力斯、海和生物、绿叶制药、华领医药等国内知名创新药公司,是全球创新药研发企业最值得信赖的合作伙伴之一。CDMO项目涉及抗肿瘤、抗心衰、抗抑郁、抗帕金森、抗肺癌、抗病毒、抗糖尿病、抗呼吸系统感染等治疗领域。同时,公司凭借多年积攒的行业经验,加速拓展CMO业务的市场,通过对客户已上市药物进行生产工艺优化和供应链稳定保障,帮助客户降低生产成本,改善药物的可及性和生命周期。

目前公司特色原料药与中间体业务主要为全球仿制药厂商提供专利过期或即将到期药品的非专利侵权工艺设计、工艺开发与研究、药政申报、cGMP标准商业化生产等系列性服务。

2、公司经营模式

公司新药定制研发和生产服务(CDMO)主要为满足国内外创新药研发公司在新药临床前CMC研究、临床阶段研究、商业化及上市后产品可持续供应等各阶段的需求,开展工艺研发、质量研究、注册申报、商业化生产、工艺改进等工作,通过与客户签订合同定制研发服务协议来确定服务范围和交付内容。

公司特色原料药及中间体业务主要为按照相关药政法规要求为国内外客户提供专利过期或即将到期的小分子原料药或中间体产品,同时顺应国家医药政策变化趋势,凭借原料药的优势,构建仿制原料药和制剂一体化模式,开发特色仿制制剂。

3、公司主要业绩驱动因素

公司持续加强CDMO业务能力,对内部运营管理体系持续优化,提升产能利用率,通过精益管理能力的持续优化,盈利能力得到进一步的提升。

在全球外包逐步转入国内的趋势下,公司持续推进“做深”大客户和“做广”新兴客户的战略,收入稳健增长。报告期内,公司与欧美大型制药公司的项目管线渗透率进一步提升,合作不断深入,订单和项目稳步增长;公司服务的上市项目持续稳定放量,商业化阶段项目收入稳步提升;随着公司服务国内创新药公司的合作广度和深度持续加强,部分客户新药NDA项目数持续增加,国内业务进入快速增长期。

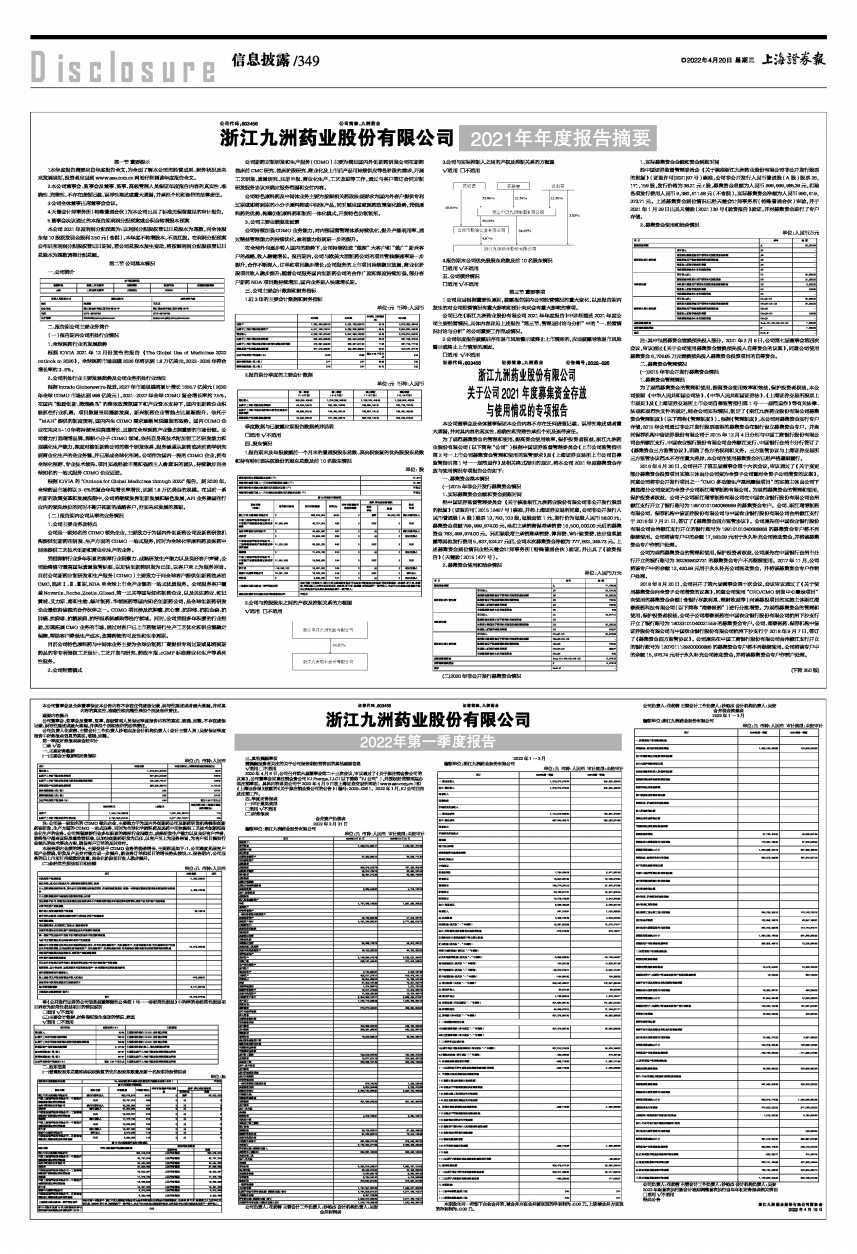

三、公司主要会计数据和财务指标

1.近3年的主要会计数据和财务指标

单位:元 币种:人民币

■

2.报告期分季度的主要会计数据

单位:元 币种:人民币

■

季度数据与已披露定期报告数据差异说明

□适用 √不适用

四、股东情况

1.报告期末及年报披露前一个月末的普通股股东总数、表决权恢复的优先股股东总数和持有特别表决权股份的股东总数及前 10 名股东情况

单位: 股

■

2.公司与控股股东之间的产权及控制关系的方框图

√适用 □不适用

■

3.公司与实际控制人之间的产权及控制关系的方框图

√适用 □不适用

■

4.报告期末公司优先股股东总数及前10 名股东情况

□适用 √不适用

五、公司债券情况

□适用 √不适用

第三节 重要事项

1公司应当根据重要性原则,披露报告期内公司经营情况的重大变化,以及报告期内发生的对公司经营情况有重大影响和预计未来会有重大影响的事项。

公司已在《浙江九洲药业股份有限公司2021年年度报告》中详细描述2021年度公司主要经营情况,具体内容详见上述报告“第三节、管理层讨论与分析”中的“一、经营情况讨论与分析”的公司重要工作完成情况。

2公司年度报告披露后存在退市风险警示或终止上市情形的,应当披露导致退市风险警示或终止上市情形的原因。

□适用 √不适用

证券代码:603456 证券简称:九洲药业 公告编号:2022-026

浙江九洲药业股份有限公司

关于公司2021年度募集资金存放

与使用情况的专项报告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

为了规范募集资金的管理和使用,提高资金使用效率,保护投资者权益,浙江九洲药业股份有限公司(以下简称“公司”)根据中国证券监督管理委员会《上市公司监管指引第2号一上市公司募集资金管理和使用的监管要求》及《上海证券交易所上市公司自律监管指引第1号一一规范运作》及相关格式指引的规定,将本公司2021年度募集资金存放与使用情况专项报告公告如下:

一、募集资金基本情况

(一)2015年非公开发行募集资金情况

1、实际募集资金金额和资金到账时间

经中国证券监督管理委员会《关于核准浙江九洲药业股份有限公司非公开发行股票的批复》(证监许可〔2015〕2457号)核准,并经上海证券交易所同意,公司非公开发行人民币普通股(A股)股票13,793,103股,每股面值1元,发行价为每股人民币58.00元,募集资金总额799,999,974.00元,坐扣主承销商保荐承销费16,500,000.00元后的募集资金783,499,974.00元。另扣除联席主承销商承销费、律师费、审计验资费、法定信息披露等其他发行费用5,837,624.27元后,公司本次募集资金净额为777,662,349.73元。上述募集资金到位情况业经天健会计师事务所(特殊普通合伙)验证,并出具了《验资报告》(天健验〔2015〕477号)。

2、募集资金使用和结余情况

单位:人民币万元

■

(二)2020年非公开发行募集资金情况

1、实际募集资金金额和资金到账时间

经中国证券监督管理委员会《关于核准浙江九洲药业股份有限公司非公开发行股票的批复》(证监许可[2021]97号)核准,公司非公开发行人民币普通股(A股)股票26,171,159股,发行价格为38.21元/股,募集资金总额为人民币999,999,985.39元,扣除各项发行费用人民币9,380,611.68元(不含税),实际募集资金净额为人民币990,619,373.71元。上述募集资金到位情况已经天健会计师事务所(特殊普通合伙)审验,并于2021年1月29日出具天健验(2021)36号《验资报告》验证,并对募集资金进行了专户存储。

2、募集资金使用和结余情况

单位:人民币万元

■

注:其中包括募资金置换预先投入部分。2021年2月8日,公司第七届董事会第四次会议,审议通过《关于公司使用募集资金置换预先投入自筹资金的议案》,同意公司使用募集资金6,706.85万元置换预先投入募集资金投资项目的自筹资金。

二、募集资金管理情况

(一)2015年非公开发行募集资金情况

1、募集资金管理情况

为了规范募集资金的管理和使用,提高资金使用效率和效益,保护投资者权益,本公司按照《中华人民共和国公司法》、《中华人民共和国证券法》、《上海证券交易所股票上市规则》及《上海证券交易所上市公司自律监管指引第1号一一规范运作》等有关法律、法规和规范性文件的规定,结合公司实际情况,制定了《浙江九洲药业股份有限公司募集资金管理制度》(以下简称《管理制度》)。根据《管理制度》,本公司对募集资金实行专户存储,2015年公司通过非公开发行股票取得的募集资金在银行设立募集资金专户,并连同保荐机构中信证券股份有限公司于2015年12月4日分别与中国工商银行股份有限公司台州椒江支行、中国农业银行股份有限公司台州椒江支行、中国银行台州市分行签订了《募集资金三方监管协议》,明确了各方的权利和义务。三方监管协议与上海证券交易所三方监管协议范本不存在重大差异,本公司在使用募集资金时已经严格遵照履行。

2016年6月30日,公司召开了第五届董事会第十六次会议,审议通过了《关于变更部分募集资金投资项目实施主体由分公司变为全资子公司暨对全资子公司增资的议案》,同意公司将非公开发行项目之一“CMO多功能生产基地建设项目”的实施主体由公司下属临海分公司变更为全资子公司浙江瑞博制药有限公司。为规范募集资金的管理和使用,保护投资者权益,公司子公司浙江瑞博制药有限公司在中国农业银行股份有限公司台州椒江支行开立了银行账号为19910101040086899的募集资金专户。公司、浙江瑞博制药有限公司、保荐机构中信证券股份有限公司与中国农业银行股份有限公司台州椒江支行于2016年7月21日,签订了《募集资金四方监管协议》。公司原先在中国农业银行股份有限公司台州椒江支行开立的银行账号为19910101040688868的募集资金专户将不再继续使用。公司将该专户中的余额17,583.09元用于永久补充公司流动资金,并将该募集资金专户作销户处理。

公司为规范募集资金的管理和使用,保护投资者权益,公司原先在中国银行台州市分行开立的银行账号为362369932731的募集资金专户不再继续使用。2017年11月,公司将该专户中的余额12,420.99元用于永久补充公司流动资金,并将该募集资金专户作销户处理。

2018年8月20日,公司召开了第六届董事会第十次会议,会议审议通过了《关于使用募集资金向全资子公司增资的议案》,同意公司使用“CRO/CMO研发中心建设项目”未使用的募集资金余额(含银行存款利息、理财收益等)向该募投项目的实施主体浙江海泰医药科技有限公司(以下简称“海泰医药”)进行分批增资。为规范募集资金的管理和使用,保护投资者权益,公司子公司海泰医药在中国农业银行股份有限公司杭州下沙支行开立了银行账号为19033101040021559的募集资金专户。公司、海泰医药、保荐机构中信证券股份有限公司与中国农业银行股份有限公司杭州下沙支行于2018年9月7日,签订了《募集资金四方监管协议》。公司原先在中国工商银行股份有限公司台州椒江支行开立的银行账号为1207011129200066886的募集资金专户将不再继续使用。公司将该专户中的余额15,976.74元用于永久补充公司流动资金,并将该募集资金专户作销户处理。

(下转350版)